「税務調査が入ったら、自社の外注費が否認されるかもしれない」

そんな不安を感じていませんか。確かに、外注費は税務調査で否認されやすい経費のひとつです。しかし、すべてが否認されるわけではありませんので、外注費の要件を正確に知ることが重要です。

本記事では、外注費のチェックリストをご紹介します。また、否認されやすいケースや否認されてしまった場合の影響まで解説します。

目次

1.外注費とは

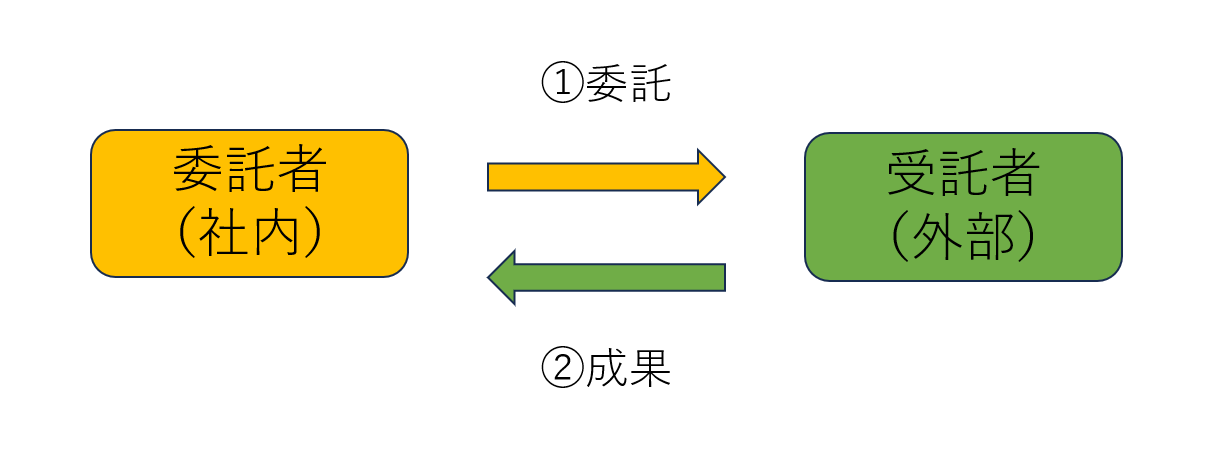

外注費とは、外部に社内業務の一部を委託し、その成果に対して報酬を支払うものです。委託先は法人・個人を問わず、業務委託契約や請負契約によって契約します。

【外注費のイメージ】

例えば、次のような費用が外注費に該当します。

- ビルの管理会社に清掃業務を委託した

- デザイン会社にホームページの作成を委託した

- フリーエンジニアにソフトウェア開発を委託した

- 商品開発においてパッケージデザインをデザイナーに委託した

上の例からも分かるように、給与と似た費用が少なくありません。そのため、税務調査における外注費の否認が不安な場合は、給与と外注費の違いを正確に理解しておくことが重要です。給与との違いは後述しますが、まずは給与と判断されないためのチェックリストをご覧ください。

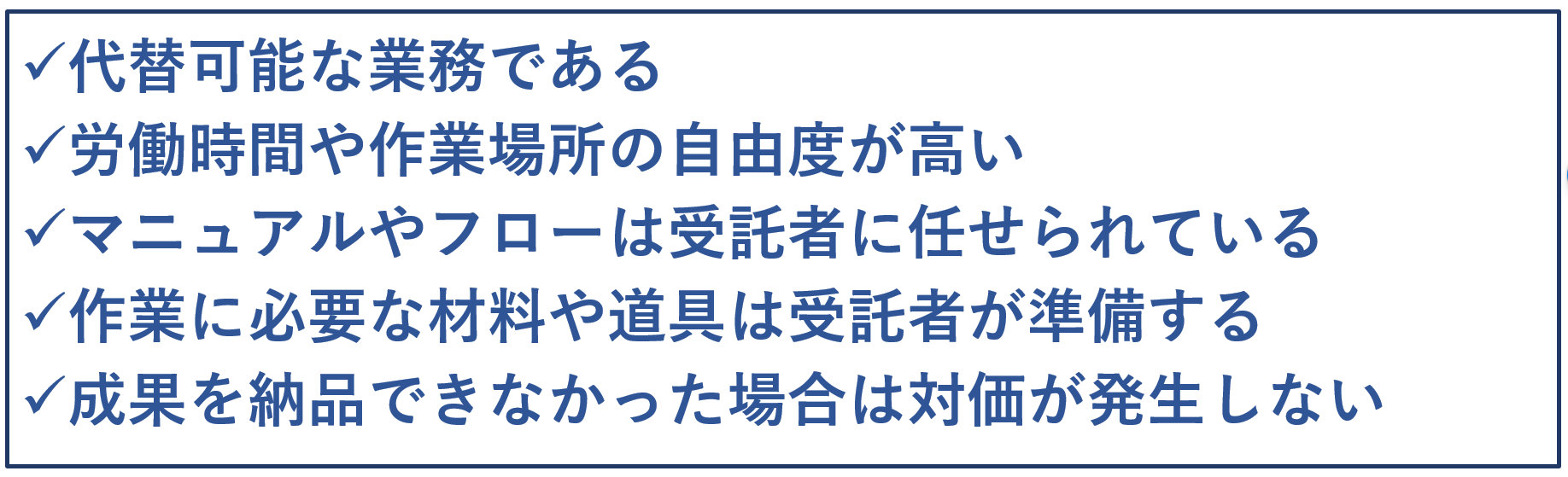

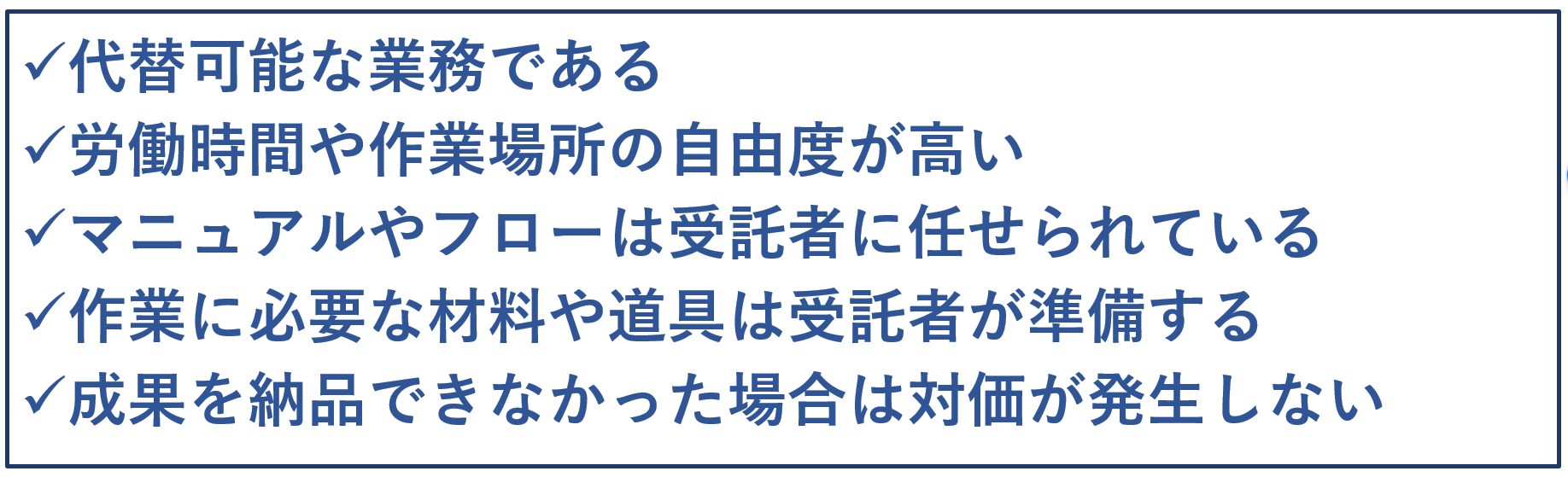

【外注費チェックリスト】

2.税務調査で外注費が指摘されやすいケース

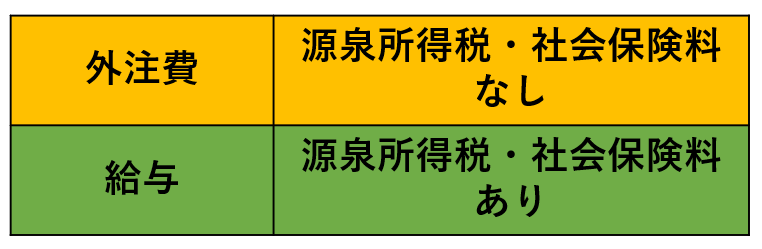

税務調査では、場合によっては外注費が給与と判断されてしまうおそれがあります。実は外注費と似た勘定科目である給与。外注費と給与の、支払いや契約方法の違いは次の通りです。

| 外注費 | 給与 | |

| 支払い基準 | 成果に対する対価 | 労働の対価 |

| 支払い対象 | 社外の個人や法人 | 社内従業員 |

| 契約方法 | 業務委託契約・請負契約等 | 労働契約 |

| 支払い時期 | 成果物の納品(もしくは所定の役務の提供)後の所定の時期 | 「毎月20日」のように事前に取り決めた一定の日 |

しかし、外注費として社外に出す「外形(体裁)」を整えているだけで、実際には雇用関係にあるのに外注費として取り扱っているケースがあります。

代表的なのは、次のような事例です。

それまで社内業務として、アルバイトが社員の指示に従って行っていた業務を社外に切り出すことになった。それに伴い、アルバイトとの雇用契約を請負契約に切り替えたが、指揮系統や出勤体制等はこれまでと同様であった。

このケースでは、行っている業務や業務環境は変わっていないのに、対価の区分が給与から外注費に変更されました。税務調査では外形ではなく実態を重視するため、内実が雇用契約であれば給与と指摘される可能性が高いです。

3.税務調査で外注費が注視される3つの理由

税務調査で外注費が注視されるのは、次のような不正行為に利用されやすいからです。

- 消費税の圧縮

- 源泉所得税逃れ

- 不正な経費計上

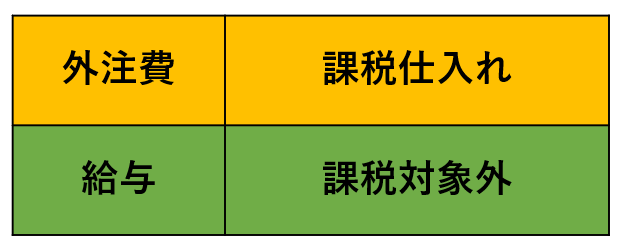

3-1.【消費税の圧縮】外注費は消費税の仕入税額控除が可能

外注費は、課税仕入れとして「仕入税額控除」を適用することができます。

そのため、本来ならば給与となる支出を外注費とすることで、仕入税額を増やして消費税を圧縮することが可能なのです。

3-2.【源泉所得税逃れ】外注費なら源泉所得税や社会保険料は必要ない

給与の場合、従業員の源泉所得税の納税義務があります。しかし、外注費は原則として源泉徴収は不要(※)です。

また、外注費には社会保険料がありません。給与の場合は、従業員が社会保険の加入要件を満たしていれば、社会保険料の企業負担分を支出しなければなりません。

※「所得税法第204条第1項」に当てはまる報酬・料金等は例外です。

これらの特徴の違いから、実態としては給与となるのに、消費税や源泉所得税等の課税を逃れるために外注費として計上している支出がないか、税務調査では注視するのです。

3-3.【不正な経費計上】外注費は水増しや架空請求で悪用されやすい

また、外注費はそもそも水増しや架空請求で悪用されやすいです。どちらも課税所得金額を圧縮する手口です。発覚すると帳簿の修正が必要となるほか、費用が否認されることで追加の納税が発生するでしょう。

外注費の悪用においてよくあるケースは次の通りです。

- 現金支払いで架空請求

履歴が確実に残る口座振込やクレジットカード決済と異なり、現金支払いは架空請求しやすいです。しかし、取引先に反面調査が入ればすぐに露見してしまいます。 - 家族に外注費を支払っている

近親者への外注費の支払いは、実際に委託業務を行っていれば可能です。しかし、業務内容や金額の妥当性は厳しく見られます。委託した業務内容に比べて外注費が過大であったり、業務の実態がないと判断されると、水増しもしくは架空請求を指摘されるでしょう。

4.【チェックリスト】税務調査における外注費の判断基準

ここでは、特に判断の難しい給与を念頭に置いて、外注費と判断されるための基準をご紹介します。

1.代替可能な業務である

業務を外注する際に重要視されるのは、業務の遂行や成果物の完成です。つまり外注費に該当する業務は、代替可能な業務であり、受託者がさらに業務を外部に委託することも可能です。

一方で給与は、従業員の労働の対価です。例えば従業員Aが担当する業務を行わず従業員Bが代わりに行った場合、従業員Aの労働とは認められません。そのため、代替できない場合は給与と判断される可能性が高いです。

2.労働時間や作業場所の自由度が高い

外注費に該当する業務は、成果に対して報酬を支払う形であるため、委託者は完成までに費やした時間や作業場所は関知しません。そのため、労働時間や作業場所は受託者が自由に設定可能です。

一方、給与に該当する業務は出勤時間が決まっており、労働時間が報酬に影響します。また、出勤場所や在宅勤務の可・不可といった勤務形態も労働契約で決められています。

そのため、労働時間や作業場所の取り決めが多い場合は、給与と判断される可能性が高いです。

3.マニュアルやフローは受託者に任せられている

外注費に該当する業務では、成果物を完成させることが目的なので、作業過程は受託者に任せられています。

一方、給与に該当する業務は、社内でマニュアルや作業フローが決まっていることが多いです。そのため、作業のやり方について指示がある場合や、こまめな作業報告が求められている場合は、給与と判断される可能性が高いです。

4.作業に必要な材料や道具は受託者が準備する

外注費に該当する業務の場合は、原則として作業に必要な材料は受託者が調達します。作業のために移動する場合の交通費も、基本的に自己負担です。

一方で給与に該当する業務では、資材や原料といった材料は会社側で用意します。また、通勤手当も支給されます。材料や道具の提供、通勤手当などが充実していると、給与とみなされる可能性が高いです。

5.成果を納品できなかった場合は対価が発生しない

外注費に該当する業務では、納品期限までに成果物を納めることによって報酬が発生します。期限までに成果物が「完成しなかった」「納品できなかった」といった場合は、報酬が発生しないと考えられます。

一方で給与は、労働の対価です。成果物が納期に間に合わずとも、労働時間に応じて支払われます。そのため、納品によらず作業時間によって報酬が得られるような場合、給与とみなされる可能性が高いです。

5.税務調査で外注費が給与として指摘された場合の影響

税務調査で外注費が否認され、給与と指摘された場合の影響は次の通りです。

源泉所得税の追徴課税が発生

給与所得にかかる源泉所得税が不足していたとみなされるため、源泉所得税の追徴課税が発生します。給与計算を再度行い、適切な額を納税する必要があります。

消費税の仕入税額控除が否認され、消費税の追加納付が発生

外注費にかかる仕入税額控除が否認されるため、消費税の追加納付が発生します。消費税計算をやり直し、適切な額を納税する必要があります。

加算税・延滞税等のペナルティが課される

たとえ勘定科目の仕訳ミスだったとしても、納税額が不足してしまっていたことは事実です。納税額が不足していたことや、納税期限に遅れたことによるペナルティとして、次のような追徴課税が課されるでしょう。

- 過少申告加算税

- 不納付加算税

- 延滞税

【外注費の水増しや架空請求が指摘された場合】

実際にどのような課税がなされるかは、外注費の規模や性質などにより変わります。

もしも外注費の水増しや架空請求が指摘され、それが悪質な所得隠しと判断された場合は、重加算税が課される可能性があります。

重加算税は、原則として、過少申告加算税等に代えて徴収されるもので、状況に応じて35%(もしくは40%)もの高い税率となるので注意が必要です。

6.税務調査で外注費を否認されないための対策

税務調査で外注費が否認されると、税額の再計算、修正申告、追徴課税等の負担が発生します。そのような事態にならないよう、外注費を否認されないための対策は次の通りです。

6-1.業務委託契約書や請負契約書を交わす

業務委託契約書や請負契約書を作成しましょう。作成時は上述のチェックリストを参考に、雇用契約と混同されない内容を取り決めます。「雇用契約ではない」旨を明記してもよいかもしれません。

6-2.外注先にも契約内容を理解してもらう

外注先が外注費の特質を理解しておらず、労働契約に近い認識をしている可能性もあります。例えば、外注先の個人事業主が善意で毎日の進捗状況や作業時間を報告していた場合、税務調査において内実は労働契約ではないかと判断されてしまう可能性があります。

6-3.「外注費」としての請求・支払い履歴を残しておく

次のような外注費の費用に関する書類を保管しておきましょう。

- 自社で作成する仕様書や見積書

- 外注先から発行される請求書

- 自社側の支払い履歴となる振込み記録やクレジットカードの支払い明細等

見積書や請求書では、費用が「外注費」であることを明記します。保管の際は、元となる業務委託契約や請負契約との紐づけをしておきましょう。これによって、税務調査で指摘が入った時に関係書類をすみやかに提示可能です。

なお、関連書類の保管は、水増し請求や架空請求の疑いも減じることができます。

7.税務調査への疑問は顧問税理士に相談する

外注費は税務調査で指摘されやすい勘定科目です。指摘を避けるためには、契約段階から外注費の実態を整えていくことが重要です。

なかには、「過去の外注費が指摘されるかもしれない」と不安を持つ経営者・経理担当者もいるかもしれません。そういった場合は、税務調査が入る前に顧問税理士に相談しましょう。

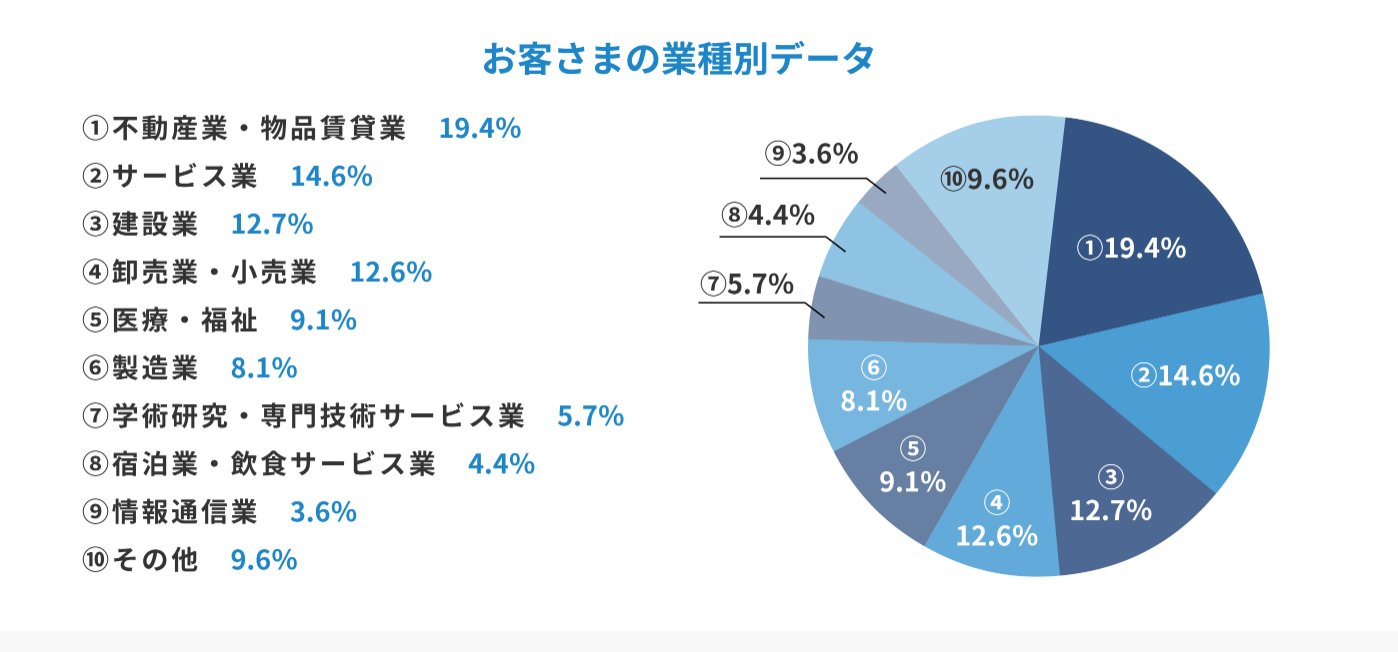

辻・本郷 税理士法人であれば、国税庁OBが90名以上在籍しており、税務調査対策を強力にサポートできます。また、顧問税理士として多様な業種・企業規模における実績と対応力を誇っています。

【辻・本郷 税理士法人の顧客データ】

多くの顧問先から蓄積してきたノウハウがあるため、たとえ複雑な専門用語が多くあったり、独自分野の業種で経営されている会社でもサポートできる底力があります。安心してお問い合わせください。

8.まとめ

外注費は税務調査において注視される勘定科目であり、否認されやすい項目ともいえます。給与のような、似た勘定科目との違いをよく理解しておきましょう。

外注費が給与と判断されてしまうと、「消費税の圧縮」や「源泉所得税逃れ」などを疑われるおそれがあります。また、外注費は水増し請求も疑われやすいです。次のような対策を意識しましょう。

- 業務委託契約書や請負契約書を交わす

- 外注先にも契約内容を理解してもらう

- 「外注費」としての請求・支払い履歴を残しておく

本記事を参考に、税務調査における外注費の不安を軽減してください。