売上を過少に申告する「つまみ申告」。経営者や経理担当者であれば、そういった行為があることを知っている方は少なくないでしょう。しかし、税務調査によってつまみ申告が発覚すると、修正申告や課税リスクが生じます。

どの程度の課税リスクが生じるのか、税の種類や税率等を見ていきましょう。また、つまみ申告の具体例を判例からご紹介します。自社の経理処理において「つまみ申告に該当したらどうしよう」と不安になった際の対応についても触れていきます。

不安がある方は、本記事で税務調査とつまみ申告のリスクに備えていきましょう。

目次

1.つまみ申告とは

つまみ申告とは、売上(収入)の一部だけをつまみ出して、過少に売上(収入)を申告することです。

本来は、すべての売上や収入から経費を差し引いた所得額を申告しなければなりません。しかしつまみ申告では、一部だけを申告します。例えば100万円ある売上のうちの、70万円や60万円だけを申告するといった具合です。つまみ申告を行うと課税所得額が少なくなるため、納税額も少なくなります。

このような行為は所得隠しに該当するため、税務調査で発覚すると追徴課税の発生や取引先からの信用を無くすなど、多くのリスクをもたらします。ここでは特に課税リスクについて詳しくご紹介します。

2.税務調査におけるつまみ申告のリスク

税務調査でつまみ申告が発覚した場合、次の課税リスクが生じます。

| 税率 | |

| 1.過少申告加算税 | 10%(もしくは15%) |

| 2.重加算税 | 35%(もしくは40%) |

| 3.延滞税 | 納付時期による |

2-1.過少申告加算税

過少申告加算税は、申告はしたものの納税額が少なかった場合に課せられる加算税です。

過少申告加算税の税率は、追加で納めることになった税額の10%です。

ただし、追加で納める税額が次のいずれか大きい額を超えている場合、超えている部分についての税率は15%です。

- 当初の申告納税額

- 50万円

例えば、納税金額をつまみ申告により10万円としているが、本来納める額は30万円だったとします。この場合「当初の納税額<追加納税額」となるので、10万円超の部分は税率が15%です。

※税務調査後と前での税率の違いについては後述

2-2.重加算税

事実の全部また一部について、隠蔽や仮装等を行ったと判断された場合に課せられるのが重加算税です。より悪質な場合に課される税金となり、過少申告加算税と比較して税率が高いです。

重加算税は、本来納付する額との差額に対して35%の税率が課されます。

例えば、隠蔽や仮装等によって「100万円」を過少に申告した場合の計算式は次の通りです。

1,000,000(円) × 0.35 = 350,000(円)

重加算税として35万円を追加納付しなければなりません。

なお、上記の税率は、申告をしたが隠蔽や仮装等によって過少であった場合の税率です。そもそも申告をしていない場合の重加算税の税率は40%です。

2-3.延滞税

申告の期限までに正しい税額を納めていないことになるため、申告期限の翌日から課税される延滞税も必要です。

【延滞税の計算式】

納付すべき本税の金額×延滞税の割合×納付日数/365

延滞税は、延滞した期間によって税率が変わります。

- 期限の翌日から2月を経過する日までの期間については、

年「7.3%」と「延滞税特例基準割合+1%」の いずれか低い方の割合 - 期限の翌日から2月を経過する日の翌日以後については、

年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い方の割合

税務調査によってつまみ申告が指摘され隠蔽や仮装があると判断されると、追加分の税額の35%に相当する重加算税と延滞税の納付が発生する可能性があります。

3.つまみ申告で重加算税が課されることがある

つまみ申告を行った場合に、単なる「過少申告」と判断されるか、隠蔽に基づく「重加算税」と判断されるかで税率が大きく変わります。参考までに、過少申告が重加算税の対象となった事例をご紹介します。

【事例】事実に基づいた会計帳簿を作成していたAが、売上を過少に申告した

本件は「過少申告加算税か、重加算税か」が争われた事例です。

【事例の概要】

・事業を営むAが確定申告において、3年間にわたり総所得金額を過少に申告した

・当初の申告後、2 回ないし 3 回にわたる修正申告(所得金額を増額修正)をしている

・ただし、会計帳簿類等から、自らの事業(所得)については当初から正確に把握していたと考えられる

このケースの重要点は「事実に基づいた会計帳簿を作成していた」という点です。そのため、最初から脱税をもくろんで「誤った(売上が過少の)会計帳簿を作成していた」ケースとは一線を画します。

重加算税が課される条件として「隠蔽または仮装行為」が挙げられることを考えると、事実に基づいた会計帳簿を作成していた点はAに有利に働くようにも思えます。しかし以下の2点から、Aには重加算税が課されました。

- 「正確な会計帳簿を作成=正確な売上を把握していた」にもかかわらず、過少な申告を意図的に行った

- 税務調査において虚偽の資料を提出した

- その後の修正申告(所得金額を増額修正)と当初の申告金額との差異が大きく不自然

つまみ申告が「過少申告加算税」か「重加算税」に該当するかは一概には言えません。しかし、つまみ申告が重加算税の対象となる可能性があることは十分理解しておきましょう。

4.つまみ申告に該当する場合は早めに修正申告を

つまみ申告の自覚がある場合は、早めの修正申告を検討しましょう。税務調査の通知が来る前に自主的に修正申告をする場合、過少申告加算税はかかりません。

なお、つまみ申告をしているつもりはなくとも、次のような状態で税務調査が入るとつまみ申告と判断される恐れがあります。

- 誤入力により、小さい金額で売上を計上していた

- 棚卸資産の把握漏れがあった

自社の会計帳簿への不安を払しょくするためには、相談できる税理士を見つけておくことをおすすめします。普段の会計処理での疑問について、こまめに相談できる環境であれば計上ミスの軽減が期待できるためです。また、税務調査に強い税理士と顧問契約を結べば、平素から税務調査を意識した会計処理の指南が受けられます。日々の会計処理の蓄積と合理性によって、税務調査での的確な対応が期待できます。

5.税務調査が入る際につまみ申告の可能性がある場合の対応

つまみ申告の可能性がある場合に税務調査の事前通知が来た時の対応として、調査前に修正申告をする選択肢があります。ただし、メリットと注意点があるため、順に解説します。

5-1.税務調査前に修正申告をするメリット

税務調査前に自主的に修正申告をする場合、次の通り過少申告加算税が軽減されるメリットがあります。

| 修正申告の時期 | 過少申告加算税 | |

| 原則 | 「期限内申告税額」と「50 万円」のいずれか多い額を超える部分 | |

| 税務調査の事前通知前 | 課税されない | |

| 税務調査の事前通知から税務調査まで | 5% | 10% |

| 税務調査以後 | 10% | 15% |

5-2.税務調査前に修正申告をする場合の注意点

上記の過少申告加算税の軽減は、あくまで過少申告加算税が課される場合の軽減です。重加算税が課される場合、課される税率は変わらない可能性があります。 また、次のようなデメリットも生じかねません。

- 税務調査が厳格化する可能性がある

税務調査の事前通知を受けてから修正申告を行った場合、「つまみ申告を行っていたため慌てて修正申告をしたのではないか」といった疑念を抱かれてしまう恐れがあります。そのような疑いを持たれると、通常以上に厳格な調査となる可能性があります。

- 調査対象期間が長くなる可能性がある

税務調査の調査対象期間は、基本的に過去3年分です。しかし、税務調査前に修正申告を行った場合、税務調査時の調査対象期間が過去5年分にまで拡大されます。4-5年前の帳簿にも指摘事項があれば、さらに修正申告を求められるでしょう。

このように、税務調査前の修正申告にはメリットと注意点(デメリット)があります。税務調査に深い知識のある税理士に相談のうえ、実行することをおすすめします。

6.税務調査やつまみ申告のお悩みは顧問税理士に相談を

税務調査やつまみ申告の不安解消におすすめしたいのが、顧問税理士との契約です。税務調査に詳しく、安心して立ち会いを任せられる顧問税理士を選びましょう。上述の「税務調査前に修正申告するべきか」といった、判断の難しい問題も相談できる税理士を見つけたいものです。

辻・本郷 税理士法人には元国税OBの税理士が多数在籍しており、税務調査に関する多くのノウハウを有しています。

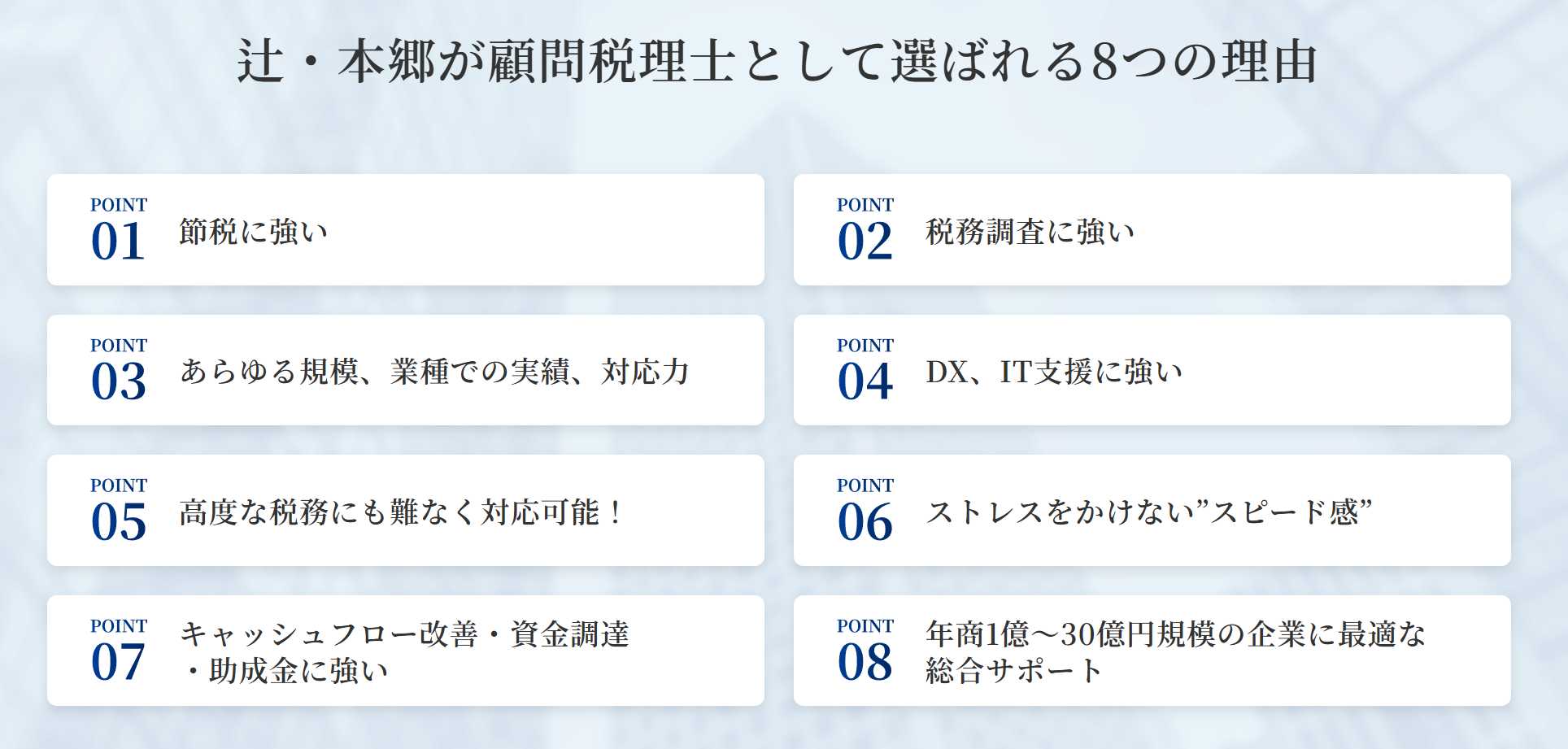

<辻・本郷 税理士法人の強み>

その他にも次のような強みを持つため、多数の事業者より選ばれています。

また、顧問料が明確である点も大きなメリットでしょう。ぜひとも辻・本郷 税理士法人との顧問契約をご検討ください。

また、顧問料が明確である点も大きなメリットでしょう。ぜひとも辻・本郷 税理士法人との顧問契約をご検討ください。

7.まとめ

税務調査でつまみ申告が発覚すると、大きな課税リスクに発展する懸念があります。税務調査の前から、つまみ申告と指摘される要素がないようにしておきましょう。もしも自社につまみ申告の可能性がある場合は、つまみ申告に対応できる専門家の助けを借りながら、最善手を探っていきましょう。