会社がどれくらい「お金をうまく使っているか」を知るための数字のひとつに、「ROIC」という指標があります。

ニュースや会社の発表で見たことがあったとしても、「ROICって何?」「ROEとかROAとどう違うの?」と感じる方も多いかもしれません。

ROICは、かんたんに言うと「会社が集めたお金をどれくらい効率よく使って利益を出しているか」を表す数字です。

考え方はシンプルですが、実際に計算したり説明を読んだりすると、専門用語が多いため、難しく感じることがあります。

この記事では、ROICの意味や計算の仕方などを、わかりやすく説明し、他の似た指標との違い、ROICを上げたい時にどうしたらいいかまでを、順番にわかりやすく紹介していきます。

目次

1.ROICとは?

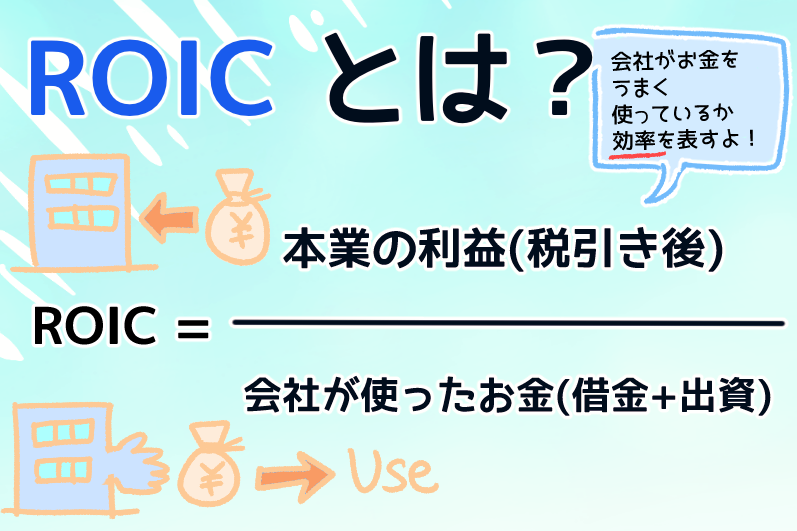

ROICとは、「会社がお金をどれくらい上手に使って、利益を生み出しているか」を表す数字です。単位は%で表します。

※ROICの正式な名前は「Return On Invested Capital(投下資本利益率)」→「会社が使ったお金に対して、どれくらいもうかったか」を見る指標

会社は、銀行からお金を借りたり、株主からお金を集めたりして、そのお金を使って商品を作ったりサービスを提供したりします。しかし、同じお金を使っても、たくさん利益を出す会社もあれば、あまり利益を出せない会社もあります。ROICはその効率の良さの違いをはっきりさせる基準です。

例えば、ある会社が100億円の利益を出したとします。もし使ったお金が500億円なら「効率がいい」と言えます。でも、使ったお金が1,000億円なら「効率が悪い」と言えます。ROICはこの「効率の良し悪し」を数字で見せてくれるのです。

つまりROICは、「会社はお金の使い方が上手なのか、それとも下手なのか」を知るための便利な指標です。

2.ROICの計算式とは?

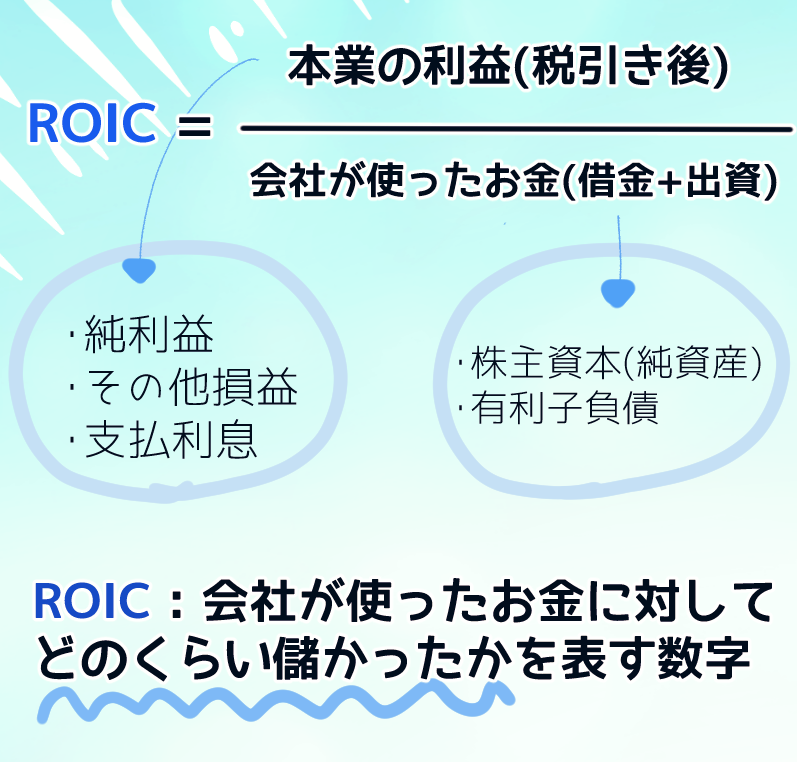

ROICは、「本業での利益 ÷ 会社が使ったお金」で計算します。

会社が本当に力を発揮できているかを見るには、特別な事情や借金の利息などを取りのぞいて、「商売で得た利益」を使った方が正確だからです。

ROIC = 本業の利益 ÷ 会社が使ったお金

より正確に表すと、

ROIC = 税引後営業利益 (NOPAT) ÷ 投下資本(投下資本 = 有利子負債+株主資本)

となります。

かんたんに表すと、以下のようになります。

例えば、ある会社の本業での利益が50億円で、使ったお金が500億円だったとします。その場合のROICは、

ROIC = 50 ÷ 500 = 10%

となり、つまり、「使ったお金を10%の効率で増やせた」という意味になります。

ROICの計算はとてもシンプルで、「会社がお金をどれだけ効率よく働かせているか」を数字で教えてくれるのです。

3.ROEやROAとの違い

ROICとよく一緒に出てくるのが「ROE」や「ROA」という数字です。どれも「会社がどれだけ効率よくもうけているか」を表しますが、これらは見る対象が少しずつ違います。

イメージすると「どのお金を基準にして、もうけをはかるか」が違うのです。

表で示すと、以下のように違いがあります。

| 指標名 | 計算式 | 意味(何を表すか) | 主な使い方 | 特徴 |

| ROIC(Return on Invested Capital)投下資本利益率 | 税引後営業利益 ÷ 投下資本 | 会社が事業で集めたお金(自己資本や銀行からの資金)を、どれだけ効率よく使って利益を出しているかを表す | 事業ごとの効率や投資判断に使う | 資本コスト(お金を集めるためのコスト)と比べて、企業価値を増やせているか判断できる |

| ROE(Return on Equity)自己資本利益率 | 当期純利益 ÷ 自己資本 | 株主が出したお金(自己資本)を、どれだけうまく使って利益を出しているかを表す | 株主の立場からの会社の「儲けやすさ」を見る | 借金を増やすと一時的に数値が上がることがあるため、リスクも併せて見る必要がある |

| ROA(Return on Assets)総資産利益率 | 当期純利益 ÷ 総資産 | 会社が持つすべての資産(事業以外も含む)を使って、どれだけ利益を出しているかを表す | 会社全体の経営効率を見る | 借金を含めた全体の資産の使い方がわかるが、株主の立場からの評価は難しい |

この章では、ROEとROICの違い、そしてROAとROICの違いを順番に説明します。

3-1.ROEは「株主のお金に対しての儲け具合」、ROICは「会社の資金全体での儲け具合」

ROEは株主のお金だけを基準にした儲けの効率を示し、ROICは借金も含めた会社全体のお金を基準にした効率を示します。

会社は株主からのお金(自己資本)だけでなく、銀行からの借金も使って事業をします。ROEは株主にとって「自分のお金でどれだけ儲かったか」を見るのに対し、ROICは会社全体として「集めたすべてのお金をどれだけうまく使えたか」を見るのです。

ROEの式:当期純利益 ÷ 自己資本

ROICの式:税引後営業利益 ÷(自己資本+借入金)

つまり、かんたんに表すと以下のようになります。

ROE = 利益 ÷ 株主のお金(自己資本)

ROIC = 利益 ÷ 会社全体のお金(自己資本+借金)

例えば、同じ会社でも株主のお金だけを見れば、効率が良く見える場合があります。しかし、借金まで含めてみると「本当に効率が良いのか?」がはっきりするのです。

つまり、ROEは「株主目線の利益率」、ROICは「会社全体の資金の使い方のうまさ」を表す数字だと覚えるとわかりやすいです。

3-2.ROAは「会社の資産全体での儲け具合」、ROICは「借りたお金も含めた会社の資金全体での儲け具合」

ROAは会社が持っている資産すべてを基準にした儲けを示し、ROICは事業に実際に使っているお金(借金も含む)を基準にした儲けを示します。

会社は現金や建物、土地、機械などいろいろな資産を持っています。ROAはそれら資産全体で「どれくらい儲けたか」を測ります。一方でROICは「事業に投じた本当のお金(自己資本+借金)」に注目して、経営の実力を見ようとします。

ROAの式:当期純利益 ÷ 総資産

ROICの式:税引後営業利益 ÷(自己資本+借入金)

つまり、かんたんに表すと以下のようになります。

ROA = 利益 ÷ 会社が持っている資産全部

ROIC = 利益 ÷ 会社がお金として投じた資金(自己資本+借金)

例えば、土地や現金をたくさん持っているけれど、あまり事業に使っていない会社はROAが低く見えることがあります。ROICなら「実際に事業で使っているお金の効率」がはっきりします。

したがって、ROAは「会社全体の持ち物の効率」を示し、ROICは「事業に使ったお金の効率」を示すと考えると理解しやすいです。

4.ROICは高いほど良いとされる数字の指標

ROICは、「数字が高いほど、会社が上手にお金を使っている」と考えられる指標です。一般的には、日本の企業では7%以上あれば良いとされています。

ROICは「お金の使い方がうまい会社かどうか」を数字で見分けるための道具として扱われているため、ROICが高いほど、その会社は集めたお金(資本)をムダなく使って、たくさんの利益を生み出しているということになります。

ROICは「利益 ÷ 投下資本」で計算されるので、同じだけのお金を使っても、より多くの利益を出せる会社ほどROICが高くなります。したがって、利益が出せているほどROICは高い数値になるのです。

例えば、同じ100万円を使っても、A社が10万円の利益、B社が5万円の利益しか出せないなら、A社のほうがROICが高く、「お金を上手に使っている会社」ということになります。

実際に、多くの専門家や投資家は、ROICが高い会社を「お金を効率よく使っている、優秀な会社」と見なします。逆に、ROICが低いと、「お金を使っても思うように利益が出ていない会社」である可能性があるため、経営の見直しが必要になることもあります。

このように、ROICは「数字が高いほど良い」わかりやすい指標であり、会社の実力を測る重要な目安になっているのです。

5.会社がROICを高くするためのチェックポイント

ここまでお伝えしたとおり、ROICは高いほど良いとされる会社の指標です。

この章では、会社がROICを高くするために、どのようなポイントに注意すべきなのかについて解説します。

5-1.資本を効率よく使っているかどうか

ROICが高い会社は、お金を無駄なく使っています。

銀行から借りたお金や株主から集めたお金を、利益につながる投資にしっかり回しているためです。

例えば、必要以上に大きな工場を建てたり、儲からない事業に投資したりしません。その分、本当に稼げるところにお金を集中させます。

そのため、ROICが高い会社は「お金の使い方が上手」だと言えます。

5-2.本業の利益力が強いかどうか

ROICが高い会社は、本業でしっかり稼げていることが多いです。

会社の利益は一時的な収入ではなく、日常の商売(本業)からの利益分が大きいという特徴があります。

例えば、商品が売れ続ける人気メーカーや、安定して契約を取り続けるサービス業のように、「本業そのものに力がある」会社が例に挙げられます。

本業が強いからこそ、資本に見合った高いリターンを出せるのです。

5-3.資本コストを上回る利益率を実現しているかどうか

ROICが高い会社は、お金を集めるためのコスト以上に利益を出せています。

会社がお金を調達するときには利息や配当が必要ですが、それ以上に利益を出せていれば、会社の価値は自然と増えます。

例えば、借金の利息が3%かかるのに、会社のROICが10%なら「7%分プラス」で価値を増やしていることになります。

つまりROICが高い会社は、すでに利益を出せているため、さらに投資などをすることで、会社の価値が自然に大きくなっていくと表現することもできます。

5-4.事業別・部門別に効率管理ができているかどうか

ROICが高い会社は、会社の中でも「どこで儲かっているか」を細かく見ています。

会社を全部まとめて見るのではなく、事業や部門ごとにROICを計算します。これは、効率が悪いところにはお金を減らし、効率が良いところに投資を集中させるためです。

例えば、家電メーカーが「スマホ事業はROICが高いけど、テレビ事業は低い」と分かったら、スマホ事業に力を入れるようになります。

こうした調整をすることで、全体としてROICを高く保てるのです。

5-5.投資家や金融機関からの信頼が厚いかどうか

ROICが高い会社は、お金を貸す人や投資する人から信頼されます。

「この会社はお金を効率的に使える」と思われれば、安心してお金を預けてもらえるためです。

銀行から借りやすくなったり、株主から追加で投資してもらいやすくなります。

その結果、さらに成長するための資金を集めやすい会社になれるのです。

5-6.持続的な競争優位性があることが多いかどうか

ROICが高い会社は、長く稼ぎ続けられる強さを持っています。

ブランド力や技術力、ビジネスモデルなど、他の会社がマネできない強みを持っているからです。

例えば、Apple社のようにブランド力が強かったり、独自の技術で競合に勝てる企業は、長期的に高いROICを維持できます。

つまりROICの高さは、一時的ではなく「長く勝ち続ける力」の証でもあるのです。

6.会社のROICが低くて困っているときにはどうしたらいいか?

ROICは「会社がお金をどれだけ効率よく使っているか」を示す数字です。では、もしROICが低かったらどうすればよいでしょうか?会社は工夫次第で、この数字を改善することができます。

この章では、ROICの数値を高くするための代表的な方法を、誰にでもわかるように解説していきます。

6-1.利益を増やす

ROICを高めるためには、まず「利益を大きくすること」が大切です。

利益が増えれば、同じだけのお金を使っても、効率よく稼げることになります。つまり「同じ努力でたくさん稼げる会社」になれるのです。

例えば、新しい商品を開発して売れるようにしたり、営業活動を強化して売上を伸ばしたりします。また、コストを減らす工夫も大切です。無駄な出費を減らせば、少ないお金で利益を残せます。

「どうやって売上や利益を伸ばすか」を考えることが、ROIC改善の第一歩です。

6-2.資本(投下資本)を減らす

ROICをよくするもう一つの方法は「会社が仕事に使うお金を減らすこと」です。

少ないお金で同じ利益を出せば、そのぶん効率が良くなります。軽い荷物で速く走れるランナーのようなイメージです。

例えば、使っていない機械を売ったり、在庫を減らして倉庫をすっきりさせたりします。また、お客さんからの入金を早めてもらう工夫をすると、手元資金を効率よく回せます。

「必要以上にお金を眠らせないこと」がROICを上げるカギになります。

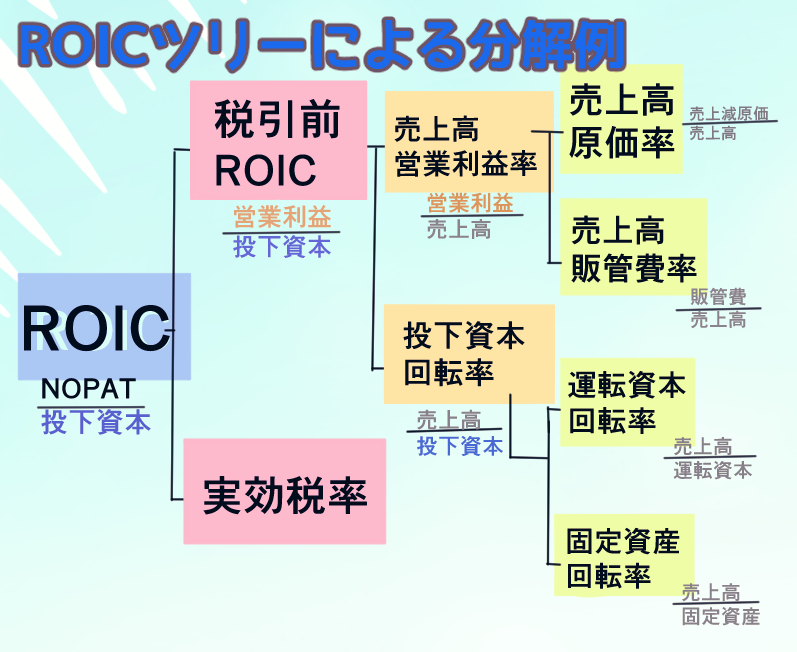

6-3.ROICツリーを使う

ROICを改善するときは「ROICツリー」という図を使うと便利です。

ROICツリーは、ROICをいくつかの小さな要素に分けて見える化する方法です。これにより、ROICをどの部分から改善できるかをわかりやすく分析し、現場ごとの目標設定やアクションプランに結びつけやすくなります。

以下に、ROICツリーの一例を挙げます。

※ROICツリーについて

ROICツリーでは、ROICは「営業利益率」と「投下資本回転率」という大きな2つの要素に分けられます。

営業利益率は「売上原価率」や「販管費率」など、さらに細かく要素に分けることができます。

投下資本回転率も「運転資本回転率」「固定資産回転率」など、詳細な要素ごとに細分化できます。

例えば「原価率」を下げたり、「在庫回転率」を上げたりするとROICの改善につながります。

分解された各要素ごとに具体的なKPIを設定し、部門や現場ごとに目標を明確にできるのがROICツリーの特徴です。

例えば、「営業部は売上を増やす」「製造部は在庫を減らして効率を上げる」といった具合に、部門ごとに課題を分けられます。こうすることで、会社全体で協力してROICを高めることができます。

「ROICツリー」を使えば、改善ポイントを探すのがずっと簡単になります。

6-4.現場と経営の目標を連動させる

ROIC改善を成功させるには、「現場」と「経営」が同じ方向を向くことが大事です。

経営者が大きな数字だけを見ていても、現場で働く人が何をすればよいか分からなければ意味がありません。

例えば、営業部には「売上をあと5%伸ばそう」、製造部には「在庫をあと10%減らそう」といった具体的な目標(KPI)を与えます。こうすれば、日々の仕事が自然と「ROICを上げる」ことにつながっていきます。

現場と経営がつながると、会社全体が一丸となって効率よく動けるようになります。

6-5.継続的なモニタリングと修正を行う

ROICの改善には、一度やって終わりではなく「続けて見直すこと」が必要です。

経営環境は常に変わります。市場や競合、原材料の価格などの変化に合わせて、改善のやり方を変える必要があります。

例えば、毎月ROICの数字を確認し、改善策がうまくいっているかをチェックします。もし効果が出ていなければ、新しい方法に切り替えます。

やりっぱなしではなく、振り返りと修正を繰り返すことが、長期的な成功につながります。

7.バリュエーションの算定でお悩みの方は、辻・本郷 FAS株式会社へご相談を

バリュエーションの算定は、M&Aや事業承継、資金調達など、経営において極めて重要な意思決定の場面で必要となります。

しかし、実際に算定を行おうとすると、DCF法・マルチプル法・純資産価値法など複数の手法があり、どれを使うべきか判断に迷う方も多いのではないでしょうか。

また、数値上の評価だけでなく、業界の慣行、取引先との関係性、のれんやブランド価値といった無形資産まで含めて適切に反映するには、専門的な知見が欠かせません。

辻・本郷 FAS株式会社では、M&Aや事業承継に関する豊富な実績をもとに、企業価値・事業価値の算定をサポートしています。

経営者や後継者の立場に寄り添い、公正かつ実務に役立つ評価を提供いたします。

「自社の適正な価値を知りたい」「M&Aの交渉に備えて第三者の算定を依頼したい」とお考えの方は、ぜひ一度ご相談ください。

8.まとめ

ROICは「会社がお金をどれだけ効率よく使って儲けているか」を示す、とても大事な指標です。

なぜなら、株主や銀行から集めたお金をムダなく活かせているかが分かれば、その会社の本当の実力や将来性を見極められるためです。

ROEやROAなど他の指標と比べても、ROICは会社全体の資金効率をより正確に映し出します。

ROICが高い会社は「資本を効率的に使っている」「本業の利益力が強い」「投資家から信頼される」といった特徴を持ちます。

さらに、経営者はROICを改善するために「利益を増やす」「資本を減らす」「ROICツリーで分析する」といった工夫をすることが多いです。

ROICは、事業ごとの比較や新規投資の判断、M&Aの検討など幅広い場面で役立ちます。

ROICを理解して活用できるようになると、会社の分析に非常に役立ちます。投資を考える人にとっても、経営に携わる人にとっても、ROICをわかりやすく説明できること自体が大きな武器になるといえるでしょう。