「WACCって聞いたことはあるけど、正直よくわからない」「専門用語ばかりで、どこから手をつけていいのかわからない」などと感じたことはありませんか?

そうした方のために、これからWACCをかんたんに、ていねいに解説します。難しい数式や専門用語はなるべく使わず、会計やファイナンスの知識がなくても読めるように工夫しています。

そもそもWACCとは、会社がお金を集めるときにかかる「コストの平均」のことです。

例えば「WACCが5%」といえば、「この会社は、お金を集めるのに平均で5%のコストがかかっている」という意味になります。

言いかえると、WACCは会社にとっての「お金を借りたり出資してもらったりするための利子や配当」など、お金を調達するためにどれくらいの負担があるかを表す数字です。

では、なぜこの数字がそんなに大切なのでしょうか?

それは、WACCが投資するかどうかの判断基準になったり、会社の価値をはかるための材料になったりするからです。実際に、企業の経営判断や投資家の分析では、このWACCがよく使われています。

この記事では、WACCの基本的な意味から、かんたんな計算の方法、そして実際のビジネスでどう活かされているかまで、初心者の方にもわかるように一歩ずつ丁寧に紹介していきます。

「なんとなく聞いたことがある」から、「ちゃんと理解できる」「自分でも使える」へ。

いっしょにWACCについて学んでいきましょう。

目次

1.WACCとはなにか?

会社が活動していくためには、商品をつくったり、お店をつくったりするためのお金が必要です。でも、そのお金をどこから、どのように集めるかによって、かかる「コスト(費用)」が変わってきます。

この「お金を集めるために、どれくらいの費用がかかっているのか?」を表すのが、WACCという指標です。ここではWACCについて、やさしく・わかりやすく説明していきます。

1-1.簡単に言うと「会社がお金を集めるのにどれくらいコストがかかっているか」を表す数字

WACCは、会社がどれくらいの費用をかけてお金を集めているかを示す数字です。

会社は、自分のお金だけでなく、他からお金を集めて活動しています。そのときに「ただでもらえる」わけではなく、借りたお金には利息が、出資してもらったお金にはお返し(配当)が必要です。

例えば、あなたが友達からお金を借りたら「あとでちゃんと返してね」と言われますし、親からおこづかいをもらうときも「家の手伝いをしてね」と条件がつくことがあります。

それと同じように、会社もお金を集めるときは、何かしらの「お返し」をしないといけないのです。

つまり、WACCは「会社が1円のお金を集めるのに、何円分の費用(お返し)がかかっているか」を教えてくれる数字です。

1-2.より正確には、複数の資金調達法のコストを割合に応じて「加重平均」したもの

WACCとは、会社がいろいろな方法でお金を集めたときの「それぞれのコスト」を、バランスよく計算して平均したものです。

会社は、銀行からの借金だけでなく、株主からの出資など、複数の方法でお金を集めています。それぞれにかかるコストは違うので、すべてをひとまとめにして平均する必要があります。このとき、重要なのが「加重平均」という考え方です。

テストを受けることを例として挙げると、「国語30点、数学70点」の結果で、数学の方が受験にとって重要な教科であれば、同じ重さで平均(=50点)を出すよりも、数学の点数の方に重みをつけて平均するべきですよね。

それと同じで、たくさん使っているお金のコストのほうを大きくカウントして、より正確な平均を出すのが加重平均です。

WACCは、会社がどうやってどれくらいお金を集めているかを、全体として正しくつかむための「重み付きの平均値」なのです。

1-3.もう少しくわしく解説すると、借入と株式、それぞれの資金調達法に応じたコストの平均値を出している

WACCでは、銀行などからの借金にかかる利子や、株主に出す配当など、それぞれの費用をきちんとわけて考えます。

お金の集め方によって、必要となる「お返し」がちがうからです。借金なら利息を返しますし、株主には配当や株価の上昇といった見返りを期待されます。だから、それぞれのコストを正確に計算して、それに使われた割合をかけて平均を出します。

例えば、あなたが「親からおこづかい(家事をやる代わりにもらう)」をもらうのと、「友達から借金(現金で返済する)」するのでは、返す内容が違いますよね。会社でも同様で、同じ金額をもらったとしても、どの方法で入手したお金をどれだけ使ったかで、全体の負担は変わってくるのです。

そのため、WACCでは、借金と出資のコストを分けて考え、どちらを多く使っているかに応じて、現実に近い平均値を出すようにしています。

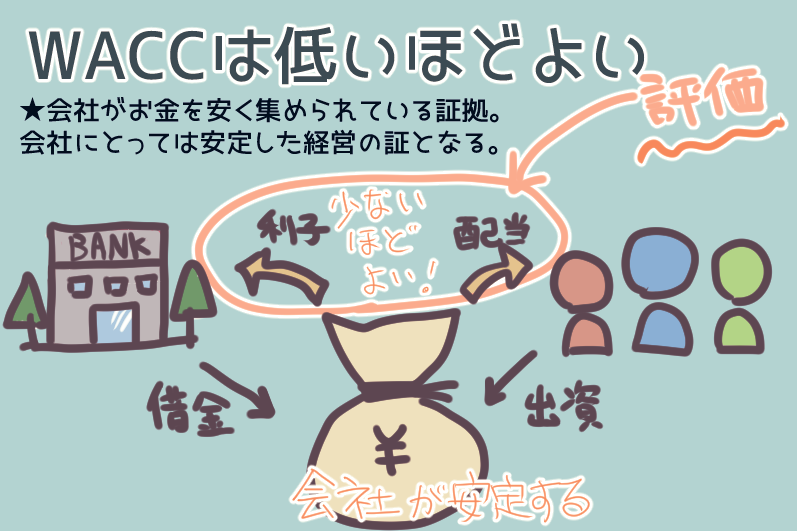

1-4.WACCが低いとどうなる?

WACCが低いほど、会社は「安くお金を集められている」と考えられます。

低いWACCということは、会社が利息や配当などにあまりお金を使わずにすんでいる、つまり「効率よく資金を集めている」ことを意味します。

あなたが「無利子でお金を借りられる」としたら、とても得ですよね。会社にとっても、なるべくコストが少ないほうが、お金を使いやすくなり、いろんなことに投資しやすくなります。

よって、WACCが低いということは、会社が資金集めに成功していて、良い経営をしている証拠にもなるのです。

1-5.会社の大きさとWACCの関係

一般的には、小さな会社のほうがWACCが高くなりやすいです。

小さな会社は「つぶれるかもしれない」「利益が安定しないかもしれない」と思われがちなので、投資家や銀行がリスクを感じて、高い利子や見返りを求めるからです。

例えば、まだ名前の知られていないお店にお金を貸すとしたら、心配になりますよね。そのため、「ちょっと高めの利子で返してね」と言いたくなります。一方、有名な大企業なら「ちゃんと返してくれそう」と思われるので、安い利子でもお金を集めやすいのです。

つまり、会社が大きくて信頼されていればWACCは下がりやすく、小さな会社ほどWACCが高くなってしまうのです。

2.WACCが重要であるわかりやすい理由

会社が成長していくためには、お金の使い方だけでなく、「どのくらいの費用でお金を集めているか」もとても大切です。

そのため、WACCはただの数字ではなく、経営のあらゆる場面で重要な判断材料になります。

この章では、WACCがなぜそんなに大切なのか、身近な例を交えながら見ていきましょう。

2-1.自分だけでは決められないため

WACCは、会社が勝手に決められる数字ではなく、まわりの人たちによって決まるものです。

なぜなら、WACCに関わる利息や配当の大きさは、銀行や投資家(株主)といった「外の人たち」が決めるからです。会社が「コストを安くして」と言っても、相手が納得しなければ安くはなりません。

例えば、あなたがお金を借りようとしても、貸してくれる相手が「利息は10%ね」と言ったら、それに従うしかありませんよね。会社も同じで、まわりの人がどれだけ信頼してくれているかによって、WACCの高さが決まります。

つまり、WACCは「会社の外から見た信頼のバロメーター」とも言える、とても重要な数字なのです。

2-2.会社の価値を知る手がかりになるため

WACCは、その会社の「今の価値」や「これからの価値」を計算するための大事な手がかりになります。

会社の将来のもうけを、今の価値に直す(=割引く)ときに使うのがWACCだからです。さらに、新しい仕事や事業を始めるときにも、「この投資は本当に意味があるのか?」を判断する材料になります。

例えば、100万円の利益が5年後に手に入るのと、今すぐ100万円もらうのとでは価値がちがいますよね。その「時間の差」を埋めるために使うのがWACCです。WACCが高ければ高いほど、将来の利益の価値は下がってしまいます。

だから、WACCを使うことで、会社の今の価値や未来への投資が「本当におトクかどうか」を知ることができるのです。

2-3.新しいことを始めるときの基準になるため

WACCは、新しい事業を始めるときに「やるべきかどうか」を決める基準になります。

どんな事業も、やってみなければ利益が出るかわかりません。でも「その事業が、WACCよりも高い利益を出せるか?」ということを目安にすれば、始めるかどうかを判断しやすくなります。

例えば、新しいお店を開いて10%のもうけが出そうだとします。でもその会社のWACCが8%なら、「10%−8%=2%の利益が残る」と考えられるので、やる価値があります。

逆にWACCが12%だったら、「せっかく10%もうけても、それ以下の価値しか生まれない」ので、やらないほうが良いかもしれません。

イラストでのイメージ

イメージ図として、「WACC=ハードル」「得られる利益=ジャンプ力」と考えてください。

ジャンプ(利益)がハードル(WACC)を越えられれば、その事業は意味があると判断できますが、越えられなければ、損する可能性が高いのです。

このように、WACCは新しいことを「やるべきか・やめるべきか」を考えるときのものさしになります。

2-4.ほかの会社と比べられるため

WACCを使えば、自分の会社とほかの会社の「お金の集め方」をくらべることができます。

同じような仕事をしている会社でも、WACCが高い会社と低い会社があります。それを見れば、「自分の会社は資金調達にムダがあるのでは?」と気づくことができます。

例えば、同じケーキ屋さんなのに、A社はWACCが5%、B社は8%だったとします。この場合、B社はもっと効率のいい資金の集め方を考える必要があります。たとえば、銀行の条件を見直したり、株主への配当のバランスを考え直したりできるかもしれません。

つまり、WACCは「会社のお金の集め方のうまさ」を、他社とくらべるための便利な指標でもあるのです。

3.WACCのかんたんな計算方法

WACCは少しむずかしそうに感じるかもしれませんが、基本の考え方は「いくらのコストで、どんな割合でお金を集めているか」を整理するだけです。

この章では、かんたんな式と3つのステップで、WACCの出し方をわかりやすく説明します。

3-1.WACCの計算式

WACCは、次の式で計算できます。

WACC = 株主からのお金のコスト × 割合 + 借金のコスト ×(1 − 税金の割合)× 割合

会社は「株主から出してもらったお金」と「銀行などから借りたお金」の2つで資金を集めます。それぞれの方法にかかる費用(=コスト)を、使っている割合に応じて足し合わせるのがこの式です。

注意点

・「株主からのお金のコスト」とは、配当や株主の期待するリターンのこと。

・「借金のコスト」とは、銀行などからの利子のこと。

・「(1 − 税金の割合)」とするのは、借金の利子は税金を少なくできる効果があるため(税金の分を差し引いて考える)。

つまり、WACCの式は「それぞれのお金のコスト × 割合」の合計だと覚えるとよいでしょう。

3-2.3つのステップで考える

WACCの計算は、たった3つのステップでできます。

Step①株主からのお金にかかるコストを計算する

→ これは「配当」や「期待される利益」の割合のことです。たとえば、株主が6%のリターンを求めているなら、それが株主コストです。

Step②銀行などから借りたお金にかかるコストを計算する

→ 銀行からの借金には利子(たとえば年4%など)がかかります。ただし、これは税金を引いたあとの金額で考えるため、「利子 ×(1 − 税率)」で計算します。

Step③それぞれのコストに、資金全体の中での割合をかけて、合計する

→ 株主のお金が全体の60%、借金が40%なら、それぞれにその割合をかけます。

この3ステップを順番にやれば、WACCが計算できます。

3-3.WACCを用いた実例

ここでは、実際の数字を使ってWACCを計算してみましょう。

仮定する条件

• 株主からのお金:60%(割合)

• 借金:40%(割合)

• 株主の期待リターン(株主コスト):6%

• 借金の利子(負債コスト):4%

• 税金の割合(実効税率):30%

Step①:株主のお金のコスト × 割合

6% × 0.6 = 3.6%

Step②:借金のコスト ×(1 − 税率)× 割合

4% ×(1 − 0.3)× 0.4

= 4% × 0.7 × 0.4

= 1.12%

Step③:合計してWACCを出す

3.6% + 1.12% = 4.72%

このように、WACCは「株主と借金のそれぞれのコスト × 割合」を足し合わせることで出すことができます。数字が多く見えても、計算はシンプルなので、慣れればすぐに理解できます。

4.WACCの平均はどれくらい?

WACCの数字は、業種や国、企業の規模などによって異なりますが、だいたいの目安を知っておくと便利です。

この章では、世界や日本の会社で、WACCがどのくらいの数値になっているのかを見てみましょう。

4-1.世界全体での平均は5〜8%

WACC(会社がお金を集めるときにかかるコストの平均)は、世界全体で見ると、だいたい5%〜8%くらいにおさまることが多いです。

これは、会社が「株主からのお金」と「銀行などからの借金」の両方を使ってお金を集めるとき、そのコストが市場のルールにしたがってある程度決まってくるからです。つまり、どの会社もだいたい似たような条件でお金を集めているので、WACCもある程度の範囲にまとまります。

このWACCの平均は、物の値段がどれくらい上がるか(インフレ)や、お金を借りたときの利子(金利)にも大きく影響されます。

例えば、アメリカやヨーロッパの大きな会社を集めた「ラッセル3000」というグループでは、最近のWACCは6%〜8%くらいで動いています。そして、5%を下回ることはあまりありません。

つまり、世界のいろいろな会社を見ても、「だいたいWACCは5%〜8%くらいがふつうなんだな」と思っておけば、基本的には間違いないということです。

4-2.日本の上場企業の平均は5〜6%(少し低い)

日本の大きな会社(上場企業)について見ると、WACC(お金を集めるのにかかるコストの平均)は、だいたい5〜6%くらいにおさまっていることが多いです。

その理由の一つは、日本では長いあいだ「金利がとても低い状態」が続いているからです。金利が低いと、会社が銀行などからお金を借りるときにかかるコスト(負債コスト)も安くなります。

また、日本では、株を買ってくれる人たち(株主)が会社に求める見返り(=株主資本コスト)も、アメリカやヨーロッパの会社と比べると少なめに見積もられることが多いです。だから、全体的に見てもWACCが低めになりやすいのです。

例えば、トヨタや日立などが上場している「東証プライム」というグループの会社の多くは、自分たちの資料の中で、5〜6%くらいのWACCを使っていることを発表しています。これは、会社がどれくらいの利益を出せばいいかを考えるときや、どれだけ配当(株主に渡すお金)を出すかを決めるときの目安になります。

とくに「ものづくり(製造業)」や「生活に必要なサービス(インフラ系)」の会社では、この5〜6%のあたりに集中している傾向が強く見られます。

4-3.安定している業種の平均は2〜3%

会社のWACC(お金を集めるときにかかるコストの平均)は、業種(どんな仕事をしているか)によって大きく違うことがあります。

例えば、電気やガスなどの会社は、WACCがとても低くなることが多く、2〜3%くらいという数字もよく見られます。

なぜこんなに低いのかというと、まず、電気やガスのような仕事はとても安定していて、あまり大きな変化がないからです。毎日必ず必要なものをあつかっているので、お客様がいなくなる心配も少なく、将来のもうけの見通しも立てやすいのです。

さらに、これらの会社は「みんなの暮らしに必要な仕事(公益性の高い仕事)」をしているため、国のサポートや特別な制度があり、金利や景気の変化の影響を受けにくいという特徴もあります。

例えば、大手の電力会社やガス会社では、会社が持っているお金(自己資本)も多く、借金にかかるコスト(利子)も低いため、全体としてWACCがとても低くなります。そして、そのぶん設備にお金を使ったり、株主にお金を返したり(配当)する余裕ができるのです。

このように、WACCは会社の「仕事の内容」によって大きく変わります。だから、ある会社を見て「WACCが高い・低い」と判断するときは、全体の平均と比べるだけではなく、その会社がどんな仕事をしているか(業種)も一緒に考えることが大切です。

4-4.中小企業の平均は8〜12%

中小企業では、WACCが8〜12%くらいと高くなることが多いです。

その理由は、中小企業は大きな会社に比べて「リスクが高い」と見られがちだからです。会社の歴史が浅かったり、安定した収益がまだなかったりすると、投資家や銀行は「この会社にお金を出して大丈夫かな?」と心配になります。そうなると、お金を集めるために、より高い利子や見返りを求められることになります。

例えば、ある中小企業が新しい機械を買うためにお金を借りようとしたとします。でも、その会社がまだ小さくて信用が少ない場合、銀行は「10%の利子をつけないと貸せない」と言うかもしれません。すると、その会社のWACCも自然と高くなるのです。

つまり、中小企業はお金を集めるときにかかるコストが大きくなりやすく、その結果、WACCも高くなりがちということです。これは「会社の大きさ」や「信用の度合い」によって変わってくるという特徴があります。

5.WACCの使いみち

WACCは、会社がお金をどれくらいのコストで集めているかを表す大切な数字です。この数字は、会社が「これから何をするか」を決めるときに、とても役に立ちます。

この章では、WACCがどのように、なんのために使われるのかを説明します。

5-1.新しい投資をするかどうか決めるときに使う

WACCは、会社が新しい事業にお金を使うとき、「そのお金の使い方がほんとうに意味があるか」を判断する材料になります。

なぜなら、WACCは「お金を集めるためにかかるコスト」だからです。たとえば、あるプロジェクトが10%のもうけを出せそうでも、WACCが12%だったら、その事業をやると会社はかえって損をすることになります。

これは、ちょうどお小遣いでゲームを買うときに、「このゲーム、値段に見合うくらい楽しめるかな?」と考えるのと同じです。

つまり、WACCよりももうけが多ければ、その投資は「やる価値あり」と判断できます。

5-2.新しい設備を買うかどうか考えるときに使う

WACCは、工場の機械を新しくしたり、オフィスを増やしたりする「設備投資」の判断にも使われます。

理由はシンプルで、「新しい設備にお金を使う=会社にとっての買い物」であるため、投資と同様にかかるコストで必要かどうかを判断できるからです。

例えば、新しいロボットを買っても、そのロボットが生み出す利益がWACCより少なければ、かえって損になります。逆に、WACCを超えるもうけが期待できれば、その投資は成功につながる可能性が高くなります。

5-3.会社の価値を計算するために使う

WACCは、会社の「今の値段(=企業価値)」をはかるときにも使います。

どういうことかというと、会社がこれから得るもうけ(利益)を、どのくらいの価値として評価するかを決めるときに、WACCが基準になるのです。

例えば、「この会社は毎年1億円の利益を出せそう。でも、WACCが高いから、あまり高くは評価できないな」などと判断します。

これは、「この人からお金を借りると利息が高いから、そのぶんを差し引いて考えよう」というような考え方に近いです。

5-4.お金の集め方を考えるときに使う

WACCは、会社がお金をどうやって集めるか(資金のバランス)を考えるときにも使われます。

例えば、会社の資金調達には金融機関から「借金をする」方法と「株主を増やす(出資してもらう)」という2つの主な方法があります。

どちらをどのくらい使うかによって、WACCは変わります。借金が多すぎるとリスクも増えますし、株主が多すぎても配当の負担が増えるかもしれません。

そのため、WACCを見ながら、「借金を増やす?それとも株主を増やす?」といったお金の集め方のバランスを考える材料になります。

6.WACCのほかに見るべき数字

WACC(お金を集めるコスト)だけを見ていても、会社の本当の実力はわかりません。

そこで、会社がどれくらい「うまく」そのお金を使って利益を出しているかを見るために、もう少し別の角度からの数字もチェックする必要があります。この章では、特によく使われる3つの指標を紹介します。

6-1.ROE=自己資本利益率

ROEは、株主が出してくれたお金(=自己資本)を使って、会社がどれくらいもうけたかを表す数字です。

例えば、ある会社が株主から1億円出資してもらい、1年間で1,000万円の利益を出したとします。このときのROEは10%になります。

ROEは、「株主にとって、この会社はお金の使い方がうまいかどうか」を見るための数字でもあります。ROEが高いほど、少ないお金で大きなもうけを出している、ということになります。

つまり、WACC(コスト)に対して、ROE(リターン)が高ければ高いほど、良い経営ができているといえます。

6-2.ROA=総資産利益率

ROAは、会社が持っているすべての資産(建物・設備・現金など)を使って、どれくらい利益を出しているかを表す数字です。

ROEが「株主からのお金」だけを見ているのに対して、ROAは「会社が持っているものすべて」を対象にしています。

例えば、ROAが高い会社は、「少ない資産でも効率よく利益を出せている」と評価されます。これは、まるで小さなリュックひとつで世界旅行を成功させているような、スマートでムダのない経営だとイメージできるでしょう。

6-3.ROIC=投下資本利益率

ROICは、株主からのお金と借金を合わせた「使ったお金すべて」に対して、どれくらい利益が出ているかを見る指標です。

この数字は、WACCと特に相性がよく、2つを比べて「効率がいいかどうか」がわかります。

例えば、ROICが8%、WACCが5%だったら、会社はお金を集めるコスト5%に対して、8%のもうけを出していることになります。これは「効率よく稼げている状態」と言えるのです。

逆に、ROICがWACCより低ければ、「お金を集めるのにかかる費用のほうが高くついている」=「経営がうまくいっていない」という可能性もあります。

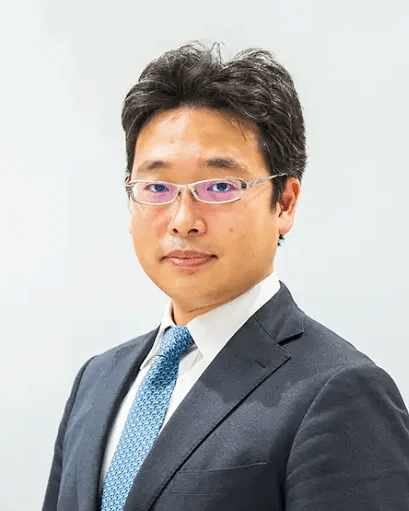

7.バリュエーション業務のサポートが必要な方は辻・本郷 FAS株式会社へご相談を

M&A、事業承継、株式譲渡などの、企業の大きな転機において、バリュエーション(企業価値評価)は欠かせない判断材料です。

正確な価値を把握することは、交渉力の源であり、リスク回避の鍵でもあります。

こうした評価に関する業務では、専門的知識と豊富な経験が求められる分野であるため、信頼できるパートナーの存在が不可欠です。

辻・本郷 FAS株式会社では、財務や税務の実務経験を持つ専門家が、業界標準に則った正確かつ透明な評価業務を提供しています。

買収監査、PPA、株価算定などの基本的サービスはもちろん、辻・本郷グループ全体と連携したワンストップな支援体制により、法務・労務・税務を含む複雑な案件にも対応しています。

株式譲渡価格(企業価値)の算定、事業価値の算定を行う上で、単なる数字の算定にとどまらず、各分野の専門家(公認会計士・税理士など)と連携します。

その価値の背景に関する企業の実態調査を行い、戦略的意味やアドバイスの根拠まで、明確にご説明いたします。

「企業の価値を正しく知りたい」「価格交渉に備えた客観的な評価が必要」「バリュエーションからPMIまで一貫した支援を受けたい」といったニーズをお持ちでしたら、まずは辻・本郷 FAS株式会社へご相談ください。

8.まとめ

WACC(加重平均資本コスト)は、会社がどれくらいのコストでお金を集めているかを表す数字です。

この数字が低ければ低いほど、会社にとってはよいことです。

新しい事業を始めたり、逆に事業に対して投資をするかどうかを決めるときにとても大切な数字です。

なぜなら、WACCは「企業がどれくらいのコストで資金を調達しているか」を示す数値であり、それを基準にして投資の採算性や事業の妥当性を判断できるからです。WACCが低い企業は、それだけ有利に資金を集めていると考えられ、競争上の強みを持っているとも言えます。

以下に、記事のまとめとなるポイントを示します。

記事のまとめ

・WACCは投資や事業を興すときの資本コストと比較するときの指標の一つである

・WACCが低いほど、企業は安く資金を調達できている

・投資判断や企業価値評価の基準になる

・会社がどれくらいのコストでお金を集めているかを表すため、経営や投資判断でとても重要な指標となる

WACCは投資案件の採否や企業価値の計算において、基準となる存在です。

WACCは単なる理論値ではなく、「経営者がどれくらいのコストで資本を活用しているか」を示す実践的な指標となります。

多角的な判断に役立ち、経営戦略や投資判断において欠かせない存在であるWACCについて詳しく知ることで、企業価格評価(バリュエーション)のための選択肢を増やしましょう。