「事業承継税制を適用するか判断するために、事業承継税制のメリット・デメリットを知りたい…」

本記事をご覧になれている方はこのようなお悩みを抱えていらっしゃるのではないでしょうか。

そこで、年間1,000件の事業承継支援を行っている辻・本郷 税理士法人が、事業承継税制のメリット・デメリットを記事にまとめました。

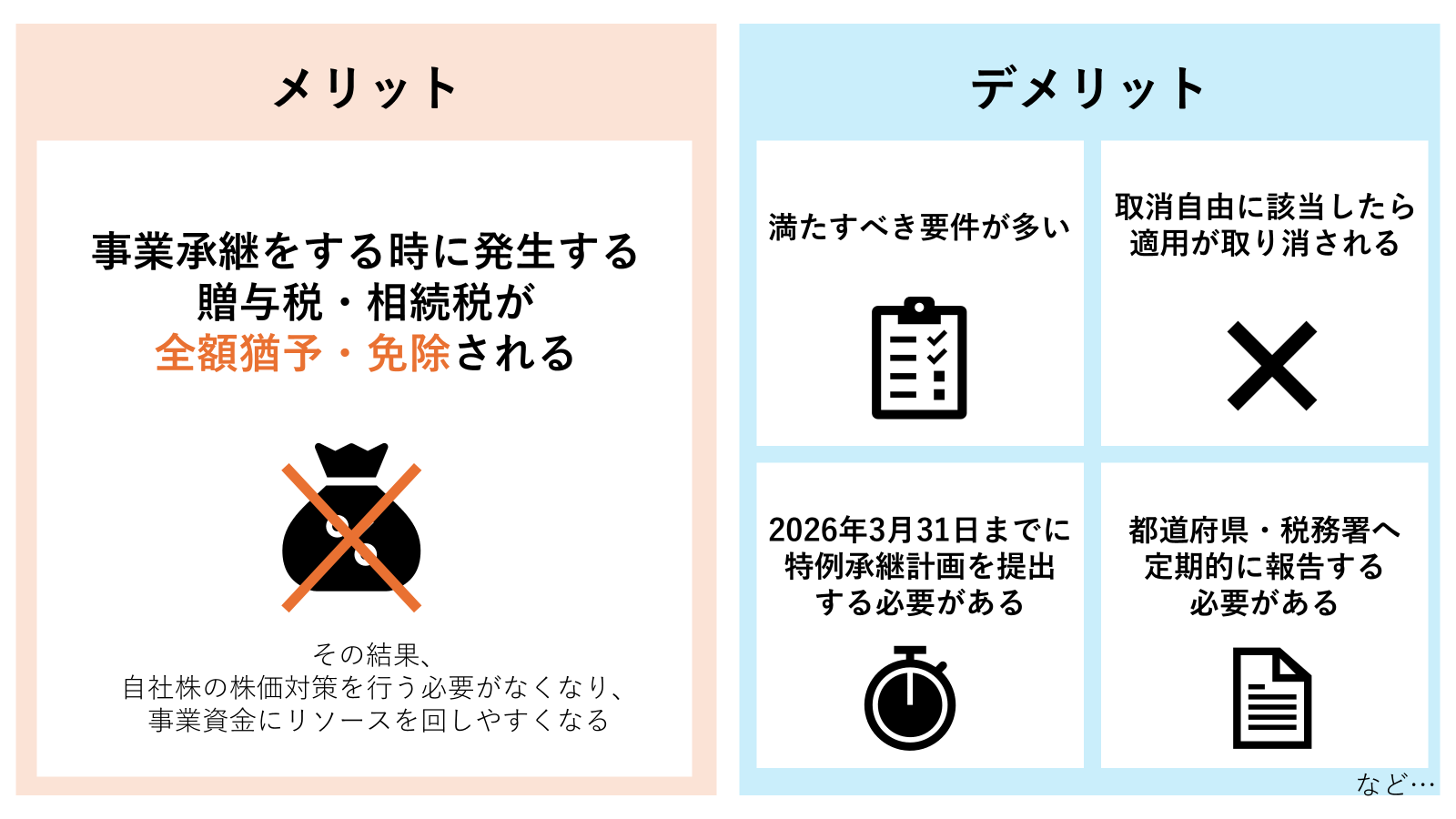

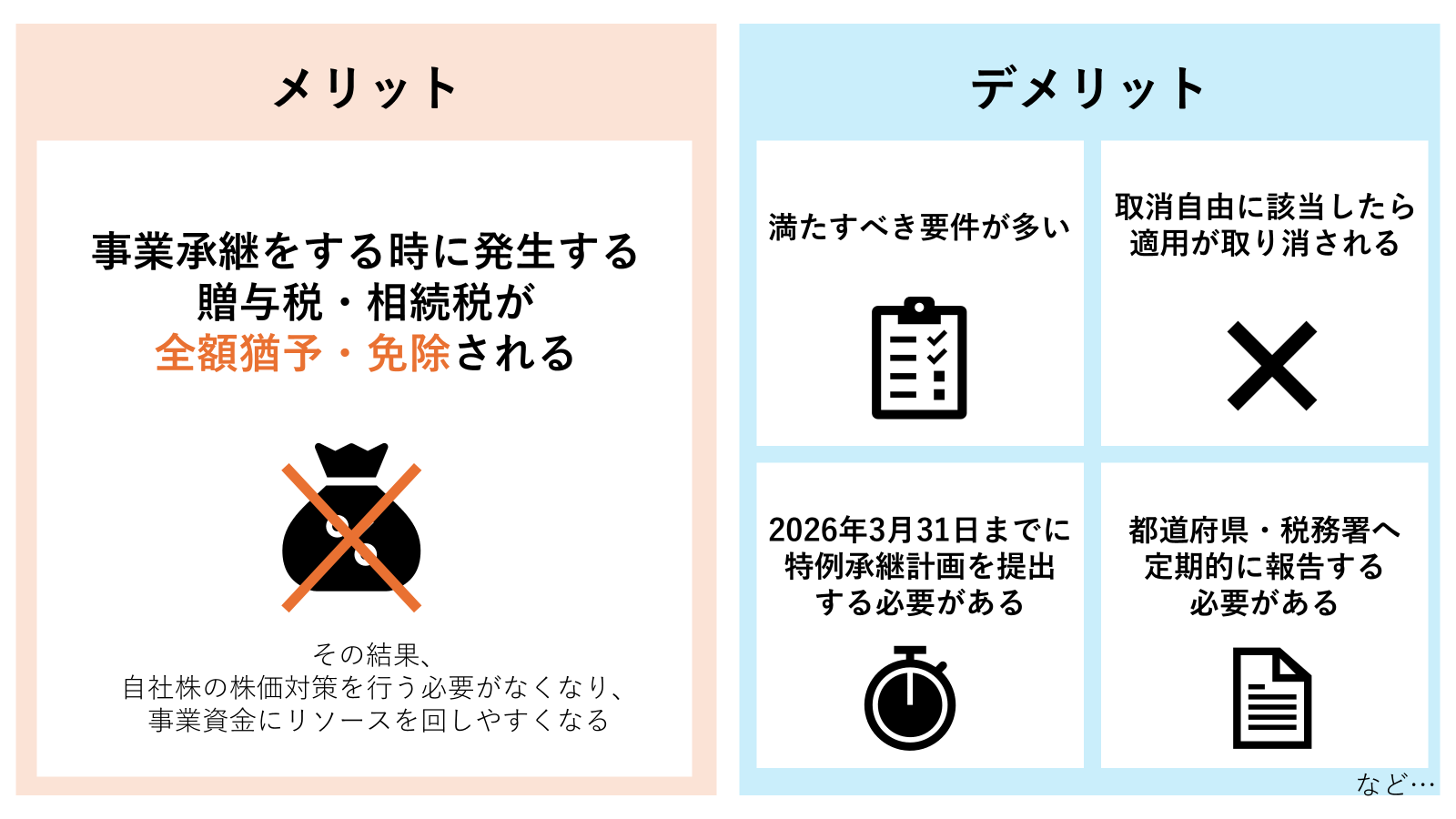

事業承継税制には相続税・贈与税の全額を猶予・免除するという大きなメリットがある反面、様々なデメリットが存在します。

そこで、本記事をご覧のみなさんが、「全額免除・猶予」というメリットだけに注目せず、デメリットもきちんと把握した上で、事業承継税制の適用の要否を決めることができるように、どのように事業承継税制の要否を判断したらよいのかについても解説しています。

目次

- 1.事業承継税制のメリット

- 2.事業承継税制のデメリット

- 2-1.【デメリット1】満たすべき要件が多い

- 2-2.【デメリット2】2026年3月31日までに特例承継計画を提出する必要がある

- 2-3.【デメリット3】都道府県・税務署へ定期的に報告する必要がある

- 2-4.【デメリット4】取消事由に該当したら、適用が取り消される

- 2-5.【デメリット5】10種類以上の書類を集める必要がある

- 2-6.【デメリット6】途中で辞めると利子税がかかる

- 2-7.【デメリット7】大規模な組織再編の足枷となる

- 2-8.【デメリット8】M&Aによる売却が困難となる

- 2-9.【デメリット9】後継者となった子供、後継者以外の子供で不公平感が出る

- 2-10.【デメリット10】対応できる専門家が少ない

- 2-11.【デメリット11】専門家に支払う報酬が発生する

- 3.どのように事業承継税制の要否を判断したらよいのか

- 4.まとめ

1.事業承継税制のメリット

| 1 | 事業承継をする時に発生する贈与税・相続税が全額猶予・免除される |

|---|---|

| 2 | 自社株対策に縛られない |

| 3 | 事業資金にリソースを回しやすくなる |

1-1.【メリット1】事業承継をする時に発生する贈与税・相続税が全額猶予・免除される

メリットの1つ目は、事業承継税制をする時に発生する贈与税・相続税が全額猶予・免除される点です。

これは事業承継税制の最大のメリットであり、メリット2・3でお伝えする内容は、贈与税・相続税を全額猶予・免除されるからこそ生まれるメリットと言えます。

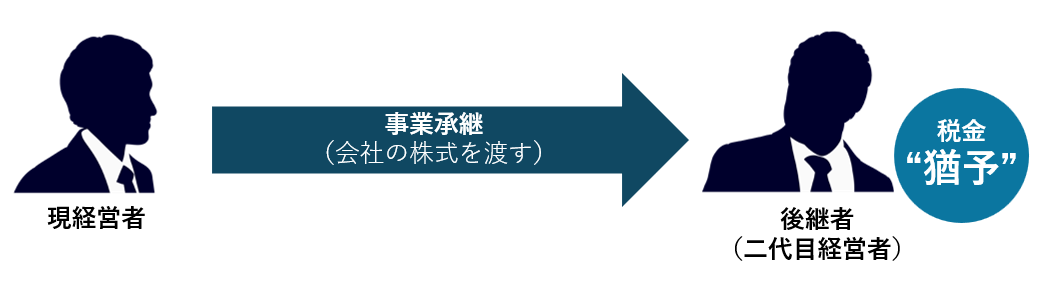

本来、中小企業の経営者が事業承継をするために会社の株式を後継者に渡す時は、贈与税か相続税が課税されます。しかし、一定の要件を満たし、事業承継税制を適用すれば、この贈与税・相続税の納税を全額猶予してもらうことができます。

事業承継に際してかかる相続税・贈与税は、高額になる傾向があります。

後継者は申告期限までに現金で相続税・贈与税を納める必要がありますが、会社の株式(非上場株式)を承継しても、納税資金として使える現金は増えません。後継者の手元にまとまった現金があれば話は別ですが、手元に現金がない場合、後継者は会社・自分の資産の一部を売却するなどして、納税資金を工面することに奔走する必要があります。

事業承継税制を適用すると、後継者が支払うべき贈与税・相続税が全額猶予されますので、後継者は納税資金のことを心配することなく、経営に集中することができます。

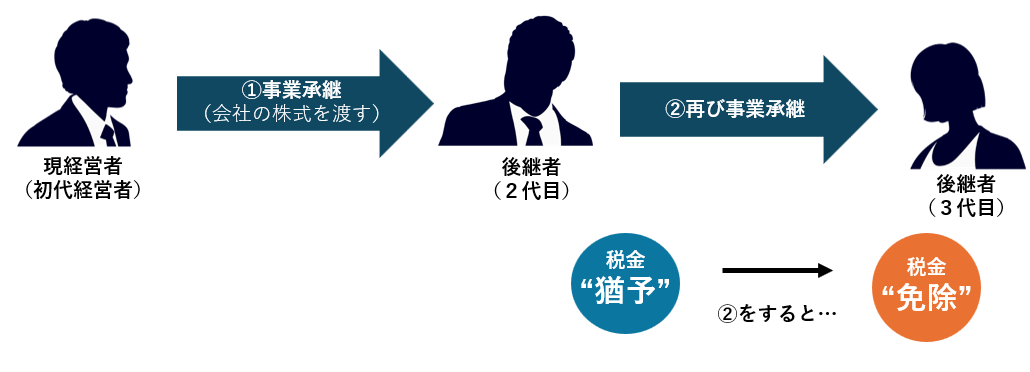

さらに、時が流れ、後継者(2代目)から次の後継者(3代目)に事業承継が行われると、初代経営者から後継者(2代目)に事業承継をした時に猶予されていた贈与税・相続税は全額免除となります。

本来であれば事業承継をする度に贈与税・相続税を支払う必要がありまうすが、代々事業承継税制を適用し続ければ、代々贈与税・相続税の支払いが猶予・免除され続けます。

これが事業承継税制の最大のメリットです。

1-2.【メリット2】自社株対策に縛られない

メリットの2つ目は自社株対策に縛られない点です。

事業承継を目的に自社株を後継者に贈与・相続などの方法で渡すと、贈与税・相続税などが課税されます。自社株の評価額を下げれば、課税される税金も減りますので、事業承継を行う際は、税理士に依頼して役員退職金の支給するなどの自社株対策を行う必要があります。

しかし、自社株対策はすぐにできるものではありません。

事業承継までの期間が短いと、十分な対策ができない可能性があります。

また、代表的な自社株対策である役員退職金の支給は、支給額を適正な範囲で行わないと、税務署から指摘される可能性もあります。

事業承継税制を適用してしまえば、全額が猶予・免除となりますので、自社株対策を行う必要がなくなります。ただし、事業承継税制適用時の株価が相続税の全体の計算に影響を及ぼすため自社株対策を実施した方が望ましいといえます。

1-3.【メリット納税3】事業資金にリソースを回しやすくなる

メリットの3つ目は事業資金にリソースを回しやすくなる点です。

事業承継税制が適用され続けている限り、贈与税・相続税はかかりません。

贈与税・相続税に資金を回さずに済むので、事業資金により多くのリソースを回すことができます。

近年は事業承継を機に、DX化を推進したり、新規事業を開始する後継者の方が多数いらっしゃいます。

事業承継税制を活用することで、納税資金を事業への投資に回し、アクティブな経営を行うことが可能です。

2.事業承継税制のデメリット

2-1.【デメリット1】満たすべき要件が多い

デメリットの1つ目は満たすべき要件が多い点です。

事業承継税制を適用するには、「会社が満たすべき要件」「後継者が満たすべき要件」「現経営者が満たすべき要件」の3つの要件をすべて満たす必要があります。

「後継者が満たすべき要件」「現経営者が満たすべき要件」は、贈与で事業承継をする場合と、相続で事業承継をする場合で異なります。

これらの要件に1つでも該当しない場合は、事業承継税制を適用することができません。

予め事業承継税制の中身を把握し、計画的に準備を進めていないと満たすことが難しい要件もあります。

〇会社が満たすべき要件

| 共通 | 中小企業者であること |

| 上場会社等・風俗営業会社でないこと | |

| 資産運用会社等(資産保有型会社・資産運用型会社)に該当しないこと | |

| 総収入金額が0を超えていること | |

| 常時使用従業員数が1人以上であること | |

| 特定特別⼦会社が、⼤会社、上場会社、⾵俗営業会社に該当しないこと | |

| 第⼀種特例経営承継相続⼈以外の者が拒否権付株式を保有していないこと |

〇後継者が満たすべき要件

| 贈与 | 贈与の時において、会社の代表権を有していること |

| 贈与の日において、18歳以上であること | |

| 贈与の直前において会社の役員であること | |

| 贈与の時において、後継者及び後継者と特別の関係がある者で総議決権数の50%超の議決権数を保有することとなること | |

| 贈与の時において、後継者の有する議決権数が以下に該当すること ・後継者が1人の場合:後継者と特別の関係がある者(他の後継者を除く)の中で最も多くの議決権数を保有することとなること |

| 相続 | 相続の開始の日から5カ月を経過する日において、会社の代表権を有していること |

| 現経営者が70歳未満で死亡した場合及び特例承継計画に記載されている後継者である場合を除き、相続開始の直前において、会社の役員であったこと | |

| 相続の時において、後継者及び後継者と特別の関係がある者で総議決権数の50%超の議決権数を保有することとなること | |

| 相続の時において、後継者の有する議決権数が以下に該当すること ・後継者が1人の場合:後継者と特別の関係がある者(他の後継者を除く)の中で最も多くの議決権数を保有することとなること |

〇現経営者が満たすべき要件

| 贈与 | 会社の代表権を有していたこと |

| 贈与の直前において、贈与者及び贈与者と特別の関係がある者で総議決権数の50%超の議決権数を保有し、かつ、後継者を除いたこれらの者の中で最も多くの議決権数を保有していたこと | |

| 贈与の時において、会社の代表権を有していないこと |

| 相続 | 会社の代表権を有していたこと |

| 相続開始の直前において、贈与者及び贈与者と特別の関係がある者で総議決権数の50%超の議決権数を保有し、かつ、後継者を除いたこれらの者の中で最も多くの議決権数を保有していたこと |

2-2.【デメリット2】2026年3月31日までに特例承継計画を提出する必要がある

デメリットの2つ目は2026年3月31日までに特例承継計画を提出する必要がある点です。

事業承継税制の特例措置は、適用期限が決まっている措置です。

2026年3月31日までに特例承継計画を都道府県庁に提出し、2027年12月31日までに贈与・相続による事業承継を行わないと適用することができません。

特例措置の期限はこれまでに2回延長されていますが、令和6年度税制改正大綱で「極めて異例の時限措置としていることを踏まえ、令和9年12月末までの適用期限については今後とも延長を行わない」と明記されたので、今後延長する可能性は低いと思われます。

特例承継計画の提出期限まであと1年もありませんので、適用したい場合は、早々に準備を始める必要があります。

なお、特例措置の期限後は、一般措置が適用されることになります。

以下は経済産業省の経営承継円滑化法 申請マニュアルに記載された特例措置と一般措置の比較表です。

対象株数が最大2/3に限られるなど、税金面から考えると事業承継税制を適用するメリットは薄まることになります。

2-3.【デメリット3】都道府県・税務署へ定期的に報告する必要がある

デメリットの3つ目は、都道府県・税務署に定期的な報告が必要な点です。

事業承継税制を適用すると、税務署への申告期限後5年間は毎年、都道府県庁・税務署に年次報告を提出する必要があります。

また、6年目以降は3年に一度、税務署へ継続届出書を提出する必要があります。

継続届出書の提出がない場合、事業承継税制は途中で取り消されてしまします。また、取り消された場合は、猶予されている税金の全額と利子税と呼ばれる利息のようなもの(年利0.4%)を納税する必要があります。

事業承継税制を適用し続けたいと思う限り、書類を作成し、定期的な報告を行い続ける必要があるのです。

〇1-5年目の報告内容

| 提出先 | 都道府県庁・税務署 |

|---|---|

| 期限・期間 | 申告期限後5年間、毎年 |

| 様式 | 中小企業庁HP 法人版事業承継税制(特例措置)の前提となる認定に関する申請手続関係書類 |

〇6年目以降の報告内容

| 提出先 | 税務署 |

|---|---|

| 期限・期間 | 3年に一度 |

| 様式 | 中小企業庁HP 法人版事業承継税制(特例措置)の前提となる認定に関する申請手続関係書類 |

2-4.【デメリット4】取消事由に該当したら、適用が取り消される

デメリットの4つ目は取消事由に該当したら、適用が取り消される点です。

事業承継税制が適用されてからも、「納税猶予対象株式を譲渡した」「雇⽤の平均8割維持要件を満たせない場合に、実績報告を行わなかった」など、以下の認定取消事由に該当した場合は、その時点で事業承継税制の適用が取り消されます。

- 後継者(受贈者)が死亡した場合

- 認定承継会社の代表者を退任した場合(★)

- 雇⽤の平均8割維持要件を満たせない場合に、実績報告を行わなかった(★)

- 同族内筆頭要件を満たさなくなった場合

- 認定に係る贈与により取得した株式の議決権に制限を加えた場合

- (持分会社の場合)後継者の議決権を制限した場合

- 納税猶予対象株式を譲渡した場合(★)

- ⻩⾦株を特例措置の適⽤を受ける後継者以外の者が保有した場合

- 解散した場合

- 上場会社・⾵俗営業会社に該当した場合

- 資産保有型会社に該当した場合

- 資産運⽤型会社に該当した場合

- 総収⼊⾦額ゼロに該当した場合

- 特定特別⼦会社が⾵俗営業会社に該当した場合

- 年次報告書を未提出⼜は虚偽の報告等をしていた場合(★)

- 偽りその他不正の⼿段により認定を受けた場合

- 資本⾦を減少した場合

- 準備⾦を減少した場合

- 組織変更があった場合

- 再び認定承継会社の代表者になった場合

- 先代経営者(贈与者)が死亡した場合に切替確認を受けなかった場合

- ⾃発的な猶予の取消申請をした場合

- 合併により消滅した場合

- 株式交換・株式移転により完全⼦会社となった場合

※実際に認定取消事由となりやすい要件には(★)を記載

適用が取り消されると、猶予されていた税金の全額と利子税と呼ばれる利息のようなもの(年利0.4%)を合わせて納税する必要があります。

2-5.【デメリット5】10種類以上の書類を集める必要がある

デメリットの5つ目は10種類以上の書類を集める必要がある点です。

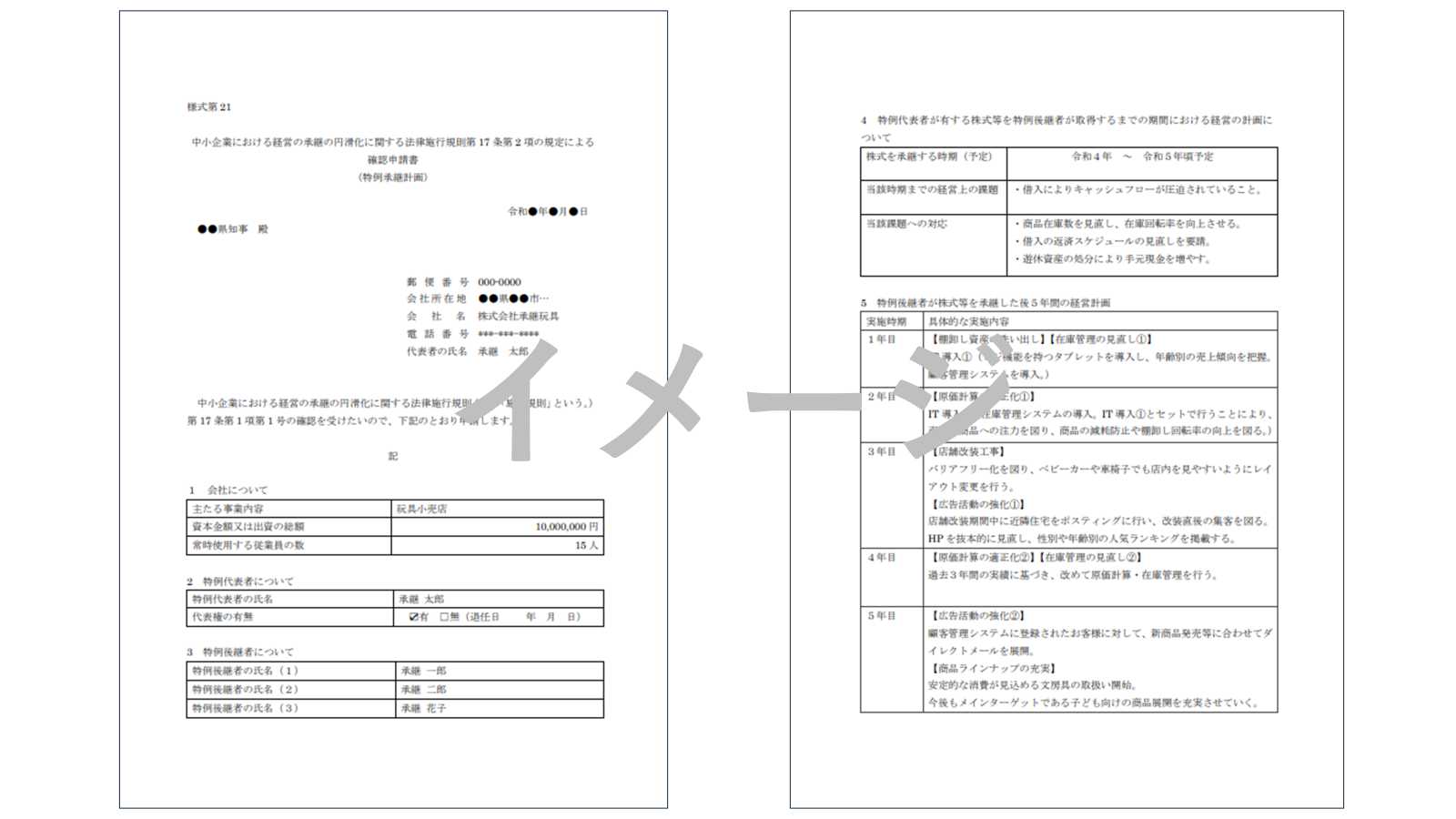

特例承継計画とは、株式を後継者に移行するまでの期間における経営計画や、後継者が株式を承継してからの5年間の経営計画を記載するものです。

■中小企業庁HP 法人版事業承継税制(特例措置)の前提となる認定に関する申請手続関係書類(記載例3)小売業をもとに辻・本郷 税理士法人が作成

この特例計画書を作成し、都道府県庁で認定申請を受けるためには、以下の10種類以上の書類を収集する必要があります。

通常の会社経営に加えて、これだけの数の必要書類を収集するのは、かなりの時間と労力がかかる作業と言えるでしょう。

- 認定申請書(様式7の3)

- 贈与認定申請基準⽇時点で有効な申請会社の定款の写し(原本証明付き)

- 贈与の直前や第⼀種特例贈与認定申請基準⽇などにおける株主名簿の写し(原本証明付き)

- 第⼀種特例贈与認定申請基準⽇以降に取得した申請会社の履歴事項全部証明書の原本

- 贈与契約書の写し

- 贈与を受けた株式の1株当たりの評価額、贈与を受けた株式数、贈与税見込額、および納税猶予見込額がわかる書類(贈与税の申告書一式など)

- 贈与の⽇における従業員数証明書(原則として、表紙に厚⽣年⾦保険の標準報酬⽉額決定通知書と健康保険の標準報酬⽉額決定通知書を添付したもの)

- 贈与の⽇の3年前の⽇を含む事業年度以後の各事業年度分の決算関係書類(貸借対照表、損益計算書など)

- 上記の各事業年度分の本社や工場などの謄本や賃貸借契約書

- 3年以上業務(商品販売、サービスの提供など)を行っていることが分かる書類(売買契約書、請負契約書など)

- 申請会社が上場会社または⾵俗営業会社のいずれにも該当しない旨の誓約書

- 特別⼦会社・特定特別⼦会社が上場会社または⾵俗営業会社のいずれにも該当しない旨の誓約書

- 贈与時点でその会社の株式を持っていた贈与者、後継者、株主である親族全員の戸籍謄本

- 特例承継計画またはその確認書

2-6.【デメリット6】途中で辞めると利子税がかかる

デメリットの6つ目は事業承継税制の適用を途中で辞めると利子税がかかる点です。

利子税とは利息のようなもので、年利0.4%です。(令和4年現在の実際に適用される利子税の税率)

例えば、事業承継税制により納税猶予となった税額が1億円の会社が、申告期限から10年後に事業承継税制の適用が打ち切りとなった場合、200万円の利子税を支払う必要があります。

1億円×(10-5年)×0.4%=200万円

※経営承継期間(贈与税・相続税の申告期限から5年)は利子税はかからない

※利子税の税率は令和4年現在の実際の税率である0.4%を適用

年利は0.4%と高い割合ではありませんが、適用から期間を過ぎれば過ぎるほど、利子税の金額は大きくなっていきます。

2-7.【デメリット7】大規模な組織再編の足枷となる

デメリットの7つ目は大規模な組織再編の足枷となる可能性がある点です。

事業承継税制には認定取消事由というものが存在し、この認定取消事由に該当した場合、その時点で事業承継税制の適用が取り消されます。

取り消されると、猶予されていた税金の全額と利子税と呼ばれる利息のようなもの(年利0.4%)を合わせて納税する必要があります。

例えば、幅広い業務を今後行っていきたいと思い、持ち株会社を作りたいと思ったとします。

しかし、持ち株会社化してしまうと資産管理会社に該当する可能性高いので、事業承継税制の取消事由に該当し、事業承継税制の適用が取り消される可能性が高いです。

このように、将来、大規模な組織再編を検討した際、事業承継税制が組織再編の足枷となる可能性があります。

2-8.【デメリット8】M&Aによる売却が困難となる

デメリットの8つ目はM&Aによる売却が困難となる点です。

事業承継税制には認定取消事由というものが存在し、この認定取消事由に該当した場合、その時点で事業承継税制の適用が取り消されます。

取り消されると、猶予されていた税金の全額と利子税と呼ばれる利息のようなもの(年利0.4%)を合わせて納税する必要があります。

M&Aを行い自社株を売却すれば、手元に現金があるので、猶予されていた贈与税・相続税の支払いに困る可能性は低いです。しかし、M&Aで売却した際の自社株の評価額が低い場合は、納税資金を確保できるか注意する必要があります。(※適用後5年経過後であれば減税措置が適用され、M&Aによる売却時の価額で納税額が再計算されます。)

事業承継税制は親族内承継をメインに想定された制度ですので、M&Aなど売却による事業承継が必要になった際は、その恩恵を得ることはできなくなります。

2-9.【デメリット9】後継者となった子供、後継者以外の子供で不公平感が出る

デメリットの9つ目は後継者となった子供、後継者以外の子供で不公平感が出ることです。

現経営者の中には自社株を子供たち全員に均等に分けたいという想いを持った方がいらっしゃいます。

このような想いを持っていらっしゃる方が事業承継税制を適用してしまうと、後継者となる子供は納税が猶予されますが、後継者以外の子供たちは会社の代表者であるという要件を満たすことができないので、事業承継税制は適用されず、納税をする必要があります。

自社株を子供たちに均等に承継させたいというニーズがある場合、事業承継税制を適用してしまうと子供たちの間で不公平間が出ます。

2-10.【デメリット10】対応できる専門家が少ない

デメリットの11個目は対応できる専門家が少ない点です。

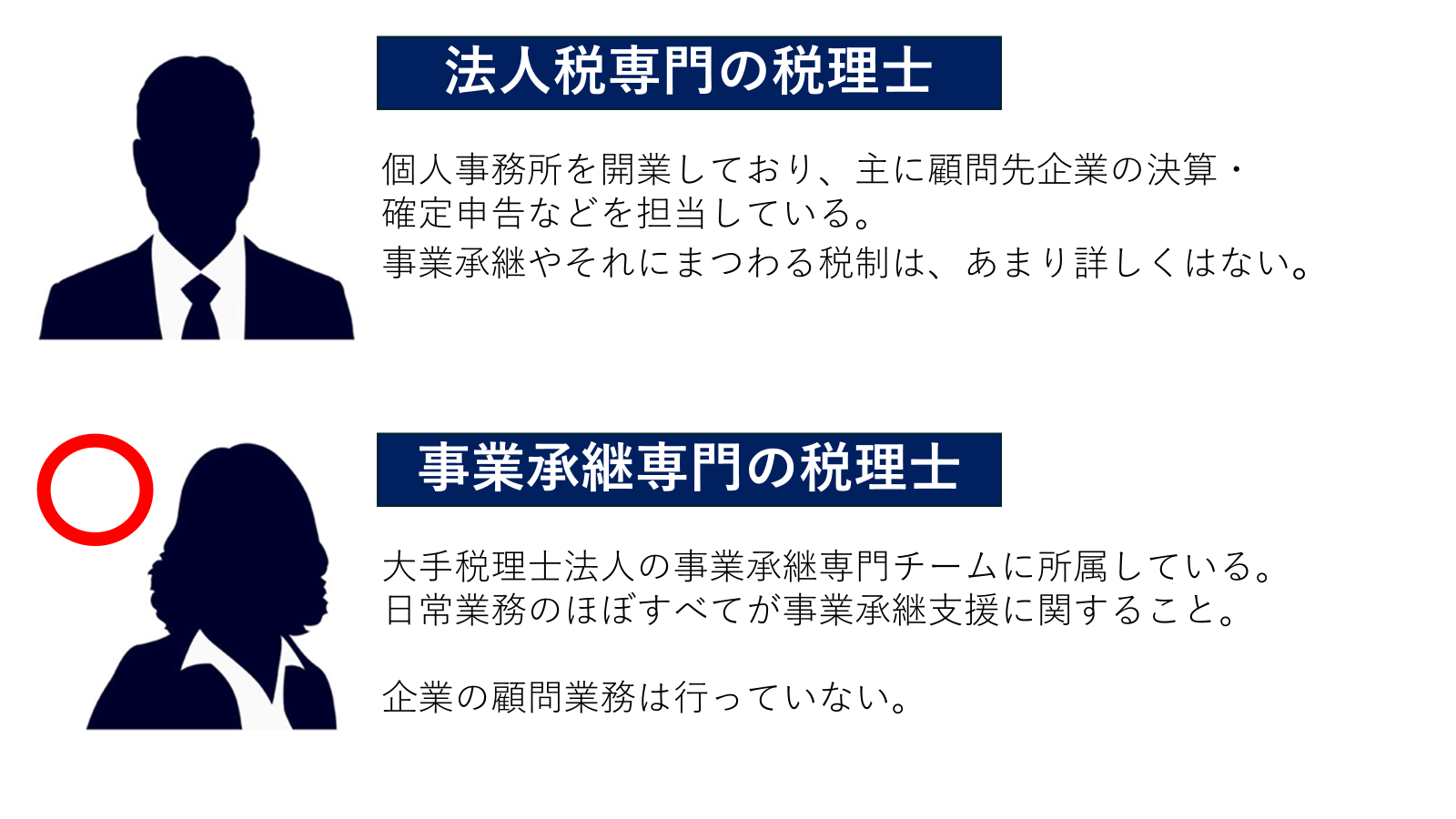

事業承継税制は名前の通り、税金の優遇制度ですので、相談すべき専門家は税理士です。

しかし、みなさんの会社の顧問税理士が、事業承継税制についての知見を持っている可能性は残念ながら高くありません。

税理士と一口に言っても、専門分野があります。

みなさんの会社の顧問税理士の専門は「法人税」の場合が多いです。

法人税のスペシャリストである彼らにとって、事業承継は専門外であり、事業承継支援を行うのは数年に一度という税理士も多いのが実情です。

顧問税理士が事業承継税制にあまり詳しくないと思った場合は、事業承継専門税理士に依頼する必要があります。事業承継専門の税理士は全国展開をしているような大手の税理士法人、相続税など資産税を専門としている税理士法人などに所属しています。

「いつもの顧問税理士に気軽に聞けない…」というのは、デメリットと言えるでしょう。

2-11.【デメリット11】専門家に支払う報酬が発生する

デメリットの12個目は専門家に支払う報酬が発生する点です。

事業承継における税理士報酬は、会社の規模・支援内容によって大きく異なってきますが、一般的な内容でご親族が承継する場合で約100万円、合併・分社化など高度な手法が必要な場合は約1,000万円と、決して安くはない報酬を支払う必要があります。

| 一般的な自社株評価 ご親族が承継 | 約100万円 |

|---|---|

| 合併・分社化など 高度な手法を選択 | 約1,000万円 |

■辻・本郷 税理士法人の過去のお客様とその報酬をもとに作成した一例

3.どのように事業承継税制の要否を判断したらよいのか

どのように事業承継税制の要否を判断したらよいのか、解説します。

まず、以下の8つのケースに該当する場合は、事業承継税制の適用はおすすめできません。

1・2章で見てきた通り、事業承継税制には相続税・贈与税の全額を猶予・免除するという大きなメリットがある反面、様々なデメリットが存在します。

メリットとデメリットを天秤にかけると、以下の8つのケースに該当する場合は、デメリットの方が勝ると言えますので、事業承継税制の適用をおすすめできません。

| 1 | 親族内の後継者が不在 |

|---|---|

| 2 | M&Aまたは、従業員・役員への承継を検討している |

| 3 | 特例措置の適用期間内に事業承継を行うことが難しい |

| 4 | 現経営者が代表取締役を退任したくない |

| 5 | オーナー一族で議決権の過半数を保有していない |

| 6 | 資産管理会社に該当する |

| 7 | 自社株以外の資産が少なく、事業承継税制を利用すると、後継者と他の子供で不公平な贈与・相続となる |

| 8 | 複数いる子供たちに株式を均等に承継したいというニーズがある |

また、8つのケースに該当しない場合は、事業承継税制を適用することの費用対効果をよく検証した上で、適用するかどうか決めることをおすすめします。

あくまでも目安でありますが、自社株の評価額が1億円を超えてくる会社は、贈与税・相続税の納税額が高額となり、後継者が納税資金の準備に苦労する可能性が高いので、事業承継税制の適用を検討してもよいと言えるでしょう。

しかし、事業承継税制の適用の要否は、自社株の評価額だけで決めるのではなく、会社・経営者・後継者の資産の状況、経営者や後継者の意向を踏まえて、検討していくものです。

事業承継税制に詳しい税理士に相談の上、適用の要否を決めることを強くおすすめします。

4.まとめ

事業承継税制のメリット・デメリットについて解説してまいりました。

事業承継税制には相続税・贈与税の全額を猶予・免除するという大きなメリットがある反面、様々なデメリットが存在します。

本記事をご覧のみなさんが、「全額免除・猶予」というメリットだけに注目せず、デメリットもきちんと把握した上で、事業承継税制の適用の要否を決めることを願っております。