「のれん」って何なんだろう?

PPAの業務をするにあたり、初めて聞く専門用語に戸惑う方も多いのではないでしょうか。

会議や資料の中でのれんについて見聞きして、うまく説明できずに焦った経験がある方もいらっしゃるかもしれません。

本記事ではそうした方に向けて、「のれん」を分かりやすく解説します。

図を交えながら、PPAの中でのれんがどのように生まれるのか、短時間でイメージできるようにまとめました。ぜひご一読ください。

目次

1.のれんとは買収先企業が持つ「目に見えない価値」への支払い

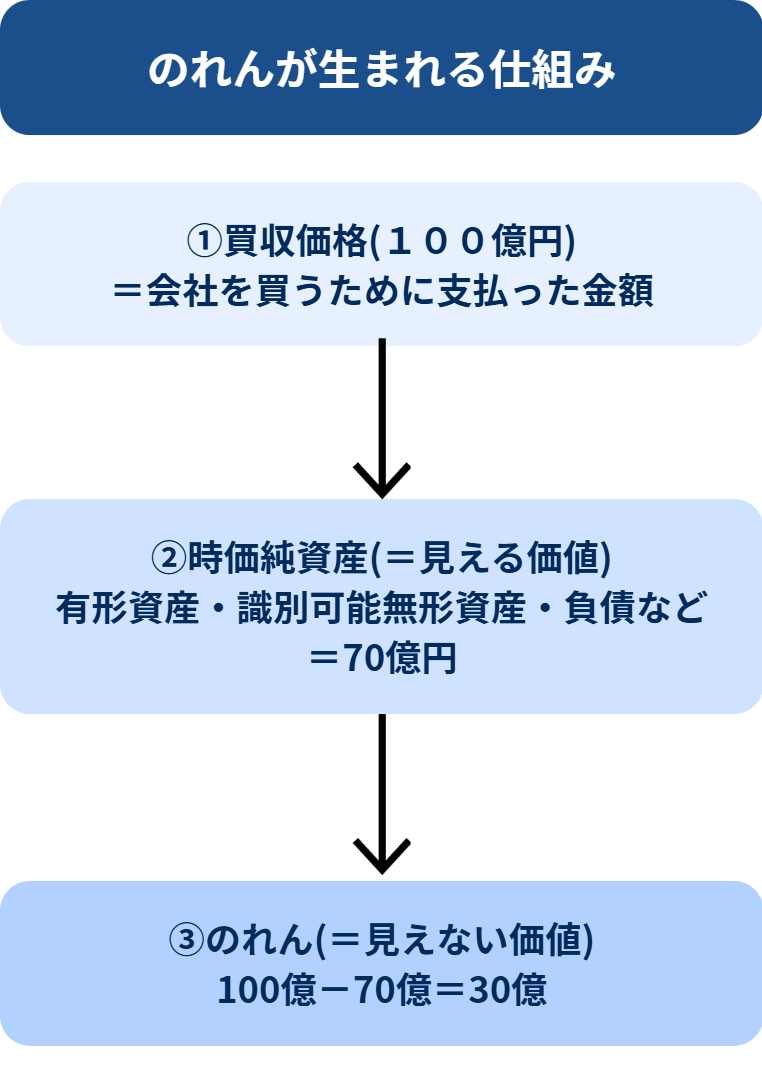

のれんとは、M&Aで企業を買収した際に支払う対価のうち、買収先企業の資産・負債を時価で評価した額を上回る部分を指します。簡単に言うと、「買収先企業が持つ目に見えない価値に対して支払った金額」のことです。

買収する企業は、将来の収益性やブランド力、人材など、財務諸表では数値化できない価値を見込んで買収価格を決定します。そのため、のれんは単なる会計上の差額ではなく、将来の成長を織り込んだ期待の金額でもあります。

例えば、ある企業を100億円で買収したとします。

買収先の資産と負債を時価で評価すると、純資産が70億円だった場合、残りの30億円が「のれん」として計上されます。つまりこの30億円こそが見えない価値への支払いです。

のれんは「買収した企業の目に見えない強み」に対する支払いです。その中には長年の信頼・知名度・技術力・社員のスキルなど、帳簿には載らない価値が含まれています。こうした価値は数値化が難しい一方で、企業が将来も利益を生み出すための大きな源泉となります。

また、のれんと混同されやすいのが無形資産です。どちらも目に見えない価値ですが、会計上は以下のように区別されます。

| 項目 | のれん | 無形資産 |

| 定義 | 個別に識別できない見えない価値 | 個別に識別・評価できる非物理資産 |

| 例 | ブランド力・企業文化・経営者の手腕・従業員のスキル | 特許権・商標権・顧客リスト・ソフトウェア |

| 識別可能性 | 区分して評価できない | 区分して時価評価できる |

| PPAでの扱い | 無形資産を全て評価した残りとして算定される | 個別に特定して時価を算出し、のれんから除外される |

| 償却・減損 | 日本基準:一定年数で償却 IFRS:減損テストのみ | 使用期間に応じて償却 |

PPAではまず「識別可能な無形資産」(特許リスト・商標・顧客リスト)などを全て時価評価し、それでも説明できない価値が残る場合、その残りが「のれん」として計上されます。この説明できない価値こそが、企業全体の信頼性や経営の質といった、将来の収益力を支える部分です。

のれんは単なる差額や残りではなく、買収先が長年培ってきた「信頼」や「ブランド力」「組織の強さ」など将来の収益力の源泉を数値化したものです。このためのれんは投資判断や財務報告においても非常に重要な項目となります。PPAの本質はまさにこの「のれん」を正確に理解・評価することにあると言えます。

2.のれんの会計処理方法

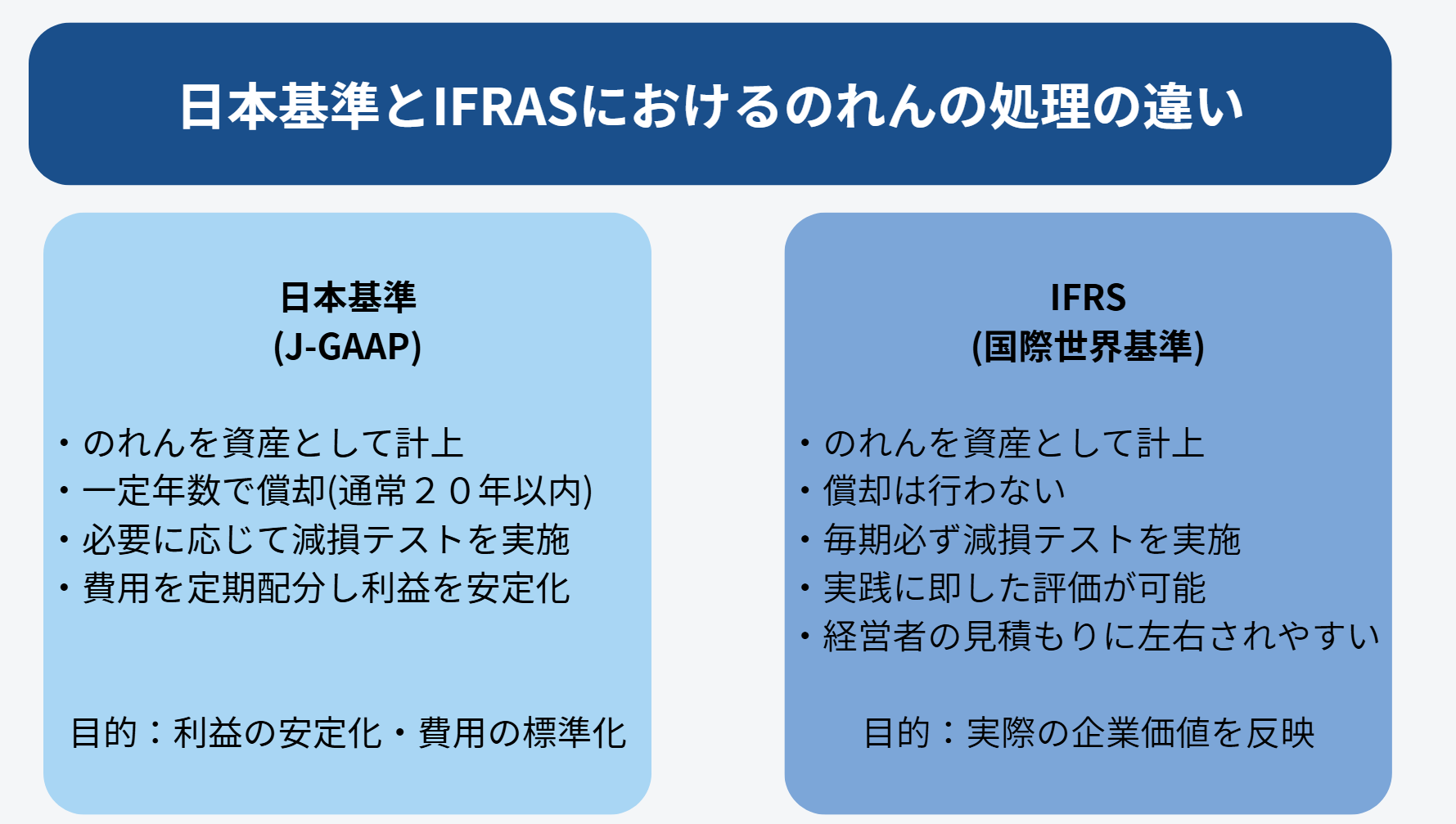

のれんは買収によって生まれた「見えない価値」ですが、会計上は採用する基準によって処理の考え方が異なります。まず両者の違いを以下の表で見てみましょう。

日本基準は「のれんを一定期間で償却」するのに対し、IFRSは「償却せず、毎期の減損テストで確認する」方式を採用しています。以下ではそれぞれの基準について詳しく説明します。

2-1.日本基準の場合

のれんは会社の将来に役立つ価値として資産に計上しますが、日本基準でそれは時間と共に徐々に効果が薄れていくと考えます。そのため、「原則として20年以内の合理的な期間を決めて費用化(償却)」していきます。

例えば20億ののれんなら、20年かけて毎年1億ずつ減らすイメージです。言い換えると、日本基準は「のれんの価値を時間と共に少しずつ費用化していく」イメージです。

一方でもし経営が悪化し買収時に想定していた利益が見込めなくなった場合、のれんの価値を見直して減損処理を行います。

日本基準ではこのように「決めた期間で償却」+「必要に応じて減損」という二段構えでのれんを扱います。これは利益の変動を抑え企業の経営状態を安定的に見せる効果があります。その一方で、実際の企業価値の変化を即座に反映しにくい特徴もあります。

2-2.IFRSの場合

IFRS(国際会計基準)では考え方が全く異なります。

IFRSではのれんは「耐用年数を確定できない資産」とみなされ、日本基準のように毎年少しずつ費用化する(償却)という処理は行われません。

その代わりに毎年「減損テスト」を実施します。これはのれんを含む事業全体の価値を再評価し、価値が下がっている場合はその分を損失として一括で計上する方法です。

例えば買収後に業績が悪化したり、主要な顧客を失ったりした場合にはのれんの価値が下がったと判断されます。この時減損損失を一度に計上し、のれんの帳簿価額を減らします。

この方法は実際の企業の正確に反映できるメリットがあります。一方で減損テストは経営者の見積もりや判断に左右されやすく年によっては利益が大きく変動するリスクもあります。

3.PPAでお困りの際は辻・本郷 FAS株式会社をご利用ください

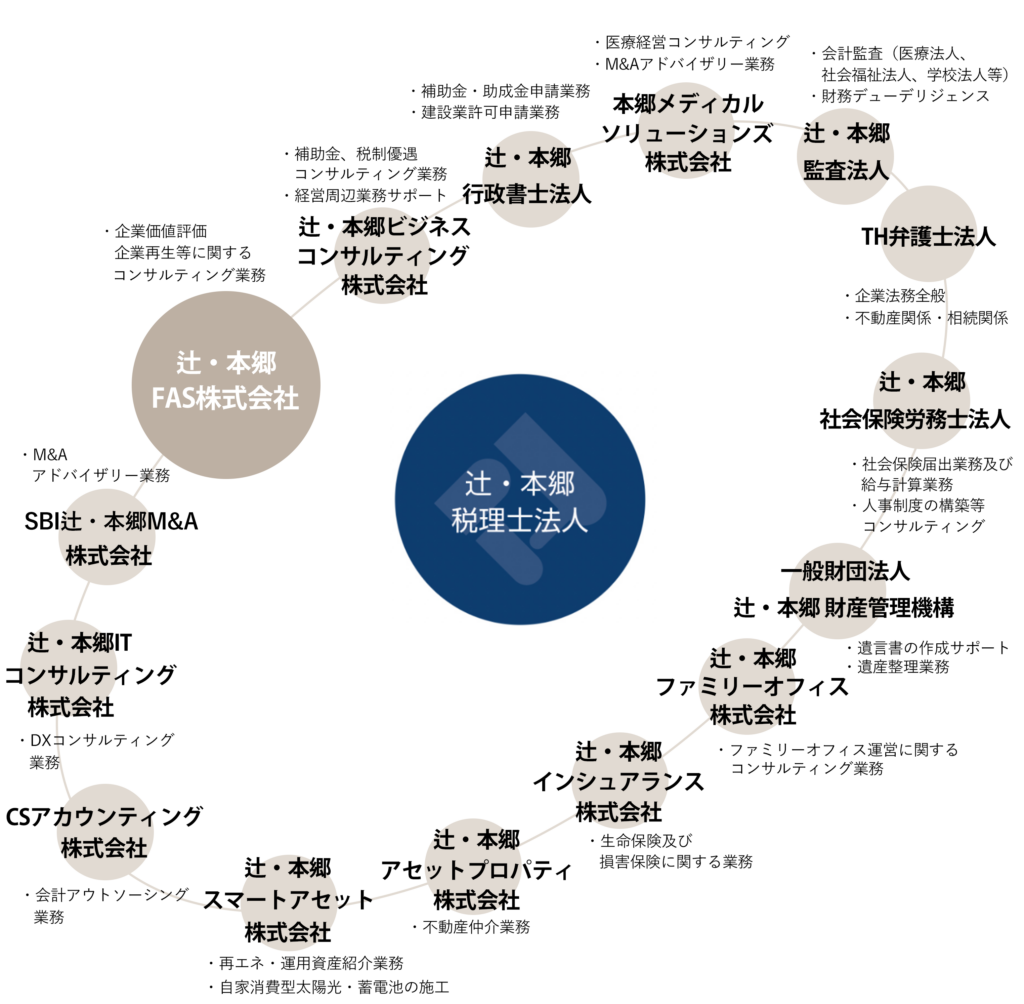

PPA(パーチェス・プライス・アロケーション)は、のれんや無形資産を評価する財務会計の専門領域ですが、実際の現場では、税務・労務・法務など幅広い課題が同時に発生します。

それぞれ別の専門家に依頼すると、連携の手間やスピードの遅れが生じがちです。

辻・本郷 FAS株式会社は辻・本郷グループの一員として、PPAや財務会計に関する実務を担いながら、財務・税務・労務・法務をワンストップで支援できます。

グループ内に税理士・社労士が在籍し、必要に応じて法務の専門家とも連携。

PPAの実務から統合後の税務顧問まで、一貫した対応が可能です。

さらに、統合完了後も税務顧問として継続的に伴走するのが強みです。

複雑なPMIの統合を「誰に相談すればいいか」と悩む必要はありません。

辻・本郷グループが窓口となり、必要な支援をまとめて提供します。

4.まとめ

のれんとは、

買収価格-(時価で評価した資産-負債)=のれん

→買収先企業の目に見えない価値に対する支払いを意味します。

その中には、

ブランド力・企業文化・社員のスキル・経営体制

など個別には識別できない企業の強みが含まれます。

また、会計上では日本基準は一定期間で償却し、IFRSは毎期の減損テストで確認する点が大きな違いです。

のれんを理解することは、数字の奥にある企業の“本当の価値”を見抜く力を養うことです。

本記事がその第一歩となり、あなたの知識を確かな力へと導くきっかけになれば幸いです。