「はじめて税務調査が入ることになった。」そんなとき、多くの方は不安を感じることでしょう。税務調査の目的は法人が税法に基づき、申告を正しく行っているか確認することです。もしも不備が指摘され申告内容が誤っていると判断されると、不足分の追加納税や過少に申告したこと等に対するペナルティが発生します。そのような事態を避けるため、税務調査のステップやよく確認される項目について知り、準備していきましょう。

目次

1.税務調査とは

税務調査とは、法人税や消費税などの申告内容(納税額)が適切か確認する調査です。税務調査の要点は次の通りです。

| 調査主体 | 国税庁および税務署 |

| 実行者 | 税務調査官 |

| いつ | 明確な時期はなく、原則、事前通知の後に実施される |

| 目的 | 納税額が適切か確認する |

| 実施場所 | 自社や自店舗で行うのが原則 |

| 対象 | 原則3年分の帳簿を調べる |

| 影響 | 経費の否認や指摘事項があれば、追加納税およびペナルティが課されることがある |

国税庁および税務署主体で行われるもので、実際に調査する人は「税務調査官(以下:調査官)」と呼ばれます。基本的にはいきなり来ることはなく、事前通知の後に調査が入ります。

概ね3年、最長で7年間の帳簿類が調査対象です。問題なく終わることもありますが、経費の否認(経費として認められない)や水増しといった指摘事項があれば納税不足が発生してしまうため、追加納税およびペナルティが課されるでしょう。自社や自店舗で調査を行うのが原則ですが、確認事項が生じたときは「反面調査」といって、取引先や関係者が調査されることもあります。

2.はじめての税務調査 4つの心構え

はじめての税務調査で慌てないよう、4つの心構えをご紹介します。

【はじめての税務調査 4つの心構え】

・過度に恐れない

・まずは事前準備をコツコツと

・協力的な対応を心掛ける

・専門家のサポートを最大限活用する

過度に恐れない

税務調査は税申告における不正や誤りがないかを確認するのが目的です。慎重な対応は必要ですが、正しく申告していれば過度に恐れることはありません。

まずは事前準備をコツコツと

はじめての税務調査が入るときは、当日の対応に考えが行きがちですが、当日のやり取りをスムーズにするのは事前の準備です。帳簿の整合性チェックや証憑類の整理などをしっかりと行うことで、当日の指摘を減らすことができるでしょう。

協力的な対応を心掛ける

調査官を敵のように感じるかもしれませんが、敵意を持っても疑われるリスクが増えるだけで、いいことはありません。事前の日程調整や税務調査当日において、指示や要望に快く応じることで信頼を得ていきましょう。

専門家のサポートを最大限活用する

多くの経営者や経理担当者にとって税務調査は未知の場です。分からないこと、不安なことがあって当然です。「こんなことを聞いていいのか」「分からないことが多く申し訳ない」などと考えず、専門家のサポートを最大限活用しましょう。

3.はじめての税務調査では頼れる顧問税理士の存在が重要

はじめての税務調査では、税理士の存在が重要です。顧問税理士によるメリットとサポートは次の通りです。

3-1.税務調査において顧問税理士がいるメリット

税務調査の連絡が来たときに顧問税理士がいることで、事前準備、税務調査当日、税務調査後の対応、全ての段階においてサポートが受けられます。それによって、次のようなメリットが得られます。

- 効率よく準備ができる

- 税務調査に対する不安が軽減される

- 指摘事項が生じたときの対応もスムーズに行える

ただし、これらのメリットを十分に受けるためには、税理士が会社の税務や申告内容について知っている必要があります。特に事前準備は、時間的制約があります。顧問税理士として平素から付き合いのある税理士に依頼することで、より充実した準備が行えるでしょう。

3-2.税務調査における顧問税理士のサポート

税務調査では明確な不正をしていなくとも、計上のミスや不適切な処理が指摘され、不正があると判断されかねません。不正や悪質性があると、より重いペナルティが課されてしまいます。そのような事態を防止するために、税理士は税務調査の準備と当日において、次のようなサポートを行います。

【税務調査前のサポート】

- 調査通知の内容確認

- ミスや漏れ、指摘される余地のある会計処理の確認

- 過去の申告内容に応じた対応方針の決定

- 税務調査当日の注意点や想定される質問の指南

【税務調査当日のサポート(立ち合い)】

- 会計処理の説明を求められた時の対応、もしくはフォロー

- 会社側に不利になりそうな場面での調整や交渉

- 不当な指摘への毅然とした対応

【税務調査後のサポート】

- 指摘内容の確認と説明

- 修正申告の是非や実行の支援

- 今後の会計処理の改善案、対策の提案

4.税務調査が入りやすい会社の特徴

税務調査が入りやすいのは、次のような会社です。

【法人で税務調査の対象になりやすい会社】

- 過去に税務調査で誤りや不正を指摘され、追徴課税を支払った

- 事業規模が大きい

- 売上や利益の変動幅が大きい

- 黒字から赤字になった

- 経費の割合が高い、もしくは前事業年度から大きく増えた

ただし、あくまで特徴であり、上記の項目に当てはまらなくともランダムに選出される可能性がある点に注意します。

- 過去に税務調査で誤りや不正を指摘され、追徴課税を支払った

過去の税務調査で誤りや不正を指摘されたことがある会社は、「指摘事項が是正されたか」「是正したものの、誤った方法に戻っていないか」などを確認するために税務調査の対象になりやすいです。 - 事業規模が大きい

売上や利益、経費の金額が大きい会社では納税額が大きくなります。申告ミスや不正があれば、相対的に追徴課税の額も大きくなるため、税務調査の候補にあがりやすいです。さらに、複数の事業所や関連会社を持つなどすれば、取引が複雑化して誤りが生じやすいと考えられることも、事業規模が大きい会社は税務調査の対象になりやすい理由です。 - 売上や利益の変動幅が大きい

売上や利益が増減すると、理由を確認するために調査対象になりやすくなります。また、売上が増加した場合、特別な事情がなければ利益も増えるはずです。売上が増加しているのに利益にあまり変化がない会社は不自然とみなされがちで、特に注意が必要です。 - 黒字から赤字になった

赤字転落は、節税のための利益調整が疑われる余地があります。特に前事業年度までずっと黒字だったのに突然赤字になる会社や、同業他社は業績が伸びているのに赤字になるような会社は不正を疑われやすいです。また、赤字が継続している会社も「赤字が継続しているのにどうして事業が継続できるのか」と注目されやすいです。 - 経費の割合が高い、もしくは前事業年度から大きく増えた

売上に対して経費の割合が高いと、経費を多くして利益を圧縮しているのではないかと疑われやすくなります。業種平均と比べて経費の割合が高い、前事業年度から大きく増えた、といった会社も不自然と判断されやすいです。

5.税務調査が入りやすい時期

税務調査の実施時期は特に決まっていませんが、諸事情から実施されやすい時期は推測できます。法人の場合に税務調査が入りやすい時期は、8月~11月頃とされています。その理由は次の2つです。

1.税務署の事務年度が7月から翌年6月までだから

新年度に切り替わる7月には、人事異動があります。人事異動が落ち着いたら新規メンバーで税務調査の準備に入り、その後実際に税務調査に入ることになるため、8月から税務調査が増えるのでしょう。

2.3月決算の会社が多いから

税務調査が入りやすいのは、決算から数カ月後です。大まかな傾向は次の通りです。

【税務調査時期の傾向】

- 決算月が2月〜5月の会社 7月〜12月

- 決算月が6月〜翌1月の会社 1月〜6月

上記に当てはめると、3月決算の会社は7月〜12月の税務調査が多いといえます。日本では3月決算の会社が多いので、自然と税務調査が7月〜12月に多くなるのです。

6.税務調査の種類

税務調査には大きく強制調査と任意調査の2種類があります。

【強制捜査と任意調査の違い】

| 強制調査 | 任意調査 | |

| 実施主体 | 国税局査察部 | 税務署および国税局 |

| 対象 | 大規模な不正が疑われる納税者 | 全ての納税者 |

| 事前予告 | なし | 原則あり |

| 調査官の権限 | 令状を持つ | 質問検査権を持つ |

| 影響 | 刑事事件として立件される可能性あり | 指摘事項があれば追徴課税等のペナルティが課される |

強制調査

強制調査は裁判所からの令状をもって予告なく行われる、国税局査察部の調査です。主に大規模な不正に対して実施されるもので、強制力があり、調査を拒否できません。また、関係資料の捜索や差し押さえが行われます。

立件を視野に実施されるため、不正行為の証拠が集まれば逮捕・勾留される可能性があります。

任意調査

税務署および国税局の職員(税務調査官)によって行われる調査で、納税者の同意を得たうえで実施されます。では同意を拒否できるのかというと、現実的には拒否はできません。というのも、次の2つの規程があるからです。

- 調査官の質問検査権

国税通則法第74条の2で規定されており、納税者に対して質問、検査、帳簿等の提示・提出を求めることができる権利です。 - 税務調査を拒否した場合の罰則規定

国税通則法第128条では、税務調査に協力しない場合は「1年以下の懲役または50万円以下の罰金」に処せられる旨が規定されています。

強制調査のような令状による強制力はなく、法律上は拒否も可能です。しかし、実効性を担保するための規則と罰則があることから、現実的に拒否するのは難しいといえるでしょう。

実施時における強制捜査との違いは、原則として事前通知(※)がある点です。また、指摘事項があれば追徴課税等のペナルティが課されますが、刑事罰が課されることは基本的にありません。

※任意調査のなかにも、事前通知なしに突然調査が入るケースがあります。不正が疑われる場合や、現金取引が多い業種で多いようです。

なお、一般的な税務調査は「任意調査」です。そのためここでは任意調査のケースを前提として、税務調査についてご紹介します。

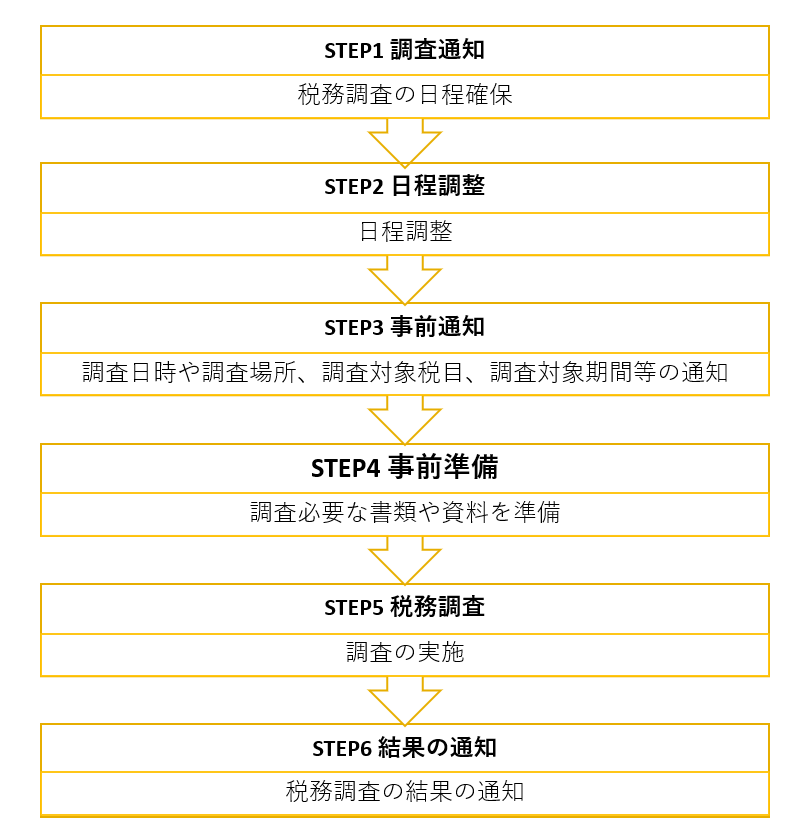

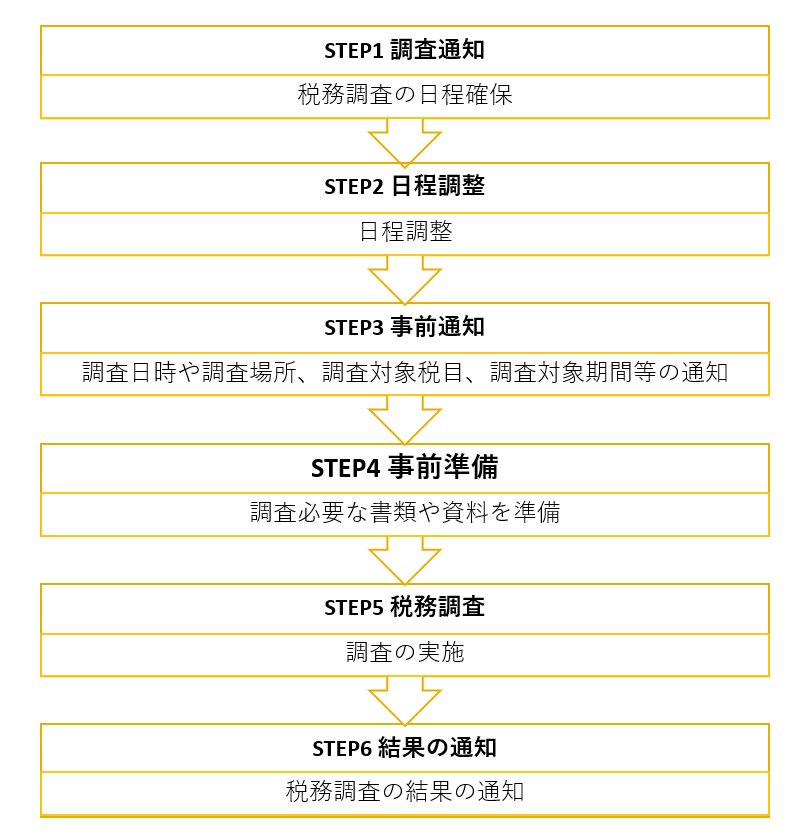

7.税務調査のステップ

税務調査が入るときの流れを6ステップでご紹介します。

STEP1.調査通知

税務調査の日程を確保するための通知です。

STEP2.日程調整

STEP1を受けて、日程を調整します。調査日時は事前準備に必要な日数によっても変わるので、顧問税理士と相談しながら調整するのが望ましいです。

なお、調整は可能ですが、大幅に日程を遅らせることはできません。

STEP3.事前通知

調査日時や調査場所、調査対象税目、調査対象期間などが通知されるので、よく確認したうえで事前準備に入ります。なお、調査対象期間は当日の調査によって増えることもあります。

STEP4.事前準備

税務調査において確認される可能性がある書類や資料を事前に準備(※)します。提示や提出を求められたときにさっと出せるよう、分かりやすくまとめておくといいでしょう。またそれらの書類について、ミスや漏れがないかも合わせて確認しておきます。

※確認されやすい項目は「8.税務調査でしっかり確認される項目7つ」で述べます。

【税務調査で準備すべき書類】

- 総勘定元帳

- 帳簿類(現金出納帳・売掛帳・買掛帳等)

- 納品書・領収書の控え

- 契約書・見積書・請求書

- 給与関連書類(源泉徴収票・賃金台帳等)

- 稟議書

- 議事録

- 会社概要(会社案内や組織図) など

STEP5.税務調査の実施

調査は、事前に定めた日時、場所で行われます。税務調査は午前と午後に分かれ、10時から16時くらいの時間帯に行われることが一般的です。朝早くから行うことや、調査が深夜に及ぶようなことはないと考えましょう。

多くの帳簿類を確認することになるため、会議室や店舗の事務所など落ち着いて作業できる場所を確保しておきます。また、会計ソフトや電子メールが確認されることもあるので、パソコンやネット環境についても留意します。

STEP6.調査結果の通知

税務調査のあと、調査官は調査内容を精査したうえで結果を通知します。

【税務調査の結果と対応】

| 是認の場合 | 調査終了 |

| 指摘があった場合 | 対応の検討 |

是認であれば調査終了

指摘がない場合は申告が是認され、「是認通知書」が届きます。この場合はそのまま調査が終了し、特に対応すべきことはありません。

指摘があった場合は対応を検討

指摘事項があった場合の対応は大きく2つです。

1.指摘を受け入れる

指摘の通り修正申告を行います。どのようなペナルティが課されるかは、指摘事項の性質や状況に応じて決定します。

2.指摘を受け入れない

税務署や国税不服審判所に不服申し立てを行います。ただし、不服申し立てを行っても訴えが受け入れられるとは限りません。慎重な判断が求められます。

※詳しくは「12.税務調査で指摘事項があった場合の対処法」で述べます。

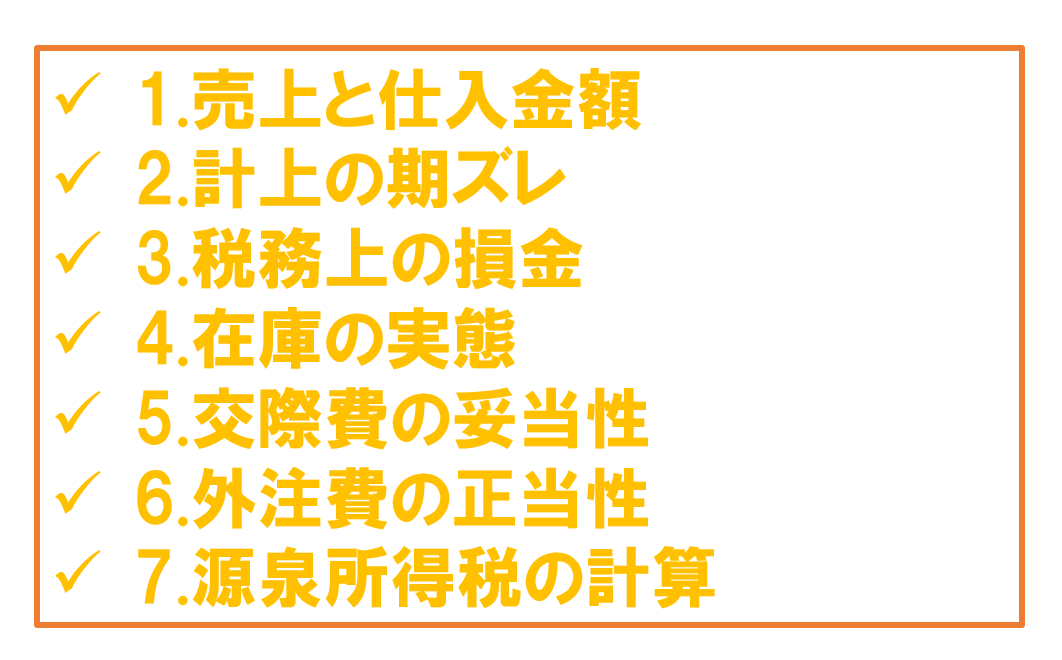

8.税務調査でしっかり確認される項目7つ

8-1.売上と仕入金額

計上漏れや過少申告がないか確認します。

具体的には、次のような点が見られます。

- 売上に関して、帳簿や決算書の金額に差異がないか

- 売上に関する請求書や領収書が備え付けられているか

- 売上に対応する預金口座の金額の記録が正しいか

- 売上と仕入れ(売上原価)の記録が正しいか。また、過大な仕入れがないか

8-2.計上の期ズレ

本来の事業年度で売上や経費が計上されているか、確認します。違う事業年度で計上してしまうと、その年の納税額が正しく計算できないからです。

例えば次のようなケースでは、納税額が変わってしまいます。例えミスであったとしても意図的に利益を調整したとみなされる懸念があります。

- 今期中に納品したのに、請求書を翌月に出して売上計上を次年度に回す

収益の繰り延べと判断される懸念があります。 - 来期の家賃やリース料を今期で計上してしまう

費用の水増しや費用の先取りと判断される懸念があります。

8-3.税務上の損金

会計上は収益から費用を差し引いて「利益」を算出しますが、税務上は益金から損金を差し引いて「所得」を算出します。費用と損金は範囲が異なるため、違いを把握して計算しないと、納税額が正しく算出できないため、損金が正しく計上されているか確認されます。

損金に算入できないのは、次のような項目です。

- 高額の役員報酬

- 交際費

- 寄付金

- 一定以上の減価償却費

※所定の要件を満たす「役員報酬」や「交際費」は損金に算入可能です。

【利益と所得の計算方法の違い】

| 利益 | ・会計上の儲け ・利益=収益-費用 |

| 所得 | ・税務上の儲け ・所得=益金-損金 |

8-4.在庫の実態

在庫は売上を算出するための重要な要素です。そのため、帳簿上の在庫と実際の在庫に乖離はないか確認されます。適法性や適正管理の観点からも、次のような点が注視されます。

- 在庫の水増しや架空計上はないか

- 不正仕入れ、横流しなど

- 古い在庫の評価減が適切になされているか

- 廃棄処分の時期(期ズレ)や数量の記録

8-5.交際費の妥当性

交際費は類似の勘定科目があるので計上ミスが生じやすいです。また、不正な費用計上しやすい出費でもあります。そのため、次のような点を広く見られます。

- 広告宣伝費や福利厚生費が混じっていないか

- 私的な支出が混じっていないか

- 交際費の比率が高すぎないか

また、交際費は上述の「損金不算入」に該当します。そのため税務上は所定の範囲以外は経費(損金)にできません。損金計上できる範囲は次の通りです。

【交際費を損金計上できる範囲】

| 資本金が1億円以下の法人 | ・支出した接待交際費のうち接待飲食費の50%相当額 ・支出した接待交際費の金額のうち年間800万円までの金額 |

| 資本金が1億円超かつ100億円以下の法人の場合 | ・支出した接待交際費のうち接待飲食費の50%相当額 |

| 資本金が100億円を超える法人の場合 | ・なし(全額が損金不算入) |

交際費については「交際費は税務調査で要注意!指摘されやすいポイントや対策などを解説」もご覧ください。

8-6.外注費の正当性

外注費は、水増し請求や架空請求に悪用されることがあります。また、給与を外注費と偽ることで、消費税の税額控除を過大に申告することや、給与の場合に必要な源泉徴収税の納税を免れることが可能です。これらの事情から、次の点を入念に確認されます。

- 外注費に該当する支出であるか

- 外注先から請求書が発行されているか

疑いをもたれると、外注先に調査を行う「反面調査」が行われる可能性があります。

8-7.源泉所得税の計算

人件費で注目されるのが、源泉所得税が正しく計算できているかです。源泉所得税計算が必要な従業員と扶養が従業員が混在している会社では、しっかりと確認されるでしょう。また、短期のアルバイトが多い会社の場合、架空の人件費を計上していないかも確認される可能性があります。

9.税務調査当日の流れ

2日にわたって税務調査が行われるケースで、一般的な流れをご紹介します。

9-1.初日午前中

最初は聞き取りから始まります。趣味や天候などの雑談、もしくは会社の沿革や経営状況など雑談に近い話題もあるかもしれませんが、事実と異なったり矛盾が生じる返答にならないようにします。一方で経理担当者でなければ分からないようなことを聞かれたことは、担当者に確認して問題ありません。

立ち合いの税理士がいる場合も、最初の聞き取りは経営者が対応するのが一般的です。経営者は、聞き取りが終わった時点で通常業務にもどることも可能です。しかしその場合でも、必要な時はすぐに連絡がとれるようにしておきます。

9-2.初日午後~2日目

聞き取りが終わったら、請求書や帳簿類の書類調査に入ります。初日で終わらなければ、2日目も同様に行います。

書類だけでなく金庫の現金や在庫を確認することもあります。時間に限りがあるので、調査官が「何を確認したいのか」によって調査対象や範囲が違ってくるでしょう。

帳簿類の内容について質問されることもあります。慌てず応えられるよう、事前に書類の内容を把握しておきます。というのも、後ろ暗いところがなくとも、急に質問されて返事に窮することで、あらぬ疑いをもたれて税務調査が長引いてしまうかもしれないからです。

書類調査が終わると、「調査終了」が告げられます。しかしこれは現地調査が終了した段階であり、税務調査そのものの終わりではありません。気を抜かず、結果を待ちましょう。

10.税務調査当日にしてはならないこと

税務調査当日の対応では、次の点に注意します。

10-1.不誠実な対応

税務調査では協力的な態度が求められます。「通常業務が滞るので困る」「後ろ暗いことはないのになぜ税務調査が入るのか」など不満はあるかもしれませんが、聞かれたことに誠実に答えるのが大原則です。なお、特別に親しみやすくする必要はありません。質問に対しては聞かれたことだけを端的に答えることが重要です。

10-2.矛盾する返答

一貫性がなく、その場しのぎの返答は避けなければなりません。「なんでもいいから何か答えないと怪しまれる」「こんなことを言ったら不利になるかも」と思うこともあるかもしれませんが、質問内容を税務署側で調査済みであることもあります。そうと知らずに税務署の調査と異なる回答をすると、何か隠しているのではないかと疑われてしまう恐れがあります。

10-3.資料を隠す

資料を見られることでミスが発覚するかもしれないと思えば、資料を出したくなくなるかもしれません。しかしそういった態度は心証を悪くするため、かえって不利に働きます。万が一、ある資料を「ない」と言ってしまうと、「隠ぺい」として特に重いペナルティが課される恐れがあります。

必要なものは提出し、もしもミスが発覚したときは故意でないことを主張するほうが有益です。

10-4.調査官の言いなりになる

調査官の指摘全てを受け入れる必要はありません。もしも不当な指摘が入ったら、正当な主張をするべきです。

ただし、やみくもに自分の主張をしてもぶつかり合うだけです。正当性を認めてもらうことを目的とした反論が必要です。感情的にならず、必要なことを伝えます。

例えば、入力ミスで経費が多いときに経費の水増しを指摘されたときは、いろいろ反論したくなりがちですが、いろいろ反論すると論点がズレてかえって調査が長引くかもしれません。まずは「ミスである」という事実を伝えましょう。

11.税務調査が入る前の準備

税務調査が入る前の準備として重要な3点をご紹介します。

11-1.税理士との事前打ち合わせ

税務調査が入る場合は常に税理士との打ち合わせが重要ですが、特にはじめての税務調査のときは、質問内容や税務調査当日の流れをよく確認しておきます。

「緊張すると余計なことまで話してしまう」「税務は担当者に任せているので、細かい点を聞かれてもうまく答えられるか分からない」など、不安材料を税理士と共有しておくことで、当日のフォローも受けやすくなります。

11-2.事前にミスが発覚した場合の修正申告

税務調査のために帳簿類を見直している最中に、計上ミスや申告漏れを発見することがあるかもしれません。そういった場合に、税務調査の前に修正申告することは可能です。税務調査で指摘されるときと比較して、過少申告加算税の回避・軽減につながります。

しかし一方で、「もともと過少申告しておき、税務調査が来ることになったので慌てて修正申告をした」との印象を持たれてしまう可能性もあります。そうすると心証が悪くなり税務調査がより厳しく行われる可能性が生じるので、税理士と相談しながら修正申告の是非を判断しましょう。

11-3.重要書類はコピーを取っておく

税務調査で提出した書類を、調査官がそのまま持ち帰るケースがあります。これを「留め置き」といいます。留め置きの際には書類の「預り証」が発行され、然るべき後に返還されます。

頻繁に使用する書類が留め置きされる可能性があります。それがないと業務に支障がでるような時は留め置きを拒否することが可能ですが、拒否によって税務調査が長引くかもしれません。問題なく留め置きができるように、重要書類はコピーを用意しておくといいでしょう。

12.税務調査で指摘事項があった場合の対処法

税務調査で指摘事項が入った場合の対処法をご紹介します。

修正申告

税務署から指摘が入る場合です。指摘を認め、申告をやり直すのが修正申告です。

ただし、修正申告の際は、不足分の税額と不足したことに対するペナルティとして次のような加算税を支払います。そのため指摘事項をしっかりチェックし、納得したうえで修正申告を行いましょう。修正申告をした後に異議申し立てることはできないため、税理士と相談しながら対応を決めることをおすすめします。

修正申告で課されるペナルティにはつぎの4種類です。種類ごとに税率が異なるため、納めるべき税額が変わります。

- 過少申告加算税

- 無申告加算税

- 不納付加算税

- 重加算税

更正

税務署の指摘に納得せず修正申告しない場合に、税務署が申告の誤りを修正することを更正といいます。税務署の指摘事項を反映した納税額が示された「更正通知書」が会社に交付されます。ここで追徴課税を支払うこともできますが、納得できなければ2カ月以内に不服申し立てを行います。

なお、不服申し立ての最中にも延滞税等は加算されます。そのため、不服申し立てを行う場合も納税は行うことが望ましいです。

13.税務調査の備えなら辻・本郷 税理士法人をご検討ください

効率的な準備、スムーズな税務調査、税務調査後の適切な対応のためには、税理士のサポートを受けることが重要です。税理士の立ち合いなしでも税務調査は可能ですが、経営者や経理担当者に大きな負担がかかります。特にはじめての税務調査では心理的な不安も少なくありません。

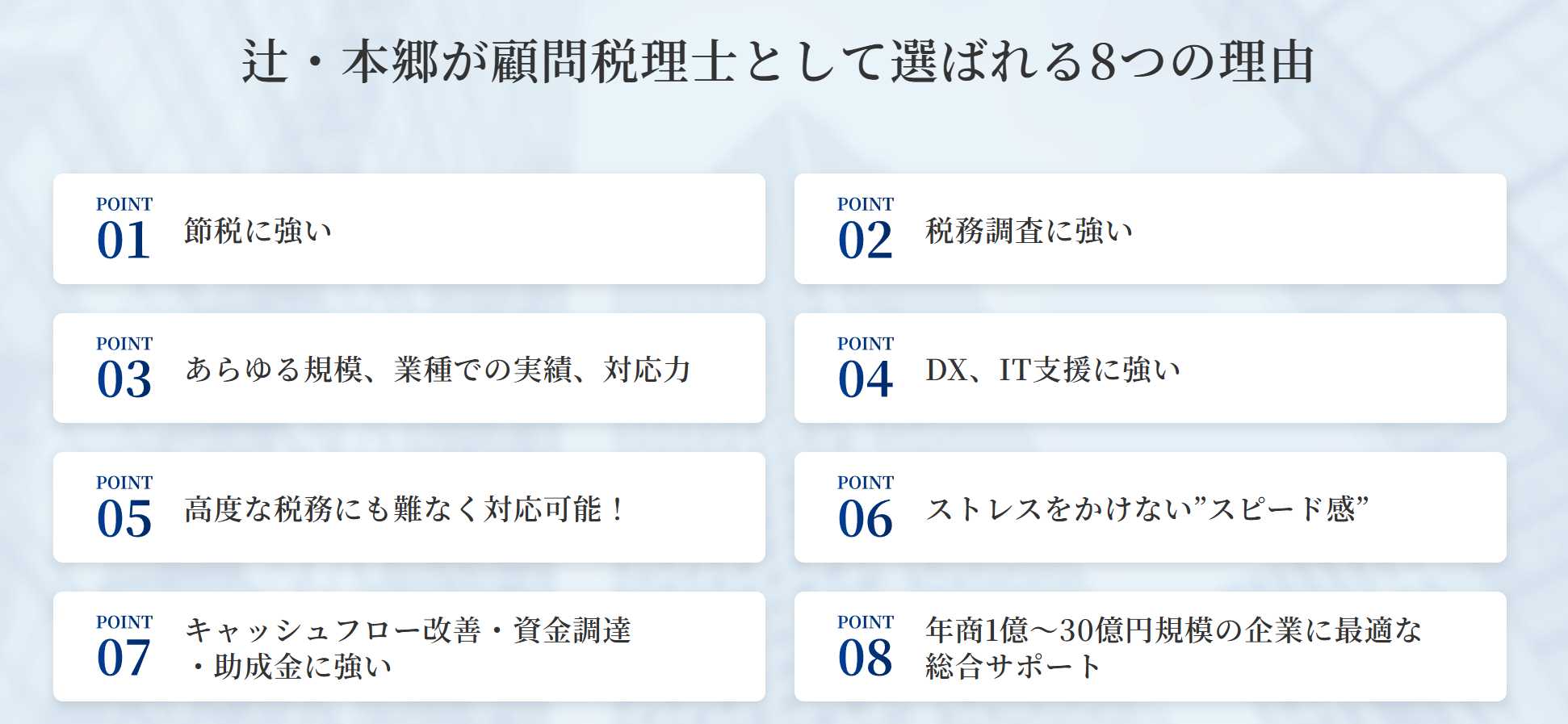

税務調査に対応できる顧問税理士をお探しなら、多くの国税庁OBが在籍する辻・本郷 税理士法人がおすすめです。

辻・本郷 税理士法人なら、他にも節税、資金調達、助成金など多くの強みを持っています。税務調査やそれ以外の悩みをお持ちの場合は、是非ともご検討ください。

14.はじめての税務調査でよくある質問

Q 税務調査にかかる日程は

A 日数は1-2日程度になることが多いです。

ただし、法令で日数が決まっているわけではないので、より長引くこともあります。また、本来であれば2日で終わる調査も、「資料が準備できていない」「答えられない質問が多い」などの理由で調査が進まない時は、長引くことがあります。そのため、税務調査を早く終わらせるためには、しっかりと準備しておくことが重要でしょう。

Q 調査対象は

A 原則過去3年です。

ただし、3年間の間に不正や不備があり、それ以前にも重大な不正な不備があると疑われると延長されることがあります。そういった場合、最大で7年まで調査対象が延長されます。

Q 昼食は用意したほうがいいですか?

A 必要ありません。

調査官は昼食を持参、もしくは外で済ませるので特に用意する必要はありません。なお、お茶を出すのは問題ないとされます。

15.まとめ

はじめて税務調査では、何をどう準備していくべきか、不安や戸惑いが大きいことでしょう。指摘をさけるためにも、税務調査の流れやよくある確認事項を把握し、しっかりと準備していかなければなりません。

【税務調査の流れ】

また、次の項目については特に力を入れて準備していきます。

【しっかりと確認される項目7つ】

- 売上と仕入金額

- 計上の期ズレ

- 税務上の損金

- 在庫の実態

- 交際費の妥当性

- 外注費の正当性

- 源泉所得税の計算

自社だけで税務調査に備えることはできますが、段取りよく準備するためには専門家の力を借りることをおすすめします。スムーズ、かつ最大限に準備するために、顧問税理士のサポートを検討しましょう。