「暦年贈与とはどんな制度なのだろうか」

「利用するのに届け出は必要なのだろうか」

「110万円までなら贈与税がかからないと聞いたけど、毎年110万円渡してしまって本当に大丈夫なのだろうか」

「110万円を超えるお金を受け取ったが贈与税を申告・納税しないといけないのだろうか」

本記事をお読みのみなさまはそんな疑問をお持ちではないでしょうか。

本記事では、暦年課税制度の仕組みやメリット・注意点、計算方法やよくある質問を、初心者の方にもわかりやすく解説しています。

本記事が、暦年課税制度についての疑問や不安をお持ちの方の一助となれば幸いです。

目次

1.暦年課税制度とは贈与税の課税制度の1つ

暦年課税制度は、贈与税の課税制度の1つです。

贈与税の課税方法には、「暦年課税制度」と「相続時精算課税制度」の2つがあり、贈与を受けた人は、贈与をした人ごとに、それぞれの課税方法を選択することができます。(相続時精算課税制度については、財産を渡す人、もらう人それぞれにつき要件を満たす必要があります)

※贈与税には「暦年課税制度」「相続時精算課税制度」の2つの制度がある

「暦年課税制度」「相続時精算課税制度」の2つの制度を比較対照すると下記のようになります。

| 比較項目 | 暦年課税制度 | 相続時精算課税制度 |

|---|---|---|

| 財産を渡す人 | 制限なし | 原則として60歳以上の父母または祖父母 |

| 財産をもらう人 | 制限なし | 18歳以上の子や孫(養子を含む) |

| 基礎控除額 | 年間110万円 | 年間110万円(2024年改正で新設) |

| 特別控除額 | なし | 累計2,500万円まで贈与税が非課税 (基礎控除新設後は、基礎控除分は除きます) |

| 贈与税の課税 | 110万円を超えると超過累進課税 (10~55%) | ひとりの特定贈与者からの贈与が 累計2,500万円を超えると一律20% |

| 相続税との関係 | 相続開始前7年※以内の贈与は 相続財産に加算 | 2024年の改正後は年間110万円を超える部分のみ相続財産に加算 (改正前の相続時精算課税適用財産はすべて贈与時の価額で相続財産に加算) |

※税制改正により、2024年1月以降の暦年贈与から、生前贈与加算に係る加算期間が「3年」から「7年」に延長されました。ただし、2024年~2030年の7年間は移行期間とし、加算期間を段階的に延長する措置が取られています。

■辻・本郷相続ガイド 生前贈与加算とは?令和6年改正による期間延長の影響と対策を解説

相続時精算課税制度の詳細は下記をご覧ください。

■辻・本郷相続ガイド 相続時精算課税制度とは?制度の仕組み・改正点・使うべき人をわかりやすく解説

■国税庁 参考 相続時精算課税制度のあらまし

2.暦年課税制度を理解するための4つの特徴

本章では、暦年課税制度を理解するための、4つの特徴について解説します。

■国税庁 No.4402 贈与税がかかる場合

2-1.【特徴1】もらう人とあげる人の関係性で税率が変わる

2-2.【特徴2】1月1日から12月31日までの1年間にもらった財産の合計額で計算する

2-3.【特徴3】受け取った財産が110万円以内であれば贈与税がかからない(基礎控除)

2-4.【特徴4】贈与する人ごとではなく、贈与をした人が、1人でも複数でも、贈与を受けた人ごとに受け取った財産の合計額で判定する

2-1.【特徴1】もらう人とあげる人の関係性で税率が変わる

暦年課税制度の特徴の1つ目は、もらう人とあげる人の関係性で税率が変わることです。

その関係性によって、「特例贈与財産に係る特例税率」と「それ以外の財産(一般贈与財産)に係る一般税率」の2種類に分かれます。

- 特例贈与財産:直系尊属(父母・祖父母など)から18歳以上※の子や孫への贈与

※2022年3月31日以前は20歳以上 - 一般贈与財産:特例贈与財産以外のもの。例えば、夫婦間の贈与や18歳未満の子への贈与など

税率はもらった金額に応じて段階的に上がり、最大55%になることもあります。

また、課税価格が同じ場合、特例税率の方が一般税率よりも税率が低くなります(基礎控除後の課税価格300万円以下の場合を除く)。具体的な計算方法については5.暦年課税の計算方法【具体例つき】をご覧ください。

2-1-1.特例税率の税率表(速算表)

下の図は、特例税率の税率表(速算表)です。

| 基礎控除後の課税価格 (贈与額から110万円を差し引いた金額) | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ー |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

2-1-2.一般税率の税率表(速算表)

下の図は、一般税率の税率表(速算表)です。

| 基礎控除後の課税価格 (贈与額から110万円を差し引いた金額) | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ー |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

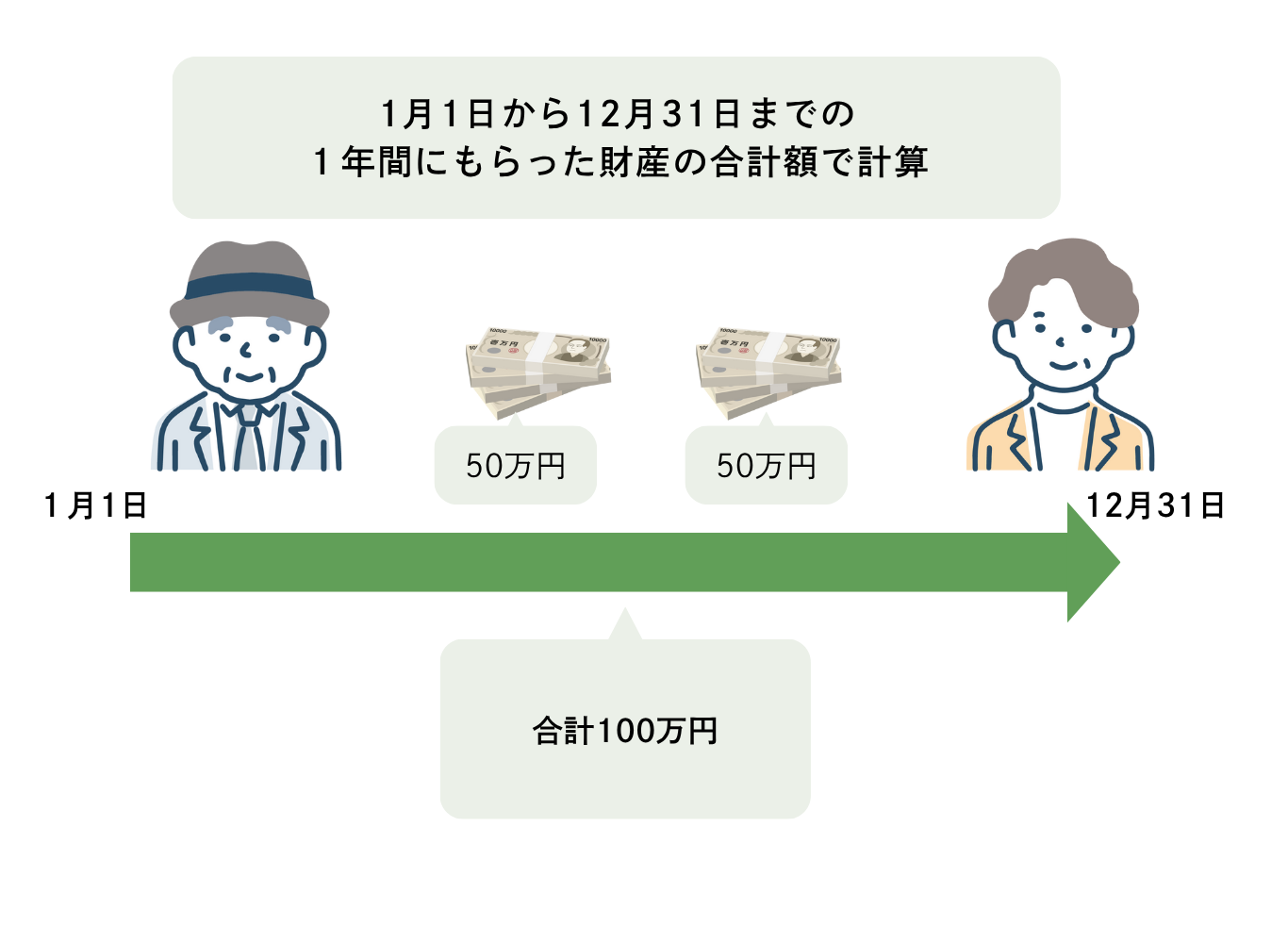

2-2.【特徴2】1月1日から12月31日までの1年間にもらった財産の合計額で税額を計算する

暦年課税制度の特徴の2つ目は、1月1日から12月31日までの1年間にもらった財産の合計額で税額を計算するということです。年をまたぐと、翌年分として新たに計算が始まることになります。

2-3.【特徴3】受け取った財産が110万円以内であれば贈与税がかからない(基礎控除)

暦年課税制度の特徴の3つ目は、1年間に受け取った財産が110万円以内であれば、贈与税はかからないということです。

この「110万円まで課税されない仕組み」を基礎控除と呼びます。1年間に受け取った財産の合計額が110万円を超えると、その超えた部分に対して贈与税が課税されます。

たとえば、140万円を贈与された場合は、30万円(140万円-110万円)が課税価格となります。

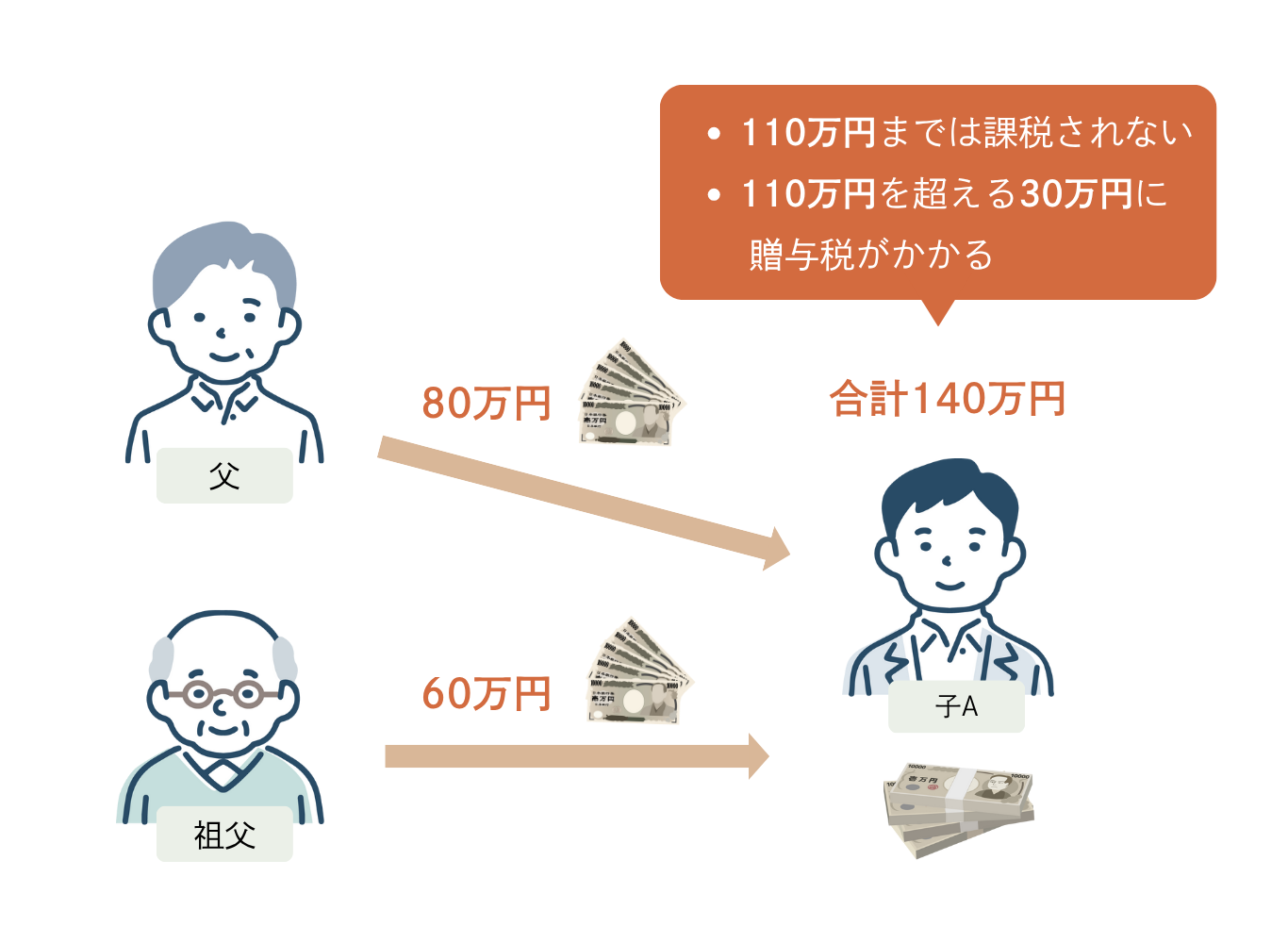

2-4.【特徴4】贈与する人ごとではなく、贈与をした人が1人でも複数でも、贈与を受けた人ごとに受け取った財産の合計額で判定する

暦年課税制度の特徴の4つ目は、贈与する人ごとではなく、贈与をした人が1人でも複数でも、贈与を受けた人ごとに受け取った財産の合計額で判定することです。

例えば、子Aが親1人から贈与を受けても、祖父母や親など複数人から贈与を受けても、子Aが1年間にもらった合計額で110万円を超えるかどうかを判定します。

たとえば、子Aが祖父から60万円・父親から80万円をもらった場合、合計140万円となり、110万円を超えた30万円に贈与税がかかります。祖父からも父親からもそれぞれ110万円以下だから贈与税はかからない、とはなりませんのでご注意ください。

3.暦年課税制度を選択する主なメリット

本章では、暦年課税制度の代表的な3つのメリットを紹介します。

3-1.【メリット1】毎年110万円の基礎控除がある

1つ目のメリットは、毎年110万円の基礎控除があるということです。

1年間(1月1日~12月31日)の間に受け取った贈与額が110万円(基礎控除額)以下であれば、贈与税が課税されません。また、贈与税の申告も不要です。

3-2.【メリット2】少しずつ計画的に財産を移転できる

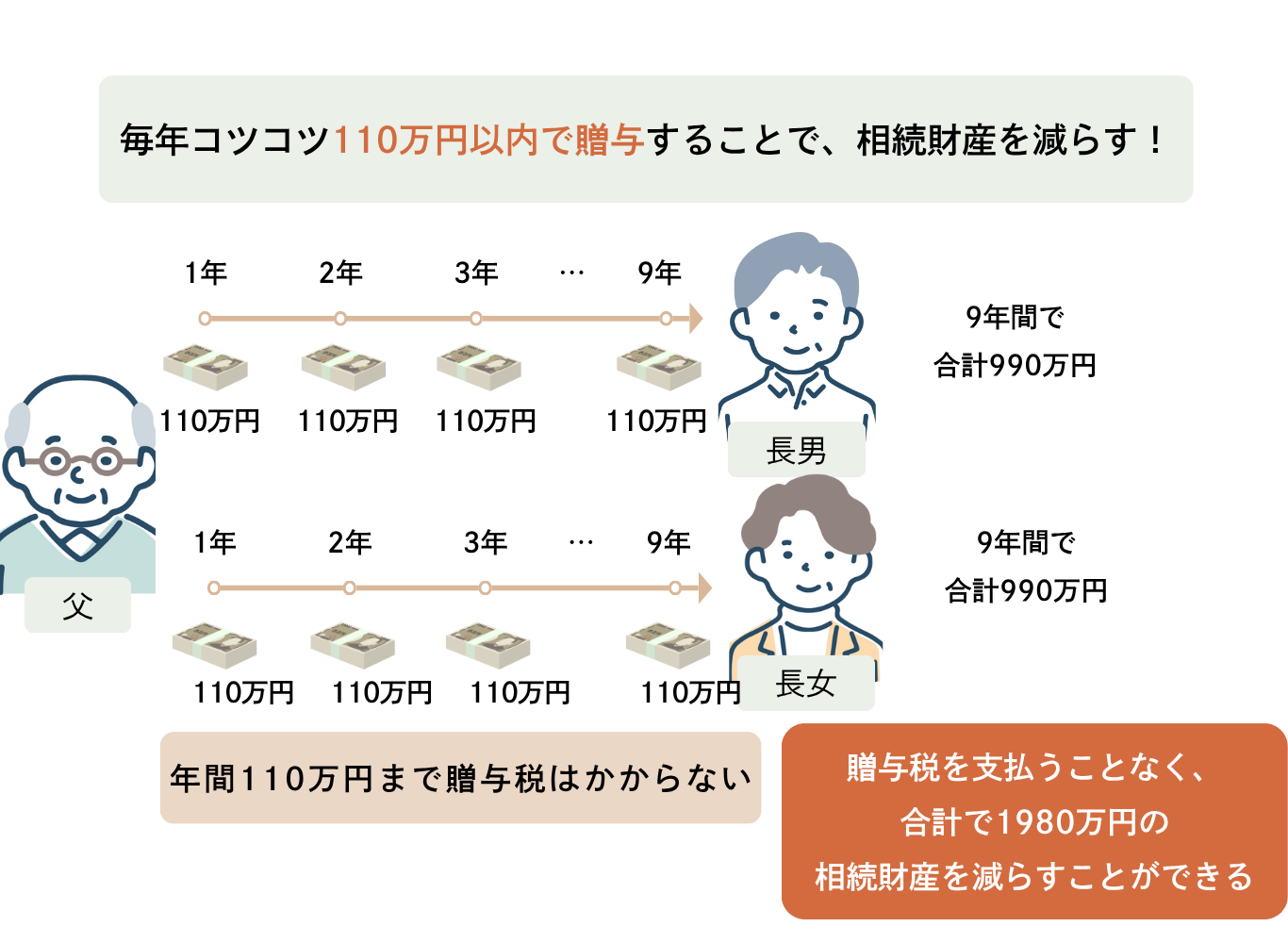

2つ目のメリットは、少しずつ計画的に財産を移転することができるということです。

毎年110万円以内の贈与を繰り返すことで、時間をかけて少しずつ財産を子や孫に移すことができるのです。この方法は、将来の相続財産を減らし、結果的に相続税の負担を軽くする効果が期待できます。

たとえば、毎年100万円を10年間贈与すれば、合計1,000万円を贈与税なしで移転できます。

ただし、生前贈与加算があること、毎年契約書を作成することなどの注意点があります。次章の注意点を確認しましょう。

3-3.【メリット3】特別な届出や申請が不要

3つ目のメリットは、特別な届出や申請が不要であるということです。

毎年の贈与額が110万円を超えなければ、贈与税の申告をする必要もありません。

「相続時精算課税制度」のように税務署へ選択届出書を提出する必要がないため、初めて贈与を行う方でも利用しやすい制度です。

4.暦年課税制度を利用する上での注意点

暦年課税制度は、複雑な手続きなしに、少しずつ財産を移せる便利な制度ですが、注意しないと相続の際に思わぬ課税を受けることがあります。ここでは代表的な注意点を4つ紹介します。

4-1.【注意点1】相続開始前3-7年※以内の贈与は相続財産に加算される(生前贈与加算)

4-2.【注意点2】年間110万円を超える贈与を受けたら、申告・納税が必要

4-3.【注意点3】実際に贈与が行われた証拠を残しておく

4-4.【注意点4】名義預金とみなされてしまう可能性がある

4-1.【注意点1】相続開始前3-7年※以内の贈与は相続財産に加算される(生前贈与加算)

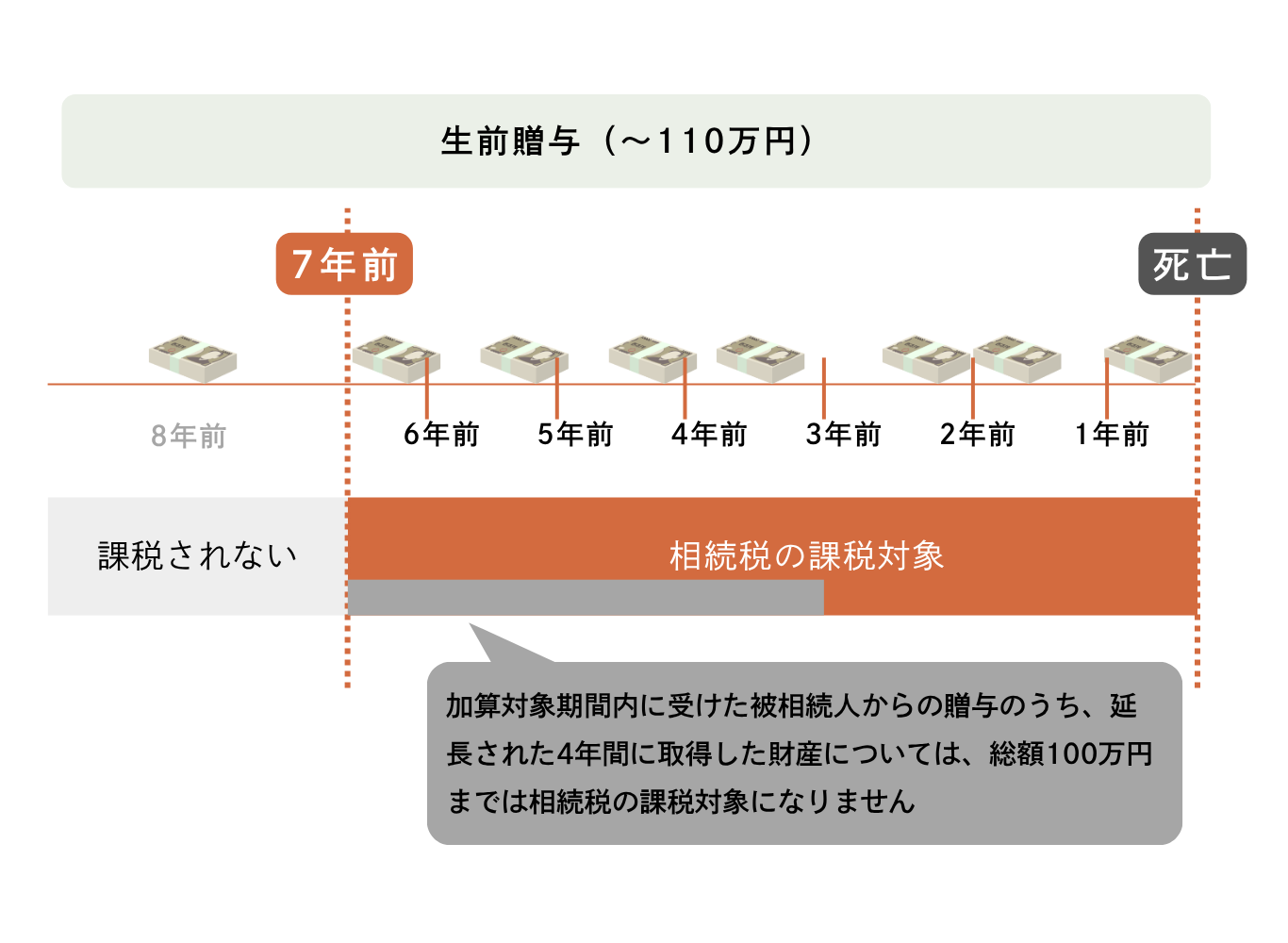

1つ目の注意点は、相続開始前3-7年※以内の贈与は相続財産に加算されるということです。(生前贈与加算)

生前贈与加算とは、相続開始前の3-7年間※に行われた生前贈与は、相続財産に加算して、相続税額を計算するという制度です。なお、後述しますように、税制改正により、加算対象期間を段階的に延長する措置が取られています。

たとえば、移行期間終了後に相続が開始したとすると、相続開始前7年間に毎年100万円ずつ贈与していた場合、合計600万円(100万円×7回から延長期間内の贈与の総額のうち100万円までを差し引く)が相続財産に戻し入れられ、相続税が計算されます。

ただし、3-7年※よりも前に行った贈与分については加算されませんから、相続を見据えて長期的に計画を立てることが大切です。

※上の図は加算対象期間が7年の場合です。2024年以降の相続からは、「生前贈与加算」の対象期間が段階的に3年から7年に延長されています。詳細は下記をご覧ください。

■辻・本郷相続ガイド 生前贈与加算とは?令和6年改正による期間延長の影響と対策を解説

■国税庁 No.4161 贈与財産の加算と税額控除(暦年課税)

4-2.【注意点2】年間110万円を超える贈与を受けたら、申告・納税が必要

2つ目の注意点は、年間110万円を超える贈与を受けたら、申告・納税が必要であるということです。

年間110万円を超える贈与を受け取った人は、翌年の2月1日から3月15日までに贈与税の申告・納税が必要になります。この申告を怠ると、後で「無申告加算税」や「延滞税」が課される可能性があります。

■辻・本郷相続ガイド 贈与税の時効は原則6年|申告漏れに気が付いたら、申告すべき?

4-3.【注意点3】実際に贈与が行われた証拠を残しておく

3つ目の注意点は、暦年課税制度を利用する際には、実際に贈与が行われた証拠を残しておくということです。

口約束だけでは「本当に贈与があったのか」が不明確になり、税務調査で否認されるケースもあります。安全のためには、次のような方法で記録を残しましょう。

贈与契約書を作成する(署名・日付入り)

現金ではなく振込で贈与を行う

これにより、「その年に誰から誰へいくらの贈与があったか」を明確に証明できます。

詳細は下記をご覧ください。

■辻・本郷相続ガイド 生前贈与の正しいやり方|相続専門税理士監修

4-4.【注意点4】名義預金とみなされてしまう可能性がある

4つ目の注意点は、贈与だと思っていても、名義預金とみなされてしまう可能性があるということです。

名義預金とは、実際のお金の所有者と名義が異なる預金のことを言います。 例えば、「子どもの名義で口座を作って、一方的に親がお金を振り込む」などがそれにあたります。

一見贈与にも見えますが、贈与はあげる人ともらった人双方の合意が必要ですから、預金の存在を子供が知らない場合には、贈与にはなりません。この場合、贈与が成立していないため贈与税は発生せず、親の財産として相続税の課税対象になってしまうことがあります。

これを防ぐためには、契約書を作成したり、口座を名義人が管理したりすることが必要です。

詳細は下記をご覧ください。

■辻・本郷相続ガイド 生前贈与の正しいやり方|相続専門税理士監修

5.暦年課税の計算方法【具体例つき】

本章では、贈与税の計算方法を、特例贈与財産の計算例と一般贈与財産の計算例をもちいて、わかりやすく解説していきます。贈与税の計算は以下の3ステップで行います。

【ステップ1】もらった財産の合計額を出す

【ステップ2】基礎控除(110万円)を引いて課税価格を計算する

【ステップ3】速算表(一般税率もしくは、特例税率の速算表を利用)の税率と控除額を使って計算する

計算せずにざっくり税額を知りたい場合には、以下の記事の早見表をご覧ください。

■辻・本郷相続ガイド 贈与税の早見表付き|贈与税の税率・税額の計算方法を解説

5-1.【特例贈与財産の計算例】親から子へ 200万円 を贈与

親から子へ 200万円 を贈与した特例贈与の例で計算してみましょう。

【ステップ1】もらった財産の合計額は200万円です。

【ステップ2】基礎控除110万円を引くと90万円ですから、90万円が課税対象額となります。

【ステップ3】今回は、特例贈与ですから、下の特例税率の税率表を使います。

■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

税率表より税率は10%、控除額はなしですから、

贈与税額は、90万円 × 10% - 0円 = 9万円 となります。

5-2.【一般贈与財産の計算例】知人へ500万円を贈与

知人へ 500万円 を贈与した一般贈与の例で計算してみましょう。

【ステップ1】もらった財産の合計額は500万円です。

【ステップ2】基礎控除110万円を引くと390万円ですから、この390万円が課税対象額となります。

【ステップ3】今回は、一般贈与ですから、一般贈与の税率表を使います。 ■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

■国税庁HP No.4408 贈与税の計算と税率(暦年課税) をもとに辻・本郷 税理士法人が作成

税率表によると、390万円は「400万円以下」の区分にあたり、税率は20%、控除額は25万円ですから、

贈与税額は、390万円 × 20% − 25万円 = 53万円です。

6.暦年課税制度についてよくある質問

本章では、暦年課税制度についてよくある質問について解説します。

Q1.暦年課税制度はどんな制度ですか?

A.暦年課税制度とは、1月1日から12月31日までの1年間にもらった財産の合計額に応じて贈与税を計算する制度です。

年間110万円(基礎控除額)までは贈与税がかかりません。しかし、これを超えた部分に贈与税がかかります。

Q2.暦年課税制度と相続時精算課税制度、どちらを選ぶべきですか?

A.それぞれの制度に特徴がありますし、ご家庭の資産保有状況、家族構成、年齢などによっても変わってきます。相続専門税理士に相談し、シミュレーションしてもらってから決められることをおすすめいたします。

暦年課税制度は、年間110万円の基礎控除を活用し、時間をかけて少しずつ財産を移したい人などに向いています。一方で、相続時精算課税制度は、贈与者が高齢であったり、まとまった額を早めに贈与したい場合などに適しています。ただし、一度選択すると暦年課税制度に戻すことはできないため、慎重な判断が必要です。

■国税庁 参考 相続時精算課税制度のあらまし

Q3.暦年課税制度を使えば、毎年110万円ずつ贈与しても課税されませんか?

A.毎年の贈与額が110万円以内であれば、原則として贈与税は課税されません。

しかし、毎年同じ金額の贈与を繰り返すと、定期贈与とみなされてしまう可能性があるので、その都度贈与契約書を作成することをおすすめします。

また、相続開始前3-7年以内の贈与は「生前贈与加算」として相続税の対象に含まれるため、長期的な計画が大切です。

Q4. 暦年課税制度を利用するために、税務署への届出は必要ですか?

A.いいえ、特別な届出や申請は必要ありません。

毎年の贈与額が110万円を超えない場合は贈与税の申告も不要です。110万円を超える場合のみ、翌年2月1日〜3月15日の間に申告・納税を行います。

7.まとめ

暦年課税制度は、贈与税の課税方法の一つです。

1年間(1月1日〜12月31日)に受け取った財産のうち、110万円までは贈与税がかかりませんが、それを超える部分に贈与税が課税されます。

少額の贈与を繰り返すことで、時間をかけて相続財産を減らすことができるため、相続税対策としても有効です。

ただし、相続開始前一定期間以内の贈与は相続税の課税対象に加算されるなど、注意すべき点もあります。また、相続時精算課税制度との違いを理解しないまま選択すると、思わぬ税負担につながる可能性もあります。

最新の制度内容を踏まえて判断するためにも、贈与や相続税対策に迷った際には、税理士に相談されることをおすすめします。