あなたの勤め先や取引先などで、「これは脱税では?」と気になる行為を見かけたことはありませんか?

脱税とは、故意に不正な行為をして税負担を免れることです。

脱税が発覚すれば、追徴課税だけでなく刑事告発され、社会的な信用を失うリスクもあります。

本記事では、税務調査で脱税が発覚するきっかけや発覚した際のリスクなどを詳しく解説しています。

脱税が疑われるケースや、発覚時のリスクの大きさなどを理解し、ルールを守って経理処理や税申告を行いましょう。

目次

1.脱税で税務調査が入る4つのきっかけ

脱税の疑いで税務調査が入る主なきっかけには、次の4つがあります。

- 過去の申告内容

- 資産状況の変動

- SNSやメディアへの露出

- 関係者による通報

税務署は脱税行為が行われていないかを、さまざまな情報源でチェックしています。

それぞれ順番に見ていきましょう。

1-1.過去の申告内容

過去に行われた確定申告の内容は、脱税を疑う大きなきっかけの1つです。

税務署では、所得税や法人税の申告内容などに関するデータベースを活用して、納税者の申告内容をさまざまな観点から分析しています。

申告内容のデータ分析の結果、特に次のようなケースでは脱税を疑われて、税務調査の対象になる可能性があります。

- 同じ業種や事業規模の他社や他事業者と比べ、売上や経費のバランスが不自然

- 過去数年間の申告内容を比べて、売上や利益に大幅な変動がある

- 消費税や源泉徴収税のミスや不正が疑われる

- 期限後申告や修正申告が多い

- 無申告の状態が何年も続いている

- 過去に税務署から申告ミスなどを指導された履歴がある

1-2.資産状況の変動

会社や個人事業主の資産状況に変動がみられる場合は、脱税を疑われやすくなります。

税務署では、金融機関に情報提供を依頼して、口座の入出金やクレジットカードの利用履歴などを確認できるようになっています。

必要であれば、親族などの関係者の口座情報も調査することができるため、周りの人物の資産状況と照らし合わせながら調査を行うこともできます。

特に、海外の銀行口座との間で取引がある場合や、海外の資産を運用している場合は、税務署に目をつけられやすくなる傾向があります。

1-3.SNSやメディアへの露出

SNSやメディアで、私生活の様子やビジネスの実績(売上など)について発信したことが、脱税の発覚につながる場合があります。

特に、個人のSNSで私生活の様子を投稿している経営者や個人事業主は、「プライベートで派手な生活をしている割に申告額が少ないのでは?」と不審に思われることもあるのです。

実際に、高級ブランド品や競走馬など、経済状況の豊かさがうかがわれるような写真をSNSに投稿していたことがきっかけで、脱税が発覚した経営者の事例もあります。

1-4.関係者による通報

従業員や取引先など、身の回りの関係者が税務署に通報したことで、脱税行為が判明するケースも少なくありません。特に、自ら脱税行為に加担したために後ろめたさを感じている人や、会社や事業主に何らかの恨みや不満を持っている人が通報するケースが多いようです。

また、国税庁では、身の回りで見かけた脱税行為について情報提供を呼びかけています。国税庁のサイト上にも、脱税に関する通報専用のフォームがあります。

実際、過去には次のような情報提供がありました。

- 売上や経費について、架空または事実と異なる経理を行うことで不当・不正に所得金額等を少なく申告している納税者や、その具体的な手段・方法に関する情報

- 事業が繁盛しているにもかかわらず、税の申告をする必要はない・申告しないなどと公言・吹聴している者に関する情報

- 他人名義での取引、他人名義の口座等を利用している者およびその銀行口座に関する情報

- 架空または事実と異なる契約書や領収書などの作成、交付、作成依頼等を行っている者に関する情報

2.脱税に対して行われる税務調査の種類

脱税に対して行われる税務調査には、任意調査と強制調査の2種類があります。

| 項目 | 任意調査 | 強制調査 |

|---|---|---|

| 目的 | 正確な税申告の指導 | 脱税犯の刑事責任の追及 |

| 調査機関 |

| 国税局査察部(通称「マルサ」) |

| 納税者の同意 | 同意が必要(ただし正当な理由のない不同意は罰則あり) | 同意は不要(令状による強制執行) |

| 事前予告の有無 | 通常は事前予告あり (一部、予告なしの場合あり) | 事前予告なし |

| 対象となる事案 | 申告内容に不審な点がある事案全般 | 悪質かつ多額の脱税が疑われる事案 |

| 調査後の ペナルティ | 追徴課税 ※脱税の疑いがあれば強制調査に発展することも |

|

一般的に、税務調査は事前の通知を経て行われる任意調査がほとんどです。一方、脱税の疑いがあるケースでは予告なく税務調査が行われたり、刑事告発を前提に強制調査が行われたりするケースも少なくありません。

次から、それぞれの調査の概要を見ていきましょう。

2-1.任意調査

任意調査は、正確な申告を指導することを目的として行われる税務調査です。

任意調査の前には、原則として対象者に対して調査を実施する旨の連絡があります。ただし、事前連絡後に不正を行うことが容易なケース(現金商売など)や、不正を行う疑いが強いケースでは、予告なく調査が行われることもあります。

任意調査の場合は、基本的に納税者の同意の上でヒアリングや書類提出を求められます。ですが、正当な理由なく拒否すると罰則の対象になることもあり、実質的には調査を拒むことができません。

なお、調査中に脱税の疑いが生じれば、強制調査へ移行する可能性もあります。

2-2.強制調査

強制調査は、悪質かつ多額の脱税が疑われる会社や個人に対し、刑事責任を追及する目的で事前の予告なく行われます。

調査官には、裁判所の令状に基づいて、強制的に事務所等へ立ち入って脱税の証拠となる資料などを探したり、差し押さえたりする権限があります。調査を拒むことはできません。

強制調査の対象になる時点で脱税の疑いが強いことから、対象者のうち6,7割は刑事告発に至っています。

刑事告発を受けて起訴されると、最終的にはほぼ有罪判決が下されるため、追徴課税だけでなく懲役刑や罰金刑などの刑事罰が科されるリスクがあります。

3.脱税を疑われやすい会社や個人事業主の特徴

脱税を疑われやすいのは、次のようなケースです。

- 申告された売上が不自然に少ない

- 経費の金額や内容に不審な点がある

- 現金取引が多い

- 経営者や事業主の生活水準が異常に高い

- 過去に税務調査で指摘を受けたことがある

それぞれ具体的に見ていきましょう。

3-1.申告された売上が不自然に少ない

申告された売上が異様に少ないケースでは、脱税を疑われやすくなります。

例えば、同程度の事業規模や同じ業界の他社に比べて、売上や利益率が異常に低い場合、「売上を一部除外しているのでは?」という疑念を持たれる可能性があります。

3-2.経費の金額や内容に不審な点がある

経費の金額や内容に不審な点がある場合、経費の架空計上や水増しによる脱税を疑われる原因になります。

具体的には、次のようなケースが考えられます。

- 事業との関係が疑わしい経費を多く計上している

- 事業に必要な経費が少なすぎる

- 他の経費とのバランスが悪い費目がある

3-3.現金取引が多い

現金取引が多い業種の場合も、脱税を疑われがちです。

現金取引では銀行口座のように客観的な記録が残らず、売上を抜いたり架空の領収書を発行したりといった脱税行為が容易であるためです。

特に、飲食業や小売業、建設業などは、対価の受け取りや外注先などへの支払いを現金で行うケースが多く、税務調査が厳しくなる傾向があります。

3-4.経営者や事業主の生活水準が異常に高い

所得に対して経営者や事業主の生活水準が不自然に高い場合、「これだけ羽振りのよい生活を送っているのなら、もっと所得がないとおかしいのでは?」と脱税の疑いをかけられる可能性が高いです。

そのため、税務署では申告内容だけでなく、税務調査における自宅訪問やSNSの閲覧などを通じて、経営者などの生活実態にも目を光らせています。

3-5.過去に税務調査で指摘を受けたことがある

過去に税務調査で申告ミスなどを指摘されたことがある場合は、「以前と同じ問題を繰り返していないか?」という観点で税務署にマークされやすくなります。

たとえ過失であったとしても、万が一過去と同じような問題を指摘されてしまった場合、税務署の心証を大きく損ねるだけでなく「故意に過少申告しているのでは?」と疑われこともあります。

4.税務調査で発覚する主な脱税パターン

税務調査で発覚する主な脱税のパターンは、次の9つです。

- 売上を実際より少なく申告する

- 経費の架空計上や水増しを行う

- 人件費を不正に操作する

- プライベートの支出を経費計上する

- 在庫操作によって原価を水増しする

- 固定資産や減価償却費を不正計上する

- 消費税の納付・還付時に不正を行う

- 帳簿を偽造・改ざんする

- 所得を申告しない

いずれの行為も、「故意に(脱税をするために)行われたかどうか」が、「脱税」と「申告ミス」を判断する大きな基準になります。

なお、故意の有無は、主に次の4つの要素を総合評価することで判断されます。

- 不正行為が、計画的・組織的に行われているかどうか

- 不正行為を行っていた頻度や期間(継続性・反復性)

- 不正行為によって免れた税負担の大きさ

- 不正行為の実態に関する関係者の証言の有無や内容

次から、それぞれの脱税パターンについて、代表的な手口や故意の判断ポイントを解説していきます。

4-1.売上を実際より少なく申告する

売上の一部を故意に計上せずに税額を過少申告する行為は、脱税の中でも最も代表的な手段です。

主な方法は次のとおりです。

売上を実際より少なく申告する行為の主な手口

- 現金売上の一部を抜き取って帳簿に計上しない

- 売上の一部を返品したことにして除外する

- 複数の口座や帳簿を使って売上を分散させる

また、上記の行為に脱税の故意があるかどうかは、主に次のようなポイントで判断されます。

故意があるかどうかの判断ポイント

- POS/レジデータに削除や改ざんを行った形跡がある

- 売上除外を示唆・指示する内部メモやメールなどが存在する

- 返品伝票が不自然に集中している

- 営業担当者の証言内容と帳簿の数値との矛盾が複数ある

- 売上除外への関与が疑われる従業員への報酬や歩合が不自然に変動している

- 売上の除外行為が決算期直前に急増している

特に、POS/レジデータの改ざん履歴や、会社内部で売上除外を示唆・指示するメモなどは、売上除外行為に計画性や組織性が強く疑われるため、脱税目的があることを示す有力な証拠といえます。

なお、売上の過少申告は直接的に所得額を減らす行為であるため、一般的に脱税の故意が認定されやすい傾向があります。

4-2.経費の架空計上や水増しを行う

架空経費の計上や水増しも、よく見られる脱税手段です。

具体的には、次のような手口がみられます。

経費の架空計上や水増し行為の主な手口

- 実在しない外注費や仕入れなどを計上する

- 実在しない会社との間で取引があったように装う

また、上記のような不正な経費計上行為については、主に次のポイントで故意の有無が判断されます。

故意があるかどうかの判断ポイント

- 取引先の住所や電話番号、Webサイトの実態がなく、代表者の実在性が疑われる

- 見積書、請求書、領収書の書式や筆跡が同じものが散見される

- 同じプロジェクトに係る経費の日付や金額に不自然な規則性がみられる

- 経費を支払った際の振込明細がないか、支払い直後に現金で戻入されている

- 納税者本人が架空会社の法人設立や閉鎖に関与している痕跡がある

架空の取引先との取引を偽装したり、見積書などの書類を偽造したりするといった明確な不正行為がある場合は、脱税目的で不正な経費計上を行ったと認定される可能性が非常に高くなります。

4-3.人件費を不正に操作する

人件費の不正な操作も、脱税手段としてよく見られます。

一例として、次のような手口が挙げられます。

人件費を不正操作する主な手口

- 給与を「外注費」扱いにして、源泉所得税の徴収を逃れる

- アルバイトや日雇いへの給与を帳簿に計上せず、源泉所得税の納付を免れる

- 親族や架空の人物に給与を支払ったように見せかけ、人件費を水増しする

また、人件費の操作に脱税の故意が認められるかどうかは、主に次のポイントで判断されます。

故意があるかどうかの判断ポイント

- 外注の契約内容などが、外注先への聞き取りや調査内容と矛盾している

- 請負契約書の雛形が他社と酷似しているか、署名の筆跡が一致する

- 給与支給額と社会保険・源泉所得税の納付額が連続して矛盾している

- 親族口座への給与振込後、即日で現金の引き出しが行われている

- 人件費の操作に関する内部告発があった場合、告発内容と帳簿の不一致がみられる

- 口裏合わせを示唆・指示したメモなどが残っている

人件費の不正操作は、支払先からの内部告発や反面調査によって発覚するケースが少なくありません。

支払先への聞き取りや調査内容と照らし合わせた結果、脱税目的で人件費を操作したことが認定される可能性があります。

4-4.プライベートの支出を経費計上する

個人事業主や小規模な企業を中心に、プライベートの支出を経費計上する形で脱税を行うケースがあります。

よく見られるケースとして、次のような例が挙げられます。

プライベートの支出を経費計上する主な手口

- 社長や事業主宅の住宅ローンや家賃を、事務所の地代家賃として計上する

- 社長や事業主がプライベートで行った飲食代やギフト代などを福利厚生費や交際費とする

- 家族旅行の費用を、社員旅行に伴う福利厚生費として計上する

また、プライベート支出の経費計上を脱税目的で行ったかどうかは、主に次のポイントで判断されます。

故意があるかどうかの判断ポイント

- 経費の領収書が、社長や事業主の同居家族名義のクレジットカードで決済されている

- 会食同席者リストに虚偽記載がある

- 旅費精算書に行程表や議題メモがない

- 食費や旅費を計上した際のSNS投稿から、純粋なプライベート目的であることが明らかである

- 経営者宅(賃貸)を社宅扱いにしている場合、家賃が相場を大幅に上回っている

家族との飲食代や旅費を経費計上するケースの中には、業務で従業員が同行していたと偽る場合もみられます。その場合、税務調査の際に従業員が当日休暇や出張などで不在にしていたことなどが判明すれば、「プライベートの支出を意図的に経費に入れた」と判断されることにつながります。

4-5.在庫操作によって原価を水増しする

在庫の量を操作して原価を多く見せかけることで、利益を圧縮する方法も脱税の一種です。

具体的な手口の例は、次のとおりです。

在庫操作によって原価を水増しする主な手口

- 実在しない在庫を計上する

- 期末棚卸を調整するため、在庫を少なく見せて原価を水増しする

- 在庫を廃棄処分したように見せかけて除外する

また、在庫操作による原価の水増し行為における故意性の有無は、主に次のポイントで判断されます。

故意があるかどうかの判断ポイント

- 棚卸立会記録と倉庫現物量との間に恒常的な差がある

- 在庫管理システムに履歴を削除した形跡や、入力漏れがある

- 在庫を廃棄した際の証憑資料(写真・産廃マニフェスト等)が欠落しているか、同一資料を使い回している

- 同一製品に対する仕入数量と販売数量が長期間合っていない

- 棚卸誤差が特定型番や特定月に集中している

税務調査では、店舗や倉庫にある現物在庫の確認や、棚卸表・仕入れ記録などの突合を通じて、在庫操作の有無がチェックされます。

また、在庫管理システム履歴の削除・改ざんや、在庫廃棄時の証憑資料の不正は、故意性を認定する上で特に有力な手がかりになります。

4-6.固定資産や減価償却費を不正計上する

固定資産や減価償却費を不正な方法で計上することも、脱税の手段としてはポピュラーです。

主に、以下のような手口が行われています。

固定資産や減価償却費を不正計上する主な手口

- 実在しない設備を資産計上して減価償却する

- 一括償却資産や少額減価償却制度を悪用する

- 使用していない設備の償却を続ける

また、固定資産等の不正計上行為については、主に次のポイントで脱税に対する故意の有無が判断されます。

故意があるかどうかの判断ポイント

- 資産管理システムに現物写真・設置場所の登録がないか、過去の写真だけがある

- メーカー保証書・保守契約書が存在しないか、購入日等の日付に整合性がない

- 一括償却資産の取得価額を操作した痕跡がある

- 資産・設備の使用実態がない

- 廃棄済み資産について除却処理をせず、減価償却を続けている

税務調査で、資産台帳や設備の現物などの確認が行われた結果、固定資産や減価償却費の不正が発覚する場合があります。時には、保守点検の履歴や使用電力量などから、設備の使用実態がないと判断されるケースもみられます。

4-7.消費税の納付・還付時に不正を行う

消費税について不正に納付を怠ったり、還付を受けたりするのも立派な脱税の一つです。

消費税の脱税手段として代表的なものは、次の通りです。

固定資産や減価償却費を不正計上する主な手口

- 消費税を預かったまま故意に納税を怠る

- 課税売上の割合を操作して、仕入税額控除を水増しする

- 輸出免税制度を悪用し、架空の輸出取引で消費税の還付を受ける

また、消費税に関する不正行為については、主に次のポイントで故意の有無が判断されます。

故意があるかどうかの判断ポイント

- 課税売上/非課税売上の区分変更が決算期直前に集中している

- 輸出許可証や船積書類の偽造がみられる

- 輸出入業者がいつも同じで書類様式も統一されている

- 売上計上時期と入金時期を意図的に期ズレさせて、課税期間を跨いでいる

- 仕入税額控除の計算根拠となる請求書が紙ベースのみで電子データがない

- 消費税だけ納付遅延が慢性的に発生しており、追徴後も納付遅延を繰り返している

消費税は、わが国の税収で最も多い割合を占める一方で、不正が後を絶たないため税務署による取締りが重点的に行われています。特に、近年は輸出入の制度を悪用した脱税が多いです。

輸出入については、輸出許可証などの偽造がある場合に故意が認められる可能性が高くなります。

4-8.帳簿を偽造・改ざんする

帳簿の偽造や改ざんも、よくある脱税手段です。

具体的には、次のような方法で行われます。

帳簿を偽造・改ざんする主な手口

- 税務申告用に裏帳簿(二重帳簿)を作成する

- 表計算ソフトや手書きで帳簿を改ざんする

- レジに記録された取引データを削除する

- 電子帳簿を改ざんするソフトを使用する

また、帳簿の偽造・改ざんについては、主に次のポイントで脱税に対する故意の有無が判断されます。

故意があるかどうかの判断ポイント

- 会計ソフトに、深夜・休日で大量一括修正を行った履歴がある

- エクセルで帳簿を作成している場合、帳簿に不審な外部ファイルを参照する数式がある

- パソコンから改ざんツールのDLLファイルが検出されている

- 出納帳の紙原稿と電子データとの間で、取引件数が大幅に異なっている

- 監査法人や顧問税理士への説明資料に、内部会議資料との矛盾がみられる

- 帳簿ファイルについて名前の変更や、削除・復元をした履歴がある

税務調査では、会計ソフトの操作履歴なども調べられるため、データ上の帳簿であっても容易に不正行為が発覚します。

また、税務調査では、納税者のパソコン等に対して「デジタルフォレンジック」が行われ、データの削除や編集を行った履歴を調べられることがあります。そこで判明した事実が、脱税の故意を認定する大きな手がかりになるケースもあります。

4-9.所得を申告しない

納税を免れるために、確定申告そのものを行わないパターンもあります。

具体的な手口の例は、次の通りです。

所得を申告しない場合の主な手口

- 売上を経営者個人の口座や別口座に入金するなどして取引を隠蔽する

- 会社設立後や個人事業主の開業後に、確定申告をせずに事業を継続する

また、所得を申告しなかった場合に脱税の故意が認められるかどうかは、主に次のポイントで判断されます。

故意があるかどうかの判断ポイント

- 取引先の支払調書に自社名が記載されている

- 経営者や事業主の個人口座に、売上相当の金額が継続的に入金されている

- 取引先への請求書が会社名義で発行されている

- 不要となった帳簿・領収書を大量に破棄、または隠匿した痕跡がある

- 税務署からの問い合わせや督促を無視し続けたことがある

例年、無申告者は税務調査の対象として重点的にマークされており、脱税の事実を税務署に隠し通すことは困難です。取引先の税申告や支払調書などで、取引の事実や無申告者の存在は簡単に発覚します。

なお、無申告の場合、売上を別口座に入金したり帳簿等を破棄・隠蔽したりするなどの不正行為があるかどうかによって、刑事上のペナルティの重さが変わります。詳しくは、5.税務調査で脱税がバレた場合のリスクの5-2.刑事罰の対象になるをご覧ください。

5.税務調査で脱税がバレた場合のリスク

税務調査で脱税の事実が発覚した場合、次のようなリスクがあります。

| リスク | 具体的な内容 |

|---|---|

| 重加算税が発生する | 過失による過少申告や無申告より重いペナルティ |

| 延滞税がかかる | 未納の税金に対する利息に相当するペナルティ |

| 刑事罰の対象になる | 刑務所への服役(懲役)や罰金 |

| 社会的信用を失う | 取引先を失う、融資が受けられなくなる など |

脱税の場合、単なるミスによる過少申告や無申告が発覚した場合よりも税率が重い、「重加算税」が課せられます。

また、脱税が発覚した場合の損害は、金銭的なものだけではありません。刑事罰に伴う身柄拘束や、マスコミ報道による社会的な信用失墜による大きなダメージがあります。

以下でそれぞれのリスクについて、具体的に解説していきます。

5-1.多額の追徴課税が発生する

税務調査で脱税が見つかると、本来支払うべき税金(法人税、所得税など)に加えて、不正行為によって税申告を免れたり納税が遅れたりしたことに対するペナルティを科されます。

以下で、それぞれのペナルティを具体的に見てみましょう。

5-1-1.重加算税

重加算税は、意図的な不正行為(仮装・隠蔽)によって過少申告をした場合や、申告をしなかった場合に課されるものです。

重加算税は、脱税の発覚によって追加で納めるべき税金に対して、次の税率で課せられます。

| 内容 | 税率(過去に不正行為歴がある場合は+10%) |

|---|---|

| 意図的な不正行為によって過少申告をした場合 | 35%(45%) |

| 意図的な不正行為によって申告をしなかった場合 | 40%(50%) |

重加算税には、不正行為に対する制裁の目的があります。

そのため、次の例のように過失があった場合に課される過少申告加算税(10-15%)や、無申告加算税(15-30%)より負担が重くなっています。

例:期限内に50万円を申告したが、税務調査で100万円の過少申告が発覚したケース

過失の場合(過少申告加算税):50万円×10%+50万円×15%=17.5万円

不正行為の場合(重加算税): 100万円×35%=35万円

(不正行為の場合のうち、過去に不正行為歴がある場合):100万円×45%=45万円

なお、重加算税が課された場合、あわせて青色申告の承認も取り消されることがあります。

その場合、青色申告による特典(青色申告特別控除など)も受けられなくなるため、多額の納税が生じるおそれがあります。

5-1-2.延滞税

延滞税は、本来の納期限に税金を納めていなかったことへのペナルティとして課されるものです。

税務調査で脱税が発覚した場合は、納期限の翌日から納付までの日数に応じて、次の通り延滞税が課せられます。

なお、下記の税率は、令和4年1月1日から令和7年12月31日までの間に納期限を迎えた場合のものです。

| 法定納期限 | 税率 | ||

|---|---|---|---|

期限後申告または | 申告書を提出した日 | 納期限の翌日から 2ヶ月間 | 年2.4% |

更正・決定による | 更正決定等通知書を発した日から1ヶ月後の日 | 納期限の翌日から 2ヶ月経過後 | 年8.7% |

5-2.刑事罰の対象になる

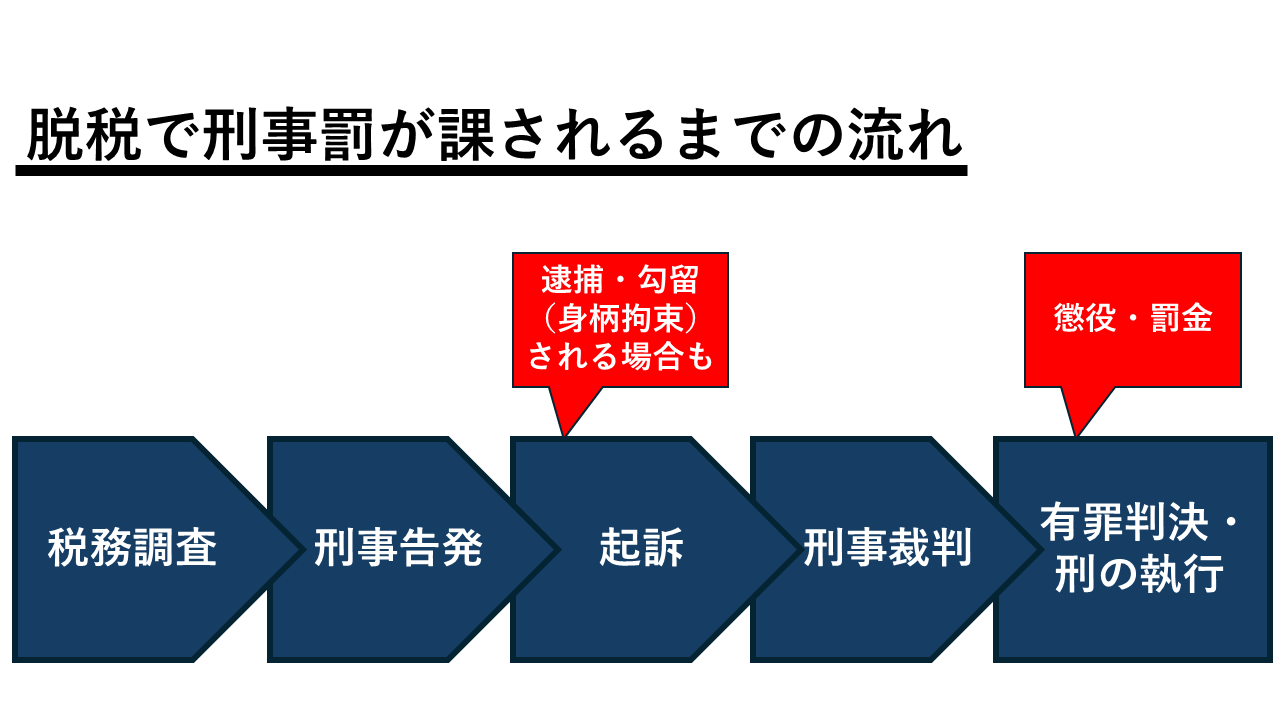

脱税事件の中でも悪質性が高い場合や金額が大きい場合は、税法上のペナルティとは別に、次のような流れで刑事罰が科せられるおそれがあります。

法人税や所得税の脱税に伴う刑事罰については、法律上次のように定められています。

| 要件 | 内容 |

|---|---|

| 不正行為によって税金を免れ、または税金の還付を受けた場合 | 10年以下の懲役もしくは1,000万円以下の罰金(両方が科される場合もあり) |

| 不正行為はないが、意図的に申告を行わずに税金を免れた場合 | 5年以下の懲役もしくは500万円以下の罰金 (両方が科される場合もあり) |

売上除外などの不正行為が伴う場合は、過少申告だけでなく無申告のケースでも、10年以下の懲役もしくは1,000万円以下の罰金が科せられます。

また、経営者や事業主本人だけではなく、脱税行為に協力した従業員や関係者も刑事罰の対象になります。

5-3.取引先や銀行などからの信用を失う

脱税行為が周囲に発覚することで、取引先や銀行など、事業関係者から信用を失うリスクもあります。

特に、脱税を行った事実や、そのために逮捕されたり有罪判決を受けたりしたことがマスメディアで実名報道されると、その会社や事業主などの大きなイメージダウンに繋がります。

なお、脱税によって次のような影響があった場合は、事業継続にも多大なダメージが及びます。

- 取引先から今後の取引を停止される

- 金融機関からの融資が受けられなくなる

- 官公庁の案件への入札に参加できなくなる(指名停止措置)

- 事業に必要な許認可が取り消される・更新ができなくなる

6.脱税によるリスクを回避する3つの方法

脱税によるリスクを回避するために、次の3つの対策を行いましょう。

- 日頃から売上や経費を正しく計上する

- 過去の申告に漏れや誤りがあれば期限後申告や修正申告をする

- 専門家に対応を相談する

日頃から、法人税法や所得税法をはじめとしたルールを守って経理や申告を行うことが大切です。

次から、順番に対策を確認していきましょう。

6-1.日頃から売上や経費を正しく計上する

日頃から、売上や経費はルールに基づいて正しく計上するようにしましょう。

税務署では、システムを使って不審な申告内容がないか常にチェックしているため、不正行為があれば容易に発覚してしまいます。

経理処理や税申告におけるミスを防ぐとともに、ルール上無理のない範囲で経費計上を行うことで、税務署から無用な疑いをかけられるリスクを下げることにつながります。

6-2.過去の申告に漏れや誤りがあれば期限後申告や修正申告をする

万が一、所得が無申告のままになっている場合や、過去の申告内容に誤りがある場合は、すみやかに期限後申告や修正申告を行いましょう。

場合によっては、「意図的に所得を少なく申告したり、申告を怠ったりしたのでは?」と疑われてしまうリスクがあります。自発的に期限後申告や修正申告を行うことで、税務署側の心証を良くすることにつながります。

また、税務調査で申告の誤りや無申告が判明すると、たとえ脱税の意図や不正行為がなくても、金銭的なペナルティは発生します。その場合も、税務調査の通知や実施より前に自ら申告すれば、比較的軽いペナルティで済ませることも可能です。

6-3.専門家に対応を相談する

正確な経理や申告書の作成に不安がある場合は、顧問税理士のサポートを受けるのが有効です。

特に、個人事業主の場合は、顧問税理士がいると不正行為のリスクが低いと見なされやすく、税務調査の対象になるリスク自体を下げられるメリットがあります。

また、過去に無申告や申告の誤りがある場合も、税理士に相談すれば適切な対応をアドバイスしてもらうことができます。

7.脱税の時効は7年

税法上、申告期限日から7年間は、税務調査で脱税を指摘されて追徴課税されるリスクがあります。

原則として、税務調査の対象になるのは過去5年分の申告内容ですが、不正行為があった場合は対象期間が延長されるためです。

また、追徴課税の時効とは別に、脱税に対する刑事罰の時効も7年に設定されています。

申告済みの場合は申告した日から、無申告の場合は申告期限日から時効のカウントが始まります。

8.税務調査と脱税に関するQ&A

以下で、税務調査と脱税に関するQ&Aをまとめました。

8-1.脱税は「申告漏れ」や「所得隠し」とどう違うのか?

「申告漏れ」とは、納税者の過失で税金を少なく申告してしまうことです。

一方、「所得隠し」は売上隠しや架空経費計上などで故意に税金を少なく申告することです。

なお、「脱税」も故意に税金を減らす行為ですが、「所得隠し」よりも悪質性や金額が大きいケースに対して使われることが多い言葉です。

8-2.脱税と節税の境目は?

脱税と節税の違いは、「税法の範囲内(合法)かどうか」です。

脱税が、違法な手段で本来負うべき税金を免れようとする行為であることに対して、節税は法律の範囲で有利な選択をして税負担を減少させる行為です。

節税の具体例としては、次のようなものが挙げられます。

- 適法に必要経費を計上する

- 税額控除制度を利用する

8-3.税務調査で脱税がバレて逮捕される可能性はどれくらい?

次のような点に該当する場合は、脱税の証拠を隠滅するおそれがあると判断され、逮捕・勾留される可能性が高くなります。

- 脱税の証拠品や、脱税した財産を隠そうとしている(あるいは、その疑いがある)

- 関係者との口裏合わせを行っている(あるいは、その疑いがある)

- 税務署(国税庁)や検察の調査・捜査に協力しようとしない

一般的に、犯罪を行った人を逮捕するには、①逃亡のおそれがある場合、②証拠隠滅のおそれがある場合のいずれかに該当していることが必要です。

脱税の当事者は一定の社会的立場(会社経営者など)にあるケースが多く、逃亡のおそれが認められにくいため、証拠隠滅のおそれの有無が重視される傾向にあります。

9.税務調査対策や正しい節税は辻・本郷 税理士法人へご相談を

税務調査への不安を抱えているものの、誰にも相談できずに悩んでいる経営者の方もいるのではないでしょうか。

辻・本郷 税理士法人の税務顧問サービスでは、それぞれの経営者の皆様に寄り添って適切なアドバイスを行います。90名以上の国税庁OBが在籍しているため、万が一の税務調査への対応も万全です。

また、税務リスクにも備えつつ、豊富な節税テクニックを駆使して貴社の経営をサポートします。

過去に申告ミスや無申告がある場合のベストな対応についてもアドバイスできますので、ぜひ安心してご相談ください。

10.まとめ

脱税で税務調査が入るきっかけや、税務調査で脱税を疑われやすいケースは次のとおりです。

| 脱税で税務調査が入るきっかけ |

|

|---|---|

| 脱税を疑われやすいケース |

|

脱税の疑いがある場合、ある日突然、会社や自宅に調査官がやってきて、強制的に税務調査が行われる可能性があります。

そして、税務調査で脱税が判明すると、次のように多大な損害を負うリスクがあります。

| リスク | 具体的な内容 |

|---|---|

| 重加算税が発生する | 過失による過少申告や無申告より重いペナルティ |

| 延滞税がかかる | 未納の税金に対する利息に相当するペナルティ |

| 刑事罰の対象になる | 刑務所への服役(懲役)や罰金 |

| 社会的信用を失う | 取引先を失う、融資が受けられなくなる など |

脱税によるリスクを回避するためには、日頃から正しい経理処理や税申告を行うことが何よりも重要です。

信頼できる顧問税理士をパートナーにすることで、自社の経理体制を万全にしつつ、正しい節税を行っていきましょう。