「会社の合併や分割を検討しているが、税金面でどんなリスクがあるのか不安」

「適格要件という言葉を聞いたことはあるが、結局どのような条件を満たせばいいのか分からない」

こうした疑問を持つ経営者や担当者の方は多いのではないでしょうか。

組織再編とは「会社の合併・分割・株式交換などを通じて、事業や資本関係を再構築すること」です。このとき「適格要件」を満たすかどうかによって、税務上の取り扱いが大きく変わります。

| 適格組織再編 | 簿価で評価 (課税を繰り延る) |

| 非適格組織再編 | 時価で評価 (課税が発生) |

適格組織再編のメリットやリスクなどは、こちらの記事をご覧ください。

関連記事:「組織再編の手法一覧|目的別手法や事例をプロがわかりやすく解説」9章

本記事を読むことで、組織再編における主要な「適格要件」の全体像を理解し、判断の際に注意すべき点がわかるようになります。

※実務上は要件を満たしていても非適格と判断されるケースがある場合や、会社の実情上必ずしも適格組織再編が最適とはならないケースも存在します。

そのため、最終判断には専門家の関与が不可欠と言えます。(参照:4章)

目次

1.組織再編税制における13の主要な「適格要件」

ここでは組織再編税制における13の主要な「適格要件」について説明します。具体的にどのような条件を満たせば課税の繰延べが認められるのか、全体像を理解する一助としていただければ幸いです。

以下は適格要件の概要一覧です。

| 適格要件 | 概要 | |

|---|---|---|

| 1 | 金銭等不交付要件 | 再編の対価は原則として株式のみとすること |

| 2 | 株式継続保有要件 | 交付された株式を株主等が一定割合・一定期間以上保有し続けること |

| 3 | 株式のみ按分交付要件 | (分割型)株式のみを株主の持分比率に応じて配分すること |

| 4 | 対価交付制限要件 | (株式交換・移転等)株式以外(現金等)の交付を最小限に抑えること |

| 5 | 従業者従事要件 | 移転した事業に従業員の概ね80%以上が、再編後も継続して従事すること |

| 6 | 事業継続要件 | 移転した事業を再編後の法人が継続して運営すること |

| 7 | 事業関連性要件 | 移転する資産・負債が当該事業と関連していること |

| 8 | 事業規模要件 | 移転する事業の規模が、全体規模に比例して極端に小さくならないこと(売上・資本金・従業員数が概ね5倍を超えないこと) |

| 9 | 特定役員引継要件 | 移転法人の特定役員が、再編後も経営に関与し続けること |

| 10 | 主要資産等引継要件 | 事業に不可欠な資産・負債を一括して承継すること |

| 11 | 非支配継続要件 | 支配関係にない法人同士の再編では、再編後も独立性を保つこと |

| 12 | 完全支配関係継続要件 | (完全支配関係)完全子会社の100%支配関係を再編前後で維持すること |

| 13 | 経済合理性要件 | 節税以外に事業上の合理的理由が存在すること |

それぞれ解説していきます。

1-1.金銭等不交付要件

組織再編の対価については、原則として株式のみの交付とすることです。

再編の対価に株式以外を含めると「売買」とみなされ、課税が発生する可能性があります。課税繰延は「株式対株式の交換」を前提に認められているからです。

1-2.株式継続保有要件

再編で交付された株式を、株主等が一定割合以上を一定期間保有し続けることです。

すぐに株式を売却すると、事業継続を前提とした再編と認められません。短期売却は「一時的な投資」と評価され、課税繰延の趣旨に反するからです。

株式の継続保有は「再編後も関係が続く」という実態を示すために不可欠です。

1-3.株式のみ按分交付要件

会社分割(分割型)の場合、「株式のみ」を株主の持分比率に応じて配分することです。

現金などを混ぜてしまうと、資産売却と同じ扱いになり課税されます。制度は「持分を維持したまま事業を承継する」ことを前提にしているからです。

「株式のみを持分どおり配分する」ことが、分割型再編における適格要件のカギです。

1-4.対価交付制限要件

株式交換や株式移転では、株式以外の対価(現金など)を最小限に抑えることです。

現金交付が多いと「売却取引」と見なされ、課税対象になります。課税繰延はあくまで株式主体の取引を前提に認められているためです。

株式主体であることを担保するのが、この要件の目的です。

1-5.従業者従事要件

再編で移転する事業には、従業員の大半が引き続き従事することです。

従業員が移らない再編は「事業承継」ではなく「資産移転」と見なされる可能性があります。課税繰延は「事業がそのまま続くこと」を前提にしており、従業員の継続従事がその証拠となるからです。

移転前にその事業に従事していた従業員の 概ね80%以上 が再編後も継続して従事すること。

1-6.事業継続要件

移転された事業は、再編後も途切れることなく継続して運営することです。

承継した事業をすぐにやめてしまえば「組織再編」ではなく「単なる資産移転」と判断されます。税制は「継続する事業」を支援する趣旨で設計されており、継続性がなければ課税繰延を認められないためです。

一定期間以上事業が続くかどうかが、適格か非適格かを分ける重要な基準です。

1-7.事業関連性要件

移転する資産や負債が、その事業に直接関係していることです。

事業と無関係な資産まで移すと、再編の趣旨から外れ課税対象になる可能性があります。課税繰延は「事業をそのまま承継すること」を前提としており、実際に使っていない資産や投資目的の資産は対象外だからです。

移転するものが「その事業に本当に必要か」が、適格性判断のカギになります。

1-8.事業規模要件

移転する事業の規模が、全体規模に比例して極端に小さくならないことです。

規模が大きく変わると「事業承継」ではなく「資産移転」と見なされる可能性があります。再編後も事業規模が保たれていることが、課税繰延の前提条件となるからです。

売上高・従業員数・資本金のいずれかが、再編前後で 概ね5倍を超えない こと。

1-9.特定役員引継要件

再編対象会社の主要役員が、再編後も経営に関与することです。

経営陣がすべて入れ替わると「事業承継」ではなく「事業譲渡」と解釈されることがあります。主要役員が関与を続けることで、事業の意思決定と運営の連続性が担保されるからです。

経営陣の継続性は「形式だけの再編」を防ぐ重要なチェック項目です。

1-10.主要資産等引継要件

事業運営に不可欠な資産や負債を、一括して承継することです。

中核資産を残してしまうと「事業全体」ではなく「部分的資産移転」と見なされます。課税繰延は「事業の全体承継」を前提にしており、核となる資産や債務が含まれないと趣旨を満たさないためです。

「その事業にとって欠かせない資産を丸ごと移す」ことが適格の条件です。

1-11.非支配継続要件

支配関係にない法人同士の再編では、再編後も独立性を保つことです。

独立性を失うと、再編の目的が「支配獲得」と見なされ、課税繰延が認められなくなります。共同事業型の再編は「対等な関係での事業継続」を前提に設けられているためです。

「支配関係が新たに発生しないこと」が、共同事業再編での適格性を担保します。

1-12.完全支配関係継続要件

完全子会社を対象とする再編では、再編前後を通じて100%支配関係を維持することです。

100%グループ内での再編は、支配関係が途切れない限り適格と認められやすいです。同じ経済主体内での資産移転に課税するのは不合理であり、完全支配の継続が確認されれば課税繰延が正当化されるからです。

完全支配関係が崩れない限り、多くの要件が免除され、最もシンプルに適格判定されます。

1-13.経済合理性要件

組織再編に節税以外の合理的な事業上の目的が存在することです。

経済合理性がなければ「租税回避目的」と判断され、非適格とされるリスクが高まります。課税繰延は「実体的な事業再編」を前提に設けられた制度であり、節税だけの再編は趣旨に反するからです。

「事業シナジー」「経営効率化」「市場拡大」などの合理的目的を示せることが、経済合理性を担保します。

2.適格要件は「資本関係」や「スキーム」によって異なる

適格組織再編に該当するための適格要件は、「資本関係」や「スキーム」により総合的に判断する必要があります。以下は、「適格要件」と「資本関係」との関係性を示した一例です。

○・・・原則必要

※・・・特定のスキームで必要

△・・・支配関係やスキームに応じて必要

▲・・・代替要件の一つ

ー・・・対象外

組織再編を行う会社同士の「資本関係」の説明です。

| 完全資本関係 (100%) | 親会社が子会社株式を100%保有している関係。同一経済主体内の再編とみなされ、要件は最も緩やかに扱われる。 |

| 支配関係あり (50%超) | 一方の会社が他方の議決権の過半数を持つ関係。形式・実質ともに幅広い適格要件が必要となる。 |

| 共同事業 | 親子関係ではなく、複数の会社が対等の立場で事業を共同運営する関係。要件が厳しく、1つでも欠けると非適格となるリスクが高い。 |

| スピンオフ | 会社が子会社株式を株主に分配し、独立会社として切り離す方法。要件の個別判断が多く、事前相談や準備が重要。 |

適格組織再編における「スキーム」は、以下の方法が該当します。

合併・会社分割・株式交換・株式移転・現物出資・現物分配・キャッシュアウト(H29より)

関連記事:「組織再編の手法一覧|目的別手法や事例をプロがわかりやすく解説」

さらに、実務上は「繰越欠損金」の扱い等、他の要素も多く絡んできます。そのため、適格要件の判断には総合的な視点が必要です。専門家のアドバイスが必須と言えるでしょう。

3.適格要件の判断によくある落とし穴

適格要件は条文上のチェックだけで判断できるという単純なものではありません。実際の現場では、「形式的には満たしているつもりだったのに、結果として非適格とされた」というケースも多いのです。

また、一概に「適格組織再編=節税」と考えられるわけではありません。適格要件は課税を免除する制度ではなく、あくまで課税を将来に繰り延べる仕組みにすぎないからです。

以下は、実務で特に注意が必要なポイントです。

3-1.手続きミスやタイミングのズレで適格性を失うケース

手続きを行う順番や時期が少しでもずれると、要件を満たさなくなってしまうことがあります。株式継続保有要件や従業者従事要件などは、「再編後一定期間の継続」が求められるからです。

再編後すぐに株式を売却してしまい、継続保有要件を満たさず非適格になった例などが該当します。再編スケジュールの前後を含めて、実務のタイミングを正確に管理する必要があります。

3-2.事業の一部だけを移転して継続性を失うケース

事業全体が移転していないと、継続性が否定されることがあります。

単に売上や資産の一部を移すだけでは「事業が丸ごと引き継がれた」とは認められません。人員や設備、顧客との関係といった中核部分を残したままにすると、「事業の継続性がない」と判断され、適格要件を満たさなくなるおそれがあります。

対象事業が「実態として」一体で移転されているかを意識して設計することが重要です。

3-3.繰越欠損金の引継ぎ要件を見落とすケース

適格再編であっても、欠損金の承継には独自の厳しい要件があります。たとえば「事業の同一性が維持されているか」「資産・従業員が十分に承継されているか」などが確認されます。

適格合併を行ったにもかかわらず、資産や従業員の引継ぎが不十分だったため欠損金の引継ぎを否認された事例もあります。

欠損金の有無・金額に応じて、引継ぎ要件の事前確認が必須となります。

3-4.最新の税制改正を見落とすケース

組織再編税制は頻繁に改正があり、過去のスキームがそのまま通用しないことがあります。法改正や通達の更新によって、適格性の判定基準が変更されるためです。

たとえば、平成29年度の改正ではスクイーズアウトも適格組織再編の対象になりましたが、改正を知らなければ判断を誤ることになります。スキーム検討時には、必ず最新の税制・通達に照らした確認が必要です。

3-5.適格組織再編によって経営に問題が生じるケース

税制上「適格」であっても、経営・組織運営にとって適切とは限りません。

「適格にさえすれば良い」という発想で無理にスキームを組むと、PMI(再編後の経営統合)や資本政策で矛盾が生じるケースもあります。

経営・法務・オペレーションとの整合性も含めた総合判断が不可欠です。

関連記事:「中小企業PMI失敗の理由と成功への7つのポイント」

4.組織再編における適格要件の最終判断には専門家(FAS)の関与が不可欠

組織再編税制の適格要件は条文上シンプルに見えますが、実務での解釈や適用は非常に複雑です。最終判断には専門家の関与が欠かせません。

4-1.初期設計段階での支援が最も効果的なリスク回避になる

スキーム設計の初期から専門家が入れば、見落としによる課税リスクや手戻りを防げます。

たとえば、分割型再編を検討していた会社が専門家に相談したところ、支配関係や事業規模要件を満たさないことが判明し、株式交換にスキームを変更することで適格性を維持できた事例があります。

初期段階から専門家を関与させることが、最も確実で効果的なリスク回避につながります。

4-2.判断に迷った段階で相談すれば、コストもトラブルも最小限に抑えられる

早めに専門家に相談することが、コストとトラブルを最小限に抑える最善策です。

適格か非適格かの判断を誤ると、その後に大きな修正や再構築が必要となり、多額のコストや時間を浪費することになります。

実際に疑問を放置したまま進めた結果、再編完了後に非適格と判定され、スキーム全体を作り直す必要が生じたケースもあります。

4-3.顧問税理士の専門分野外の「実務の盲点」をカバーできる

顧問税理士は法人税の申告や税務判断に強みがありますが、組織再編では法務・会計・資本政策・PMIなど幅広い視点が必要となります。

税務上は適格と判断できても、会社法の規制や会計基準の影響を見落としたために、再編後の資本政策に支障をきたした事例もあります。

FASなどの専門家は税務と周辺分野を横断して確認できるため、税理士だけでは見落としやすい盲点を補うことができるのです。

4-4.適格か非適格かだけでなく、経営全体をみたアドバイスが受けられる

組織再編は適格判定だけでなく、再編後の経営戦略や資本政策との整合性が重要になります。

実際に、税務上の適格性を優先して複雑な分割スキームを採用した結果、PMIが破綻し現場が混乱したケースも存在します。

FASなどの専門家は経営全体のリスクやシナジーを踏まえて助言できるため、再編後も安定した事業運営を実現するサポートができます。

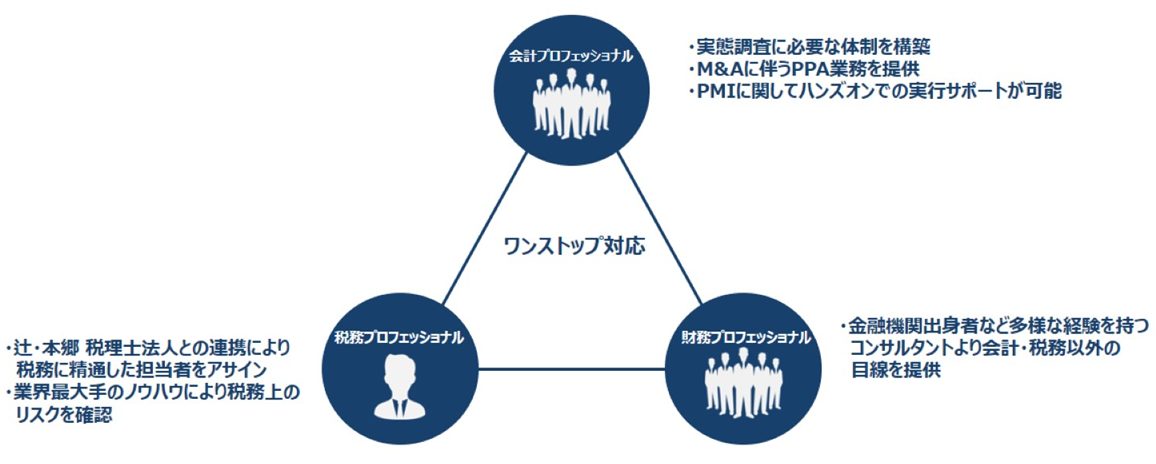

5.辻・本郷グループでは、経営全体を見据えて組織再編をトータルでバックアップできる

「辻・本郷 FAS株式会社」では、グループ会社との強固な連携体制を活かし、初期の構想段階から実行・統合後のフォローまで、組織再編をワンストップで支援できる体制を整えています。

また、グループ会社との連携体制により、税務・法務を含めた総合的な支援が可能です。組織再編では、スキーム設計だけでなく、税務処理や法的対応・契約調整など多角的な論点が発生します。専門家を外部に個別で探す手間を省き、グループ内で一貫して対応できる体制が大きな強みです。

「辻・本郷 グループ」の総合力を活かし、組織再編の全プロセスを一貫して安心して任せられる体制を整えています。

6.まとめ

「組織再編税制」は、組織再編を円滑に進めるために設けられた制度です。その柱となる「適格要件」とは、組織再編に伴う課税を将来に繰り延べるための条件です。

法人税法上、主要な13の適格要件が定められており、満たすべき要件は「資本関係」や「スキーム」によって異なります。

適格要件の判断は条文の形式的な確認だけでは十分ではなく、実務上の状況を踏まえて総合的に検討することが求められます。「再編の初期段階から専門家の支援を受けること」が、成功に向けた重要なポイントとなるでしょう。