親との別れはいつやってくるか分かりません。

やがてくるその日に備えて、生前のうちに準備をしておくことで、相続の迎え方が大きく変わることとなります。

いざ相続が発生すると、悲しみに暮れる間もなく、次から次へと膨大な量の手続きが押し寄せてきます。

相続は人生で何度も経験するものではなく、多くの方は右も左も分からないまま手探りで進めていくことになります。

それが自分の親となれば、必要書類の収集や名義変更、遺産相続の話し合いなどは、子であるあなた自身に大きな影響を及ぼすことでしょう。

また、親が亡くなった直後ということもあり、心情的にもすぐに割り切って物事を進めることは難しいでしょう。

人は誰しも必ず最後の時を迎えます。

円満な相続を迎えるためには、親が元気な生前のうちから備えておくことがカギとなります。

いざという時に慌てることのないように、また、不要なトラブルを招くことにないように、親が亡くなる前にやるべきこと10選について解説します。

親の生前にこれらを確認し、もしも対策がまだのようであれば、元気なうちに実行してもらうように伝えましょう。

目次

1.銀行や証券の口座を集約する

亡くなった方の預金口座の解約手続きは、想像している以上に手間と時間がかかります。

遺された家族の負担を減らすためにも、あまり使っていない口座は解約し、残高を集約をするように伝えましょう。

解約手続きには、必要書類(戸籍謄本、印鑑証明書、遺産分割協議書など)を用意し、それぞれの金融機関の窓口または郵送で手続きをする必要があります。

トラブル防止のために金融機関では口座解約にあたってのルールが厳格に定められており、不足書類や記入漏れがある場合には、一切手続きを受け付けてくれません。

また、印鑑証明書は有効期限が定められており、複数の金融機関をまわっているうちに期限を過ぎてしまった場合には、再度取得をする必要があります。

また、なかには、取引のある支店の窓口まで行かなければ解約手続きができないというケースもあります。学生時代や結婚前に地元の金融機関で作った口座がある場合には要注意です。

他にも、旧姓の名義で口座が残っている場合や屋号付きの口座をお持ちの場合には、より一層手続き面の負担が掛かりますので、亡くなる前に口座の整理をしておきましょう。

2.財産目録を作成する

どこにどのような財産があるか遺された家族が分かるよう、財産目録を作成しましょう。

特に、親と別居をしている場合には、親がどこにどれくらいの財産を持っているか把握することが困難です。親の取引銀行が分からず、近隣の銀行に手当たり次第に電話をして、口座の有無を確認しなければならない、、、という事態に陥ったケースを過去に多くみてきました。

また、例えば親が地方に住んでおり、「この辺り一帯は全てうちが保有している山林だよ」と言われていて、土地を持っていることは認識していても、その場所を子が特定できないというケースも少なくありません。

財産目録とは、その方が保有している財産の内容が分かるように一覧でまとめたものです。

財産目録に記載する事項は、土地・家屋・預貯金・上場株式・非上場株式・出資金・投資信託・債券・ゴルフ会員権・貴金属・美術品などのプラスの財産と、借入金などのマイナスの財産、すべての財産を記載する必要があります。

また、単に「A証券 ▲▲株式」と記載するだけでは財産の特定ができませんので、「①A証券 ②××支店 ③口座番号 ④▲▲株式 ⑤100株」というように、「どこに」「何が」「どれだけ」あるかを特定できるように情報を記載しましょう。

3.不用品を処分・換金する

本人にとっては思い出のある大切なものであっても、家族にとってはそうではないケースも少なくありません。

例えば、親が趣味で集めた切手や記念硬貨、本、骨董品、メダルやトロフィーなどは、遺された家族は罪悪感を覚えて処分しづらく、どのように扱えばよいのか困ってしまうこともあるでしょう。亡くなった後を見据えて生前のうちに処分・換金をすべきものがないか確認をしましょう。

一方で、大切な品やコレクションについては、趣味・生きがいとして心の支えになっているものもあることでしょう。

そのような場合には、親が亡くなった後の扱いについて「形見分けするもの」、「処分しても問題ないもの」、「売却・換金すべきもの」について家族に伝えておくだけでも、遺された家族の手間と心情的な負担は減ることでしょう。

4.エンディングノートを作成する

自分の死を意識した場合、何から手をつけていいの分からないという方も多くいらっしゃいます。

まずは現実と向き合い、エンディングノートに自身の想いを出すことによって、頭の中や気持ちが徐々に整理されていくことも多いでしょう。

また、エンディングノートに身辺情報や財産に関する情報を書き残すことで、死後に遺された家族が困らないようにするという目的もあります。

エンディングノートには決まった形式はありません。これまでの人生の振り返りや、お世話になった方への感謝の想い、自分が亡くなった後に家族へ伝えたいことなど、自由に書き連ねることができます。書店でも販売されていますので、そちらを購入して順に記入していくのもよいでしょう。

一例ですが、エンディングノートには下記のような項目を記載することができます。

- 自身の略歴、家族の情報、家系図

- これまでの自分史

- 親しい人の名前と連絡先

- 保有財産の情報

- 医療や介護の希望

- お墓や葬儀・納骨・埋葬の希望

- お世話になった方への感謝の気持ち

- 残されるペットのお世話について 等

エンディングノートは、いつでも何回でも自由に書くことができますので、一度作成をしたら手元に置いておき、

何か追加で書きたいことが起きる都度、追記・修正していくのもよいでしょう。

5.遺言書を作成する

先ほどのエンディングノートと異なり、遺言書は、死後の財産の残し方について、法的効力を持って意思表示をすることができます。

「うちの家族は仲がいいから心配ない」「我が家はそれほど大した財産は持っていないから」という考えは大間違いです。親がいるうちは特に表立ってトラブルにならないものの、いざ親が亡くなると子ども達の間で揉めに揉めてしまい、家族間に亀裂が入ってしまったというケースも少なくありません。

家庭裁判所に持ち込まれた遺産分割に関する裁判は、認容・調停成立だけでも7,903件あり、そのうちの77%以上が遺産総額5,000万円以下のケースとなっております。

参考:令和6年度 司法統計-家事事件編-遺産分割事件のうち容認・調停成立件数(「分割しない」を除く)

以下に該当する場合には、特に遺言書を作成されることをお薦めします。

- 相続人間での揉め事が予想される

- 特定の方に多く財産を残したい

- 相続人の方に認知症の方や未成年者がいる

- 相続人以外の方(孫や甥姪、お世話になった方)へ財産をのこしたい

- 身寄りがいない

- 寄付をしたい

- 均等に分けづらい財産が含まれる(不動産や非上場株式など)

遺言書の効力は非常に強く、民法で定められた相続割合よりも優先されることになります。

エンディングノートには決まった形式はありませんが、遺言書には法律で定められた厳格な要式があり、これを満たしていない場合には無効となってしまう可能性がありますので、注意をしましょう。

また、遺言書には付言事項といって、財産の分け方以外に相続人へのメッセージを書き残すことができます。

「長年介護の世話をしてくれた次女に多く財産を残してあげたい。」

「先祖代々引き継いできた自宅の土地は、今後もこの地域に住み続ける長男に守っていってほしい。」

「妻の花子と子どもたち3人のおかげで、幸せな人生を送ることができました。これからも家族みんなで協力をしながら過ごしてくれることを祈っています。」

付言事項は『最後のラブレター』とも呼ばれています。

単に財産の分け方のみが記載されている場合と比べて、何故このような財産の分け方にしたかという理由と想いを書き記すことによって、遺された家族の納得感も変わってくることでしょう。

6.相続税の試算をしておく

相続税の税率は10%~最高55%と高く、遺された子供たちが思わぬ税金の負担を強いられることがあります。相続税がかかりそうな家庭は、生前のうちに相続税の試算を行い、いくらくらい税金を納める必要があるのか把握をしておきましょう。

相続税は、亡くなった方の財産が基礎控除を超える場合に発生します。

基礎控除:3,000万円 + 600万円×法定相続人の数

例えば、父親が亡くなり、法定相続人が母親と子2名の場合、

3,000万円+600万円×3人=4,800万円が基礎控除となります。

令和3年度は国内で約144万人が亡くなりましたが、このうち相続税の課税対象となった方は約13.4万です。割合にして9.3%、亡くなる方の約10人に1人が、相続税の対象ということなります。

平成27年に相続税法が改正されて以降、相続税の課税対象となる方は以前の2倍以上の人数となりました。

それまでは相続税というと、『富裕層の税金』というイメージが強かったですが、本改正により一般家庭にとっても身近な税金となりました。

「相続税の支払いはまだ先なんだから、実際に相続が起きてから考えればいいんじゃないの?」

と考える方もいらっしゃいますが、これは大間違いです。

相続税は現金・一括納付が原則です。

「親から先祖代々続く土地を相続したのはいいけれど、相続税を納めるための現金が全くない、、、。」

となってしまっては本末転倒です。期限内に税金を払えない場合には、延滞税などのペナルティが課されてしまいます。

また、生前のうちから相続税額を把握しておくことで、子や孫に贈与をする、生命保険の非課税枠を活用する、などの税金対策をすることが可能です。

相続税の申告・納税期限は10か月です。

長いようであっという間にやってきますので、今のうちから相続税額についても把握をしておきましょう。

7.生命保険の受取人を見直す

加入している生命保険がある場合には、受取人に誰が指定されているか確認をしましょう。

土地や預金・株式などは、亡くなった方の相続財産として、相続人間でどのように分けるかの遺産分割協議を行い、財産の取得割合を決めることとなります。

一方で、生命保険は保険契約に基づき、指定された受取人の固有財産として扱われますので、遺産分割の対象とはなり得ません。

特に受取人が下記のように指定されているケースでは、相続発生後にトラブルになりやすいので注意が必要です。

- 離婚後に変更をしておらず、前妻が受取人のままになっている

- 結婚前に契約したため、高齢の親が受取人に指定されている

- 受取人が既に死亡している

- 子や孫が生まれ、家族構成に変化があった

※生命保険の受取人を変更するには、保険会社へ連絡し契約者本人が変更手続きをする必要があります。

受取人単独の意思では変更することができませんのでご注意ください。

生命保険の受取人には、相続人以外の方を指定することも可能です。

受取人に指定できる人は、原則「配偶者又は2親等以内の血族」等の決まりがありますが、

孫や甥姪など、相続人とならない方にも財産を残してあげたいと考えている場合に有効です。

また、保険会社によっては婚約者や内縁の妻などを指定することが可能なケースもありますので、その場合には事前に保険会社へご確認ください。

また、生命保険には、相続税を計算する上での非課税枠が設けられています。

生命保険の非課税枠:500万円×法定相続人

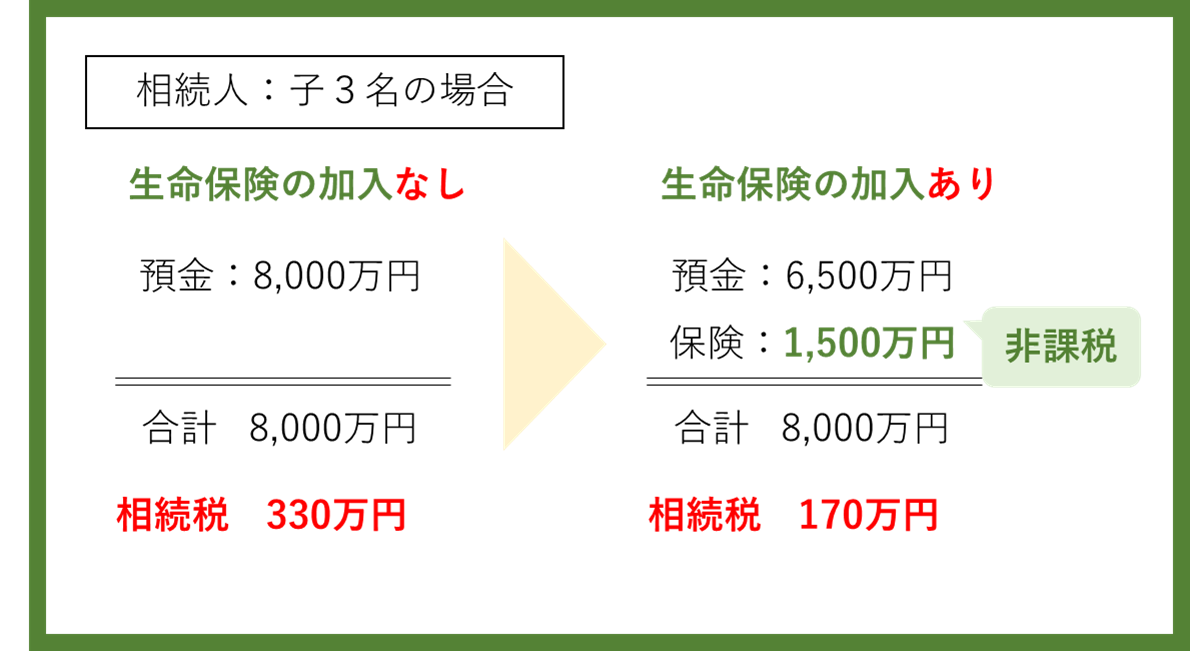

例えば、母親が亡くなり、相続人が子3名の場合には、

500万円×3名=1,500万円が生命保険の非課税限度額となります。

相続財産の合計が8,000万円、相続人が子3名のケースの相続税は次のとおりです。

生命保険に加入をしていない場合と、加入している場合で、相続税の税額に160万円もの差が出ることになります。

尚、配偶者には別途『配偶者の税額軽減』という相続税における非常におトクな制度が設けられているため、一般的には、配偶者ではなく子やその他の相続人を受取人にした方が、税金面のメリットは大きいことが多いです。

ただし、保険金を配偶者の当面の生活費の工面に充てることなどを目的とする場合には、配偶者を受取人とすることも有効です。

亡くなった後では生命保険金の受取人の変更をすることはできませんので、生前のうちに誰にするのが良いのか税金面を含めて見直しをしておくことが重要です。

8.お墓・仏壇を生前に購入する

お墓や仏壇は相続税法上において非課税財産とされています。

そのため、生前に手元にある資金を原資にして購入をしておくことで、相続税の課税対象となる財産の総額を減らすことができます。

(相続税法十二条)

次に掲げる財産の価額は、相続税の課税価格に算入しない。

一 皇室経済法(昭和二十二年法律第四号)第七条(皇位に伴う由緒ある物)の規定により

皇位とともに皇嗣が受けた物

二 墓所、霊びよう及び祭具並びにこれらに準ずるもの

三 宗教、慈善、学術その他公益を目的とする事業を行う者で政令で定めるものが相続又は

遺贈により取得した財産で当該公益を目的とする事業の用に供することが確実なもの

四 ‥‥‥‥

亡くなった後購入をしても、相続財産から控除をすることはできませんので、あくまでも生前に購入しておく必要があります。

ただし、金の仏像など、貴金属や骨董品としての価値があるものは対象外となります。

「仏具が非課税ならば、金の仏像を何十体も購入しておけば相続税対策になるのでは…」ということにはなりませんので注意が必要です。

あくまでも非課税財産の対象となるのは、先祖を祀るための『祭祀財産』である必要があります。

また、単に税金上の問題だけでなく、生前のうちに親が自分で葬儀・お墓等について決めることによって、自身の望むかたちで最後のときを迎えることができます。

亡くなった直後というのは非常に慌ただしく、葬儀についてゆっくり検討をする時間はありません。

生前にこれらが決まっていることによって、遺された家族の手間や負担を減らすことにも繋がります。

9.スマホやPC、デジタル情報の整理

デジタル化が進む現代においては、身の周辺の目に見えている財産だけではなく、デジタル財産についても生前の整理が必要となります。

データを残すもの、家族に引き継ぐもの、自分の中だけに留めておきたいものなど、様々な情報があふれていることかと思います。

生前に整理を検討すべきデジタル財産には、下記のようなものがあります。

- 写真や動画などの保存、処分

- SNSやブログなどのアカウント情報の整理

- FXや仮想通貨の口座整理

- ネット専用銀行、証券の口座

- 電子マネーやポイントアプリの整理

- サブスクスクリプションの解約

デジタル財産のやっかいなところは、IDやパスワードが分からないと情報にたどり着くことさえできないという点です。

従来であれば、定期的に届くお知らせのハガキや、タンスの奥から出てきた通帳など、何かしら実物として存在するモノを手掛かりに、その方がどのような契約・財産があるのか探すことができました。

しかし、デジタル財産は、それらも全てメールやアプリの通知などで行われるため、お手上げ状態になってしまうことも少なくありません。

遺された家族が困ることのないよう、生前にデジタル財産を整理するとともに、前述のエンディングノートや財産目録に、それらの情報を記しておくことをお薦めします。

10.死後事務委任契約を結ぶ

亡くなった後には様々な手続きが発生しますが、これらを頼める人がいない場合もあることでしょう。

死亡後の諸々の手続きを実現するために、死後事務委任契約を結ぶケースが増えております。

もちろん、死後の手続きを、子どもや配偶者など身近な親族が対応できるようであればそれが一番よいでしょう。

ただ、必ずしも親と良好な関係にある方ばかりではないことでしょう。または、仕事が忙しく時間が取れない、遠方に住んでいる、高齢であることなどを理由に手が回らないということも想定されます。

近年はおひとりさま相続も増えており、近親者にこれらの相続手続きを頼める方がおらず不安を感じている方も少なくありません。

死後事務委任契約とは、自分の死後に発生する事務を信頼できる人に委任する契約のことです。

先ほど説明をした遺言書と似ているようにみえますが、遺言書に記載をできるのは財産の分け方や身分に関することなど民法で規定された事項に限られます。それ以外の事務手続きについて希望がある場合には、死後事務委任契約を結ぶことで備えることができます。

本契約では、下記のようなことを委任することができます。

- 行政への届け出

- 親族や知人への連絡など

- 葬儀に関する手続き

-火葬、葬儀場の手配

-納骨、供養の手配 - 生活に関する手続き

-光熱費、家賃、医療費等の生前における未払金の精算

-自宅の整理、引き渡しなど

-サービスの解約手続き(テレビ・電話・インターネット・水道光熱費など)

死後事務を依頼する相手は、資格などの要件はありませんので、弁護士や税理士、司法書士、行政書士などのほか、知人を指定することもできます。どのような手続きを依頼したいかによって、依頼先と費用が変わってきますので、まずは望む死後のかたちについて整理をすることからはじめましょう。

11.まとめ

いつか必ずやってくる親の相続に向けて、生前のうちにやっておくべきことをご紹介しました。

最も重要なことは、親が悔いなく最後を迎えられるように、そして遺された家族がその後幸せな人生を送ることができるよう、生前のなうちから備えておくことです。

亡くなった後に、「あれをやっておけば良かった・・」と思っても後悔先に立たず、時間は戻りません。

相続は人生で何度も経験するものではないことから、不安に思うことや分からないことも多くあることかと思います。

相続に関するお悩みごとは、ぜひ専門家にご相談ください。