「マイクロ法人」とは「社長1人で経営する会社」のことです。

元々個人事業主として事業を行っていた人が、社会保険料や税金の負担を減らす目的で設立するケースが多いものです。

ある程度事業が安定してきた個人事業主の場合、そのままの形態で事業を進めるよりも、マイクロ法人を設立したほうが様々なメリットを得られる可能性があるため、近年注目が高まっています。

しかし、理解が浅いまま「何となく良さそう」と設立に踏み切ってしまうと、後で思わぬ出費が発生し、「まだ個人事業主のままの方が良かったかも…」と後悔してしまうかもしれません。

そんな事態に陥らないよう、この記事では主に以下の内容を解説していきます。

| この記事でわかること |

| ・マイクロ法人設立のメリット・デメリット ・マイクロ法人設立にかかる費用・手続きの内容 ・マイクロ法人を設立した方がいいケース ・マイクロ法人を設立する際の注意点や後悔した例 ・賢い会社設立代行サービスの選び方 |

最後までお読みいただくと、マイクロ法人設立のメリットやデメリットを理解した上で、自分が設立すべきかどうか判断することができ、さらに賢い設立方法まで知ることができるでしょう。

後悔しないで法人化を進めるためにも、それでは早速みていきましょう。

目次

1. マイクロ法人とは「社長1人で経営する会社」のこと

マイクロ法人とは、冒頭でもお伝えしたように「社長1人で経営する会社」のことを指します。

違法ではないのかと心配する人もいますが、特に違法となる法人形態ではありません。

「マイクロ法人」とは、会社法などで定められているような正式な用語ではなく、法律上は一般的な会社と同じ扱いとなります。

しかし実務上は、一般的な会社とは異なる部分や、賢い活用方法などが存在します。

そこでこの章では、マイクロ法人の設立を検討している人がその概要について正しく理解できるよう、以下の内容を解説します。

詳しくは次の通りです。

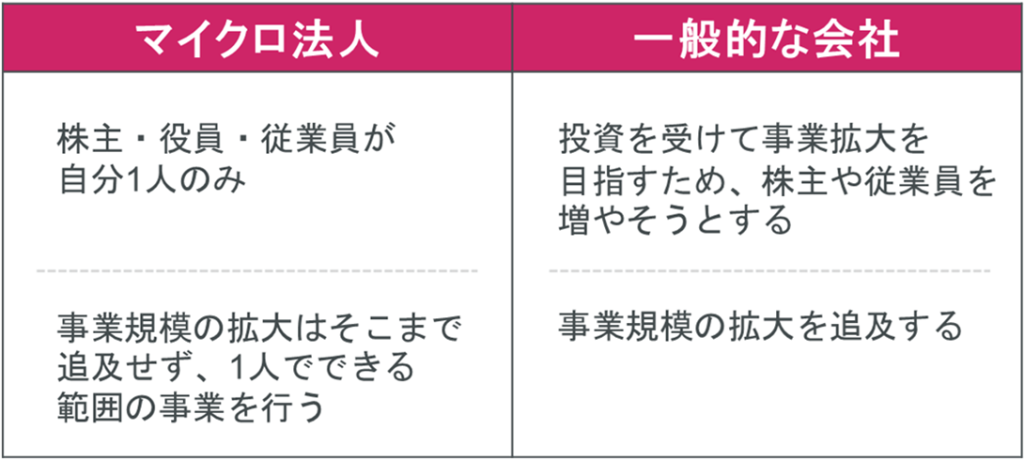

1-1. マイクロ法人と一般的な会社の違い

マイクロ法人と一般的な会社には、以下のような違いがあります。

上記のように、マイクロ法人では、自分以外の株主や役員、従業員はいません。

マイクロ法人が「自分1人でできる範囲の事業を行う」のに対して、一般的な会社は「株主や従業員を増やしてどんどん事業規模を拡大させる」ことを目指します。

1-2. マイクロ法人を設立する際の種類

法人を設立する際には、まず会社の種類を選ぶことになりますが、その際は「合同会社」もしくは「株式会社」のどちらかが選ばれることが多いです。

それぞれの違いは、以下の通りです。

| 合同会社 | ・設立費用は10万円程度 ・株式による資金調達が行えない会社形態 ・設立の手間や費用が株式会社よりもかからない |

| 株式会社 | ・設立費用は22万円程度 ・株式を発行して資金調達をすることができる形態 ・将来的に会社の規模を拡大させたい場合に向いている |

設立にかかる時間は、どちらも2週間~1ヵ月程度となります。

合同会社のほうが設立にかかる手間や費用が小さいため、マイクロ法人のように「自分1人でできる範囲の事業を行うだけ」「少しでも費用負担を軽くしたい」という考えがある場合は、合同会社を選ぶケースが多いです。

また、会社形態は後で変更することもできます。まずは合同会社を設立しておいて、後々「株式による資金調達を行いたい」という考えになったら株式会社に変更する方法もあります。

1-3. マイクロ法人は個人事業主と二刀流で活動することがある

個人事業主がマイクロ法人を設立したとき、「その後は法人1本でやっていくことになるのか」というと、そうとは限りません。

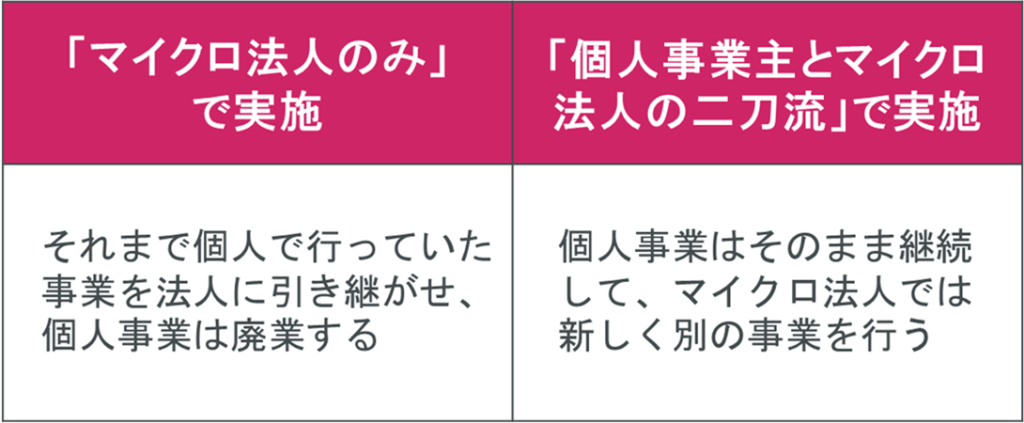

マイクロ法人設立後の事業の進め方には、以下のような2つの方法があります。

【個人事業主がマイクロ法人を設立した後の事業の進め方】

右側の「個人事業主とマイクロ法人の二刀流で事業を行う」ことのメリットは、個人と法人に所得をうまく分散させることで、適用される税率や支払う社会保険料の額を抑えられる可能性があるという点です。

ただし、個人事業主とマイクロ法人で行う事業が同一の場合、税務署から「分ける意味がないのに税金逃れのために形だけ法人を作ったのではないか」と指摘されてしまう可能性があります。

そうすると税金の負担を抑えるメリットが得られなくなるため、注意が必要です。

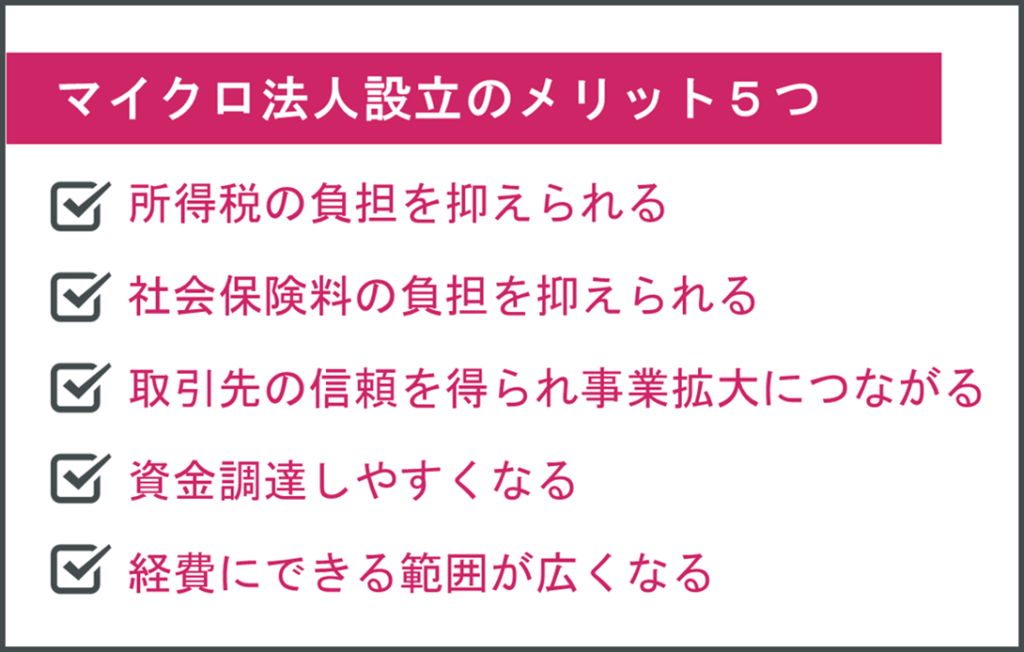

2. マイクロ法人設立のメリット5つ

マイクロ法人の概要についてはご理解いただけたと思います。

そこで次は、「マイクロ法人を設立することにはどのようなメリットがあるのか」という点をあらためて解説します。

自分にとってメリットが大きいのかどうかを正しく知ることで、マイクロ法人を設立すべきかどうかの判断に活かすことができるでしょう。

この章でお伝えするマイクロ法人設立のメリットは、以下の5つです。

早速見ていきましょう。

2-1. 所得税の負担を抑えられる

マイクロ法人を設立すると、以下のような理由で、個人事業主のときよりも所得税の負担を抑えることができます。

| マイクロ法人の設立によって所得税の負担を抑えられる理由 |

| ・法人の方が個人事業主よりも最大税率が低い ・自分を社長にして役員報酬を支払う場合、給与所得控除の対象となるため課税所得額を下げられる |

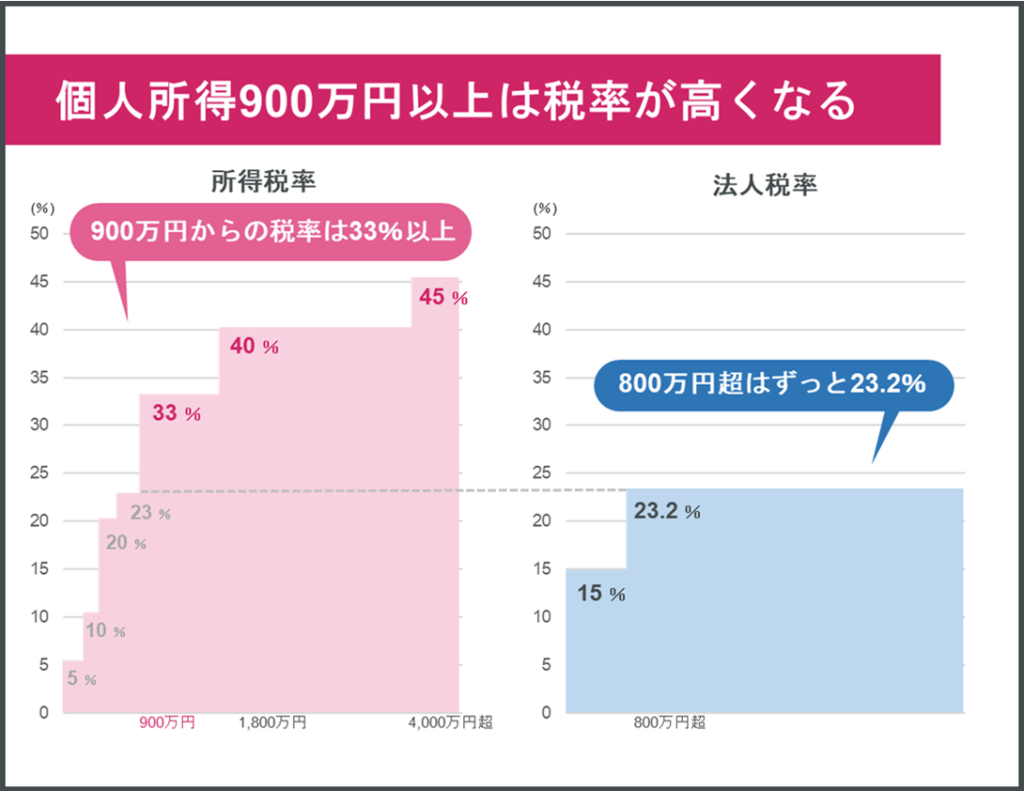

個人事業主の事業所得には、最大税率が45%にもなる超過累進課税が適用されます。

しかし、法人税の税率は23.2%となるため、所得額が高くなっても支払う税金の率を減らすことができるようになります。

上の図のように、個人事業主の場合は所得額が900万円以上になると税率は33%になるため、法人税(23.2%)のほうがお得になります。

さらにマイクロ法人を設立すると、売上はそのまま自分の収入になるのではなく、一度法人の売上となり、その後「役員報酬」という形で自分に給与が支払われるということになります。

自分の収入は「給与所得控除」の対象となります。課税の対象となる金額が減るため、所得税の負担が小さくなるというメリットがあるのです。

2-2. 社会保険料の負担を抑えられる

所得税だけでなく、健康保険や年金などの社会保険料の負担を抑えられるという点も大きなメリットです。

個人事業主として事業を進めていく中で「売上規模の拡大に伴って社会保険料の負担が増えてきた」と悩んでいる人もいるのではないでしょうか。

実際に国民健康保険料は、課税所得額が増えるにつれて以下の表のように負担が増えていきます。

【個人事業主の所得額別・国民健康保険料の違い(世田谷区の場合)】

| 年間所得額 | 年間保険料(40~64歳以外) |

| 300万円 | 306,893円 |

| 600万円 | 705,593円 |

| 850万円以上 | 890,000円 |

しかし、マイクロ法人を設立するとこの負担を抑える工夫ができるようになります。「マイクロ法人を設立することで、自分への役員報酬額を自由に決定できるようになる」からです。

社会保険料は「報酬額に応じてその負担が増える」という仕組みになっているため、自分の報酬額をあえて低めに設定すれば、その分社会保険料の負担を抑えることができるのです。

例えば、個人事業主の時に年間600万円の所得だった人が、法人成りすることで自分への役員報酬額を年間300万円に設定したとします。

そうすると保険料は以下のようになります。

| 健康保険料の例(40歳未満) |

| ・報酬額を年間300万円(月額25万円×12ヵ月)に設定した場合:312,000円/年 参考:全国健康保険協会 令和5年度保険料額表 |

上で計算した「年間所得額600万円の場合の国民健康保険料(約60万円)」と比較すると、年間で30万円近くも負担を減らすことができるという計算になります。

「でも、その分年収が半分になっちゃうの?」と疑問に思う人もいるかもしれませんが、残りの利益は会社の経費として社宅費や交際費などに使うこともできるので、実質的な生活レベルが落ちるということにはなりません。

上記のように、マイクロ法人を設立すると、社会保険料の負担を減らすことができるのです。

2-3. 取引先の信頼を得られ事業拡大につながる

「取引先の信頼を得られ事業拡大しやすくなる」という面でも、個人事業主のままよりも法人を作ったほうが良いでしょう。

個人事業主の場合、「トラブルがあったときに保証されない」「事業実態を客観的に確認できない」「不安定」といった印象を持たれてしまい、取引上不利になることがあります。実際に、特に大手企業などでは「個人事業主とは取引しない」としているところもあるでしょう。

しかし、マイクロ法人を設立すれば、それが自分1人の会社であっても、形式上は立派な法人格となるため、取引可能な会社が格段に増える可能性があります。

取引先を増やして事業を拡大させたい人や、個人事業主であることを理由に取引を断られたことがある人などの場合は、マイクロ会社を設立することでメリットを得られるでしょう。

2-4. 資金調達しやすくなる

4つ目のメリットは「資金調達しやすくなる」という点です。

事業拡大を念頭に資金調達をするときは、株式を発行して投資を受けたり、金融機関などから融資を受けたりするという方法があります。

具体的には下記のような点で資金調達がしやすくなります。

| 株式の発行 | 株式会社の場合、株式の発行ができる。個人事業主のころにできなかった大規模な資金調達が実施しやすい |

| 融資 | 法人を対象にした融資のほうが数が多く、法人のほうが審査に通りやすい |

上記のように、資金調達面で有利になることも、マイクロ法人設立によるメリットとなります。

2-5. 経費にできる範囲が広くなる

最後にお伝えするのは、「経費にできる範囲が広い」という点です。

個人事業主の場合は、プライベートで使うお金と仕事のために使った経費を明確に分けなければならないため、項目によっては経費と認められにくいものがあります。

しかし法人の場合は、全て事業のための支出であるという前提になるため、経費として認められる範囲が広くなります。

具体的には以下のようなものが経費にできます。

| 法人を設立することで広がる経費の範囲の例 |

| ・自宅を役員社宅という扱いで経費にすることができる ・車の購入費用を経費にできる ・生命保険料の掛け金を限度無しで経費にできる ・退職金を経費扱いにできる ・出張したときの日当を経費にできる |

個人事業主の時には認められにくかったものでも、法人の支出であれば経費となるという点も、マイクロ法人設立によるメリットとなります。

3. マイクロ法人設立のデメリット2つ

マイクロ法人を設立することによるメリットを詳しくお伝えしてきました。

ここで気になるのは「メリットがあればデメリットもあるのではないか」ということではないでしょうか。

デメリットを把握しないまま、マイクロ法人の設立を決断するのは失敗のもとですので、この章では「マイクロ法人設立のデメリット」として以下の2つの内容をお伝えします。

デメリットが自分にとって見過ごせないものなのかどうかを知ることで、後悔のない判断ができるようにしていきましょう。

3-1. 設立に費用と手間がかかる

マイクロ法人を設立することによるデメリットの1つは、「設立に費用と手間がかかる」という点です。

個人事業主の場合は、開業に際して特に費用はかかりませんでした。申請も、税務署に簡単な書類を提出するだけだったと思います。

しかし、法人を設立するということになると、その種類によって以下のような設立費用が発生します。

| 法人設立で必要となる費用 |

| ・合同会社 約10万円 ・株式会社 約22万円 |

株式会社を選ぶ場合は、登録免許税や定款認証の費用が合同会社よりも高くなるため、上記のように負担がより大きくなります。

また費用負担だけでなく、こうした設立の手続きは書類の準備や申請作業が煩雑で、非常に手間がかかります。

マイクロ法人の設立で必要となる費用の詳細は「4. マイクロ法人設立にかかる費用」 の章で解説します。

| 会社設立の作業はプロに代行してもらうこともできる! |

| 会社設立の作業はプロに代行してもらうこともできます。 事務的な手続きはプロに任せ、自分は本業に集中することができるため、「設立作業に追われて本業がおろそかになってしまった」という事態を避けることができるでしょう。 |

3-2. 維持に費用と手間がかかる

法人は、設立のときだけでなく、維持にも費用や手間がかかります。

具体的には、以下のような例が挙げられます。

| 法人の維持にかかる負担の例 |

| ・決算処理の手間が格段に増える ・税理士との顧問契約にかかる費用がかかる ・事務所やバーチャルオフィスなどを借りる場合の費用がかかる ・法人を維持するための法人税(赤字だとしても毎年最低7万円程度かかる)がある |

個人事業主として事業を行っている人の中には「自分で確定申告を行っている」という人もいると思いますが、法人になると処理が複雑になるため、決算の負担は非常に大きくなります。

専門知識のない人が法人の決算を自分で処理するというのは現実的ではなく、依頼料を支払い税理士に依頼することがほとんどです。

また法人を設立するときには、会社の住所を決めて国に申請する「登記」という作業が発生します。

しかし、賃貸住宅の場合は、住所を登記に使うのが禁止されているケースも多く、法人登記のために別途バーチャルオフィスなどを契約する必要があります。「自宅で仕事をするから事務所を借りる必要はない」という場合でも、オフィス代が必要になるのです。

維持していくだけでも様々な負担が発生するというのが、マイクロ法人設立のデメリットです。

4. マイクロ法人設立にかかる費用

マイクロ法人設立のメリットとデメリットについて詳しく解説してきました。

両方を確認した結果、「自分にはメリットの方が大きそうだから、設立を前向きに検討してみようかな」という気持ちになった人もいるのではないでしょうか。

そこでこの章では、そんな人のためにマイクロ法人の設立を進める際に気になる、費用面について詳しくお伝えしていきます。

4-1. マイクロ法人の設立に必要となる初期費用

法人の設立にかかる初期費用は、会社の種類によって差があります。詳しくは以下の表の通りです。

【法人設立にかかる初期費用】

| 費用の項目 | 合同会社 | 株式会社 |

| 会社情報の登録にかかる税金(登録免許税) | 60,000円 | 150,000円 |

| 会社の規則(定款)を紙で作成する手数料(定款認証印紙代) | 40,000円 | 40,000円 |

| 会社の規則(定款)の認証にかかる手数料(定款認証手数料) | 不要 | 32,000円 |

| 合計 | 100,000円 | 222,000円 |

上記の通り、株式会社の場合は「登録免許税」という税金が15万円となりますが、合同会社の場合は6万円であるため、合同会社の方がその分の費用負担を抑えることができます。

また、合同会社では「定款の認証」という手続きも不要となるため、その費用(3.2万円)もかかりません。

そのため、株式会社よりも合同会社を選んだほうが、設立の初期費用を12万円以上も安く抑えることができます。

上記の費用以外には、会社の実印をオーダーしたり、役所から証明書類を取り寄せたりするのにもお金がかかるため、さらに1~2万円ほど多めに見積もっておくと良いでしょう。

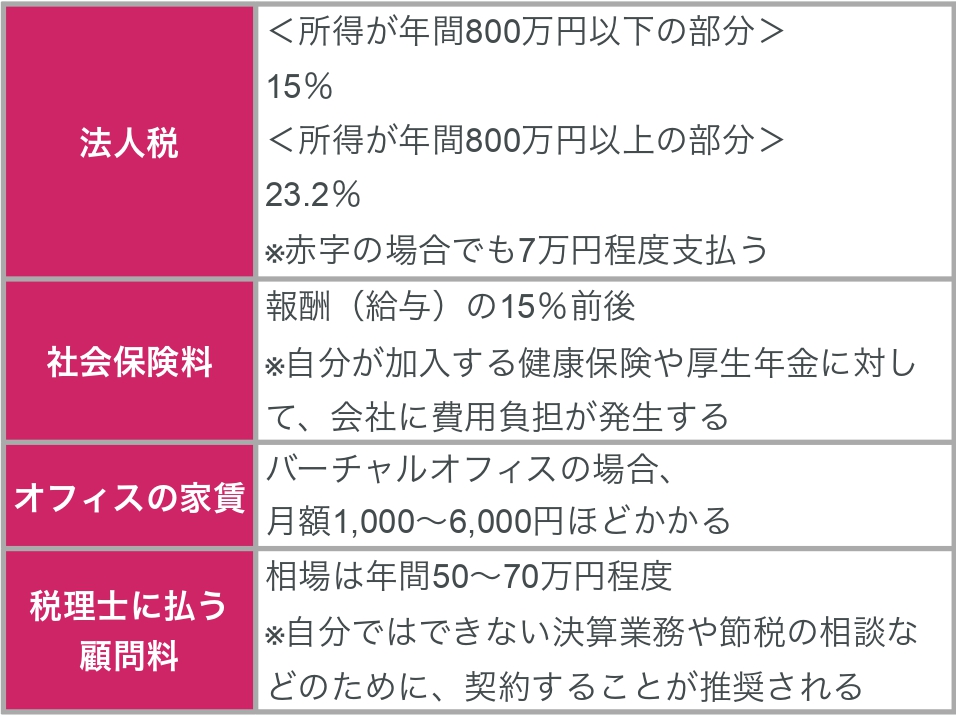

4-2. マイクロ法人の維持に必要となる費用

設立後も、法人を維持するためには様々な費用がかかります。主な費用は以下の通りです。

法人設立後は、上記のようなランニングコストがかかります。

自分が見込んでいる売上額で、上記のコストを許容できる余裕があるのかどうかをきちんと確認することが大切です。

| 事前に設立後のシミュレーションを行おう! |

| マイクロ法人を設立すると「所得税や社会保険料のコストを抑えられる」というメリットが期待できる一方で、これまで発生していなかった支出も登場してきます。 そのため、「自分の売上規模の場合は税金の額がどのようになるのか」というポイントをきちんと確認しておく必要があります。 例えば、所得税や社会保険料の負担を抑えるためには、「マイクロ法人からの役員報酬を高額にし過ぎない」というポイントがあります。 これは、報酬額を低くすることによって、税金や保険料の負担額を安く抑えることができるという仕組みになっているためです。実際に、健康保険料は月の報酬額によって以下のように異なります。 <例> 月額報酬額を63,000円に抑えた場合 → 5,800円 月額報酬額を200,000円にした場合 → 20,000円 (東京都・介護保険第2号被保険者に該当しない場合) 参考:全国健康保険協会 令和5年度保険料額表 こうした知識がないままでは、支払わなくてよかったはずの費用が生まれてしまい、せっかくマイクロ法人を設立しても、そのメリットを最大限受け取ることができなくなってしまうでしょう。 しかし、税金や所得額の計算は、最新の法律や制度に関する専門的な知識がないと正しく実施できないため、自分1人でシミュレーションを行うのには限界があります。 マイクロ法人の設立を検討している人は、税理士などのプロに事前相談するのが、損をしないためにおすすめの方法です。 |

5. マイクロ法人を設立した方がいいケース3つ

マイクロ法人の設立にかかる費用については詳しく知ることができたと思います。

そこで次は、実際にどのような人がマイクロ法人を設立すべきなのか、という点を解説していきます。

この章をお読みいただければ、自分がマイクロ法人を設立すべきかどうか判断できるようになるでしょう。

マイクロ法人を設立した方がいいケースは、以下の3つです。

このような条件に当てはまる人は、マイクロ法人の設立を検討するのがおすすめです。早速詳しく確認していきましょう。

5-1. 社会保険料の負担を減らしたい

「収入の増加に伴って保険料の金額が大きくなってきた」「少しでも負担を抑える方法はないか」と考えている人は、マイクロ法人を設立するのがおすすめです。

その理由は、マイクロ法人を作ると自分への役員報酬額を自由に決められるようになるからです。

得られた利益を全て自分への報酬額に反映させるのではなく、あえて低めに設定することで、以下のように社会保険料の負担を抑えることができます。

【条件に応じた負担額の違い】

| 条件 | 負担額 |

| 個人事業主で 年間所得額600万円の場合の 国民健康保険料 | 594,263円 |

| マイクロ法人で 役員報酬額を年間300万円 (月額25万円×12ヵ月)に 設定した場合の健康保険料 | 312,000円 |

| 差額 | 282,263円 |

上記の例の場合、年間約30万円も負担を減らすことができるということになります。

このように、「社会保険料が高くて困っている」という個人事業主には、マイクロ法人を設立して報酬額をうまく調整することで、出費を減らすのがおすすめなのです。

5-2. 積極的な事業拡大を狙いたい

「資金調達によって、事業を積極的に拡大させていきたい」という人にも、マイクロ法人の設立がおすすめです。

その理由は以下の通りです。

| マイクロ法人を設立することで事業拡大につながる理由 |

| ・金融機関などの融資を利用しやすくなるから ・法人限定のサービスを利用できるから |

「2-4. 資金調達しやすくなる」でお伝えしましたが、「法人でないと融資をしない」という金融機関もあるため、やはり法人のほうが資金調達面では有利になるでしょう。

それだけでなく、事業拡大に役立つITサービスや、情報収集に役立つ展示会などの中には、法人でないと申し込めないというものも存在します。

「事業拡大のために積極的に活動していきたい」と考えている人も、マイクロ法人を設立すると良いでしょう。

5-3. 社会的信用度の高い法人を作りたい

「事業拡大のために社会的信用度を高めたい」という場合も、マイクロ法人の設立を検討するのがおすすめです。

特に、法人が相手のビジネスの場合は、個人事業主では信用できないと思われて成約しないリスクがあるからです。

ビジネスの場で、個人と法人に対して取引先の多くが抱くイメージは以下のように異なるでしょう。

【取引先が抱くイメージの違い】

| 個人事業主 | 「継続や廃業のハードルが低い」というイメージがあるため、「いつサービス提供が止まってしまうかわからない」という不安を抱かれやすい |

| 法人 | 設立や維持、廃業などに手間がかかるため、「そこまでして事業を行っているのであれば、そう簡単にサービス提供を中止しないだろう」と安心してもらえる |

特に1年以上などの長期にわたって提供するようなサービスの場合は、「個人事業主よりも法人に依頼したほうが安心だな」と判断されてしまうかもしれません。

そのため、特に法人向けの事業をメインに行っていこうと考えている場合は、マイクロ法人を設立することで信用度を高めるのがおすすめなのです。

6. マイクロ法人設立後はペーパーカンパニーと誤解されないように気を付けよう

マイクロ法人を設立した方がいい人の条件を詳しく解説してきましたので、「自分にはマイクロ法人が向いている」「早速設立したい」と感じた人もいるのではないでしょうか。

しかし、マイクロ法人を設立する際には「事業活動の実態がないのに、税金逃れのために設立したペーパーカンパニーなのではないか」という疑いをかけられないように、気を付ける必要があります。

これは、「1-3. マイクロ法人は個人事業主と二刀流で活動することがある」 で紹介したような方法で、「マイクロ法人」と「個人事業主」に所得を分散させたときに生じやすいリスクです。 特に以下のような場合は、税務署から税金逃れを疑われる可能性が高くなるため注意しましょう。

| ペーパーカンパニーであると疑われやすいケース |

| ・マイクロ法人が全く事業を行っていない場合 ・マイクロ法人と個人事業主として行っている事業が同じである場合 |

まず、「全く事業を行っていない」場合は当然です。

それ以外にも、設立したマイクロ法人が「個人事業主としても同じ種類の事業を行っている場合」は、わざわざ分ける意味が無いため、所得を合算するように指摘されることがあります。

マイクロ法人と個人事業主の二刀流で活動しようと考えている場合は、行う事業内容を必ず変えるようにしてください。

「これまで行っていた事業は個人事業主のまま継続し、マイクロ法人では小規模に何か新しい事業を行っていきたい」「でも何をやればいいのかわからない」という人は、以下のような事業や業種を検討してみると良いでしょう。

| マイクロ法人におすすめの事業や業種の例 |

| ・コンサルタント ・コーチング ・ライティング ・アフィリエイト ・WEBデザイン ・プログラミング など |

7. 【6STEPで解説】マイクロ法人の設立に必要な手続き

マイクロ法人設立の際に注意しておかなければならない点についてお伝えしてきましたので、設立に向けて、心の準備ができたのではないでしょうか。

そこで次は、「マイクロ法人の設立に必要な手続き」について解説します。

マイクロ法人といっても、他の法人を作る場合と手順が異なるわけではありません。一般的な会社設立と同じ手続きが必要となります。

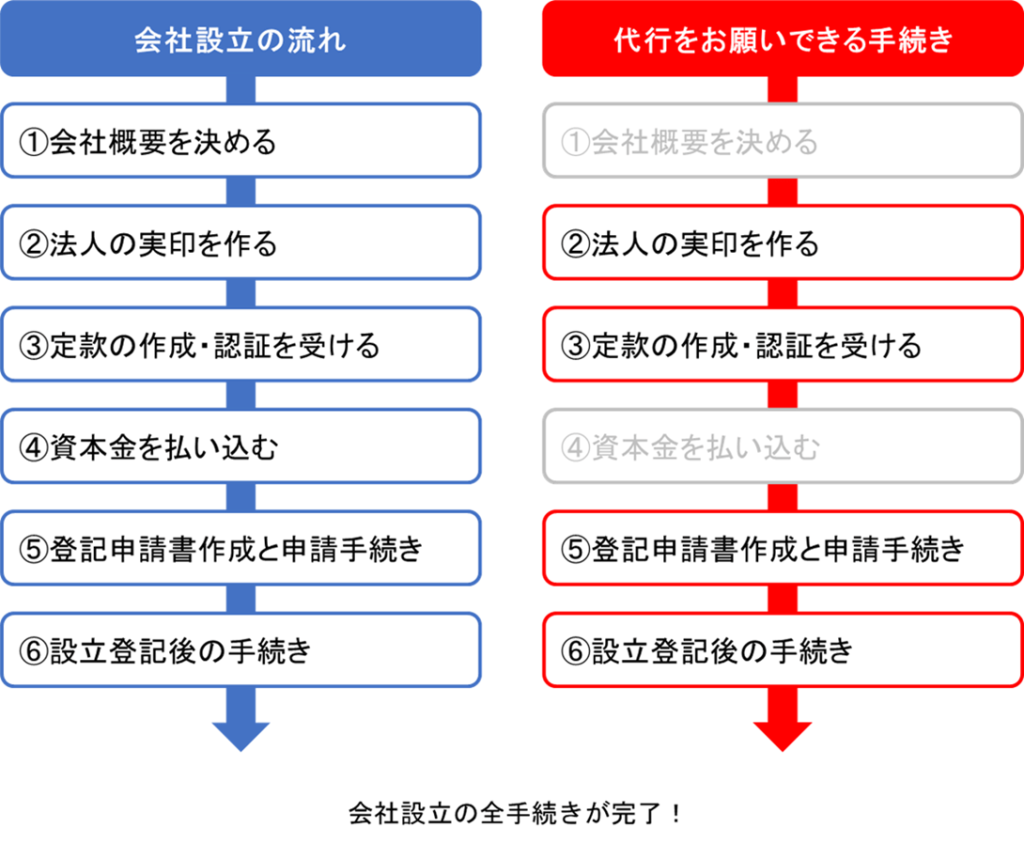

設立までには以下の6つのSTEPがあります。株式会社も合同会社も大まかな流れは同じです。

上記のうち①と④は、会社名や住所を決めたり、自分の口座にお金を振り込んだりするものであるため自分でやる必要がありますが、それ以外の部分については、丸ごと外部の専門家に代行を依頼することができます。

会社設立には多くの手間がかかりますので、「時間を節約したい」「慣れないことに時間をかけたくない」という人は代行を依頼すると良いでしょう。何か悩んだときにも相談することができるため、失敗せずに会社設立を遂行することができます。

まずは、具体的にどのようなことを行うのか、概要を確認していきましょう。

7-1. ①会社概要を決める

まずは、どのような内容の法人にするのかを決めていきます。具体的には以下のような項目を検討しましょう。

| 設立手続きの最初に決めるべき項目の例 |

| ・会社名を何にするのか ・資本金額をいくらにするのか ・決算の時期をいつにするのか ・会社の住所をどこにするのか ・この会社でどのような事業を行うのか |

会社名を決めるときの注意点は、他社が商標登録している名称と同じにならないようにすることです。商標を侵害すると訴訟を起こされるリスクもあるため、登録済みの商標を調べることができる「特許情報プラットフォーム」などを用いて事前にチェックしておきましょう。

また会社の住所は、持ち家であれば自宅でも構いませんが、自分のプライベートな情報が公開されてしまうのは避けたいという人もいると思います。そんなときは、バーチャルオフィスを契約するのが便利です。

契約してからでないと申請は進められないため、こちらも事前に契約を済ませておくと良いでしょう。

7-2. ②法人の実印を作る

会社名が確定したら会社の印鑑も作成できるようになります。

役所へ申請するときには会社の印鑑が必要となるため、決まり次第発注を済ませておくようにしましょう。

印鑑の材質などにこだわらなければ、3,000~5,000円程度で作ることができ、早い業者であれば2~3日で届けてくれます。

7-3. ③定款の作成・認証を受ける

次は会社の規則となる「定款」の作成に進みます。

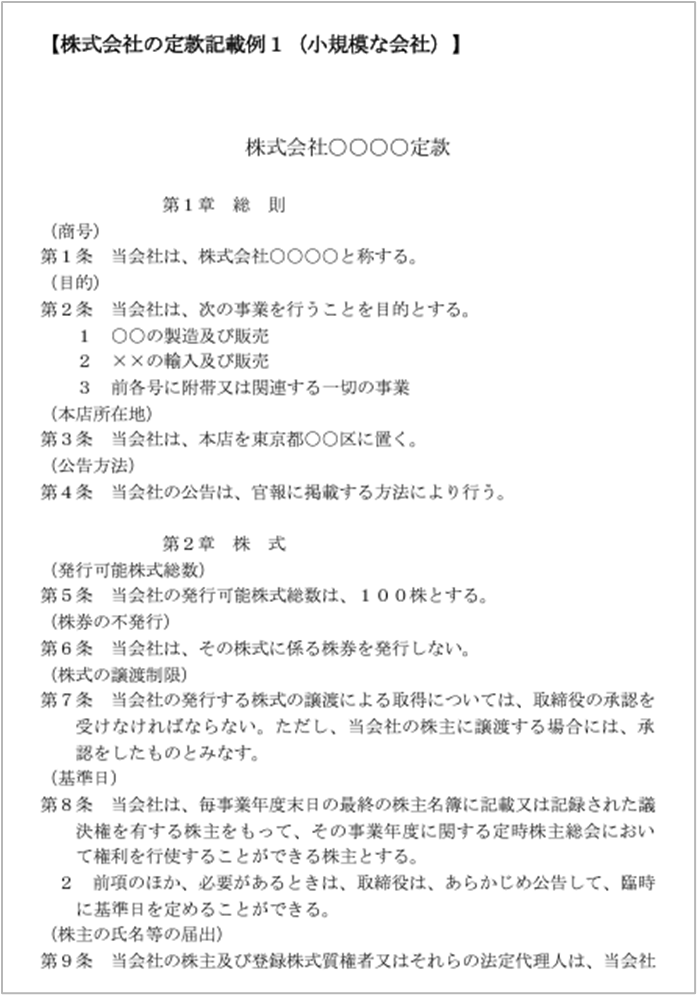

定款は、日本公証人連合会のホームページ から以下のような専用のフォーマットをダウンロードし、必要事項を埋めると完成させることができます。

【定款の例】

無事に定款の内容を決めて作成できたら、次はその定款を公証役場へ提出して内容を確認してもらう、「認証」という手続きに進みます。

認証については、合同会社では不要となるため、設立するのが株式会社である場合のみ実施しましょう。

公証役場は全国に存在していますので、自分の会社から一番近い公証役場を選んで電話などで連絡をし、「書類を持参するのか、郵送するのか、テレビ電話で行うのか」などの段取りを確認します。

公証役場の場所は、以下のWebサイトで調べることができるので、認証手続きを行う際の参考にしてみてください。

7-4. ④資本金を払い込む

定款の認証が無事に済んだら、次は資本金の払い込みを行います。

この時点ではまだ会社の銀行口座は存在していませんので、発起人の個人口座に振り込むことになります。

手順は次の通りです。

| 資本金を払い込む手順 |

| ・自分の個人口座へ、自分の名前で資本金と同額のお金を振り込む ・振り込み金額など明細がわかるもの(通帳やオンラインバンクの画面コピーなど)をとっておく |

ここで行うのは、あくまでも「振り込む」ことです。

「口座残高を資本金と同額にしなければならない」ということではないので、間違えないようにしましょう。

例えば資本金が500万円の場合は、口座残高を500万円にするのではなく、その口座に500万円を振り込むことが必要になります。

また、後で登記申請を行う際に「資本金を振り込んだことを証明するもの」を提出しなければならないため、通帳のコピーやオンラインバンクの画面をコピーしておくなどの作業を忘れずに実施しておきましょう。

7-5. ⑤登記申請書作成と申請手続き

次は、「登記申請書作成と申請手続き」のSTEPに進みます。

「登記」とは、「このような会社を設立します」という内容を法務局という国の機関に申請して登録し、公開することを指します。

登記に必要な書類は以下の通りです。

| 登記手続きで必要となる書類 |

| ・登記申請書 ・登録免許税の収入印紙を貼付した台紙 ・定款 ・印鑑(改印)届出書 ・資本金の払込の証明書 ・取締役の就任承諾書 ・会社を設立しようとする人(発起人)の決定書 ・本人確認証明書 ・代表取締役 ・監査役の就任承諾書 ・取締役の印鑑証明書 |

各書類のフォーマットは、法務局のWebサイトからダウンロードすることができます。

書類の作成が完了したら管轄の法務局へ提出し、問題が無ければ完了となります。 提出方法には、「持ち込み」「郵送」「オンライン」などの方法がありますが、専門知識のない人が申請を行う場合は書類にミスがある可能性が高いため、窓口へ持ち込んでその場で指摘してもらったほうが早いでしょう。

7-6. ⑥設立登記後の手続き

これで会社の設立自体は完了しますが、実はこの後にもやらなければならない手続きとして、以下のようなものがあります。

【マイクロ法人設立登記後に行う手続きの内容】

| 提出書類 (提出先) | 書類のひな型や記載例のリンク |

| ・法人設立届出(税務署・都道府県税事務所・市町村役場) <概要> 税務署等に対して会社を設立したことを伝えるための届出 | 国税庁 [手続名]内国普通法人等の設立の届出 |

| ・給与支払事務所等の開設等届出(税務署) <概要> 会社として自分に給与を支払うことになるので、その旨を伝える届出 | 国税庁 [手続名]給与支払事務所等の開設・移転・廃止の届出 |

| ・青色申告の承認申請(税務署) <概要> 確定申告の際に税制の優遇を受けるための申請 | 国税庁 [手続名]青色申告書の承認の申請 |

| ・源泉所得税の納期の特例の承認に関する申請(税務署) <概要> 源泉徴収税を半年分まとめて納付できるようにするための申請 | 国税庁 [手続名]源泉所得税の納期の特例の承認に関する申請 |

| ・健康保険・厚生年金保険 新規適用届(年金事務所) <概要> 社会保険に加入するための手続き | 日本年金機構 新規適用の手続き |

このように、設立登記後にも様々な役所に届出を行わなければなりません。

聞きなれない用語の多い書類をたくさん扱わなければならないため、専門知識のない人が取り組もうとするとかなりの手間と時間がかかってしまうでしょう。

「面倒な手続きは詳しい人に任せたい」「挫折することなくマイクロ法人の設立を成功させたい」という人におすすめの会社代行サービスの選び方については、「9. 賢い会社設立サービスの選び方3つ」 の章で詳しく解説しているので、参考にしてみてください。

8. マイクロ法人を立ち上げて起業家が後悔したこと

マイクロ法人の設立方法について、詳しいイメージが沸いてきたのではないでしょうか。

しかし、マイクロ法人の設立は良いことばかりではありません。

実際に立ち上げた人の中には「ここは思っていたのと違った」「もっとこうしていれば良かった」と悔やんでいるケースも少なくないのです。

そこでこの章では、「マイクロ法人を立ち上げて起業家が後悔したこと」を紹介します。

将来的に発生し得る課題も、事前にどんなものなのか知っておけば適切な対策がとれるため、失敗を回避することができるでしょう。

8-1. マイクロ法人の立ち上げ前や直後に後悔したこと

まず、マイクロ法人の立ち上げ前や直後などのタイミングで後悔したこととしては、以下のような内容があります。

| マイクロ法人の立ち上げ前や直後に後悔したこと |

| ・定款の内容を適当に決めてしまい、後で修正のために3万円もかかってしまった ・自分だけの判断で届出書類を作成したところ、税金の面で損をしてしまう内容に後から気づいた ・設立の申請作業を1人で行ったところ、非常に手間がかかり本業に支障が出てしまった ・設立費用の補填に使える助成金の存在を知らず、損をしてしまった |

設立時に作成する書類や、やらなければならないことは多岐に渡ります。

1人だけでやろうとすると手が回らなかったり、知識不足で失敗してしまったりして、上記のような後悔をすることになってしまいかねないのです。

8-2. マイクロ法人の立ち上げ後に後悔したこと

そして、立ち上げ後に後悔したこととしてよくあるのは、以下のような内容です。

| マイクロ法人の立ち上げ後に後悔したこと |

| ・法人の決算は経費処理や法人税の計算が複雑で、想像の10倍大変だった ・社会保険料の計算が難しくて自分1人ではできなかった ・バーチャルオフィスの契約料や社会保険料、法人税などの負担が意外と大きかった |

個人事業主の時は自分1人で確定申告を行っているという人も多いですが、法人となると自分だけで処理をするのは困難です。 特に、経理や税務面などで困ることが多くなると予想されます。

8-3. 駆け出し社長の半数は設立代行サービスを使っている!

ここまで紹介してきた様々な後悔ポイントの中で特に共通しているのは、「無理に自分でこなそうとしたためにうまくいかなかった」「専門外のことをやろうとしたから大変になった」ということです。

こうした失敗を招かないようにするためには、適宜専門家の力を借りることが非常に重要です。

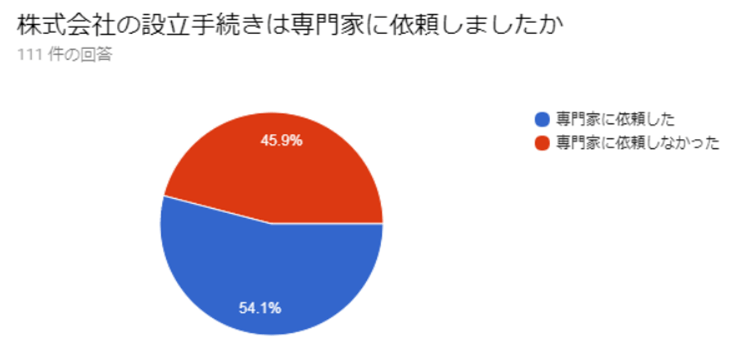

実際に、首相官邸のWebサイトで公開されている「株式会社の設立手続きについてのアンケート」によると、以下のグラフのように「約半数の人が会社設立の手続きを専門家に依頼した」ということがわかっています。

さらに同じアンケートでは以下のような声も寄せられており、設立手続きに煩雑さや不満を感じている人が多いことがわかります。

| 質問「創業時に公的機関、政府にしてほしい支援をご記入ください 」に対する回答の一部 |

| ・手続きをもっと簡単にしてほしい。 ・手続きの集約化。縦割り事務をやめてほしい。 ・全ての手続きが、ネットにて完結すること。役所には一切出向く必要が無いようにしてほしい。時間、交通費の無駄。 ・特定の支援は不要だが、無駄に手続きが煩雑。 ・提出書類の電子フォーム化。 ほんの一部電子フォーム化されていたものがあったが、ほとんどがエクセル作りっぱなしかPDF。 できればみんな記入可能なPDFにして欲しい。 ・設立の際の届出書類が多数あるので、行政で連携しデータ共有して書類を減らして欲しい |

このように、特に書類の作成や提出関係で不満を感じた人が多いようです。半数の人が会社の設立手続きを専門家に依頼しているというのは頷けることだといえるでしょう。

しかもサービスの種類によっては、手間が省けるだけでなく「自分で設立する場合よりも安くなる」ということすらあります。

そんな会社設立の代行について詳しく知りたい人は、以下の記事をご覧ください。

9. 賢い会社設立サービスの選び方3つ

マイクロ法人の立ち上げは、無理に自分で頑張るのではなく専門家に依頼したほうが良いということはご理解いただけたと思います。

しかし、専門家であれば誰に頼んでも同じというわけではありません。

質の高いサービスを選ばなければ、後で修正が必要になり二度手間が発生してしまうということも考えられます。

そこでこの章では、賢い会社設立サービスの選び方として、以下の3つの内容を解説していきます。

| 賢い会社設立サービスの選び方3つ |

| ・料金やサービスが透明ではっきりわかる ・助成金や節税などのアドバイスをもらえる ・設立後も継続的にサポートしてくれる |

サービスを選ぶときのポイントを抑えることで、失敗なくマイクロ法人の設立を進めていきましょう。

9-1. 料金やサービスが透明ではっきりわかる

1つ目のポイントは「料金やサービスが透明ではっきりわかる」という点です。

インターネットなどで調べて出てくる会社設立サービスの中には、以下のようなものも存在します。

| 料金やサービスが不透明なサービスの例 |

| ・格安のように見えるが、実際は役所への申請しか手伝ってもらえない ・他のサービスより安いように誤認させる書き方をしている |

会社設立は、失敗すると後で修正するのにもまたお金がかかってしまいます。

「結局いくらかかるのか」「どこまでやってくれるのか」を明確にWebサイトなどで公開しているサービスを選ぶことが大切なのです。

9-2. 助成金や節税などのアドバイスをもらえる

「助成金や節税などのアドバイスをもらえるかどうか」をチェックするのも大切です。

自治体によっては、会社を設立するときに一定の条件を満たすと助成金を支給してくれるケースもあります。そういった情報を提供してくれない業者に依頼してしまうと、「本当ならあのお金を受け取れるはずだったのに…」と後悔することになってしまうでしょう。

またマイクロ法人を設立した後は、前半でもお伝えしたように、自分の役員報酬額を調整することで社会保険料を抑えたり、個人事業主のときには使えなかった節税方法を使ったりすることで、余計な支出を抑えることができるようになります。

社会保険や税金の制度は非常に複雑であるため、専門外の人が自分だけで最適な方法をとるのは不可能だといっても過言ではないでしょう。

マイクロ法人設立時に、助成金や節税などの観点からの適切なアドバイスも行ってくれる専門家に依頼することが重要なのです。

9-3. 設立後も継続的にサポートしてくれる

3つ目のポイントは「設立後も継続的にサポートしてくれるかどうか」という点です。

前の項目でもお伝えしたように、会社を有利に運営していく上で知っておかなければならない国の制度は、非常に複雑です。

法改正などが行われると特に、

| 「自社にどこまで影響があるのか」 「何か運営方法を変える必要があるのか」 「どうするのが最適なのか」 |

などがわからず、困ってしまうことでしょう。

また、マイクロ法人設立後は、経理処理や決算の負担が大きくなるというのも忘れてはいけないポイントです。

実際に当社の実施したアンケートでは、専門家に依頼せず自分だけで処理しようとしたことで以下のような点に困ったことがある、という回答が見られました。

| アンケート「税理士がいなくて不便だと思うのはどんな時ですか?」に対する回答の一部 (当サイトを運営する辻・本郷税理士法人の顧問先アンケートより) |

| ・税金の計算などが面倒(20~24歳/自営業) ・仕訳や節税方法(50~54歳/自由業) ・経理上の仕分け(50~54歳/自営業) ・どこまでが経費でまかなえるのか(50~54歳/自由業) ・経費の分類が分かりにくい(60~64歳/自営業) |

法人の場合は特に税金の計算がかなり複雑になるため、専門知識のない人が自分だけで正しく行うのは無理だと考えるのが良いでしょう。

会社設立だけでなく、その後も継続的にサポートを受けられるサービスを選ぶのが必須だといえるのです。

10. まとめ

この記事では、マイクロ法人について詳しく知りたい人に向けて、主に以下のような内容を解説しました。

| マイクロ法人設立のメリットとデメリット |

| <マイクロ法人設立のメリット> ・所得税の負担を抑えられる ・社会保険料の負担を抑えられる ・取引先の信頼を得られ事業拡大につながる ・資金調達しやすくなる ・経費にできる範囲が広くなる <マイクロ法人設立のデメリット> ・設立に費用と手間がかかる ・維持に費用と手間がかかる |

| マイクロ法人を設立した方がいいケース |

| ・社会保険料の負担を減らしたい ・積極的な事業拡大を狙いたい ・社会的信用度の高い法人を作りたい |

さらに、実際に設立したいと思った人に向けて、賢い会社設立サービスの選び方についてもお伝えしていきました。

最後までお読みいただいたことで、マイクロ法人の設立を成功させるイメージが沸いてきたのではないでしょうか。 この記事が、あなたのマイクロ法人設立のお役に立てたようでしたら幸いです。