「税務調査で否認されたらどうしよう……?」

税務調査で否認をされると、追徴課税が課される可能性が高まります。「絶対に否認は避けたい!」と思っている人は多いはずです。

もし税務調査で指摘を受け、否認される可能性が高まった場合、それを受け入れて追徴課税を支払うしか方法はないのでしょうか。

実は指摘を受けた場合でも、調査官と交渉する余地は残されているのです。

本記事では、税務調査で否認を受けた場合の対処法と調査官との交渉のポイントについて解説します。

目次

1.税務調査における否認とは何か?

税務申告の内容に誤りや問題があり、税務調査で調査官から認められない旨を指摘されることを否認といいます。

否認されると、すでに申告している税金に対して修正申告や更正が必要となります。その結果、追徴課税として、本来納税すべきだった額に対する不足分の税金を納めたり、附帯税が課される可能性があるので注意が必要です。

次章では、否認される具体的なケースについて解説します。

追徴課税の詳細は、「4.税務調査で否認された場合のペナルティ」をご覧ください。

2.税務調査で否認されやすいケース

税務調査で否認されやすい具体的な例を紹介しましょう。

ケース1:取引先との飲食費を会議費として計上した

会議の後の懇親会として飲食した場合でも、交際費として計上することが必要です。

会議費は「業務の進行・意思決定」を目的とする支出であり、交際費は「関係構築・維持を目的」とする支出です。会議の後であっても、懇親を目的とした飲食は交際費に該当するため、会議費で計上していた場合は否認される可能性が高くなります。

なお、交際費の取り扱いは、企業の資本金の額によって損金算入可否や限度額が異なるので注意が必要です。

交際費の詳細は、以下の記事をご覧ください。

交際費は税務調査で要注意!指摘されやすいポイントや対策などを解説

ケース2:社用車をプライベートで使用している

社用車は業務で使用することを前提としており、プライベートで利用することはできません。

家族の送迎や休日の旅行など、プライベートで社用車を使用している場合は、税務調査で否認される可能性があります。業務に対し走行距離が長かったり、社用車の使用記録を提示できない場合は注意が必要です。

税務調査における社用車の注意点は、こちらをご確認ください。

社用車が税務調査で指摘されるケースと認められるポイント

ケース3:外注費を現金で支払っている

外注費を現金で手渡ししている場合、税務調査で厳しくチェックされます。

現金取引は履歴が残りにくく、取引を捏造したり支払額の水増しをしやすくなります。そのため、領収書や契約書がないなど外注した事実や支払った証拠を確認できない場合は、否認される可能性が高いでしょう。

現金取引の注意点は、こちらをご確認ください。

税務調査で現金取引は厳しくチェックされる!?その理由と対策を知ろう

ケース4:経営者の一存で役員退職金の額を決めた

役員退職金の額は、株主総会で決定することが必要です。

株主総会を通さず、経営者の一存で役員退職金を決めることはできません。株主総会で決定した事実を示す株主総会議事録を提示できない場合は、税務調査で否認されることがあります。

3.税務調査で経費が否認されやすい理由

税務調査では不当に経費を計上することで、納税額を減らしていないかをチェックされます。

納税額は、売上から経費を引いた額を元に算出します。つまり、経費を多く計上すれば納税対象となる額を抑えることができ、納税額を減らすことが可能です。そのため、経費処理は税務調査で注目されやすいポイントのひとつになっています。

故意に不当な経費の計上をする以外にも、ミスなどの問題点が見つかりやすいポイントでもあるため、税務調査では調査官から慎重にチェックされます。

4.税務調査で否認された場合のペナルティ

税務調査で否認された場合、申告した額よりも課税対象となる利益が増えるため、追徴課税の対象となる可能性が高まります。

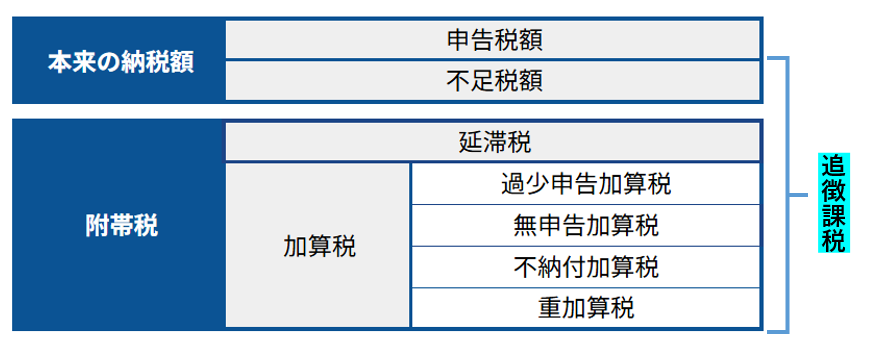

追徴課税とは、税務調査などにより発覚した過去の納税額の誤りや不足、申告漏れに対して支払う税金です。

本来納付すべきだった税金の不足額に加え、附帯税として延滞税、加算税があります。

さらに加算税は、不備の内容により過少申告加算税、無申告加算税、不納付加算税、重加算税の4つに分けられます。

| 追徴課税の種類 | 内容 | |

| 延滞税 | 法定期限内に税金が納付できなかった場合に日数に応じて課せられる | |

| 加算税 | 過少申告加算税 | 税務申告した内容に問題があり、納める税金が少なかったり、還付される税金が多かった場合に課される |

| 無申告加算税 | 税務申告の期限内に申告しなかった場合に課される | |

| 不納付加算税 | 源泉徴収した所得税を納期限までに適切に納付しなかった場合に課される | |

| 重加算税 | 納税者による隠ぺいなどの不正の事実が確認された場合に、過少申告加算税、無申告加算税、不納付加算税に代えて課される税金 | |

追徴課税の詳細は、こちらをご確認ください。

税務調査で追徴課税が発生したらどうなる?3つの原則と対処方法

5.否認された場合の対処法

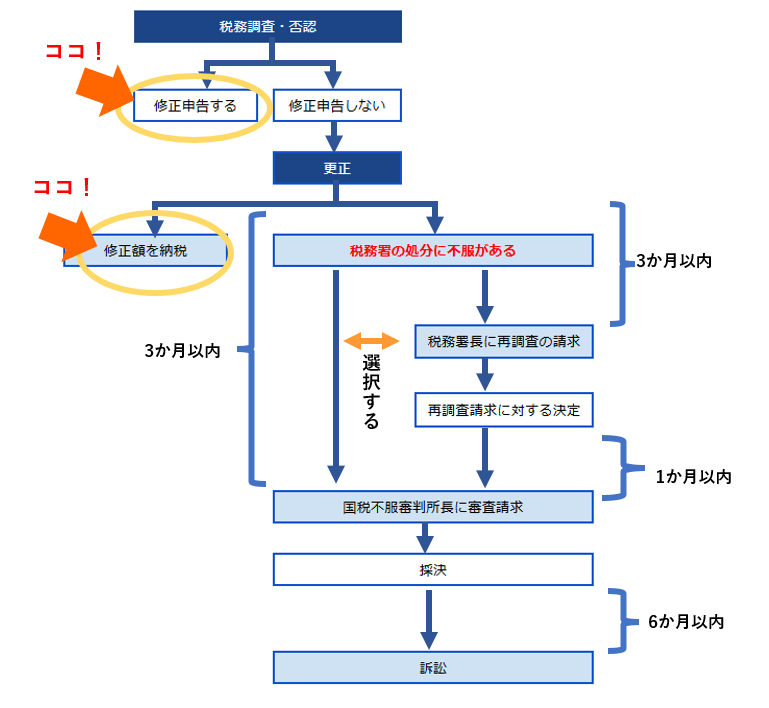

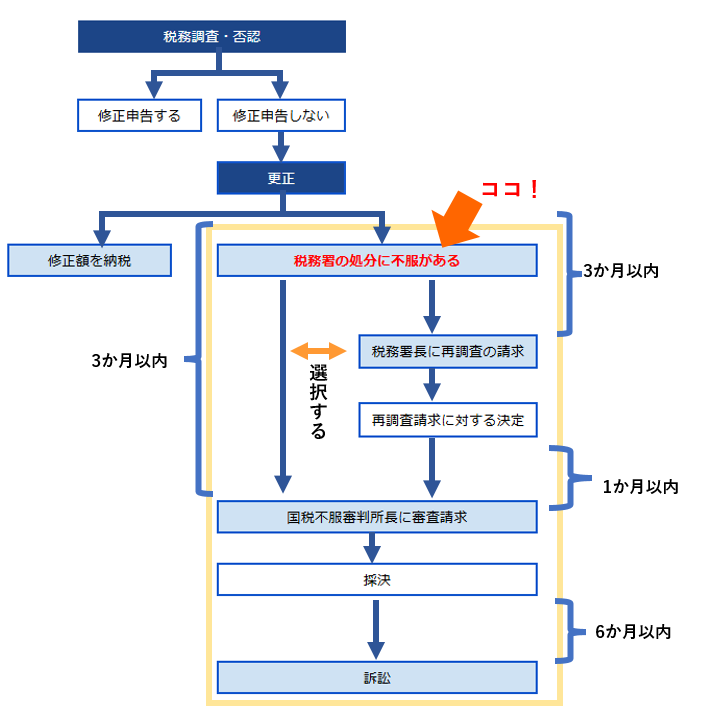

税務調査で否認された場合、その否認の内容を受け入れるか否かで、2つの対処法に分かれます。

- 修正申告や更正に応じる

- 不服申し立てをする

5-1.修正申告や更正に応じる

否認された事実を認め、追徴課税などのペナルティを受け入れる場合は、税務署から提示された修正申告、もしくは更正に応じて追徴課税の納税を行います。

| 修正申告 | 納税者自らが修正申告書を作成・提出し、不足分の税金や必要に応じて延滞税や加算税を納税する。 |

| 更正 | 税務署が納税額の修正をする処分。更正通知書が届くので、記載されている額を納税する。 |

修正申告の詳細は、こちらをご覧ください。

税務調査後の修正申告はどんな手続き?調査の流れやペナルティも解説

5-2.不服申し立てをする

否認された内容に納得できない場合は、更正通知を受け取った後に不服申し立てを行います。

税務署から送られてくる更正通知を受領後、期限内に税務署長に再調査の請求、もしくは国税不服審判所長に審査請求を行います。再調査の結果に納得できない場合は、国税不服審判所長に審査請求が可能です。

審査請求の結果に納得できない場合は、訴訟へと進みます。

なお、再調査請求や審査請求を行っている期間も延滞税が課されることに注意が必要です。

6.誤りを指摘された場合の交渉のポイント5つ

税務調査で調査官から誤りを指摘された場合、否認を回避するための手段として、「交渉する」ことが考えられます。もし、交渉が必要となった場合は、次の5つのポイントを意識しましょう。

- 調査官に指摘の理由を確認する

- 根拠を持って調査官に対応する

- 誤りがあった場合は正直に認める

- 質問調書は内容をしっかりと確認する

- 税理士に立ち会ってもらう

6-1.調査官に指摘の理由を確認する

まずは、調査官に指摘された理由を明確に説明してもらいましょう。

どんな理由により指摘を受けたのか把握することが大前提です。

しっかりと理由を把握することで、追加の資料を提示するなど、調査官を納得させられる方法が見つかる可能性があります。

6-2.根拠を持って調査官に対応する

税務調査で調査官から受けた誤りの指摘を覆すために重要なのは、証拠や根拠です。

「経費として認められない」と調査官から指摘された場合、その必要性を口頭で訴えたところで、覆すのは難しいものです。指摘を覆すためには、できるだけ客観的な証拠を提示するようにしましょう。

6-3.誤りがあった場合は正直に認める

明らかな誤りがあった場合は、正直に認めることが大切です。

税法上の問題がある場合は、粘っても覆すことは難しいでしょう。それなのにあくまでも誤りを認めない姿勢は、調査官の信頼を失いかねません。そうなると、他の疑問点から疑いをかけられ、厳しく追及されることにもつながります。

明らかな間違いは正直に認めることで、信頼関係を構築でき、調査官が柔軟に対応してくれる可能性があります。

6-4.質問調書は内容をしっかりと確認する

調査官が質問調書を作成して署名を求められた場合は、内容をしっかりと確認しましょう。

質問調書は、納税者の発言や回答を記録するために作成する書類で、正式には質問応答記録書といいます。質問調書に署名をするということは、その内容を認めるということです。重加算税が課される根拠になることもあるので、慎重な判断が求められます。

内容の確認に時間がかかる場合は、その旨を告げて時間をもらうようにしましょう。

事実ではないことが含まれている場合は、修正を依頼することも可能です。また、法律上は署名を拒否することもできます。

ただし、署名を拒否した結果、税務調査が長引く可能性もあります。あくまでも「税務調査に協力する」という姿勢で、適切な対応をすることが必要です。

質問調書(質問応答記録書)の詳細は、こちらをご確認ください。

税務調査の質問応答記録書とは?作成や署名に対する適切な対処法

6-5.税理士に立ち会ってもらう

税理士が立ち会っていれば、調査官に対する交渉を担ってもらえます。

税金のプロである調査官に対して合理的に反論し交渉することは、税理士のような専門家でないと難しいというのが現実です。

税務調査の経験や知識が豊富な税理士に立ち会いをしてもらうことも考えましょう。

特に自社の事情や業界を熟知している顧問税理士の立ち会いがあれば、税務調査の心強い味方になるはずです。

7.税務調査に不安をお持ちの方は、辻・本郷 税理士法人にご相談ください

辻・本郷 税理士法人には、国税庁OB・OGが90人以上在籍しており、税務調査に圧倒的な強さを持ちます。

税理士にはそれぞれ得意分野があり、すべての税理士が税務調査に強いわけではありません。

税務調査の調査官に合理的に反論するためには、知識と経験、そして交渉力が不可欠です。

辻・本郷 税理士法人には、17,000社超の顧問先の税務を通じて蓄積されたナレッジベースがあります。

あらゆる規模、業界・業種でも対応が可能です。

税務調査に不安をお持ちの方は、辻・本郷 税理士法人にご相談ください。

8.まとめ

本記事では、税務調査における否認についてまとめました。

もう一度、振り返ってみましょう。

- 税務調査では、経費処理が否認を受けやすいポイントです。

- 税務調査で否認された場合、ペナルティとして追徴課税を課される可能性が高くなります。

- 否認された場合、受け入れるか否かで2つの対処法に分かれます。

- 修正申告や更正に応じる

- 不服申し立てをする

- 税務調査で指摘を受けた場合の交渉のポイント5つを紹介します。

- 調査官から受けた指摘の理由を確認する

- 根拠を持って調査官に対応する

- 誤りがあった場合は正直に認める

- 質問調書は内容をしっかりと確認する

- 税理士に立ち会ってもらう

以上、税務調査に不安をお持ちの方のお役に立てれば幸いです。