財務デューデリジェンスの一部である損益計算書分析は、買収を予定している会社(以下、買収予定会社)の正しい収益力を算定するために行います。

言葉で言うのは簡単ですが、

- 収益力を算定するためにはどこを見ればいいの?

- そもそも正しい収益力とは?

このような疑問がある方も多いでしょう。

そこでデューデリジェンスの損益計算書分析の内容について、順を追ってご紹介します。

目次

1.デューデリジェンスにおける損益計算書分析とは

デューデリジェンスにおける損益計算書分析の主な目的は、正しい収益力を算定することです。

最初に、損益計算書分析の目的である「正しい収益力」と、全体像、手順を確認しましょう。

1-1.損益計算書分析の主な目的は買収対象会社の収益力の把握

M&Aにおいては単に収益力を算定するだけでなく、将来的に持続可能な収益能力を見極めなくてはなりません。そのような収益力を、デューデリジェンスの損益計算書分析においては「正常収益力」と言います。

正常収益力を把握することで、対象会社が生み出す「価値」の源泉を数値で把握できる、損益構造を把握してM&A実行後のシナジー効果も検証できる、といった効果を得られます。

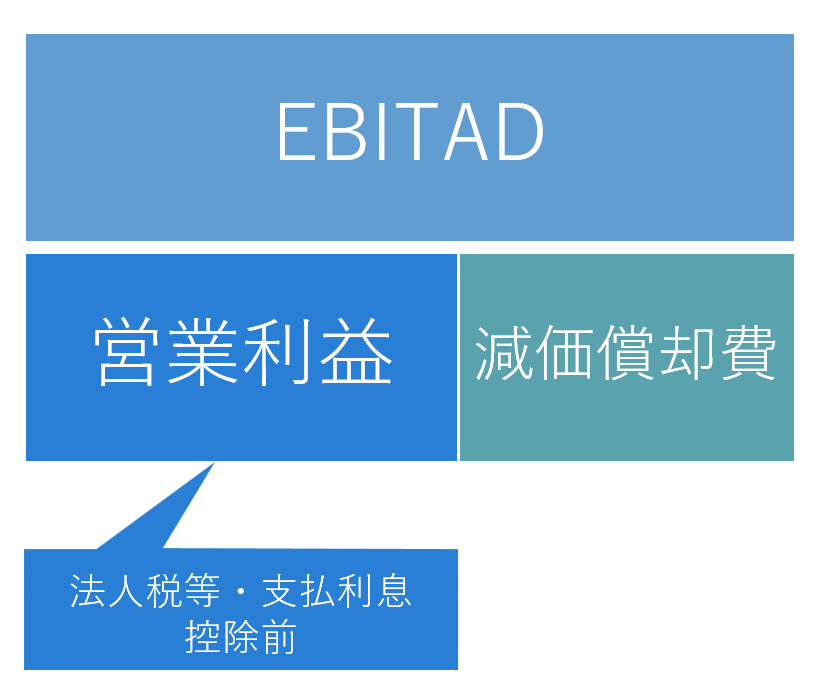

単なる収益力であれば、損益計算書の数値をそのまま用いれば足ります。例えば、一般的な分析指標であるEBITDAは損益計算書の営業利益や減価償却費から算定できます。

しかし、正常収益力を求めるためには、損益計算書分析のゆがみや異常点を把握し、調整を経なければなりません。それら一連の過程が損益計算書分析です。

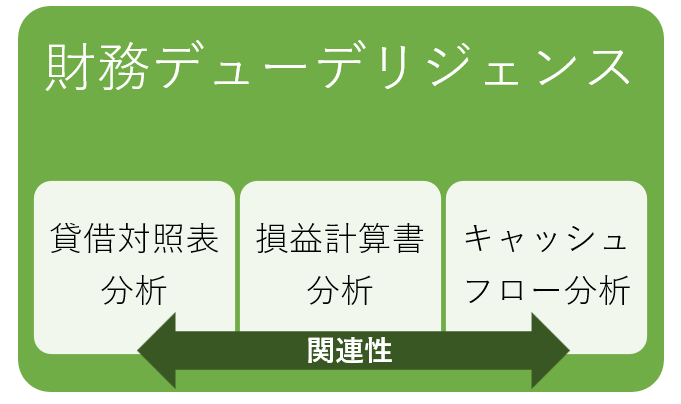

1-2.損益計算書分析は財務デューデリジェンスの一部

損益計算書分析は、財務デューデリジェンスの3つの柱のひとつとしても重要です。

【財務デューデリジェンスの3つの柱】

損益や減価償却費の数値は財務デューデリジェンスのキャッシュフロー分析にも役立てられます。また、純資産は貸借対照表分析にもつながっています。

※デューデリジェンスの全体像は「デューデリジェンスにおける貸借対照表分析!重要論点をご紹介」へリンク

1-3.貸借対照表分析の手順

3つの手順で損益計算書分析を行います。

| 概要 | |

|---|---|

| 1.全体像の把握 | ・損益計算書分析を行うための準備(財務・会計情報の把握) ・分析手法の決定、過年度分析など →すぐ読む |

| 2.損益構造の把握 | ・正常収益力を算定するための土台を把握(基礎分析) ・事業や商流を理解する →すぐ読む |

| 3.正常収益力の把握 | ・調整・指標化により、会社の稼ぐ力を算定する ・代表的な分析指標にEBITDAがある →すぐ読む |

最終的な目的は「3.正常収益力の把握」ですが、正常収益力を合理的に算定するための基礎分析として「2.損益構造の把握」が必要です。それぞれ、次のような役割を持ちます。

「2.損益構造の把握」

「収益力」を「正常収益力」へと調整するための基礎分析。適切な調整を行うための土台であり、正常収益力算定の合理的根拠となる

「3.正常収益力の把握」

「2」を基に正常収益力を算定。また、買収予定会社の実態に応じた調整も行うことで、よりM&Aで役立つ指標が導き出せる

2.【損益計算書分析1】財務・会計情報の把握

損益計算書分析の中心は損益構造の把握ですが、最初に全体像を把握するための作業を行います。

2-1.会計方針や原価計算制度の理解

損益計算書分析では買収予定会社の財務・会計状況を理解したうえで進めることが重要です。そのため、あらかじめ次のような要素は把握しておきます。

- 管理会計の手法

- 経営層が現場の実績をどう吸い上げ、まとめているか

- 収益・費用に関する会計方針

- 原価計算制度

また、分析手法は後述のように複数あり、それぞれ何を明らかにするかが異なります。買収予定会社の分析に適したものを選んでいくことが大切と言えるでしょう。この段階でどの分析手法を選択するか、買収予定会社と相談することも有用です。

2-2.過年度分析(推移分析)

過年度分析(推移分析)で業績の変動を確認します。「3事業年度分」「5事業年度分」などと期間を決めて推移を確認し、次のような変動要因を分析します。

- 内部要因の把握

事業内容の変化や体制変更など - 外部要因の分析

経済環境の変化や法令変更など

環境変化速度についても確認します

推移分析は、過去の偶発事由の把握にも役立ちます。すなわち、変動要因が偶発事由であれば、今後の収益力には影響しないと考えられるため、正常収益力を算定する際に調整事由として除外できます。

2-3.損益の分解

ひとつの会社の中でも、事業や事業地域によって損益構造が異なることがあります。そのようなケースでは、区分別に損益構造を把握することが望ましいです。損益を細かく分析することで、収益をあげて「いる/いない」をより深く把握できるためです。

例えば次のようなケースです。

- 買収予定会社が複数の事業を営んでいる

- 複数の国や地域で事業を行っている

また、同じ事業内でも「主力商品群とそれ以外」のように、より細分化する方法もあります。

ただし、細分化すれば手間も大きくなるため、どこまで調べるかの線引きは必要です。デューデリジェンスを依頼する専門家と相談しながら、妥協点を探っていきます。

3.【損益計算書分析2】損益構造の把握

正常収益力を算定するための土台としての基礎分析を行います。具体的には、損益構造の把握です。

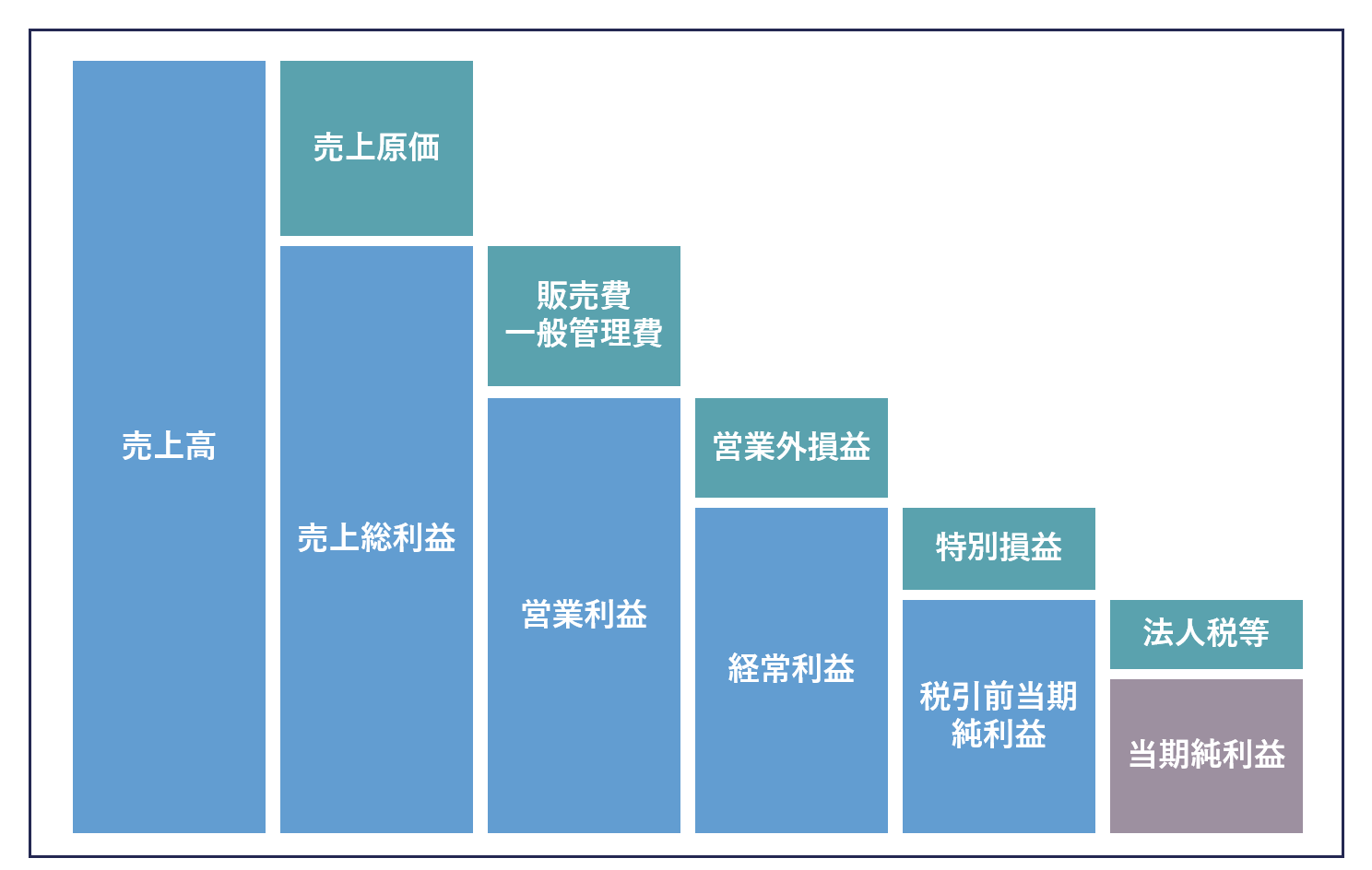

【損益計算書の段階損益】

損益計算書において次のような項目を分析し、段階損益を理解していきいます。

儲け:どこで利益を獲得しているか

コスト構造:どこにコストが集中しているか

利益率:利益を圧迫している個所の特定

上図の内、主な調査項目は次の通りです。これらについて、一般的な調査内容と分析手法をご紹介します。

【主な調査項目】

3-1.売上高

3-2.売上原価

3-3.販売費・一般管理費

3-4.営業外損益・特別損益

なお、損益計算書にある数字と実態に差異があることも考えられます。調査時は損益計算書上の数字を妄信せず、差異の可能性も念頭に置いて分析を進めます。

3-1.売上高

損益を分析する出発点が売上高です。全体としては、次のような項目を把握します。

- 売上を出している製品群やサービス群

- 地域ごとの売上の違い

- 売上に貢献している顧客層(重要顧客)

- 売上高の要素(販売単価や販売数量)の分解

具体的な調査項目は次の通りです。

売上構成

事業別・製品別・顧客別の売上構成や推移を確認し、貢献度や依存度を把握します。増減が大きい場合にはその要因も調査します。

収益認識基準

現場で使われている収益認識基準を確認します。収益認識基準とは売上を計上するタイミングのことです。企業会計原則においては「実現主義」によるものと定められているものの、実務上は「検収基準」「着荷基準」「現金主義」など、それ以外の基準が採用されていることがあります。

基準を確認するとともに、「実現主義」以外が採用されている場合、選択に合理性があるかを見極めます。

【建設業における収益認識基準の重要性】

建設業の収益認識基準には大きく、工事完成・引き渡し時に一括で収益を計上する方法と、工事の進捗に応じて収益を計上する方法があります。前者の場合、完成・引き渡しまでは収益が計上されないため、建設途中の物件がある場合はそれを考慮しないと、売上を見誤ってしまうでしょう。

売上値引・売上割戻・返品

売上値引、売上割戻は販売単価に影響を及ぼすため、顧客との取り決めを確認します。

また返品は販売数量に影響するだけでなく、破棄コストがかかることもあります。返品率を確認し、高い場合は原因を調査しましょう。

1人当たり売上高の推移

労働生産性の観点から従業員1人当たりの売上高の推移を確認します。

売上高の増減要因

「売上高=販売単価×販売数量」の式に数字を当てはめることで、売上高の変動要因が「販売単価」「販売数量」のいずれであるか確認します。

また、次のような比較によって売上高の詳細を分析可能です。

- 販売単価 競合他社との比較で、商品の競争力を推し量る

- 販売数量 業界全体の販売数量と比較し、市場シェアを推し量る

特異事項の確認

その会社特有の事情があれば把握します。

- 関連当事者取引

単価や割引率など、特別に有利(もしくは不利)な内容があるか - 季節性

季節や繁忙期等、月次の売上の変動の大きさ - 手数料やロイヤルティ収入

紹介手数料やロイヤルティといった収入がある場合は、契約内容の把握

3-2.売上原価

売上原価は売上高と合わせて分析します。具体的には売上高から売上原価を引くことで売上総利益(粗利)を、売上原価を売上高で割ることで、原価率を算出して分析します。

売上総利益(粗利)=売上高ー売上原価

原価率=売上原価÷売上高

全体像としては、次のような項目を把握します。

- 商品群、地域、仕入先ごとの原価

- 製造原価の内訳

具体的な調査項目は次の通りです。

原価率分析

原価率によって、製品の原価単価の推移を分析します。原価率が高く利益が圧迫されている商品群や事業を特定可能です。利益が圧迫されている対象群は、事業デューデリジェンスと連携してM&A後の取り扱いを検討します。

売上総利益率分析

原価が分かれば売上総利益(売上高ー原価)も分かるため、売上総利益率(売上総利益/売上高)の推移を見ることで利益分析も行えます。

仕入先の内訳

主に2つの視点で仕入先の内訳を確認します。損益計算書だけでは見て取れない定性的情報は、QAリストやインタビューを活用するなどして不確定要素を潰していきます。

- 仕入全体の金額推移と増減分析

新規取引先や取引停止先について、経緯を確認します。特に取引停止先については、取引停止の原因に未払いや品質悪化といったトラブルがないか、背景をよく調査します。 - 主要な仕入先の分析

取引量が多い仕入先がある場合は依存リスクが高まるため、契約内容、関係性、M&A後における取引の継続など、複合的に調査します。

関係会社や契約期間

その会社特有の取引や契約があるか確認します。代表的なものは次の通りです。

- 関連当事者取引

仕入価格について特別に有利(もしくは不利)な内容があるか確認します。取引額が大きければ、正常収益力分析における調整項目となります。 - 長期契約

長期契約は、内容が不利であっても基本的には一定期間契約の見直しができません。逆に現状で有利な場合は、契約見直しによって条件が変更される可能性を検証します。

仕入値引・仕入割戻・返品

仕入値引、仕入割戻は仕入単価に影響を及ぼすため、仕入先との取り決めを確認します。また、返品についても推移を確認します。

仕入割引、仕入割戻、返品は通常とは異なる金銭・商品の動きとなるため状況によっては不正につながる恐れがあります。形式的な数字だけでなく、内情まで確認しておくことが望ましいでしょう。

製造原価

製造部門がある場合は、製造原価について「原材料費」「労務費」「経費」といった製造原価要素別の増減要因を把握します。特に原材料費については価格変動リスクを注視します。

また、外注費がある場合は取引条件、取引形態について把握し、自社の製造とどのように関わっているのか理解します。

【分析手法】売上高や売上原価に関わる分析手法

売上髙、売上原価、粗利などを総合的に調査することで、次のような分析を行えます。

- 事業別分析・商品別分析

事業や商品群ごとに売上高、売上原価、粗利を分析します。どの事業や商品が収益の源流となっているのか、過去からの推移で今後の伸びが期待できる事業や商品はどれか、などを読み取ります。 - 顧客別分析

売上髙、売上原価、粗利などを顧客別に集計し、顧客ごとの傾向や偏りを読み取ります。なお、重要顧客についてはM&A実行後の取引継続についても確認します。仮に取引停止や規模縮小が予想される場合は影響を検討しなければなりません。

3-3.販売費・一般管理費

販売費および一般管理費の調査項目は多いです。

全体としては、次のような項目を把握します。

- 費目別の内訳

- 買収予定会社にとっての重要な費目の抽出

また調査全体において、変動費と固定費を意識することが重要です。変動費と固定費は後述する損益分岐点分析において必要な要素であるためです。

具体的な調査項目は次の通りです。

人件費

次のような項目について、推移を分析します。また、前提として役員報酬と従業員給与を分解して調査します。

- 項目ごとの費用(給料・賞与・退職金・福利厚生費等)

- 「1人当たり人件費×従業員数」の増減、平均的昇給率

- 出向者の派遣や受け入れがあれば、その人件費

【分析手法】人件費分析

人件費を調査することで多くのことが読み取れるため、多方面から分析します。上記以外の調査項目もご紹介します。

- 総人件費と1人当たり人件費の比較

人件費の総額が減っているのに1人当たり人件費が増加しているような場合、各従業員の負担が増えていることが推測できます。 - 従業員属性の調査

年齢、在職年数、資格等を確認し、傾向を把握します。年齢に偏りがあると同時期の退職が懸念されます。資格取得者に偏りがあるときも、技術力のムラが懸念されます。 - 残業代の規程・未払い

残業代の規程を確認し、自社との違いがあればM&A後の影響を検討します。例えば買収予定会社は「30分未満は残業代は発生しない」となっており、自社では1分刻みで残業代が発生するとします。M&A後に残業基準を合わせるなら、今後残業代が発生する懸念があります。

他にも、残業代の未払いがあるかも重要な要素です。

実務的にはコスト面以外の部分もあわせて分析することが重要です。例えば給与水準が低い会社でも、福利厚生や社宅等が充実しているといったことが見て取れることがあるためです。

※人件費を売上原価に分類する会社もありますが、どちらの場合でも調査内容は同様です。

修繕費・減価償却費

修繕費と減価償却費を調査する際は、次の点に留意します。

- 修繕費の分析は資本的支出もあわせて把握

修繕費とは、建物や備品といった固定資産を修繕した際の費用です。ただし、修繕費の全額が修繕費になるとは限りません。固定資産の機能や価値向上に寄与する部分は資本的支出とされるからです。修繕の内容まで広く確認しましょう。 - 減価償却費は利益調整の有無も確認

減価償却額はある程度自由に設定できるため、少なく計上して赤字を減らす、もしくは多く計上して利益を圧縮することが可能です。営業利益の推移と合わせて確認することで、利益調整が行われていないか見抜きます。

研究開発費

研究開発費は新しい技術や製品の開発につながる支出であり、投資的な意味合いを持ちます。そのため、過去の研究開発費の結果を分析することで、支出(投資)が効率的に行われているかを確認します。

また、買収予定会社が同業他社の場合は、自社の研究内容との重複がないかも確認項目です。

広告宣伝費

広告宣伝費もブランド価値やイメージ向上のための投資的な意味合いを持ちます。そのため研究開発費と同様に実績や効果を確認します。

また、似た性質である販売促進費も実態に応じて一緒に調査します。

物流コスト

業態にもよりますが、物流コストは費用における割合が高いことが少なくありません。また、物を運ぶ業態では物流コストは事業に必要な固定費となるため、後述する損益分岐点分析において重要な要素です。利益率や競争力に直結すると言えます。

また、物流コストは物流拠点や物流システムの一本化等、経営統合によるコスト削減効果が大きいとされています。そのため、M&A後の施策とそれによる削減額の見込みも見据えた調査をするといいでしょう。

【業態によって物流コストの重要性は変わる】

物を運ぶ業態では物流コストは事業に必要な固定費です。一方で、サービス業やIT業界のような、物の運搬を伴わない業種であれば物流コストの重要性は低いでしょう。業態に応じた調査が求められます。

支払賃料

地代や家賃は額そのものが大きいため、営業利益を圧迫している可能性があります。金額の妥当性を確認します。

また、変更が見込まれる場合は金額を見積もります。具体的には次のようなケースです。

- 拠点の統廃合により地代や家賃が不要になる

- 地代・家賃にかかる契約見直しが見込まれる

なお、地代や家賃は通常「固定費」であり、後述する損益分岐点分析において重要な要素でもあります。

無形資産ライセンス・コンサルティング費用

これらは実態が見えにくい費用なので、どのように利益を生んでいるのか確認しなければなりません。

無形資産ライセンスを取り扱っている場合は、ライセンスフィーの金額と、無形資産の内容を確認します。また、コンサルティングやエージェントにかかる費用は、金額だけでなく適切な支出であるかも確認しましょう。

【分析手法】損益分岐点分析

売上高、売上原価、販売費・一般管理費まで調査が進むと、損益分岐点分析を行えます。

損益分岐点分析は、変動費と固定費を分解することで、限界利益(売上高ー変動費)を見極めます。赤字に転落する売上髙が数値化されるため、コスト上昇や売上減少においてどこまでリスクを取れるのか可視化可能です。

売上高との連動性や費用構造も分析できます。例えば人件費について、次のように分解することでより深く費用構造を分析します。

- 固定費 正社員の固定給、毎月積み立てる退職金積立金など

- 変動費 残業代、非正規雇用者にかかる人件費といった、変動する人件費

※損益分岐点 売上高と費用の額が等しくなる売上高や販売数量等

3-4.営業外損益・特別損益

営業外損益と特別損益は臨時的な損益であるため、基本的に収益力には含めません(※)。ただし、単に除外するだけでなく、特別損益の内容が適切であるかも確認します。

※営業外損益でも例外として、自動販売機のような反復継続する収益であれば、収益力に含めます。

特別損益の適切性を確認する理由は次の通りです。

- 本来は通常の経費として計上すべき項目が特別損益として処理されていることがある

中小企業の場合、会社の独自ルールで経費の項目が特別損益に分類されていることがあります。また、場合によっては営業利益を大きく見せるために意図的に経費が特別損益にされているケースも考えられます。 - 特別損益の処理が過去の損益計算書に影響することがある

例えばある年度に劣化や陳腐化した在庫の破棄を一気に行い、該当年度の特別損益に計上したとします。このような処理は、本来はそれ以前の年度で徐々に営業損益として計上すべきだと考えられるため、過去の損益計算書に反映させる修正が必要です。

4.【損益計算書分析3】正常収益力の把握

正常収益力における代表的な分析指標にEBITDAがあります。損益計算書分析では、まずはEBITDAを算出し、EBITDAを調整することで。M&Aにおける、より適切な判断材料とします。

損益構造を把握することで、「収益力」が可視化されます。さらに、実態に沿わせる調整を行うのが「正常収益力」の算定と考えるといいでしょう。

4-1.【EBITDA】正常収益力における代表的な分析指標

EBITDAの最もシンプルな考え方は「営業利益+減価償却費」です。

営業利益は法人税、支払利息控除前の利益です。法人税の控除前であることで法人税率(税制)の影響を受けず、支払利息の控除前であることで資本構成(借入金等)の影響を受けることがありません。

また減価償却費が含まれているため、減価償却方法の影響も受けない性質があります。これらから、純粋な収益力を示す指標として用いられているのです。

※EBITDA について詳しくは「EBITDAとは?初心者でもわかりやすい営業利益との違いと計算法」をご覧ください。

4-2.【調整後EBITDA】数値の正常化調整

EBITDAは税制や資本構成の影響を除外することで純粋な収益力を示せますが、M&Aで活用するためには次のような調整が必要です。

- 継続的ではない取引の影響を除外する

- 会計処理基準の変更がある場合は、過去分も新しい会計処理を適用させた場合の影響を反映させる

- 収益・費用の計上時期にズレがあった場合の調整

- 会計処理の誤謬があった場合の修正

- その他、収益性に関わる偶発事項があれば調整する

4-3.【プロフォーマ調整】M&A後を見据えた調整

M&Aにおける正常収益力を把握するためには、M&Aそのものの影響も考慮しなければなりません。これをプロフォーマ調整と言い、主な調整項目は次の通りです。

- M&A実行後に廃止する見込みの事業

- M&A実行後に削減予定の経費

- M&A実行後に新たに必要となる費用

また、M&A実行後の組織再編や事業再生計画等が予定されている場合は、それらが実行された場合の影響も加味します。

5.辻・本郷 FAS株式会社は損益計算書分析の専門家です

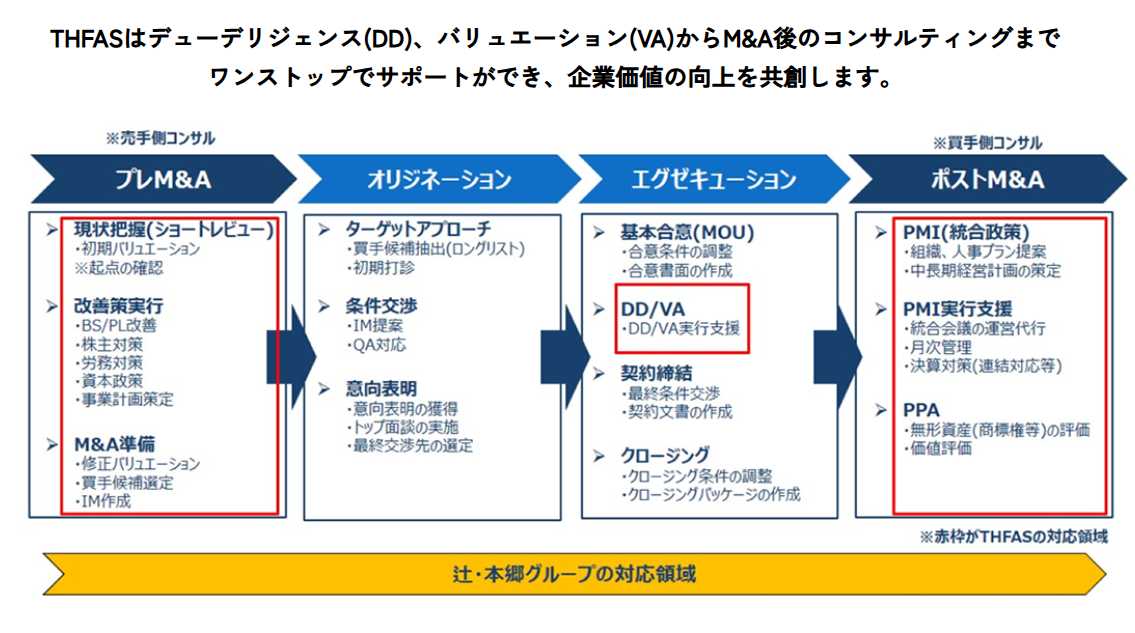

税務・財務デューデリジェンスの実績が豊富な辻・本郷 FAS株式会社なら、損益計算書分析でも適切なステップで正常収益力を調査します。

貸借対照表分析やキャッシュフロー分析にも対応しているので、デューデリジェンスからバリュエーションまで安心してご依頼いただけます。

PPAや経営統合など、M&Aを幅広くサポートしているため、M&A全体を見据えた財務諸表分析を行えます。

PPAや経営統合など、M&Aを幅広くサポートしているため、M&A全体を見据えた財務諸表分析を行えます。

また、辻・本郷グループでは辻・本郷 税理士法人や辻・本郷 監査法人も擁しています。M&A後の税務体制や監査体制に不安がある場合も、まとめてサポート可能です。

6.まとめ

財務デューデリジェンスの柱のひとつである損益計算書分析。その主な目的は、正しい収益力を算定することです。持続可能な収益能力を見極めることができます。

3つの手順で損益計算書分析を行います。

| 概要 | |

|---|---|

| 1.全体像の把握 | ・損益計算書分析を行うための準備(財務・会計情報の把握) ・分析手法の決定、過年度分析など |

| 2.損益構造の把握 | ・正常収益力を算定するための土台を把握(基礎分析) ・事業や商流を理解する |

| 3.正常収益力の把握 | ・調整・指標化により、会社の稼ぐ力を算定する ・代表的な分析指標にEBITDAがある |

適切な手順を踏むことで、M&Aの意志決定に役立つ、次のような効果を得ることができます。

- 対象会社が生み出す「価値」の源泉を数値で把握できる

- 原価や損益分岐点といった損益構造を把握することで、M&A実行後のシナジー効果も検証できる

- 事業や商流の理解につながるため、より深く事業計画の分析ができる

- 将来的な収益の伸び率(もしくは縮小率)も推し量れる

財務デューデリジェンスの実績がある専門家の支援を受け、効果のある損益計算書分析を実現していきましょう。