「相続税申告書を提出する際に、押印は必要なのでしょうか?」

「押印不要ときいたけど、本当に大丈夫なの?」

本記事をご覧になれているみなさんは、このような疑問や不安をお持ちのことと思います。

本記事では相続税申告と印鑑の関係について解説しています。

令和3年4月1日以降、相続税申告書に押印の義務はありません。

しかし、相続税申告に関する書類の中には、押印が必要なものもありますので注意が必要です。

本記事が相続税申告についてお調べのみなさんの一助となれば幸いです。

目次

1.相続税申告書の押印義務は廃止された

相続税申告書の押印義務は廃止されました。

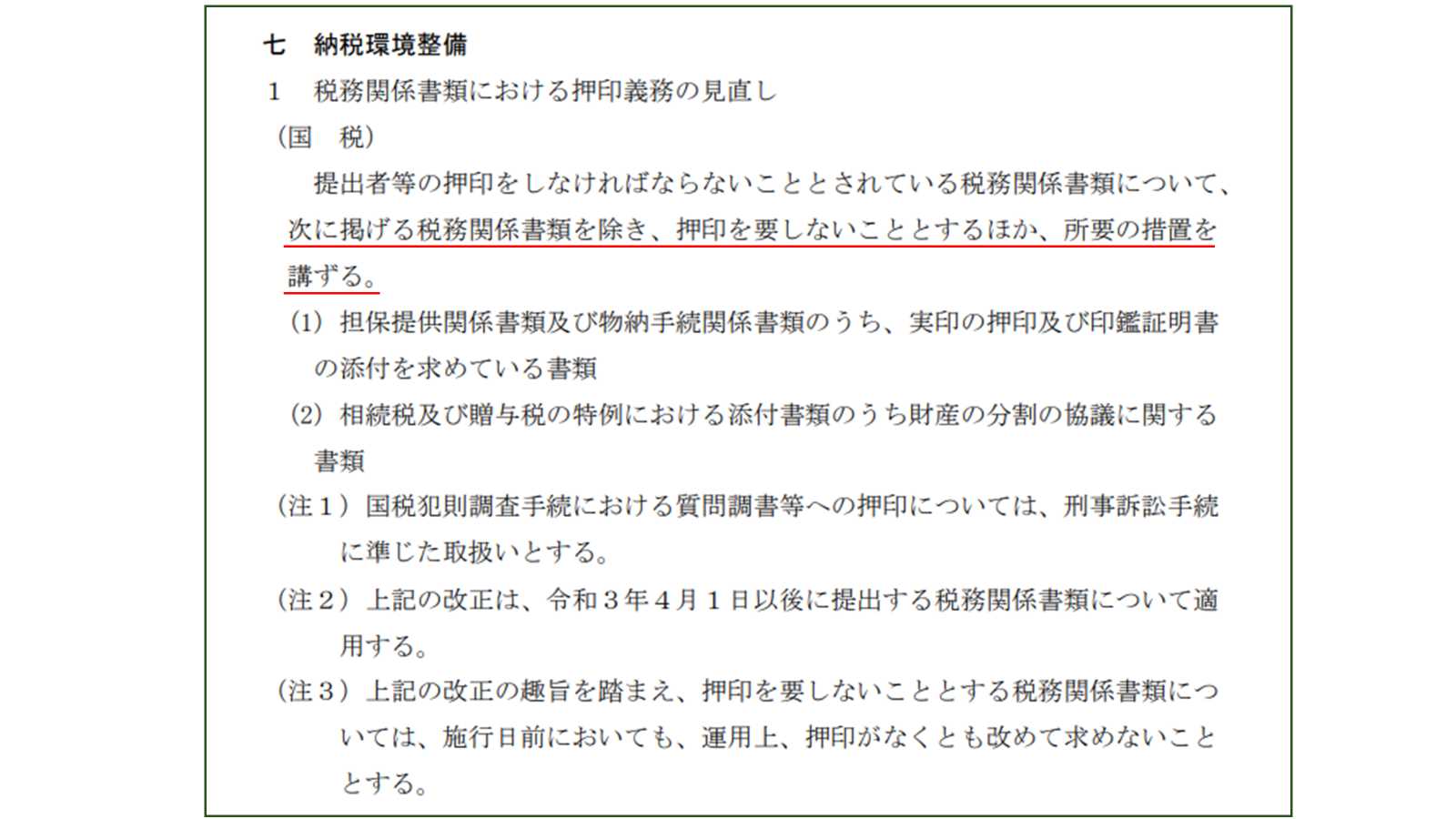

令和3年度税制改正大綱(※)により、令和3年4月1日以降に提出する書類(一部の書類を除く)に押印が不要となりました。

税制改正大綱とは、各省庁から要望のあった税制改正について、政権与党の税制調査会が中心となり、翌年度以降の税制改正の基本方針をまとめたものです。

■総務省HP『令和3年度税制改正の大綱』より引用

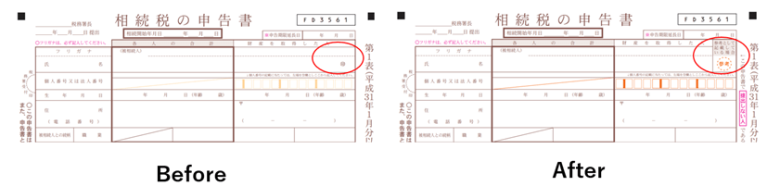

そのため、令和3年4月1日以降に提出する相続税申告書については、押印する必要はありません。

相続税申告書の様式も押印欄のないものに変更となっています。

※令和3年4月1日以降であっても、旧式の申告書使用し、押印をして提出しても、その効力に影響が生じることはありません。

2.相続税申告に関する書類の中には、押印が必要なものもある

相続税申告に関する書類の中にいは、令和3年4月1日以降も押印が必要なものもあります。

相続税申告書の押印義務が廃止されたからといって、相続税申告に関する全ての書類に押印が不要になったわけではありません。

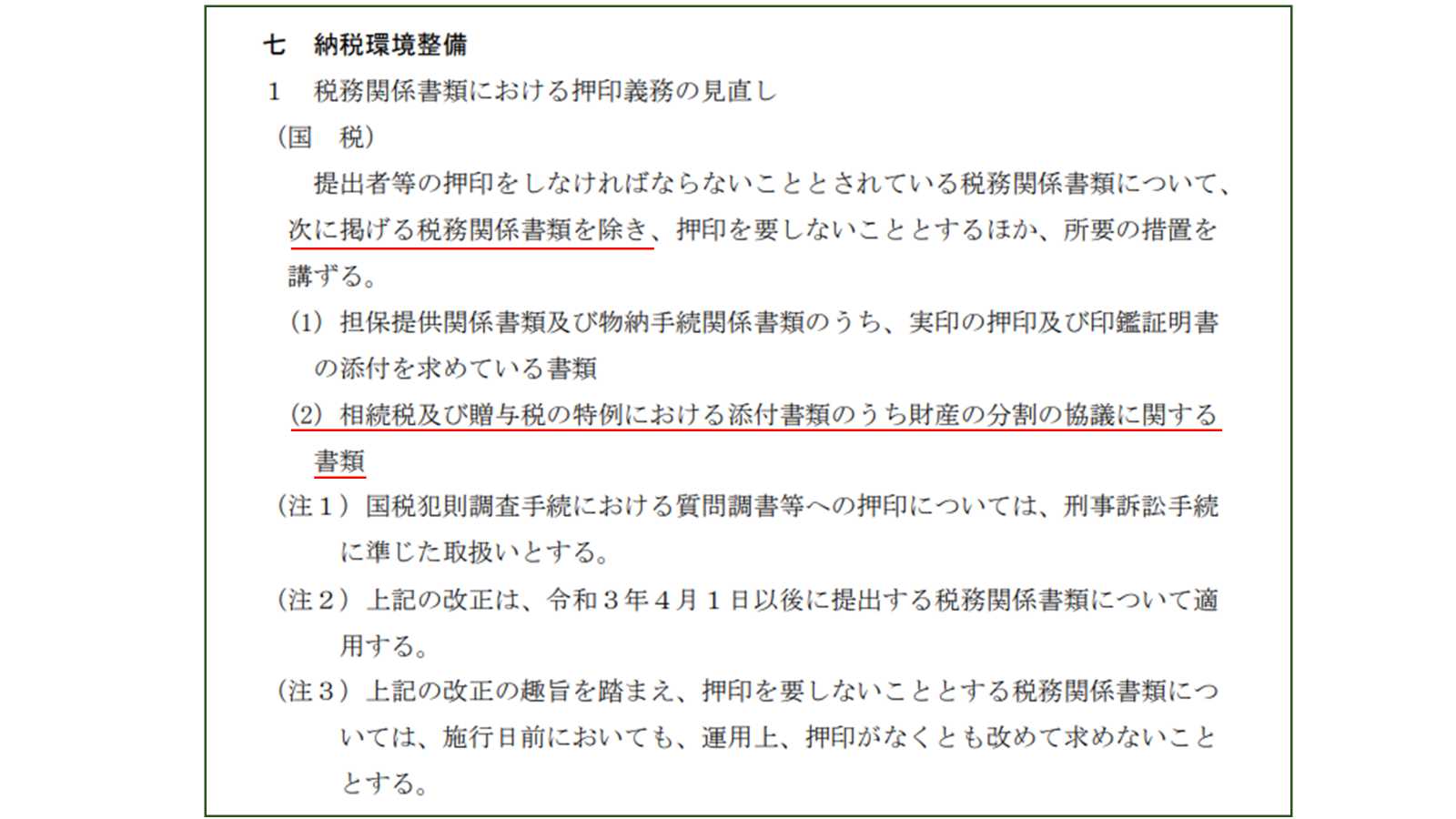

先ほどご紹介した総務省HP『令和3年度税制改正の大綱』をよく見ると、「(2)相続税及び贈与税の特例における添付書類のうち財産の分割の協議に関する書類」は押印義務の見直しの対象外です。

■総務省HP『令和3年度税制改正の大綱』より引用

3.押印が必要な相続税申告に関する書類

主な押印が必要な相続税申告に関する書類をご紹介します。

2章で「(2)相続税及び贈与税の特例における添付書類のうち財産の分割の協議に関する書類」は押印義務の見直しの対象外とお伝えしました。

主な押印が必要な相続税申告に関する書類は以下の4つです。

| 1 | 遺産分割協議書 |

|---|---|

| 2 | 延納や物納に係る書類 |

| 3 | 特定個人情報の開示請求や閲覧申請手続きにおける委任状 |

| 4 | 振替依頼書・ダイレクト納付利用届出書 |

3-1.遺産分割協議書

遺産分割協議書には押印が必要です。

遺産分割協議書とは、遺産分割協議で合意した内容をまとめた書類です。

相続税又は贈与税の特例の適用を受ける際は、「財産の分割の協議に関する書類(遺産分割協議書等の写し)」を添付します。

遺産分割協議書には、全ての相続人等の実印を押印しなければなりません。

また、使用した実印の印鑑登録証明書の原本も提出が必要となります。

【対象の特例】

| 配偶者に対する相続税額の軽減(相続税法第 19 条の2) |

| 小規模宅地等についての相続税の課税価格の計算の特例(租税特別措置法第 69 条の4) |

| 特定計画山林についての相続税の課税価格の計算の特例(租税特別措置法第 69 条の5) |

| 農地等についての相続税の納税猶予及び免除等(租税特別措置法第 70 条の6) |

| 山林についての相続税の納税猶予及び免除(租税特別措置法第 70 条の6の6) |

| 特定の美術品についての相続税の納税猶予及び免除(租税特別措置法第 70 条の6の7) |

| 個人の事業用資産についての相続税の納税猶予及び免除(租税特別措置法第 70 条の6の 10) |

| 非上場株式等についての相続税の納税猶予及び免除(租税特別措置法第 70 条の7の2) |

| 非上場株式等についての相続税の納税猶予及び免除の特例(租税特別措置法第 70 条の7の6) |

| 医療法人の持分についての相続税の納税猶予及び免除(租税特別措置法第 70 条の7の 12) |

| 医療法人の持分についての相続税の税額控除(租税特別措置法 70 の7の 13) |

■国税庁HP『押印(実印)及び印鑑証明書の添付を要する「財産の分割の協議に関する書類」【相続税・贈与税の特例関係】』より引用

3-2.延納や物納に係る書類

相続税の延納や物納の手続きに必要な書類には押印(実印)が必要です。

延納とは、相続税額が10万円を超えるときで、現金で一括払いをすることが難しい理由がある場合に、納税者が税務署へ申請をすることにより、支払いができない金額を限度として、年払いによる分割払いができる制度です。

物納とは、分割払いである延納を利用しても、現金で納付することが難しい理由がある場合に、納税者が申請をすることによって、その現金で納付することができない金額を限度として、相続した財産そのものをもって、相続税の支払いができる制度です。

3-3.特定個人情報の開示請求や閲覧申請手続きにおける委任状

特定個人情報の開示請求や閲覧申請手続きにおける委任状には押印が必要です。

相続税の納税証明書の交付請求を代理者が行う際、本人(委任者)からの委任状が必要です。

この委任状に押印は不要ですが、特定個人情報の開示請求や閲覧申請手続きの際の委任状には引き続き押印が必要です。

3-4.振替依頼書・ダイレクト納付利用届出書

振替依頼書やダイレクト納付利用届出書には、押印(銀行印)が必要です。

振替依頼書とは、口座引落しにて相続税を納税したい場合に提出する書類です。

なお、e-Taxを利用して提出する場合は、押印は不要となります。

4.まとめ

令和3年税制改正により、税務関係書類への押印義務が原則として廃止され、申告書等への押印不要となりました。

申告書第一表等には押印が不要となったものの、引き続き実印での押印や印鑑証明書の添付が必要となる書類があります。

特に遺産分割協議書には、相続人全員の実印での押印と印鑑証明書の添付が必須になります。

相続人同士が疎遠だったり、険悪だったりすると、遺産分割協議書への署名や押印に応じてもらえない事態に陥り、手続きが進まなくなるかもしれません。

相続税申告書の作成は難易度が高く、ご自身で申告書を作成する場合に、相続税を過大申告・過少申告してしまうケースも散見されます。税務調査が入るリスクも高まりますので、相続税申告は相続専門の税理士に依頼されることをおすすめします。