「開業してすぐは売上が確保できなく初年度は赤字になってしまった」

「工事費用など初期費用が多いため赤字になってしまった」

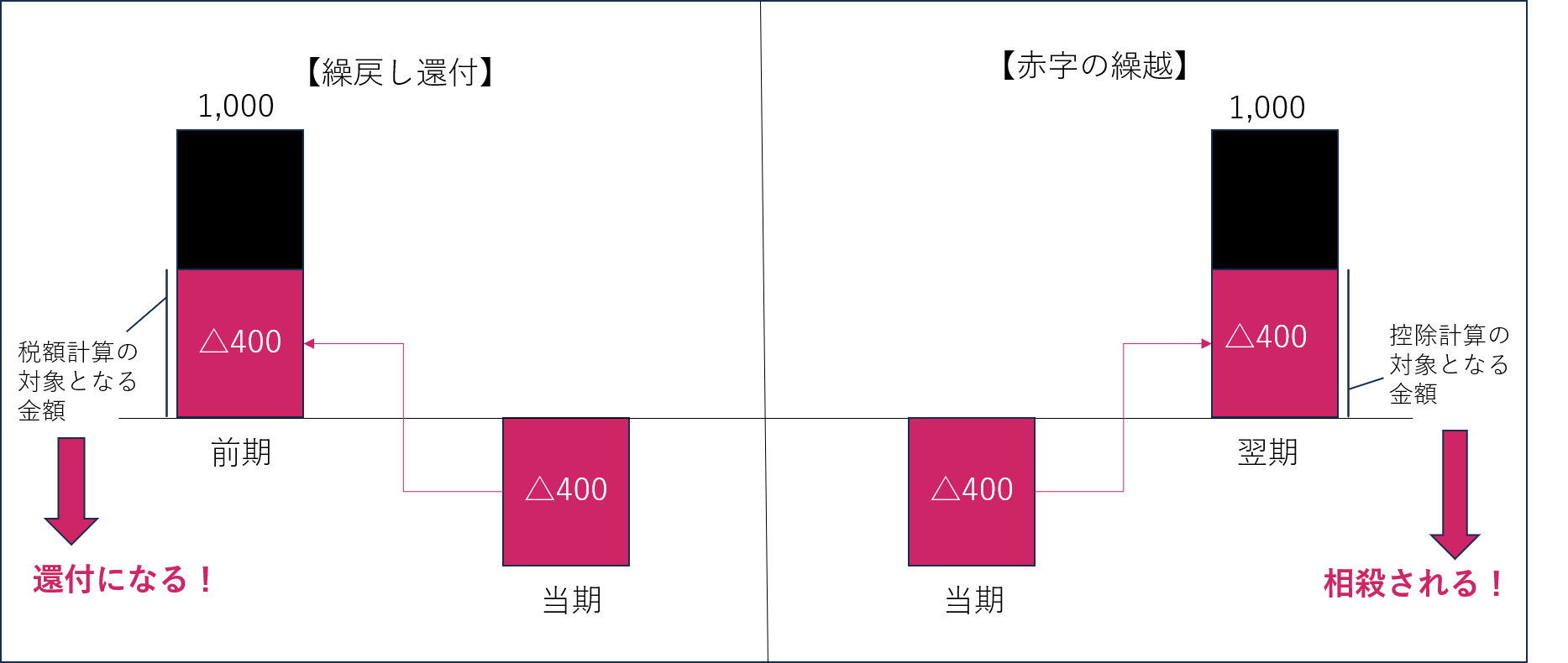

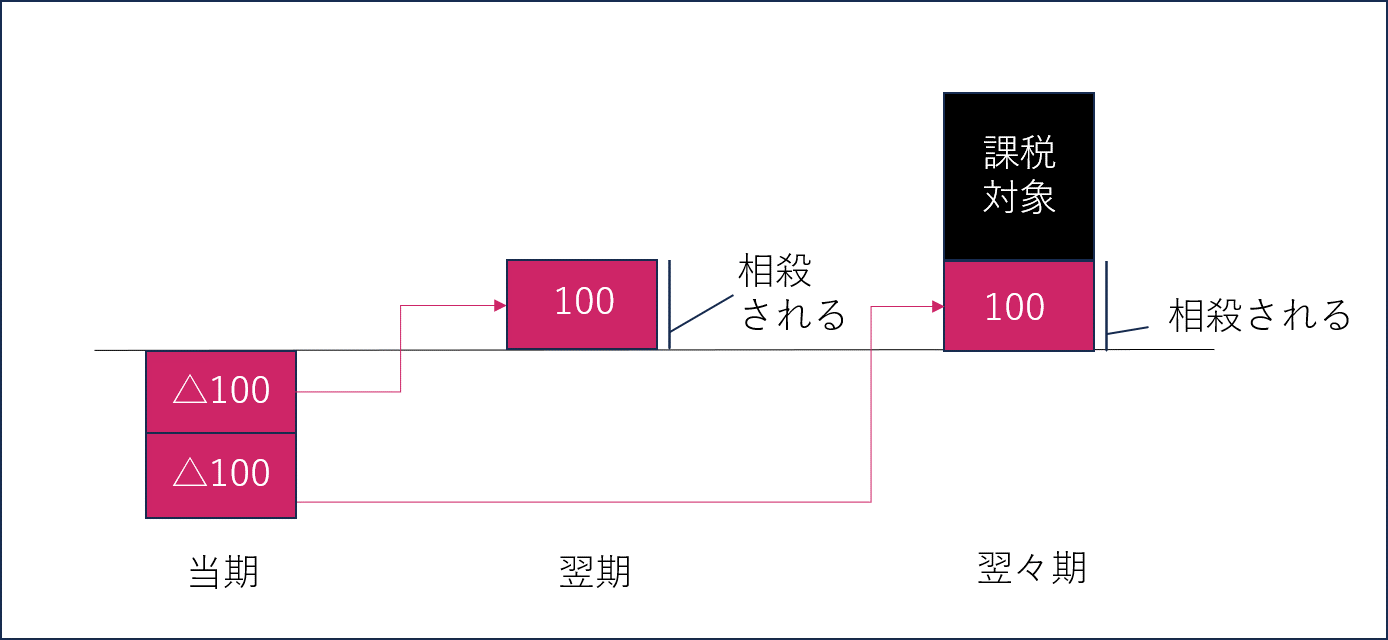

そんな赤字の場合に、赤字(欠損金)を繰越することで翌期以降の黒字と相殺することができます。(繰越欠損金制度)

法人税は課税所得(≒利益=売上-原価-経費)をもとに算出されます。 赤字を繰越する場合は、翌期以降の課税所得から前期までの赤字分の金額を引いた金額をもとに税金が計算されます。

前期に法人税を納付しており当期に赤字の場合には、前期に納付した税金の一部または全額の還付を受けることができる繰戻し還付という制度もあります。

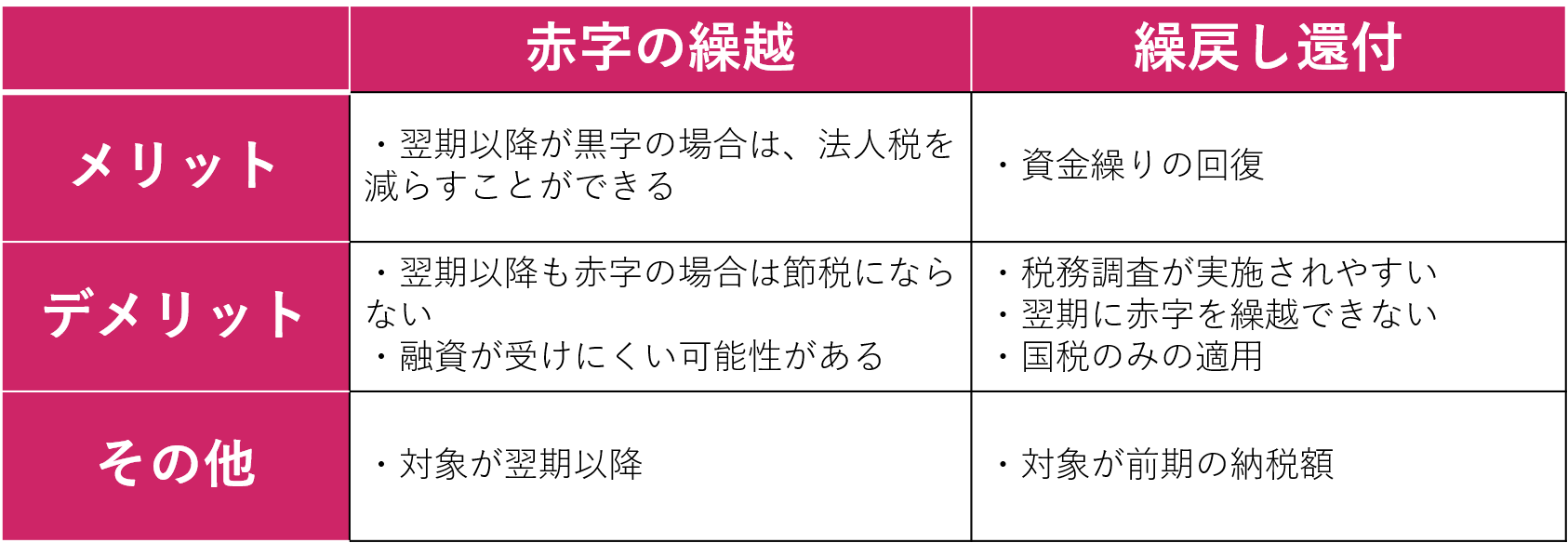

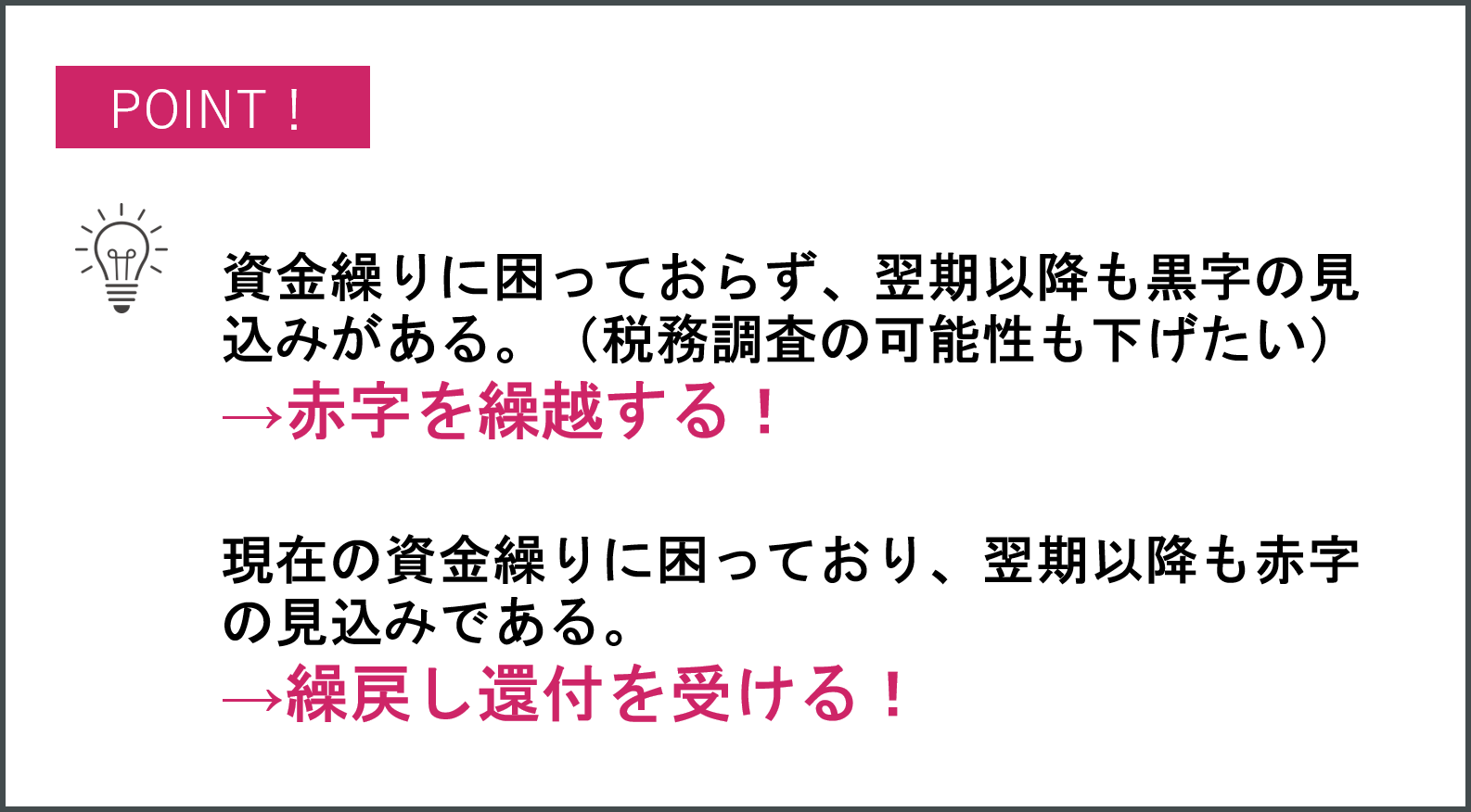

赤字の繰越と繰戻し還付のどちらを選択するかは、長期的に考えると税金はほとんど変わりません。そのため、それぞれのメリット・デメリットが判断軸になります。例えば、翌期以降の税金を減らしたい場合は赤字の繰越、現在の資金繰りを改善したい場合は繰戻し還付を選択するほうが良いでしょう。

当記事では赤字の繰越と繰戻し還付についてメリット・デメリット、選択の判断軸について解説します。 ぜひ、赤字の繰越と繰戻し還付を上手く利用して節税につなげてください。

【赤字の場合の対応】

| 概要 | 対象 | |

| 赤字の繰越 | 翌期以降の黒字と相殺 | 翌期以降の課税所得(黒字の場合) |

| 繰戻し還付 | 前期の納付額から還付 | 前期の課税所得(納付している場合) |

目次

1.法人税の赤字は繰越しできる!

法人税は赤字の場合、翌期以降に繰越することが認められております。 つまり、翌期以降の黒字と相殺し法人税を減らすことができます。 ただし、使えない場合や繰越期間があるため、詳細について解説していきます。

1-1.赤字の繰越の適用条件・繰越期間

・青色申告承認申請書の期限:青色申告を受ける事業年度開始の前日まで

1期目の場合は、設立の日以後3ヶ月以内 ※期限が土日祝の場合は翌日

・確定申告書の提出期限:決算日から2ヶ月以内

(例:3月決算の場合は5月31日) ※期限が土日祝の場合は翌日

【繰越期間】

・10年間まで繰越可能

※平成30年3月31日以前に開始する事業年度に生じた欠損金は9年間まで繰越可能 また、2期以上赤字を繰越している場合は古い年度の欠損金から算入されます。 資本金が1億円以下の中小企業では欠損金を全額控除できます。

2.赤字を繰越しするメリット

赤字と聞くとマイナスのイメージを持つ方が多いですが、実は節税になるメリットがあります。

2-1.翌期以降が黒字の場合は法人税を減らすことができる!

翌期以降に黒字の場合は赤字と相殺することで課税所得を減らすことができます。

法人税の金額は課税所得をもとに算出されるため、法人税が減り、 支払う税金の金額が減るため、キャッシュを手元に残すことができます。 不要な経費で赤字にする必要はないですが、赤字になってしまった場合は翌期以降の節税になります。

赤字を繰越した場合と赤字を繰越しない場合の税額の違いを数値例を用いて解説します。

【基本情報】

・前期の課税所得額が-200万円

・当期の課税所得額が100万円

・税率30%で計算

| 赤字を繰越する場合 | 赤字を繰越しない場合 | |

| 課税所得 | 0万円 | 100万円 |

| 税額 | 0万円 | 30万円 |

| 均等割額※ | 7万円 | 7万円 |

| 合計税額 | 7万円 | 37万円 |

※赤字の場合でも納付が必要な税金(上記は東京都23区に事業所がある場合)

赤字繰越を適用できる場合は30万円も税金を減らすことができます。 また、前期の200万円の赤字の内100万を当期に相殺したので、残りの100万円を翌期以降の黒字と相殺することが可能です。 赤字を繰越することで節税に繋がります。

3.赤字を繰越しするデメリット

税金面では節税対策になる赤字ですが、赤字の場合デメリットもあります。

3-1.翌期以降も赤字の場合は節税にならない

赤字の場合は、赤字を繰越することで翌期以降の黒字と相殺することができます。しかし、翌期以降が赤字の場合は相殺できないため、節税にはなりません。

また、赤字が続いてしまうと債務が増えていくため、倒産の恐れもあります。 節税のためのみで赤字を続けることは好ましくなく、会社の存続のためにも利益を出すことも重要です。

3-2.融資が受けにくくなる可能性がある

赤字の場合は金融機関から融資が受けられなくなる可能性があります。

赤字になると返済能力が低いとされてしまい、金融機関から融資を受けることができない場合が多いです。 赤字でも融資を受けることができた事例もありますが、新たに融資を受けるためには、事業計画で黒字が見込める場合でないと難しいです。

税金を少なくするために、赤字を続ける場合は決算では節税になりますが、資金調達や信用の面ではデメリットになります。

4.欠損金の繰戻しによる還付を受けることもできる!

赤字を翌期以降に繰越する他にも、前期に納付した法人税の還付を受ける方法もあります。

4-1.繰戻し還付とは

繰戻し還付とは、当期の赤字を前期に繰戻しすることで、既に納付した法人税の還付を受けることができる制度です。

※繰戻し還付期間は1年のみ(前期に納付した分のみ)になります

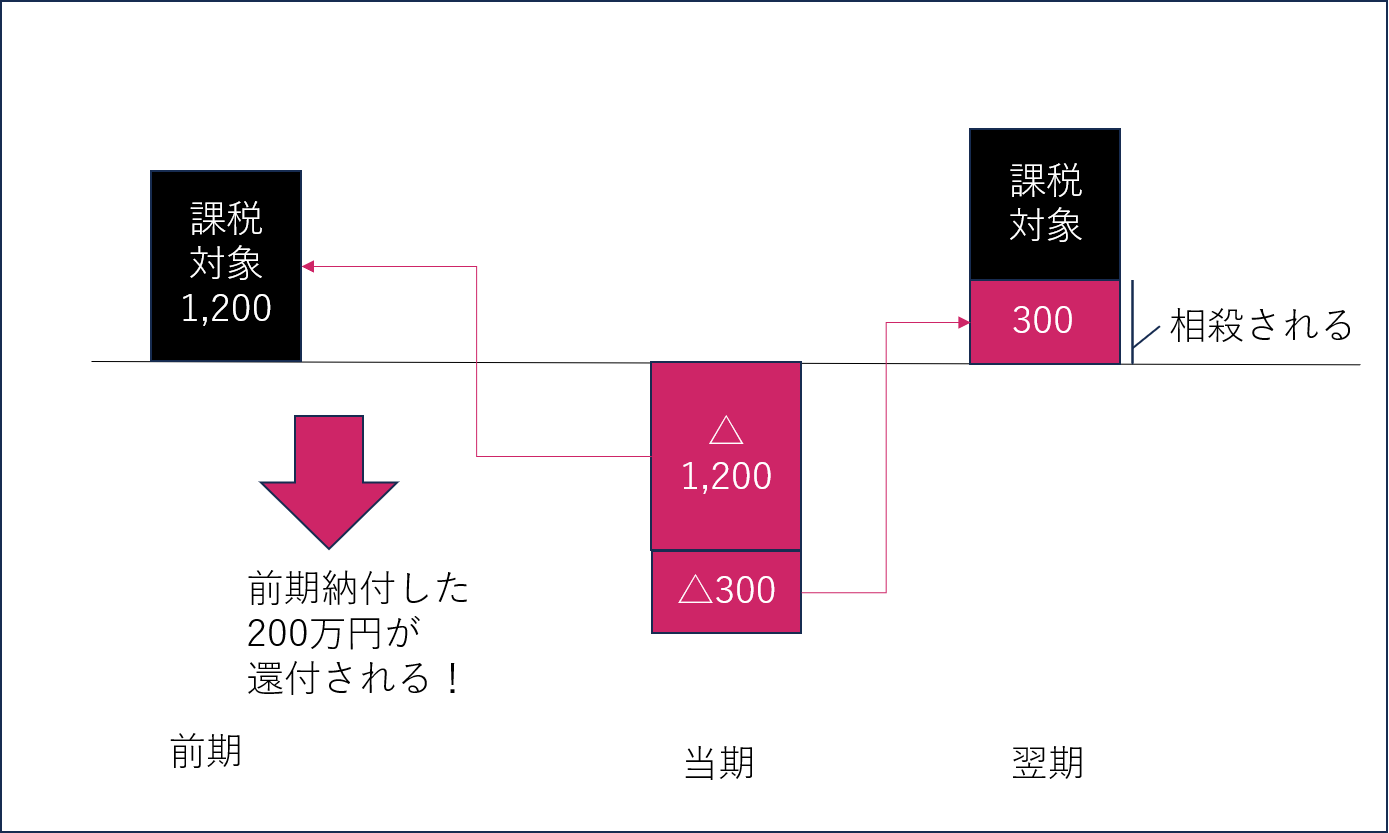

【繰戻し還付の例】

前期に納付した法人税:200万円

前期の課税所得額 :1,200万円

当期の課税所得額 :1,500万円

還付金の計算例 :200万円✕(1,200万円÷1,200万円)=200万円

※還付額=還付所得事業年度の法人税額✕(欠損事業年度の欠損金額(還付事業年度の所得金額が限度)/還付所得事業年度の所得金額)

当期の課税所得額1,500万円のため、計算式に当てはめると1500万円÷1,200万円となるが、本例では限度額の1,200万で計算となります。また、差額の300万円は前々期の納付額の還付を受けることはできなく、代わりに翌期以降に繰越することができます。

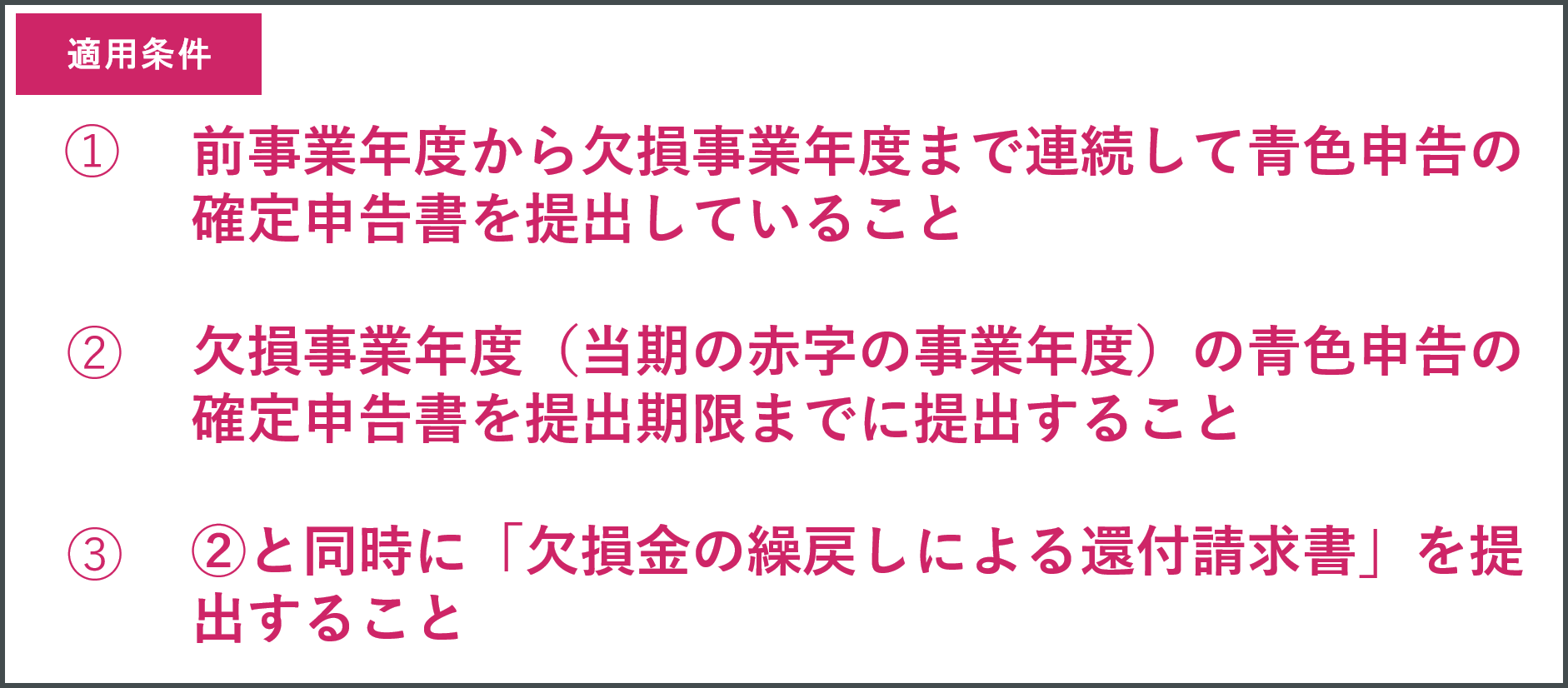

繰戻し還付を受けるためには、条件が3つあります。  ※現在は資本金が一億円以下などの中小企業のみが繰戻し還付を適用できます。

※現在は資本金が一億円以下などの中小企業のみが繰戻し還付を適用できます。

4-2.メリット

4-2-1.資金繰りの回復(改善)

前期に納付した法人税が還付されるため、手元にキャッシュが増えます。 そのため、還付を受けることで、資金繰りの面でメリットになります。

4-3.デメリット

4-3-1.税務調査が実施されやすい

法人税の条文上に「…還付請求書の提出があった場合には、その請求の基礎となった欠損金額その他必要な事項について調査し、…」とあります。 税務調査といっても、実際に税務官の方が調査に来る実地調査の場合もありますが、書類のみの机上調査の場合もあります。 繰戻し還付を受ける場合は、税務調査が来る可能性が高くなると考えておいた方が良いでしょう。

4-3-2.翌期に赤字を繰越できない

当期に繰戻し還付を受ける場合は、当期の赤字を翌期以降に繰越することはできなくなってしまいます。そのため翌期に大きな利益が出た場合はその分の税金を支払うことになります。

4-3-3 国税のみの適用

法人税のうち国税(法人税、地方法人税)には適用できますが、地方税(事業税や都道府県民税)には適用できません。 もし、繰戻し還付を適用する場合は、国税は還付、地方税は繰越になります。

5.赤字の繰越と繰戻し還付のどちらを選択すべき?

5-1.赤字の繰越と繰戻し還付の選択の判断軸

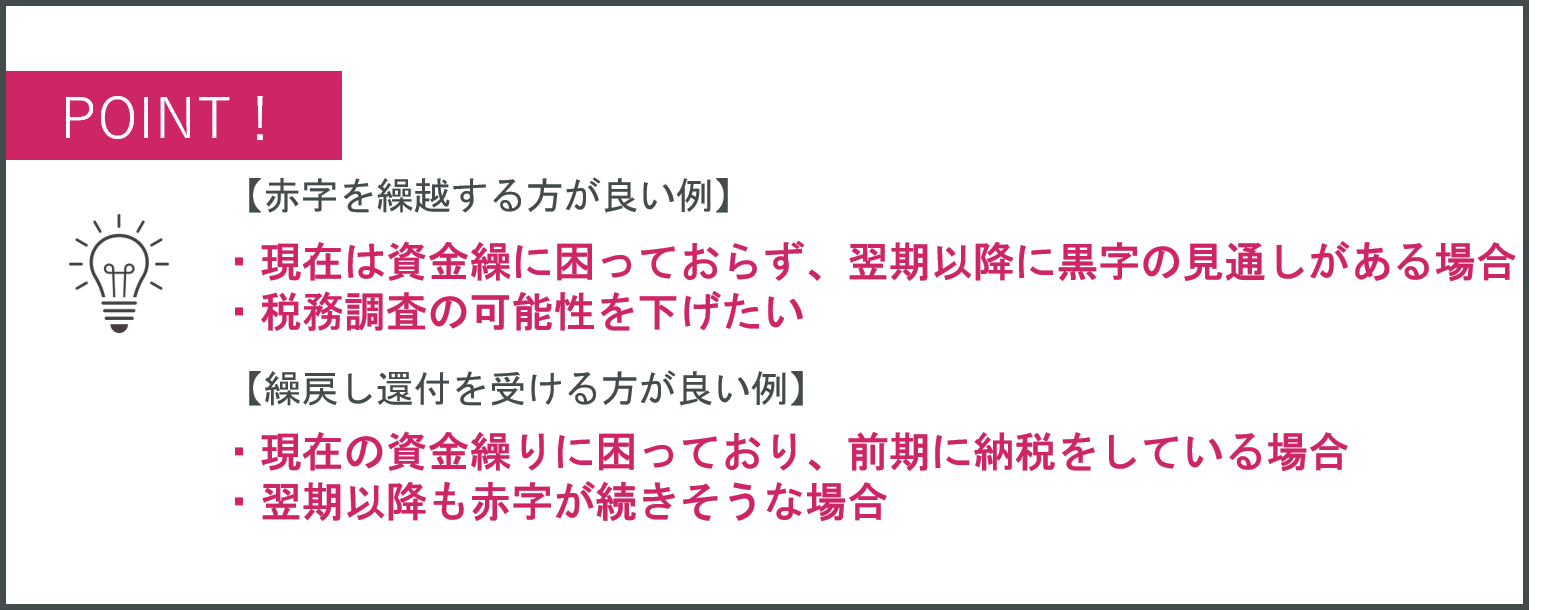

選択の判断軸は2章〜4章で述べたメリット・デメリットから判断しましょう。 異なる点としては、将来の税金を減らすか、今期還付を受けるかになります。 そのため、法人の置かれている状況によって、メリット・デメリットから考えることになります。

そこで、赤字を繰越する方が良い例と繰戻し還付を受ける方が良い例を具体的に提示します。

5-2.赤字の繰越と繰戻し還付の利用例

赤字を繰越した場合と繰戻し還付を受ける場合、どちらも利用しない場合を数値例を用いて解説します。

【基本情報】

・前期の課税所得額が200万円

・当期の課税所得額が-100万円

・翌期の課税所得額が200万円

・税率30%で計算

・還付額の計算式 還付所得事業年度の法人税額✕(欠損事業年度の欠損金額(還付事業年度の所得金額が限度)/還付所得事業年度の所得金額)

※国税のみの例となっておりますので、実際には都道府県民税や市町村民税が発生します。

【前期の納税額】

| 赤字を繰越する場合 | 繰戻し還付を受ける場合 | どちらも利用しない場合 | |

| 課税所得 | 200万円 | 200万円 | 200万円 |

| 法人税額 | 60万円 | 60万円 | 60万円 |

| 合計税額 | 60万円 | 60万円 | 60万円 |

| 還付を受ける額 | ー | 0円 | ー |

【当期の納税額】

| 赤字を繰越する場合 | 繰戻し還付を受ける場合 | どちらも利用できない場合 | |

| 課税所得 | -100万円 | -100万円 | -100万円 |

| 税額 | 0円 | 0円 | 0円 |

| 合計税額 | 0万円 | 0万円 | 0万円 |

| 還付を受ける額 | ー | 30万円 | ー |

※還付額:60万円✕(100万円÷200万円)=30万円 【翌期の納税額】

| 赤字を繰越する場合 | 繰戻し還付を受ける場合 | どちらも利用できない場合 | |

| 課税所得 | 100万円 | 200万円 | 200万円 |

| 税額 | 30万円 | 60万円 | 60万円 |

| 合計税額 | 30万円 | 60万円 | 60万円 |

| 還付を受ける額 | ー | 0円 | ー |

【3期分の納税額の合計】

| 赤字を繰越する場合 | 繰戻し還付を受ける場合 | どちらも利用できない場合 | |

| 前期 | 60万円 | 60万円 | 60万円 |

| 当期 | 0万円 | 0万円 | 0万円 |

| 翌期 | 30万円 | 60万円 | 60万円 |

| 合計 | 90万円 | 120万円 | 120万円 |

| 還付額 | ー | 30万円 | ー |

繰戻し還付を受ける場合は還付額があるため、還付金も考慮すると 赤字を繰越する場合と繰戻し還付を受ける場合の税金にほとんど違いはありません。

※前期と当期などで税率が変わる場合は差額が出ます

長期的に考えると、税金に大きな違いはありません。

そのため、赤字の繰越と繰戻し還付の選択の判断ポイントは、前章までで述べたメリット・デメリットになります。 資金繰りに問題なく、翌期以降も利益が見込める場合は、赤字を繰越することをおすすめします。 メリット・デメリットを考慮することで赤字の繰越と繰戻し還付の選択を判断することができます。

6.判断が難しい場合は専門家に相談

5章で述べた通り、メリット・デメリットも考慮して判断します。 正直なところ、判断に困る場合も多くあります。さらに1章や4章で述べた通り赤字を繰越する(繰戻し還付を受ける)ための条件を満たす必要もあります。 少しでも迷った場合は、必ず専門家に相談しましょう。

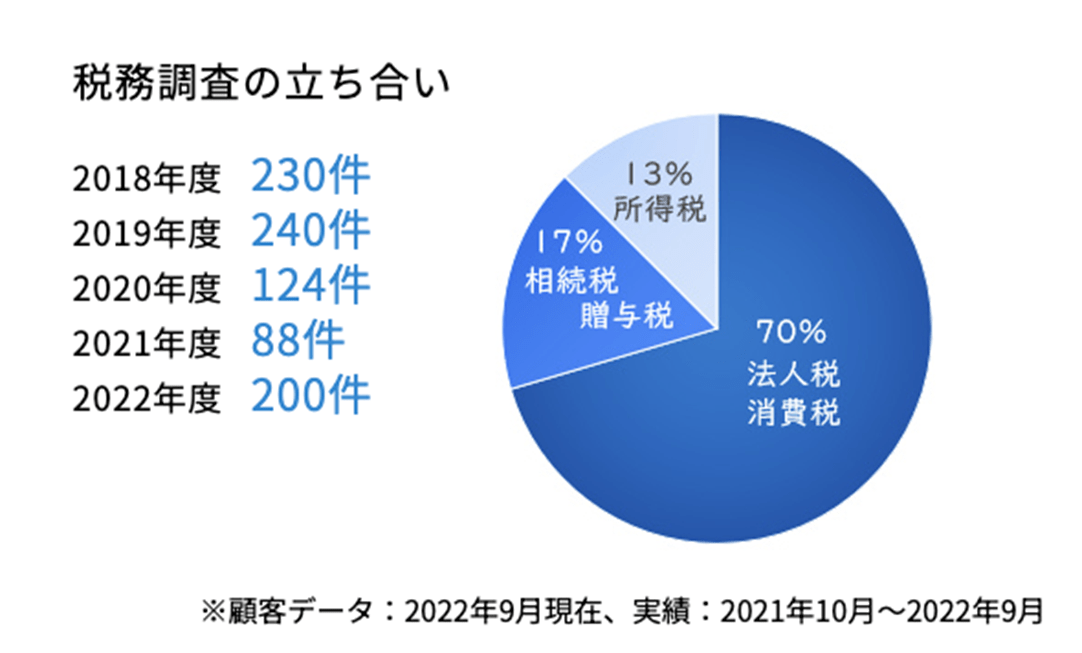

元国税庁OBの税理士が多数在籍で税務調査立ち会いも安心!

また、繰戻し還付を受けた際に不安を感じるのが、「税務調査が入ったらどうしよう」というおもいではないでしょうか。  当法人では、より的確に合理的に税務調査に立ち合える秘密兵器として、元国税庁のOBが多数在籍しているのでご安心ください。税務調査の表と裏を知り尽くしたスタッフが、顧問税理士としてサポートさせていただいているお客様の税務調査対応をサポートさせていただきます。

当法人では、より的確に合理的に税務調査に立ち合える秘密兵器として、元国税庁のOBが多数在籍しているのでご安心ください。税務調査の表と裏を知り尽くしたスタッフが、顧問税理士としてサポートさせていただいているお客様の税務調査対応をサポートさせていただきます。

法人として会社を設立すると、会社の利益・将来の展望・税金の削減など、経営者になる方はさまざまなことを考えていかなければいけません。 赤字の繰越ができるのか、繰戻し還付を受けることができるのか、さらにどちらを使うかなど判断に迷われた方は、ぜひ下記フォームより相談してみてください。

7.まとめ

赤字の繰越と繰戻し還付を利用して節税することが可能です。 赤字を繰越するためには、青色申告承認申請書を期限内に提出し、青色申告の確定申告書を提出する必要があります。

また、繰戻し還付を受けるためには、前事業年度から欠損事業年度まで連続して青色申告の確定申告書を提出していること、欠損事業年度の青色申告である確定申告書(期限後申告書を除く。)をその提出期限までに提出すること、申告時に「欠損金の繰戻しによる還付請求書」を提出することが条件が必要になります。

赤字を繰越する場合、繰戻し還付を受ける場合の選択は、会社の状況に応じて、それぞれのメリット・デメリットから判断します。  赤字の繰越、繰戻し還付を上手く利用して節税に繋げましょう。

赤字の繰越、繰戻し還付を上手く利用して節税に繋げましょう。