この記事へたどり着かれた方は、自分の事業での法人成りについて色々と調べているが、「結局、自分はどのタイミングで法人成りすればいいのだろう?」と悩まれていることと思います。

本サイトを運営する辻・本郷税理士法人の会社設立支援専門部署では、たくさんの次のようなノウハウや事例を蓄積してきました。

・事前にご相談いただけたおかげで、前もって法人成りの適切なタイミングを提案したノウハウ

・ご相談いただいたときには遅く、もっと早く相談しておけばよかった!と言われた事例

この記事では、そのノウハウを重要度によって厳選したポイントに沿って解説しています。

さらに、2章以降では選別した後悔事例または後悔しかねない事例やよくご質問いただくQ&Aを具体例も交えながら解説します。

法人成りのタイミングに関するポイントを理由とともに抑え、自分にも関連のありそうな事例やQ&Aを読んでいただくことにより、自分の法人成りのタイミングに関する精度の高い意思決定ができるよう記載しています。ぜひご一読ください。

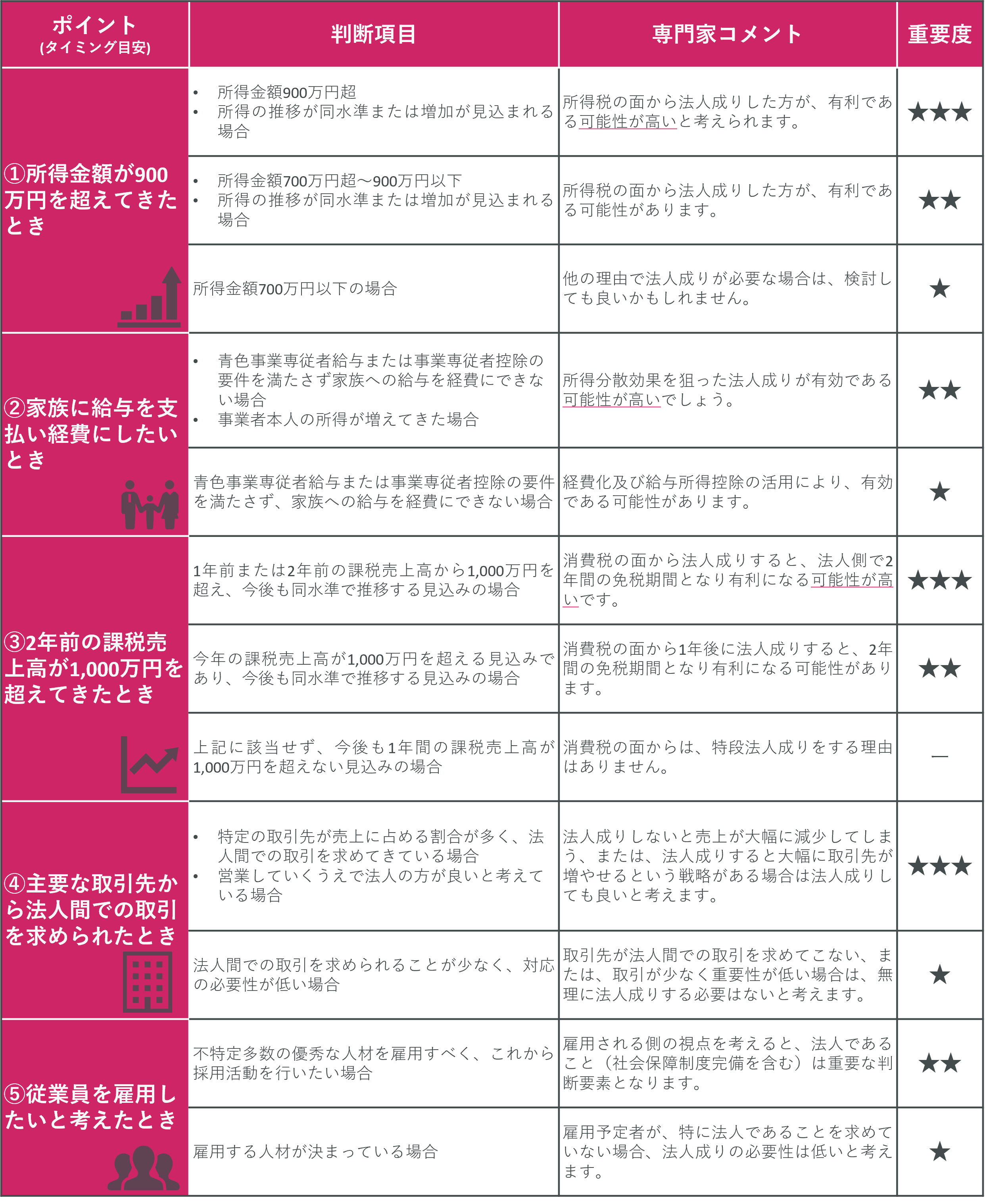

法人成りのタイミングを判断する5つのポイント

さっそく、法人成りのタイミングを判断する際の重要なポイントを順に見ていきましょう。

はじめに各種ポイントと判断軸をまとめた表を記載します。

①所得金額が900万円を超えてきたとき

個人事業主としての所得金額が900万円を超えてきたときは、個人と法人の税率の違いから法人成りを検討しても良いタイミングです。

個人にかかる税金の1つに所得税がありますが、所得税は超過累進税率が適用され、以下の図のように課税される所得金額が増えるほど税率が高くなります。

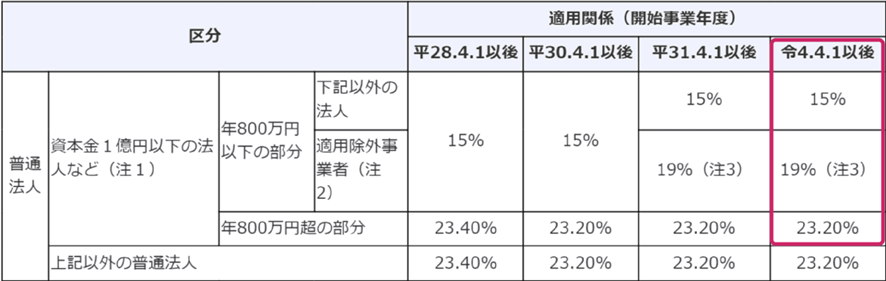

一方で法人の場合は、次のような税金と税率が課せられます。

下図、「令4.4.1以後」の列を赤枠内をご覧ください。(地方税を除く。)

さらに、法人成りとすると自身の給与を「役員報酬」として支払うと、所得税の計算上は「給与所得控除」も適用されるため、節税メリットがあります。

(参考:国税庁 給与所得控除)

したがって、一定の所得金額を超えたタイミングで法人成りすることによってトータルで支払う税額が抑えられることとなります。

所得ごとの法人成り検討の目安として、次のように考えて良いでしょう。(諸条件により異なります。)

- 所得900万円超

所得税の面から法人成りした方が、有利である可能性が高いと考えられます。 - 所得700万円超~900万円以下

所得税の面から法人成りした方が、有利である可能性があります。 - 所得700万円以下

他の理由で法人成りが必要な場合は、検討しても良いかもしれません。

また、一時的に所得が増えるだけの場合は上記のような税率差によるメリットがなくなってしまうこともあるため、慎重な判断が必要です。詳細なシュミレーションを行いたい場合も含め専門家に相談されることをおすすめします。

②家族に給与を支払い経費にしたいとき

個人事業主の確定申告で、青色事業専従者給与(白色申告者の場合は、事業専従者控除)という制度がありますが、一定の要件を満たさず経費化できていない場合は、法人成りの際に家族を役員などにする方法によって経費化することができます。

また、前述の通り所得税は累進課税のため家族に給料を支払い所得を分散させると一人ひとりの所得税率が低い税率で計算され、家族単位で考えた場合、トータルの納税額が少なくなることがあります。

さらに、一人ひとりの給与所得を求める場合、「給与所得控除」という控除があるため、家族分の給与所得控除を活用できることにも計算上のメリットがあります。

対して、個人事業主の場合、一定の要件を満たすことによって家族に給与(※)を支払うことができる特例がありますが、複数ある要件のうち特に「その年を通じて6か月を超える期間、その事業に従事していること」について、共働きなど配偶者に他の所得があると一定の要件を満たさない場合は家族に給与を支払っても経費にできません。

よって、家族単位で納税額を考えると、税額を抑えるために法人成りは有効な手段となります。

参考:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

③2年前の売上高が1,000万円を超えてきたとき

個人事業主は、次のいずれかの要件を満たす場合、消費税の納税義務が生じます。

納税義務が生じるタイミングに合わせて法人成りすることによって、法人では消費税の納税義務は免除されます。

- 2年前の年間売上高が1,000万円を超えた場合

- 前年の前半6か月の売上が1,000万円を超え、かつ、給与等支払額が1,000万円を超えた場合

※資本金額1,000万円以下である等の要件も満たしている場合に限る。

法人は個人事業主とは税法上別の事業者として扱われますので、消費税の納税義務の判定は個人事業主とは別で行われ一定の要件を満たす場合、最大2年間は消費税の納税義務は免除されることとなります。 したがって、事業が好調で取引規模が拡大しているような場合、消費税の納税義務が生じるタイミングは重要な判断要素となります。

なお、2023年10月1日よりインボイス制度が施行されるため、インボイスの対応(適格請求書発行事業者の登録)が必要かどうかによって、法人成りをしても最大2年間の消費税の納税義務の免除を受けられない場合もあるため注意が必要です。

インボイスに関する情報はこちらを参考にしてください。

関連記事:インボイス制度の副業への影響は?取引先・勤務先・税額の3要素を解説

④主要な取引先から法人間での取引を求められたとき

大きな企業は取引先を法人に限定している場合もあり、その取引先との取引がなくなってしまうと困る場合は法人成りが必要となります。

また、これから事業を拡大し営業を行う際、顧客となりうる企業が法人間での取引を望んでいるといった場合も法人成りが必要となります。

事業を行う上で、一般的には個人事業主よりも法人の方が社会的信頼性は高いと言えます。

理由の一つとして、個人事業主は開業届を税務署へ提出すれば名乗れますが、法人は煩雑な手続きと費用を支払ったうえで設立手続きを行う必要があるからです。

上記のような理由から、事業に対する姿勢などを計るうえでは一定の判断材料となるため、個人事業主と比較すると法人側が社会的信頼性の高い取引先と判断される傾向があります。

⑤従業員を雇用したいと考えたとき

雇用される側の目線で考えると、法人は事業を行っていくうえで手間もコストもかけないといけないことや社会保険に強制加入であることなどから、外部から見ると個人事業主からの採用募集よりも法人からの採用募集の方が、労働環境が整っていると感じ優秀な人材を確保しやすくなると言えます。

まず法人は、煩雑な手続きやコストかけて設立する必要があるうえ、設立したあとも様々な手間やコストがかかってきます。社会的信頼性にも関わってきますが、より事業を継続することへの本気度が伺えます。

また、個人事業主は原則常時5人以上の従業員を雇用している場合を除き社会保険への加入は任意加入となりますが、法人は社会保険へ強制加入となり保険料負担も生じます。

一般的には社会保険の保障は国民健康保険や国民年金より手厚く、雇用される側からの目線で見るとメリットがあります。

よって、優秀な人材を確保していきたいと考えたときの戦略の一つとして法人成りを検討されることをおすすめします。

関連記事:法人成りに費用な3つの費用|運営コストや合同会社との比較も解説

法人成りのタイミングを誤り後悔した事例4選

ここからは、本サイトを運営する辻・本郷税理士法人の会社設立支援専門部署が蓄積してきた事例・ノウハウから、特に後悔してしまいがちな事例を「概要と問題点及び対応策」として記載し、それぞれ解説していきます。

どの事例でも結論として、外部の専門家の意見を判断要素に取り入れることが必要だと考えます。

自身の知っている範囲だけの判断ではなく、初回は無料で相談を受けている専門家も多くいるため、有効活用されることをおすすめします。

また、相談を受けた専門家としては、お客様の状況のいかんによって「法人成りをやめる提案をする」ということも役割であると考えています。

①法人成りを迷っている間にベストなタイミングを逃してしまったケース

事業が軌道に乗ってきている中で、年の前半に法人成りのことも視野に入れていた。

しかし事業が忙しく、年1回の経理作業を行いなんとか確定申告を済ませていた状態だったため、収支も正確に分からないまま漠然としたモヤモヤを抱え年末の繁忙期に突入。

時間をとっての法人成りの検討もできないまま年を越え、さらに消費税の納税義務者にもなり消費税の納税負担が生じてしまった。

問題点① 経理作業を後回しにし、収支計算が後回しになっていた。

対応策✔ 対応策銀行口座やクレジットカードを連携して帳簿付けを行うことができる会計ソフトを活用し半自動で帳簿付けを行うか、家族や外部へ依頼し収支を見える状態にしましょう。

問題点② 専門的な内容にも関わらず、外部の専門家を活用しなかった。

対応策✔ 適切な外部の専門家等へ具体的な収支状況及び計画とともに相談しましょう。 事業が軌道に乗り忙しいからこそ手間をかけず、かつ、外部の協力を得つつ法人成りのタイミングを見極めるのが合理的であると考えます。

②事業規模が縮小し手間とお金だけがかかってしまったケース

例年安定した売上と利益を生む事業を営み家族を養っていく分には十分な所得が生じていたが、目先の売上見込みが増加し、さらに社会的な変化や業界的な変化を理由にこのまま売上と利益が急増すると考えた。今後の税金面・税率面を考えるとメリットがあると考え、自分でもできる法人成り支援サイトを利用し迷わず法人成りを行った。

なお、他の要素における法人成りの必要性等は特段なかった。

しかしその後、規制緩和措置などの理由により新規参入の競合が急増。結果、売上と利益がこれまで通りの推移となり法人格であることのメリットが特になくなってしまったうえ、自分では法人税の申告が難しいことに気づき決算直前に税理士に依頼、予定外の支出も生じてしまった。

問題点①

売上の急増の確実性と、その状況が継続するかの見込みが甘かった。

問題点②

法人成りに伴い生じるランニングコストを適切に把握できていなかった。

問題点③

外部の専門家に相談せず、自身の把握している単一的な評価基準(税金面・税率面)のみで法人成りをしてしまった。

対応策✔

法人成りは、中長期に渡り法人で事業を継続していくことで得られるメリットが多くあるため、事業の継続性に関し客観的な意見を聞くことが必要であったと考えます。

また、法人成りをした場合のコストを適切にしたうえで法人成りの判断が必要だった。 具体的には、次のような多面的な判断をしたうえでタイミングも見極めることが重要となります。

(法人成りの必要がなかったと、法人を設立後に気づいても手間とお金は返ってきません。)

●事業の今後の見込みはどうなるか

●法人成りに伴う初期費用やランニングコストはいくらかかるか

●その他考慮すべきポイントないか

したがって、急いで法人成りをすることはあまりおすすめしません。

関連記事:会社設立に税理士は必要?利用しないと損する理由や費用・選び方を解説

③消費税の課税事業者となる時期を誤ってしまったケース

翌年の消費税の課税事業者判定において、基準期間である前年の課税売上高は800万円であった。

また、前年の事業開始は4月1日からであり、年換算すると約1,066万円(800万円/9か月×12か月)で1,000万円超となるため、翌年は消費税の課税事業者になると考え、今年法人成りを行い翌年1月より法人で事業を稼働させた。しかし、後日もう1年は免税事業者であることが判明した。

問題点

思い込みで年間換算で判定し、そのまま法人成りを実行に移してしまった。

解決策

消費税の基準期間の課税売上高判定において、法人は年換算により判定しますが、個人は年換算で課税売上高1,000万円の判定をする必要がなかったため、独断で判断せず、外部の専門家に相談しましょう。

④消費税の課税事業者の判定で集計すべき売上額を誤認してしまったケース

2年前の売上が1,100万円だったが、消費税を除くと1,000万円になるため今年はまだ免税事業者であると認識し、消費税の面からはまだ法人成りをするタイミングではないと判断した。

ところが確定申告を行ったのち、税務署から連絡があり「消費税の納税義務が生じており消費税の申告と納税が必要である」と言われた。

問題点

免税事業者の場合、消費税の課税売上高は消費税も込みで集計(消費税額を分けない)し、1,000万円を超えているかどうかで判定することを知らなかったこと。

対応策

課税売上高が1,000万円を超えているかどうかを税込で判断します。

補足として、次のような事項などがないかも考慮しなければなりません。

●消費税のかからない売上(非課税売上高・不課税売上高)が含められていないかどうか

●商品を輸出した際の売上は消費税を別で払っているが課税売上高にはどう含めるのか

●値引・返品・貸倒等があった場合はどう集計するのか

したがって、この事例でも1人で判断せず、外部の専門家に相談するのが良いと言えるでしょう。

よくある法人成りのタイミングに関するQ&A9選

最後に法人成りのタイミングを考えるうえで、出てくると想定される細かな疑問点もQ&A形式で記載しました。ご自身の場合により具体的に当てはまる項目だけでもご覧ください。

①数年だけ大きく利益があがる場合も設立した方が良いのでしょうか?

売上や利益の額が安定しない場合、法人成りは慎重に考えた方がよいでしょう。

主な理由としては、前述の金額的なメリットが挙げられます。

法人は継続していくことが前提であり、長期間事業を営むことにより金額的なメリットを享受することができます。

売上金額にもよりますが業種・業界の一時的な特需によって短期間売上・利益が増加したとしてもその後金額的メリットよりも会社を維持していくコストや手間の方が大きくなってしまう場合もあります。

そのため、一時的な売上・利益の増加による法人成りの検討の際はどこまで予測が立てられ、どの程度のメリットが見込まれるかを具体的にしたうえで判断した方がよいでしょう。

②事業用の資金があまり貯まっていないのですが法人成りをしても良いのでしょうか?

設立時の費用及び会社を維持するためのコストを考えると、一定金額の運転資金が貯まってからでも良いかもしれません。 理由として、法人成りは継続していくことにより多くのメリットを享受できることが多く、その継続のためには当然金銭的なコストもかかります。

具体的に想定すべき費用項目は次のようなものがあります。

●会社設立時の10~30万円の費用

●顧問税理士の年間顧問料

●赤字でもかかる法人住民税均等割約7万円

●社会保険料負担(国民健康保険からの切り替え)

複合的な判断が必要となりますが、お金がなくなって会社を維持できなくなってしまっては元も子もありません。まずは、会社を安定して継続するための資金を貯める方法から考えても良いと思います。

③前々年の7月に事業を開始した場合、消費税の納税義務が生じるのは今年の7月からでしょうか?

個人事業主は1月1日~12月31日までの年単位で判定するため、前々年7月から同年12月31日までの間に課税売上高が1,000万円を超える場合、今年の1月1日から12月31日までが消費税の納税義務者となります。

④繁忙期に法人成りをするのは避けた方がいいですか?

次の2つから避けた方が良いと考えます。

- 年の忙しい時期は業務の遂行で忙しい中、法人設立の手間をかけ、どのタイミングで法人成りをするかの検討や外部への相談を行うことになる

- 繁忙期ですと売上等の変動も激しくなるため法人成りの金額的なメリットを検討するうえでも判断が難しくなる

タイミングを見極め、適切な判断で法人成りをするためにも避けたほうが良いでしょう。

繁忙期前に余裕をもった検討をおすすめします。

⑤消費税の課税事業者になる前後で気をつけることはありますか?

個人事業主から法人へ引き継ぐ資産がある場合は、消費税の納税負担や引き継ぎ方法に注意が必要です。

資産個人事業主として事業を行う上で所有している資産がある場合、設立した法人には売却する形で移行することが多くあります。

その場合、個人事業主側が消費税の納税義務を有する場合、課税売上高が生じることとなり消費税の納税負担増加が挙げられます。 そのため、法人成りする年に個人事業主に消費税の納税義務があり、かつ、法人への引き継ぎ資産がある場合は税負担増加の懸念が生じるためご注意ください。

⑥法人成りのタイミングと消費税におけるインボイス制度はどのような関係がありますか?

個人事業主でも法人でも取引先の要望などにより、インボイス制度に対応するかどうかを決めることとなるため直接的には関係はありません。

ただし、第1章の消費税で記載の通り、法人成り後にインボイス制度の対応を行った場合、消費税の納税義務の免除期間が短くなってしまう場合があるためご注意ください。

関連記事:インボイス制度の副業への影響は?取引先・勤務先・税額の3要素を解説

⑦法人成りした年の個人の確定申告はどうなりますか?

法人成りをするまで、個人事業主として営んでいたときまでの所得を申告する必要があります。

また、法人成りした年に消費税の納税義務者であった場合は同じように消費税の申告が必要とあります。 したがって、タイミングによっては12月31日まで個人事業主として事業を行い、1月1日から法人で事業を開始するという選択肢もあります。

⑧法人成りするまでにどのくらいの期間が必要ですか?

合同会社1週間・株式会社2週間程度の時間を確保することをおすすめしています。

本サイトを運営する辻・本郷税理士法人がサポートさせていただく場合、最短では合同会社の場合最短1日・株式会社の場合最短3日程あれば設立することも可能ですが、最短日での設立をご希望の場合、次のような条件を満たしている必要があります。

●1都3県(東京都・神奈川県・千葉県・埼玉県)での登記を予定されていること

●会社の決定すべき事項がすべて決まっていること

●必要書類も完備されていること(押印含む)

●当日中に書類を指摘の場所(都内)へ届けることが可能であること

●登記申請希望日が、土日祝日ではないこと

●決定事項や書類に関し全く相談がない状態であること

※その他特殊事情を除く。

ただし、最短での設立は、検討・相談をする時間を省いた結果、後悔する可能性が高くなると考えられるため、本サイトを運営する辻・本郷税理士法人の方針としては本当にやむを得ない場合を除き、あまりおすすめしておりません。

また、実際の事例では相談事項があることや、遠方の場合郵送のやり取りの時間を要するなどの事情が生じます。具体的に時間を要する場合の要件も一例を記載しますので、参考にしてください。

●複数の出資者がいる場合

●国外の出資者がいる場合

●現物出資をご検討の場合 etc…

関連記事:会社設立を最短3日で行うロードマップと効率化した手続きを全解説!

⑨法人成りのタイミングを誤り後悔しているのですが救済措置はありますか?

法人の設立登記が完了してしまえば、あとになってから変更することはできません。

もし、法人で事業を行う必要自体がなかった場合は、解散費用をはじめとしたお金や手間が生じます。 したがって、法人成りのタイミング及び法人成りの意思決定自体を、本記事で述べているポイントを踏まえ、慎重に判断しましょう。

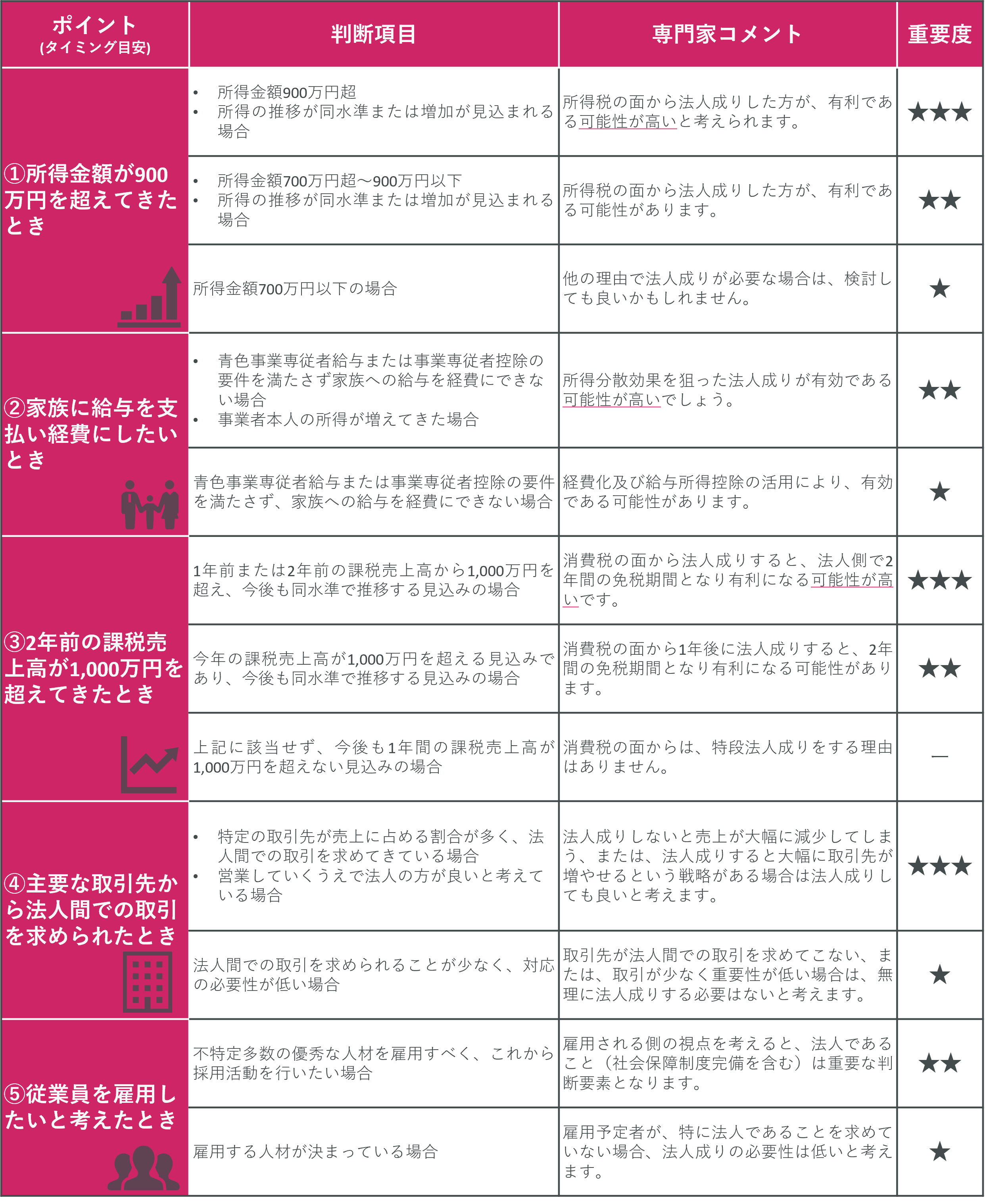

まとめ

最後に、改めて法人成り判断のポイントをまとめた図を再掲します。

後悔しない法人成りにお役立ていただけますと幸いです。