個人事業主として事業をおこなっていく中で、法人成りをするか悩んでいる方は多いのではないでしょうか?

法人成りをするか悩んでいる方は下記のような事で悩まれていることが多いです。

・そもそも法人成りとは何なのか?

・個人事業主と法人は何が違うのか?

・今までと何が変わるのか?

・節税になると聞いたことがあるが、具体的にどれだけ節税できるのか?

・そもそも法人成りするベストなタイミングはいつなのか?

・法人成りをして後悔するような事はないだろうか?

上記のような悩みを相談したくても、身近に質問できる人はいない事も多く、ネットで調べてもイマイチよく分からないなど・・・。

会社設立は人生に一度の大勝負であり、絶対に失敗したくないと考える方は非常に多いと思います。

本稿では数百件の法人成りをサポートしてきた中村が自分の家族や知人に相談されたらをテーマに皆様の法人成りについての悩みが少しでも晴れるよう、解説いたします。

目次

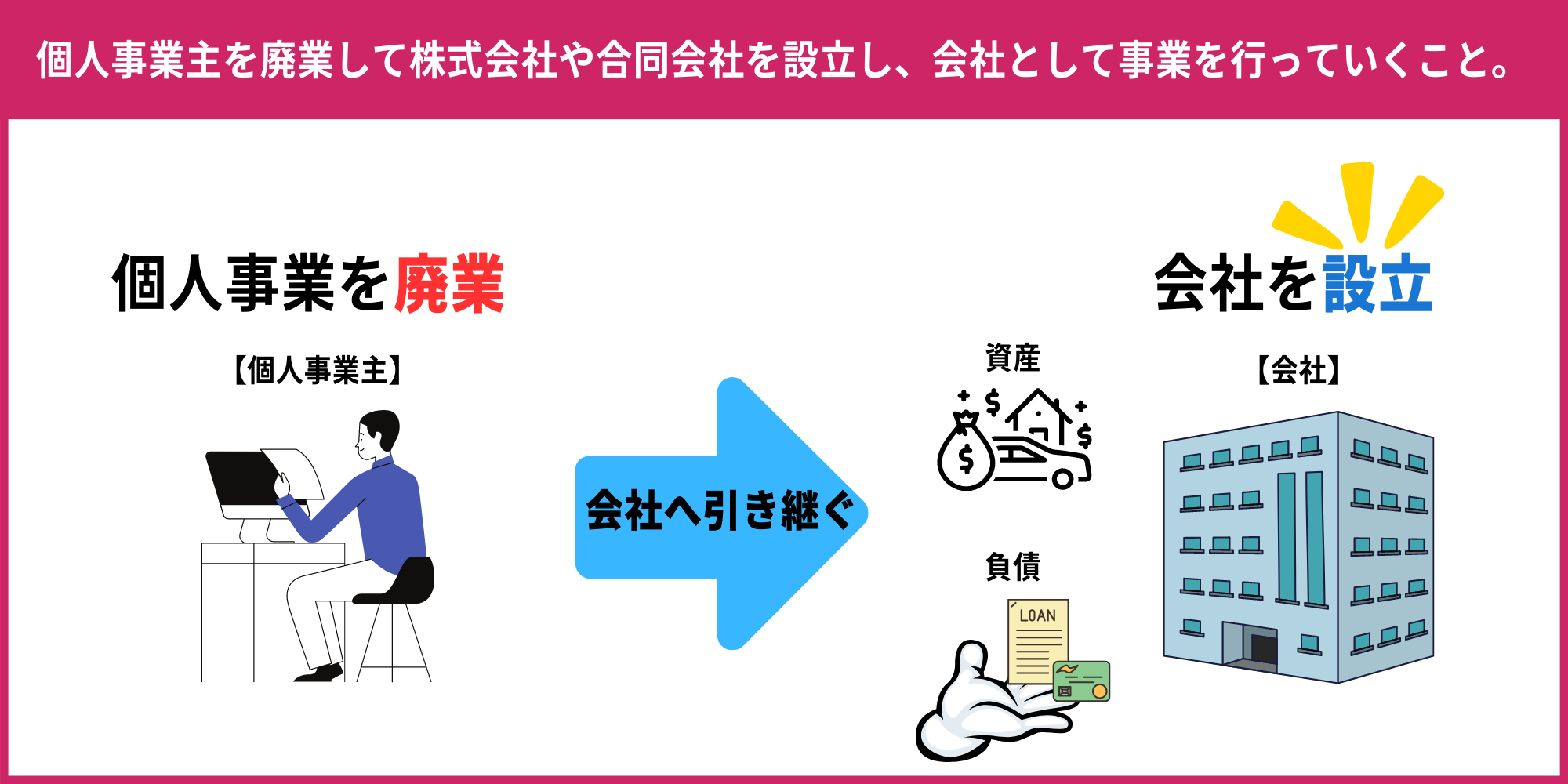

1 法人成りとは?

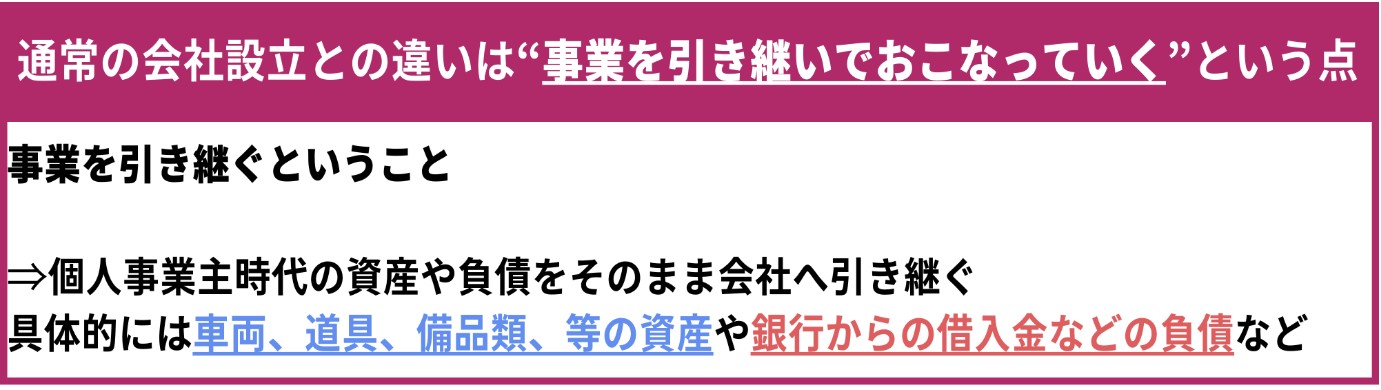

個人事業主を廃業して株式会社や合同会社を設立し、会社として事業を行っていくことです。

個人事業主時代に所有していた資産や負債などを新しく設立した会社へ引き継ぐことがポイントになります。

具体的なイメージは下記の通りです。

個人事業主からの法人成りは、個人事業主時代に使っていた資産・負債を新しく設立した会社へ引き継ぐ事が必要になります。

会社設立の手続きが完了したら、個人事業主の廃業届出書を税務署等へ提出しましょう。

※詳しくは5章で解説しています。

1-1 通常の会社設立と法人成りの違い

通常の会社設立と法人成りの違いは主に下記の点が異なります。

1-2 法人と個人事業主の違い

会社と個人事業主の違いとそれぞれの特徴は下記の通りになります。

個人事業主は気軽に事業を始めることができ、税金の申告も比較的簡単なのが特徴になります。

個人事業主は気軽に始められ、税金の申告も簡単ですが、所得が多くなってきた場合は会社と比べて税額が高額になるため注意が必要になります。

他方で、会社の場合は開業費用や税金の申告の手間などが増える代わりに、経費として認められる範囲が大きくなったり、課される税金も最大35%ほどに抑えることが可能になります。

2 法人成りをする8つのメリット

個人事業主と法人では、それぞれに特徴がある事がお分かりいただけたと思います。

そこで次は、「法人成りをすることにはどのようなメリットがあるのか」という点を解説します。

代表的なメリットとしては『節税』や『社会的信用度を高められる』というような点があります。

具体的なメリットについては下記の表にまとめました。

このように法人成りをする事で多くのメリットを受けることが可能になります。

そこで、2章では、法人成りをする事で受けられるメリットを一般の方にも分かりやすいように解説していきます。

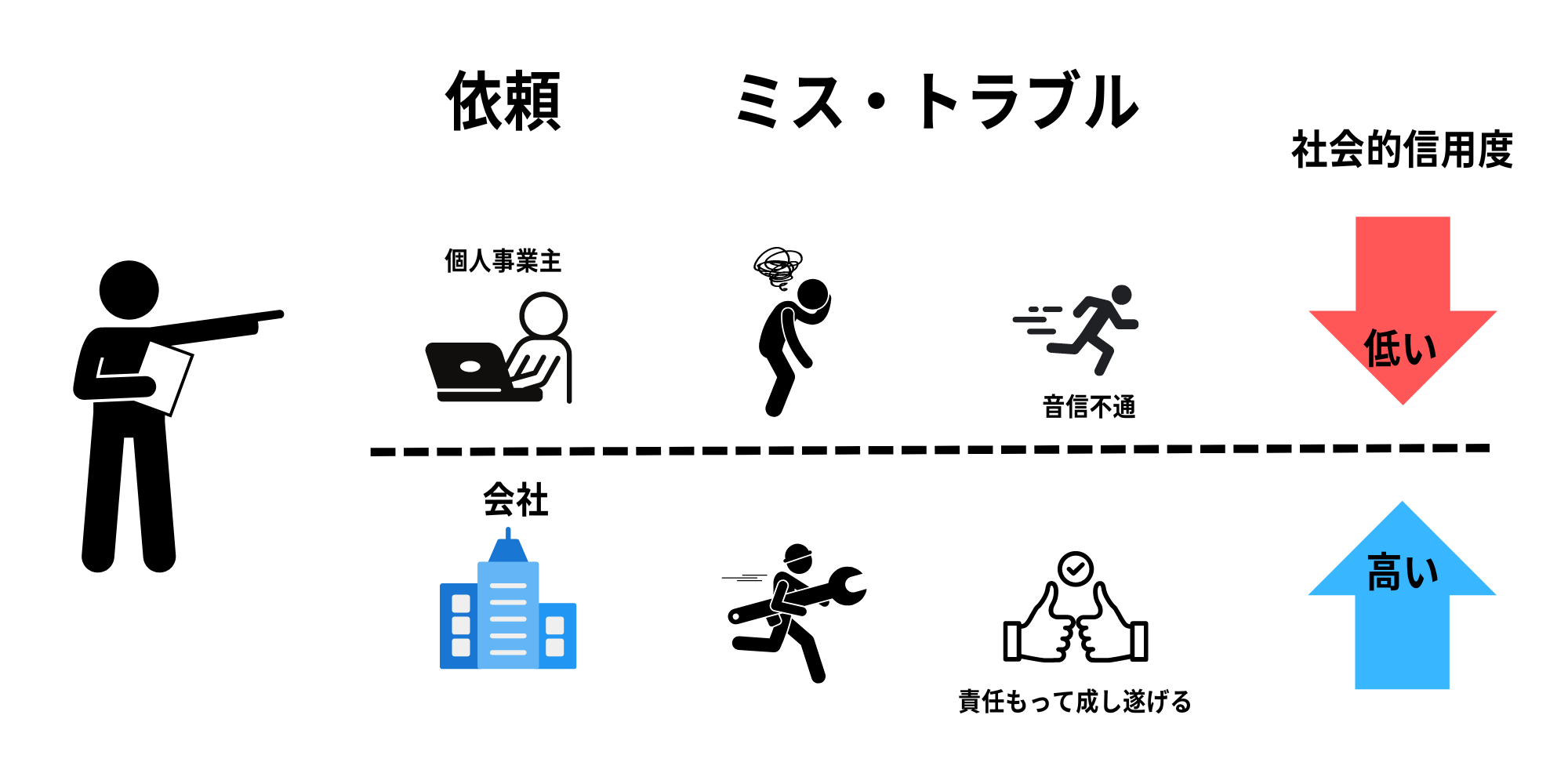

2-1 社会的信用度が高くなる

個人事業主が法人成りをする事により社会的信用度が高くなります。

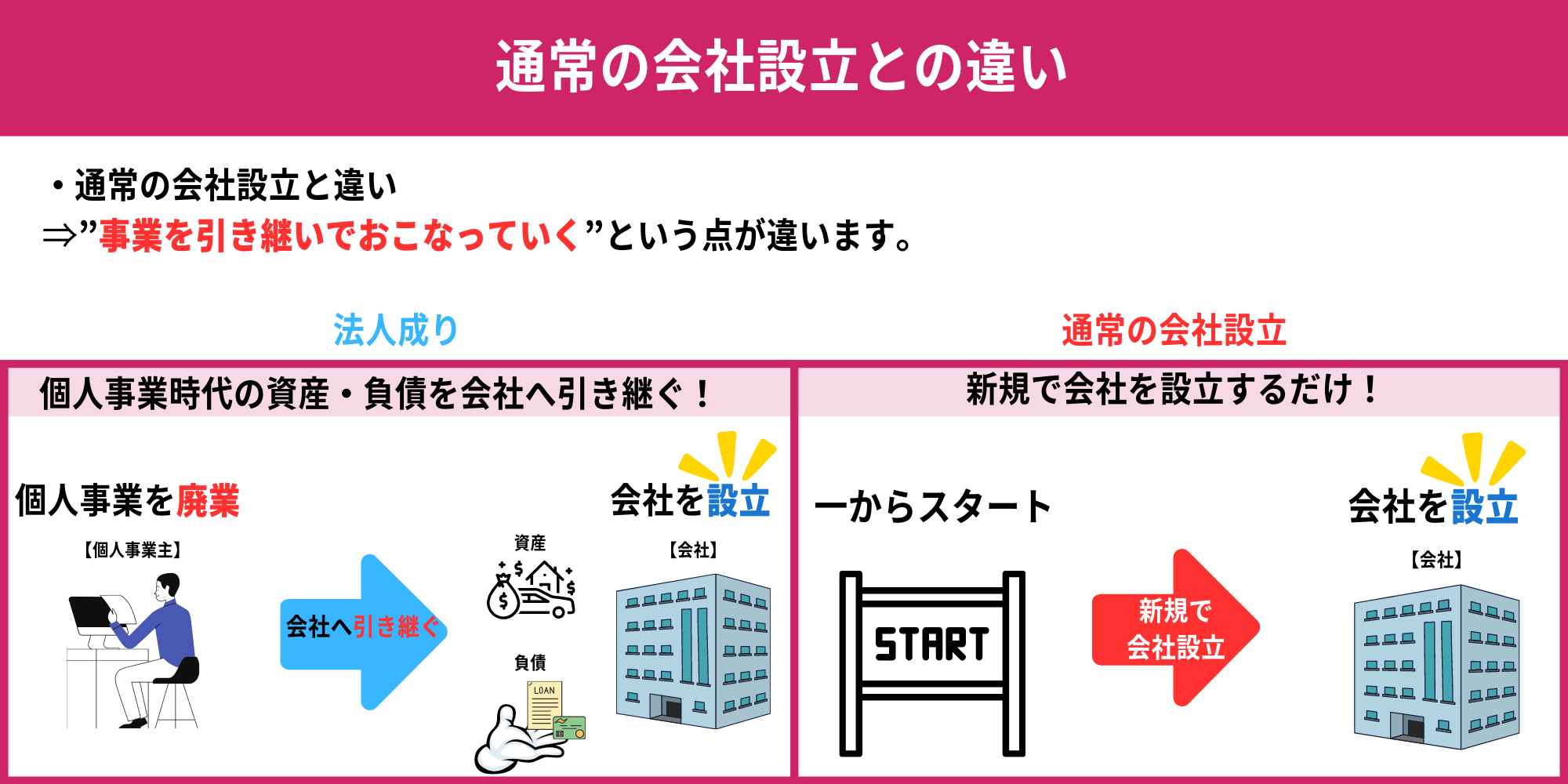

会社は個人事業主と違い、登記簿謄本により下記のような重要事項が一般公開されます。

あなたが一部の仕事を外注先に依頼するとき、個人事業主と会社があった場合にどちらに依頼したいでしょうか。

しかし、他人だった場合には社会的信用が比較的低い状態で仕事を依頼することになります。

会社相手の場合ですと、会社の実態が分からない場合でも、法務局より会社の基本情報が記載されている履歴事項全部証明書、いわゆる“謄本”を誰でも取得することができます。

つまり、国が発行した正式な書類をもとに客観的に相手方の情報を確認する事ができる事になります。

取引先から法人成りをしてほしいと打診されるのは、このように、取引をするにあたって相手方の素性を知りたいというような事が主な理由となります。

これは取引先が大きな会社であればあるほど法人間での取引を求められます。

2-2 消費税の納付を最大2年間免除できる

個人事業主から法人成りをすれば消費税を法人設立から2年間納める必要がなくなる可能性があります。

消費税を納める義務が生じる前に法人成りを行うことで消費税を2年間納める必要がなくなる可能性があります。

消費税を納める義務が生じることが分かったのであれば、法人成りを検討しましょう。

本題に入る前にそもそも消費税の納税額の計算式や、どのような場合に消費税の納税義務が生じるかについて解説いたします。

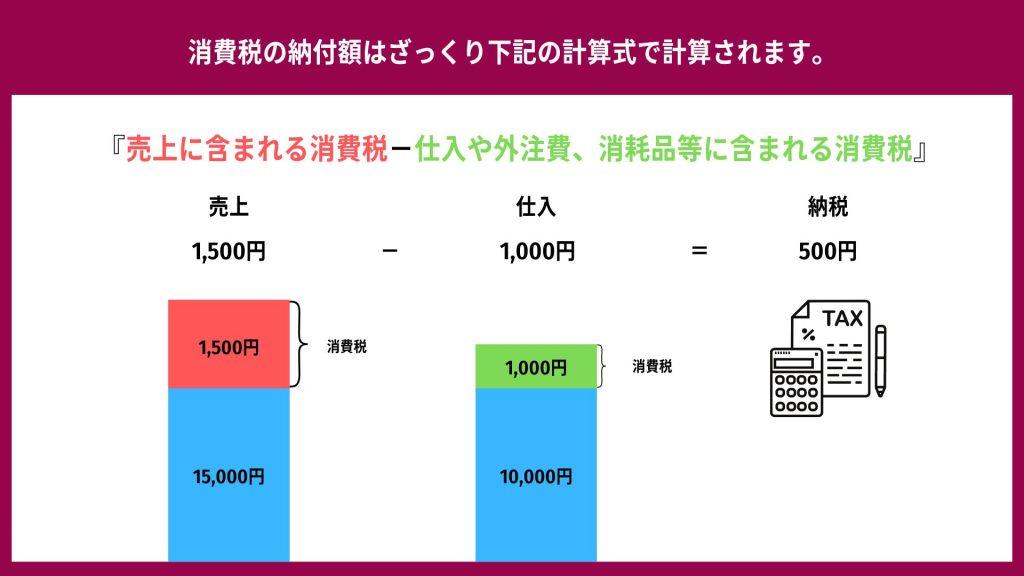

■消費税の納税額の計算式について

簡単にざっくりとしたイメージで申し上げますと、「売上高に含まれている消費税-経費に含まれる消費税」で納付額が計算されます。

※実際の計算はもう少し複雑になります。

このように消費税を納める義務が生じるとより多くの税金を納めることがお分かりになられたと思います。

例えば

売上高が16,500円あり、経費が11,000円かかったとします。

この場合、消費税を納める必要がなければ、当然、消費税の納税額は0円です。

しかし、消費税を納める必要がある場合は、500円の納税が生じます。

実際は、取引規模にもよりますが、消費税の納税額は数百万円になることも珍しくありません。

それでは次に消費税の納税義務はどのような場合に生じるか解説します。

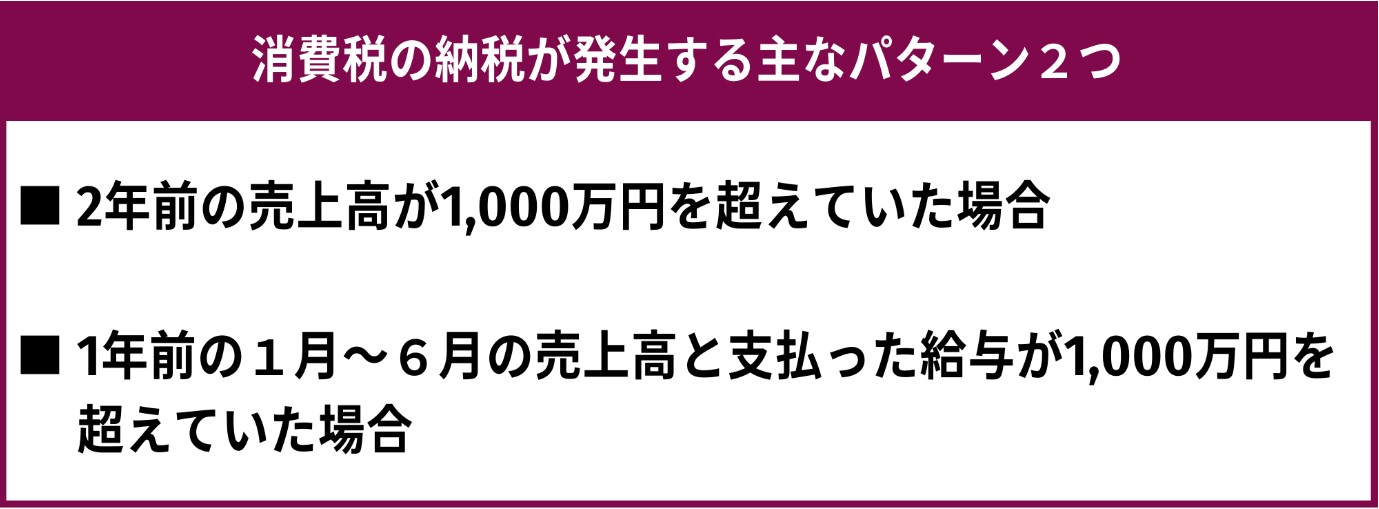

■消費税の納税義務について

個人事業主の方で消費税の納税義務が発生するのは基本的に下記の2パターンが多いと思われます。

消費税法では売上高1,000万円が1つの区切りであり、売上高が1,000万円未満の事業者は小規模な事業者、売上高が1,000万円を超える事業者は小規模な事業者とは見られなくなります。 小規模な事業者は政策的な配慮から消費税の納税義務が免除されます。

小規模な事業者は政策的な配慮から消費税の納税義務が免除されます。

しかし、小規模な事業者ではなくなった場合には消費税を納める必要が出てくることとなります。

参考:国税庁HP 第4節 納税義務の免除

例えば

2年前の売上高が1,000万円を超えていた場合は、来年より消費税を納める必要がでてきます。

来年度より消費税を納める義務が発生することが分かっているのであれば、今年度末に個人事業主を廃業して法人成りをすることで新たに2年間は消費税を納める必要がなくなります。

上記で解説したように消費税を納める義務が生じることで多額の納税が発生することがお分かりになられたかと思います。

では、なぜ法人成りをすることで消費税を最大で2年間消費税を納めなくてよい可能性があるかというと、新たに法人として消費税を納める義務があるかを判定するためになります。

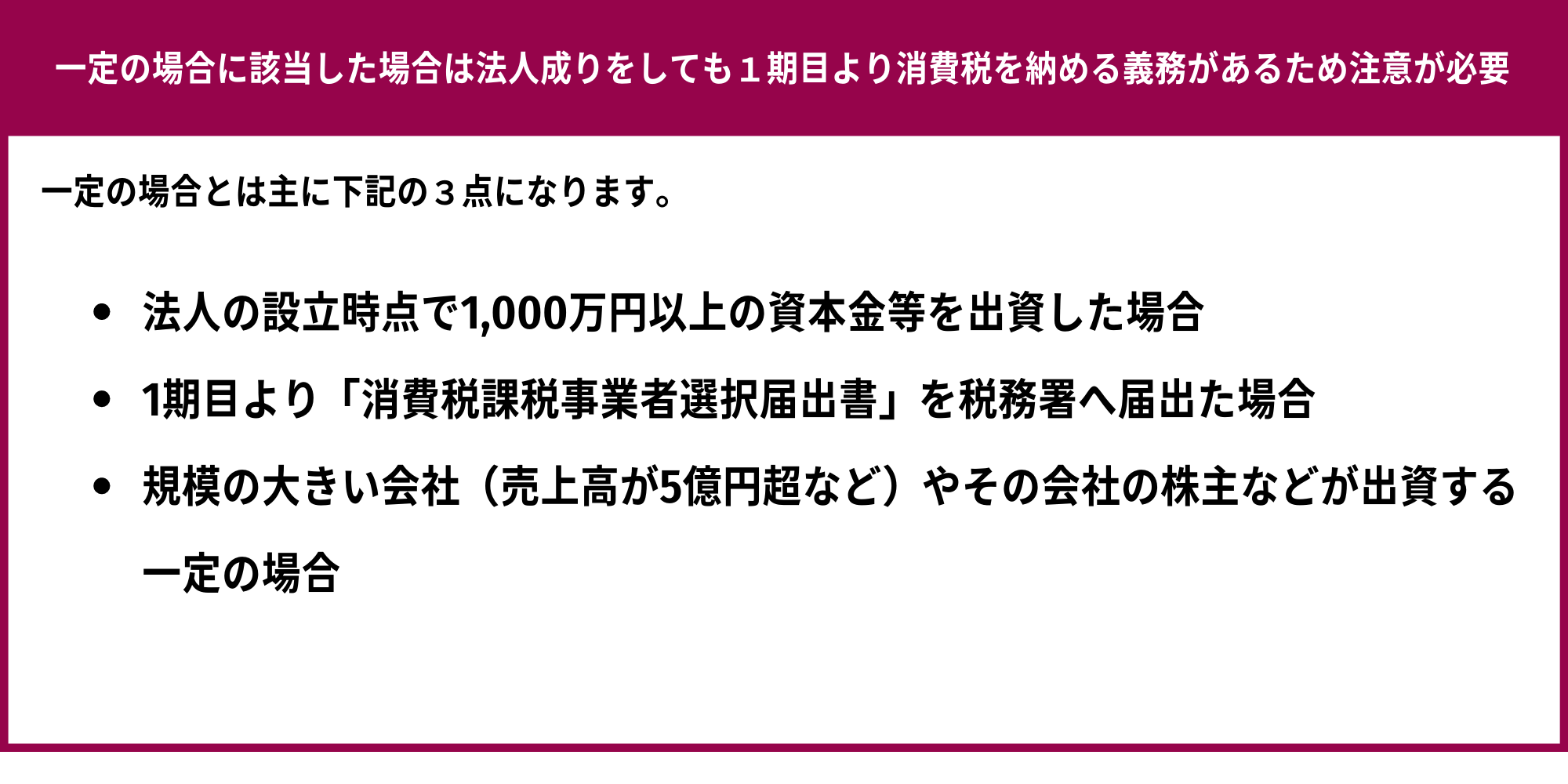

ただし、一定の場合に該当した場合は法人成りをおこなっても初年度より消費税の納税義務が生じるため注意が必要です。

法人成りをされる方の多くは上記の要件には該当するケースは多くないと考えられます。

心配な方は専門家に相談されるのをおすすめいたします。

法人成りは消費税を2年間納める必要がなくなる可能性があるため、積極的に検討をされるのをおすすめいたします。

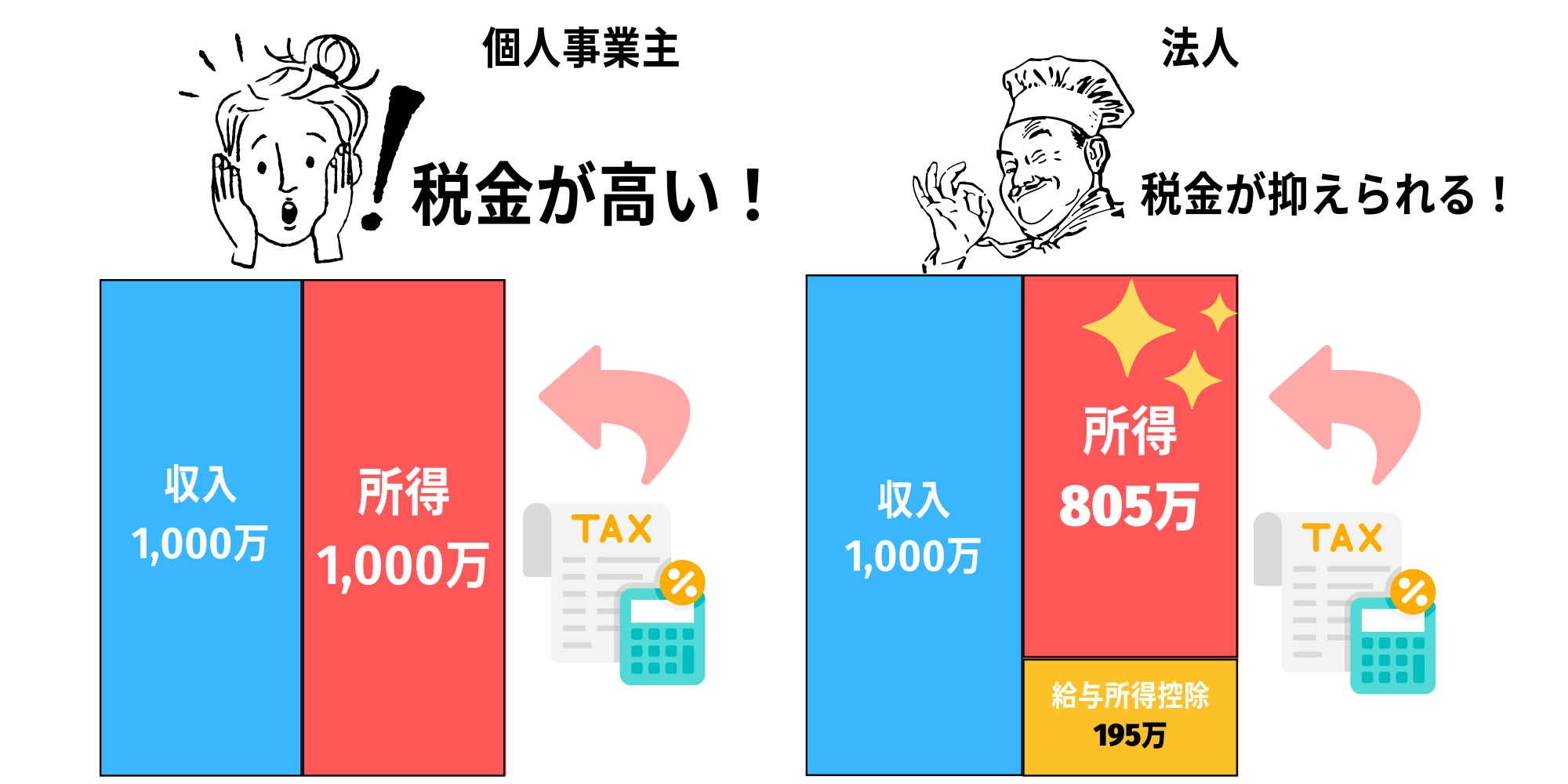

2-3 給与所得控除により所得税を節税できる

法人成りをして自分の会社から自分に対して給与を払うことにより節税できます。

なぜなら個人事業主と違い、給与所得控除という制度を使えるためになります。

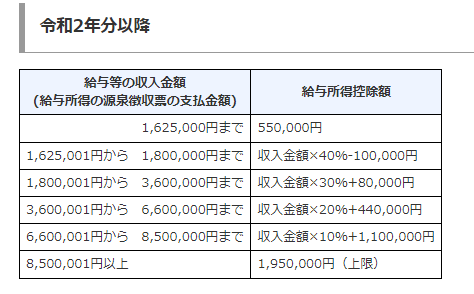

給与所得控除とは、簡単にいうと個人の所得を計算するうえで、概算経費として所得から控除する事ができる制度です。

この概算で経費を計上しても良いという制度を給与所得控除といい、下記の表に当てはめて計算されます。

例えば

年収1,000万円のサラリーマンの場合は195万円は経費がかかっていたものとして所得から控除できます。

年収500万円のサラリーマンの場合ば144万円、経費がかかっていたものとして所得から控除できます。

つまり、儲けの一部を給与として自分に支払うだけで、概算で経費を計上できることになります。

当然ですが、何かにお金を支払って初めて、経費として計上しますが、給与所得控除を利用するだけでお金を支払わずに、場合によっては最大195万円分所得から控除できるのは非常に強力な節税方法といえます。

2-4 配偶者控除・扶養控除が利用できる

家族に給与を支給している方は、会社を設立して会社から給与を支給した方が節税になります。

法人の場合は給与の支給金額によっては、配偶者控除・扶養控除が利用できます。

個人事業主の場合、家族に給与を出したときには経費計上できますが、その場合は配偶者控除・扶養控除は利用できません。

法人の場合、支給金額によっては、配偶者控除・扶養控除を利用しつつ家族に給与を支給して、その全額を経費計上する事ができます。

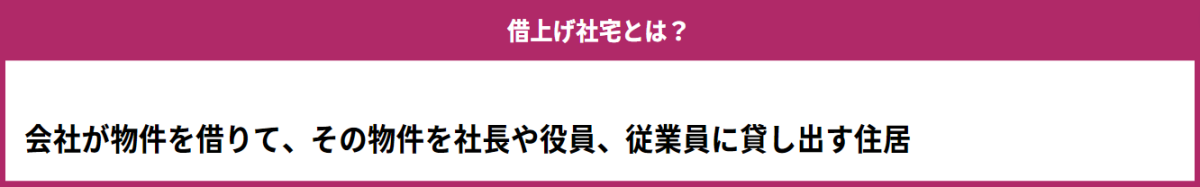

2-5 自宅を社宅として経費にできる

家賃を経費として計上している方は会社を設立し、借上げ社宅を利用することでより多くの経費を計上することが可能になります。

個人事業主の場合は事業に使用している床面積の割合で経費計上をする事になりますが、その割合は2~3割程度が一般的になります。

他方で会社の場合は借上げ社宅として条件を満たせば最大80%ほどを経費計上する事が可能になります。

自宅を会社の借上げ社宅とするだけで上記の図では年間で72万円(96万-24万)も経費を多く計上できる事となります。

2-6 所得税と法人税の税率差によって節税できる

会社を設立した場合は所得によっては納税額を大きく下げる事が可能になります。

まず、個人事業主と法人では課される税金の種類が異なります。

個人事業主:所得税、住民税、事業税

会社:法人税、地方法人税、法人道府県民税、法人市町村民税事業税

個人事業主に課される所得税は稼げば稼ぐほど税率が上がっていき、最高で45%になります。

そこに住民税、事業税などがプラスで課されるため最高税率としては50%以上となる可能性があります。

他方で、法人の場合は最高税率時でも税率が約35%ほどになります。

※法人税のみ

まったく同じ事業を行っているにも関わらず、会社としてビジネスを行うだけで、税率が20%近く低くなることもあります。

2-7 将来、事業の承継または売却をスムーズに行うことができる

将来、事業の売却や承継を考えたときには株式会社という会社形態の場合は次のようなメリットがあり、個人事業主よりもスムーズに引き継ぐことが可能になります。

各種の契約を法人格で締結しているため、代表者がかわったとしても原則的には名義変更の手続きなどが不要です。

・許認可等を引き継げるため、再取得などが不要

法人の場合は、各種の契約を法人格で締結しているため、代表者が変わったとしても問題ありません。

他方で、個人事業主の場合は許認可は個人に属するため、引き継ぐ際は再取得を行う必要があります。

・事業用資産の承継

会社の資産については法人が所有しているため、代表者が変わったとしても資産を引き継ぐ必要がありません。

また、合同会社の場合は基本的には株式会社と同様に事業を譲り渡すことができますが、社員全員の持分譲渡への同意が必要など、一般的にハードルが高いです。

したがって、将来、事業を売却や承継を考えたときは株式会社の形態で法人を設立しておくことで、税金面や手続き面などにおいてスムーズに事業を譲り渡す事が可能になります。

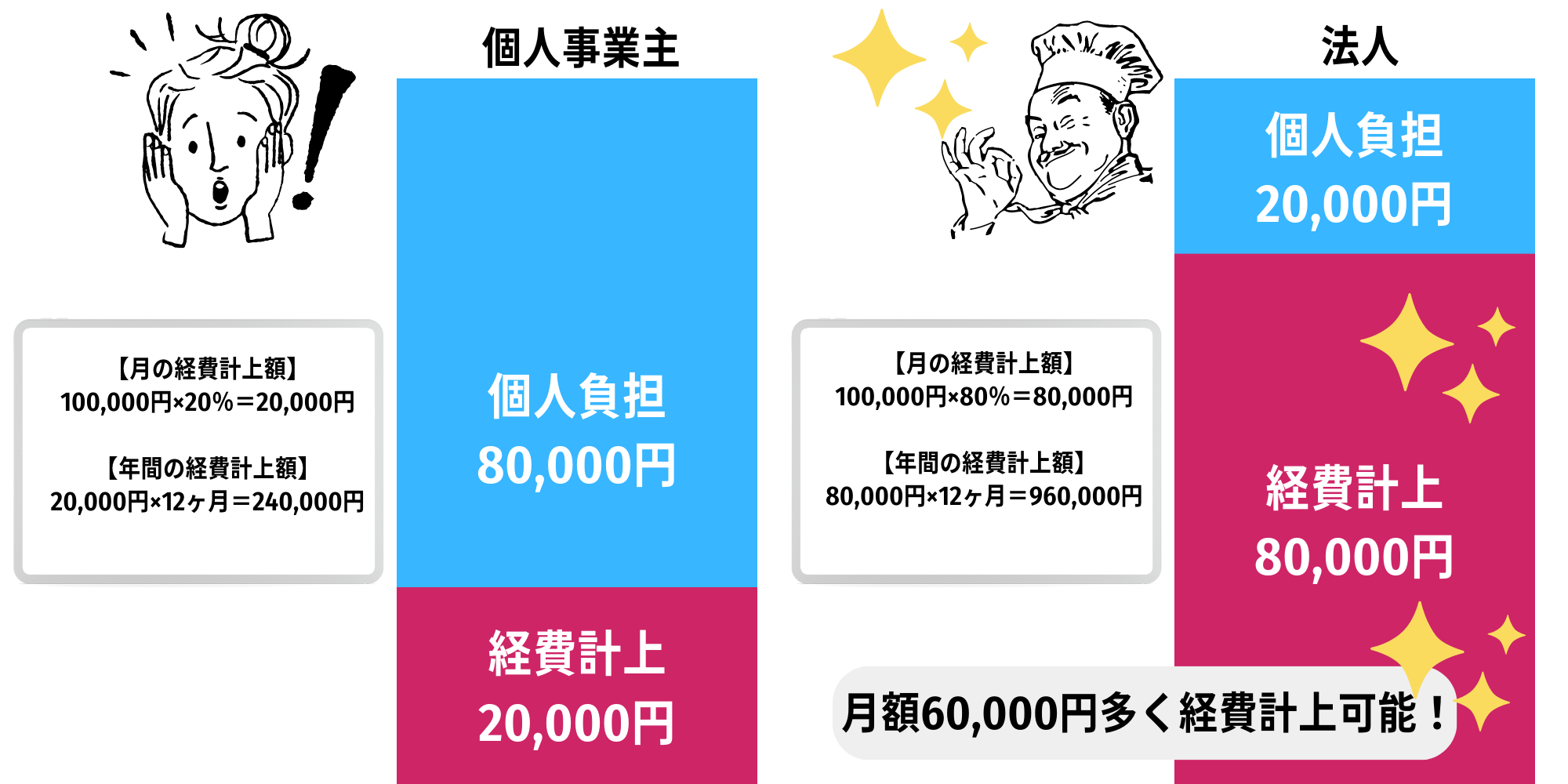

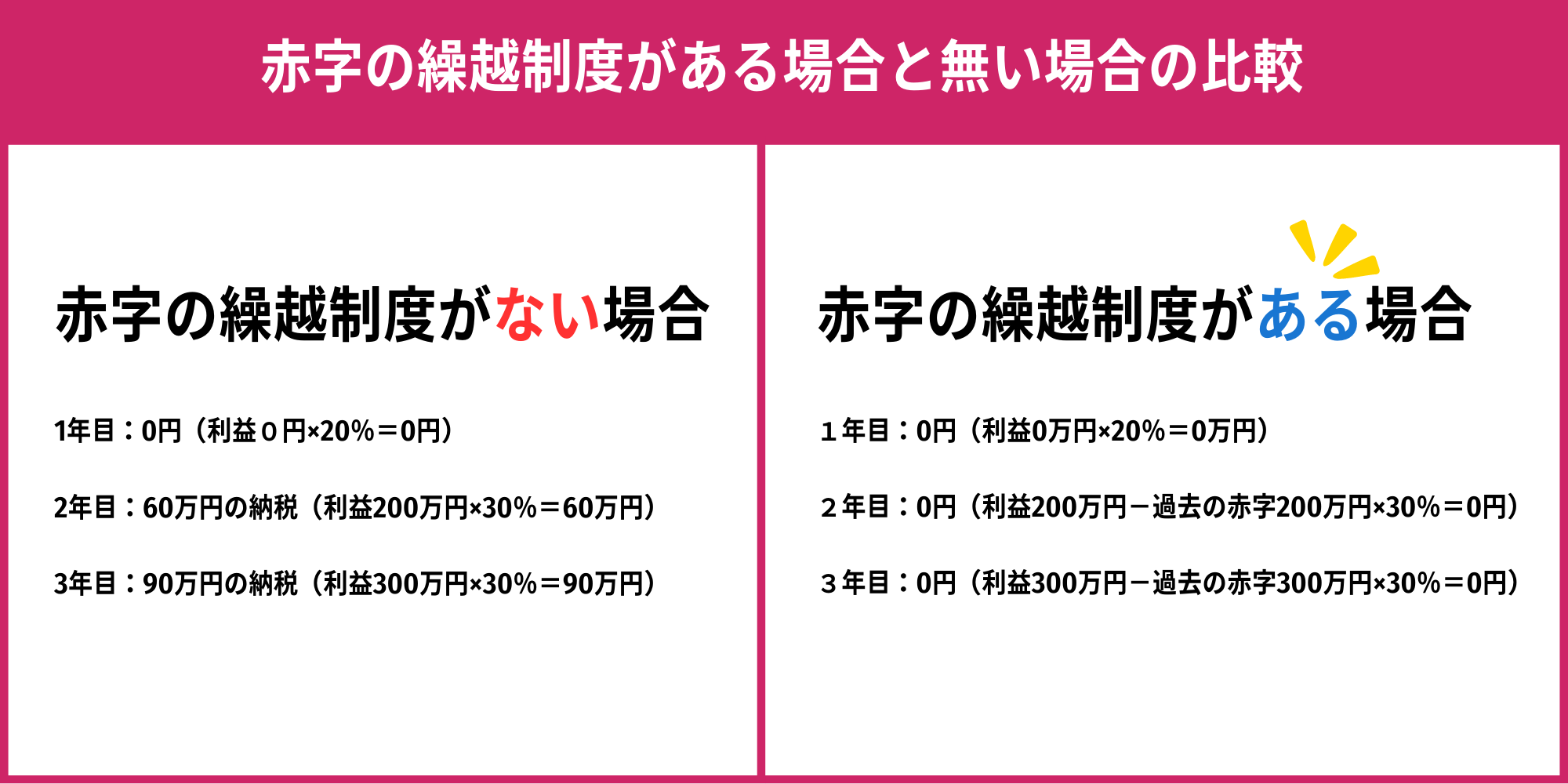

2-8 赤字を最大で10年間繰り越す事ができる

個人事業主は赤字の繰越期間が3年間なのに対して、会社は最大10年間繰り越せるため、大きな設備投資などの費用がかかる方は設備投資を行う前に法人成りを行いましょう。

飲食店や人材を多く雇い入れる場合など、当初、経費が多くかかるようなビジネスの方は赤字の繰越しをうまく利用する事で税金を抑えられます。

赤字の繰越ができると税金を抑えられるというのは一般の方からすると良くわからないという方も多いと思います。

それでは、まず、赤字の繰越ができると税金を抑えられる仕組みを下記の図で解説します。

上記の図の場合、1期目で500万円の赤字が出たと仮定しています。

2期目、3期目はそれぞれ、200万の黒字、300万の黒字とそれぞれの期間で利益がでたと仮定します。

本来、2期目、3期目は黒字なため、法人税が最大35%かかり、それぞれ、70万円、105万円の納税をしなくてはなりません。

しかし、1期目に計上された500万円の赤字を黒字の期の利益と相殺する事ができるため、2期目、3期目は利益が0円という事になります。

利益が0円のため、納付する法人税も0円になります。

※正確には均等割の約7万円がかかります。

※表では法人税を30%と仮定している

ここまでで赤字の繰越ができると、税金を抑えられる事がお分かりになられたと思います。

それでは、個人事業主と法人ではなぜ、法人の方が有利なのでしょうか。

それは、繰越期間が個人事業主は3年なのに対して会社は10年間繰り越す事ができるためになります。

繰越期間が長いと有利になるとはどういう事かは下記の例で解説します。

個人事業主の場合(赤字の繰越期間3年間)

例.飲食店の出店費用で1,500万円かかった場合

1年目1,500万円(赤字)繰越欠損金1,500万円

2年目300万円 (黒字)繰越欠損金1,200万円

3年目300万円 (黒字)繰越欠損金 900万円 法人の場合は残り7年間も繰越し可能!

上記の例の場合1年目の赤字を3年目まで使った場合、900万円が使い切れなかったことになります。

赤字の繰越額を使い切れなかった場合は赤字の繰越額が0円となりますので、翌年度以降に黒字がでても、相殺する事ができなくなります。

法人の場合(赤字の繰越期間10年間)

例.飲食店の出店費用で1,500万円かかった場合

1年目1,500万円(赤字)繰越欠損金1,500万円

2年目300万円(黒字)繰越欠損金1,200万円

3年目300万円(黒字)繰越欠損金900万円 個人事業主の場合は3年間しか繰越できないため、残りの900万円は将来の黒字と相殺できません。

4年目300万円(黒字)繰越欠損金600万円

5年目300万円(黒字)繰越欠損金300万円

6年目300万円(黒字)繰越欠損金0円

上記のように赤字の繰越しができる場合は、利益が出たとしても過去の赤字と黒字を相殺できるため、税金を払う必要がなくなることがあります。

個人事業主の場合は3年間しか赤字の繰越しができないため、赤字の繰越しを使いきれないという、とても勿体ないことが起こりえます。

他方で法人の場合は10年間赤字の繰越しができるため、個人事業主よりも赤字の繰越しの効果を最大限に利用することができます。

3 法人成りをする5つのデメリット

法人成りをすると様々なメリットがある一方でデメリットも多くあります。

代表的なデメリットは『会社設立費用がかかること』や、『経理業務の負担が増えること』などがあります。

具体的なデメリットについては下記の表にまとめました。

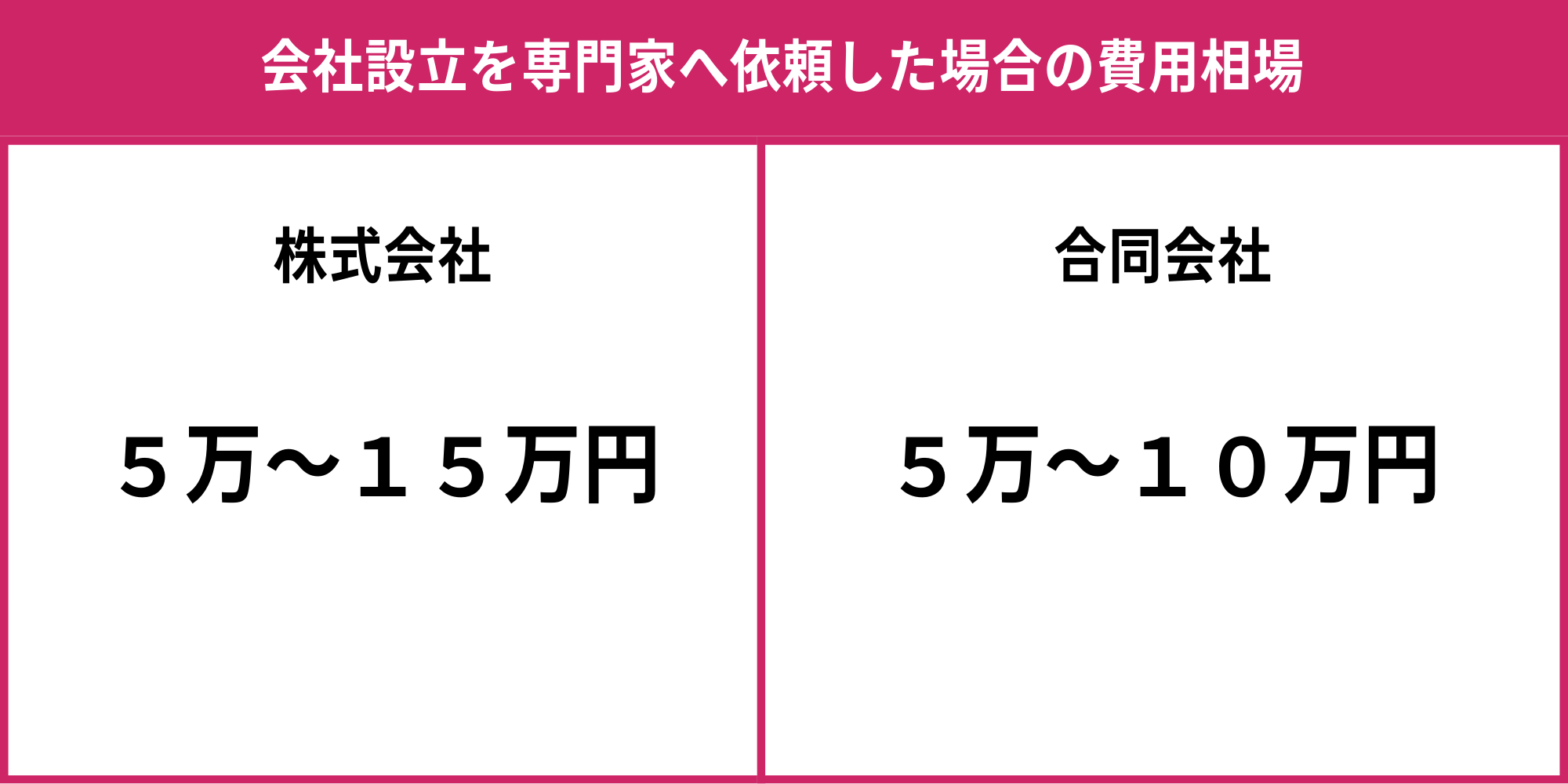

3-1 設立費用がかかる

会社を設立するためには国等に対して一定額の法定費用を納める必要があります。

会社設立といっても、株式会社や合同会社など様々な形態があり、その形態により手数料が変わります。

一定額の法定費用は約100,000円~240,000円になります。

会社設立の際の手数料や専門家に会社設立の手続きを依頼した場合の費用、株式会社と合同会社の違いについては別の記事で解説します。

個人事業主として事業を始める場合には、税務署と都道府県に開業届を提出するだけ完了します。

その際に手数料などはかかりませんが、会社を設立する場合は一定額の手数料がかかる事が会社設立のハードルになっています。

3-2 プライベートで使えるお金が制限される

会社を設立した場合は自分の会社より役員報酬を受け取ることになり、様々な成約を受けてしまう結果、プライベートで使えるお金が制限されます。

法人税法上この役員報酬は給与と違い、様々な制約を受けることになります。

この制約について正しく理解をしていない場合、思わぬ税金を支払う事になるケースもあります。

また、生活費等のプライベートな支出は役員報酬の中から払う事になるため、以前のように口座へ入金された売上金を自由に使う事が出来なくなるという事にも注意しなくてはなりません。

サラリーマンは査定により給与が決まりますが、役員報酬の額は自分で自由に決める事ができます。

役員報酬の金額は自分で自由に決める事ができてしまうため、利益操作につながるおそれがあります。

利益操作を排除するために、法人税法では下記のようなルールが設けられています。

役員報酬には利益操作を防止する観点から一定のルールが設けられています。

基本的には下記の3つの制約があり、それぞれを満たす場合にのみ法人の経費として認められます。

制約その①・・・毎月同じ支給額

役員報酬には月の報酬額に関して税法上定期同額給与でなければならないというルールがあります。

これは一回決めた役員報酬は原則として1年間変えられず、決めた金額を1年間支払い続けなくてはならないというものになります。

制約その②・・・報酬金額は3か月以内に決定

会社設立から3ヶ月以内に当期の給与支給額を決定しないと、役員報酬を経費計上できなくなります。

制約その③・・・賞与は届出書提出が必要

役員報酬には事前確定届出給与というルールがあります。

役員に賞与を出すには「誰に・いつ・いくら」を支払うのかを税務署に届出書を提出しなければなりません。

届出の提出期限が会社設立から2ヶ月以内と定められています。

そのため事前届出や支払いが煩雑かつ厳格なルールがあり、手間がかかるというデメリットがあります

以上のように、会社から役員報酬をもらうにあたっては、様々なルールがあることがお分かりになられたと思います。

個人事業主時代のように自分の口座へ入金された売上を自由に使うことができなくなる点はデメリットといえます。

3-3 社会保険に加入しなくてはならない

株式会社を設立した場合は社会保険に加入する必要があります。

個人事業主の場合は国保に加入されていると思いますが、会社を設立した場合には従業員の数に関わらず、 社会保険の加入が強制されます。

社会保険料はご自身の会社から受け取る役員報酬の金額により決定されます。

社会保険は高額なため、役員報酬の額をいくらに設定するかが非常に重要となります。

社会保険については、会社と個人がその保険料を折半します。

つまり、社長からしたら高額な社会保険を2倍払っているような感覚になると思います。

例.東京都在住40歳 役員報酬50万円/月の方

・厚生年金 健康保険(個人負担)

45,750円 29,550円=75,300円

・厚生年金 健康保険(法人負担)

45,750円 29,550円=75,300円

※子育て拠出金は省略。

※令和5年5月時点

つまり、毎月50万円の役員報酬をもらう場合、会社負担と個人負担を合計すると150,600円の社会保険料が毎月かかります。

このうち会社負担分については経費として計上可能になります。

社会保険の金額は高額なため、役員報酬を下げる事を検討される方が多いですが、役員報酬を下げれば社会保険の負担は確かに少なくなります。

しかし、手取り額も減るため、自由にプライベートでお金を使う事が難しくなります。

自分の会社から役員報酬を受け取る事になるため、手取り額の中で生活費や趣味嗜好代のやりくりをしなくてはなりません。

社会保険の金額に気を取られすぎて自分の手取り額が減りすぎては本末転倒なため、バランスを見て役員報酬の額を設定する事が非常に重要といえます。

3-4 赤字でも税金がかかる

法人が納める税金は、法人税や法人住民税、法人事業税などになります。

個人事業主の場合は1年間の儲けがマイナスの場合には所得税がかかりません。

他方で、法人の場合は儲けがマイナスでも最低限、年間の税金が約7万円かかります。

赤字でも免除されない税金

赤字決算でも免除されない税金の一つとして、「法人住民税の均等割」があります。

個人は所得税以外にも居住地域に納める住民税を支払っていますが、法人も同様に「法人住民税」を納めています。住民税は個人も法人も定額部分である「均等割」と、所得に応じて税額が変動する「法人税割」で構成されています。

法人住民税の均等割は、法人の所得が赤字か黒字かに関係なく、会社の規模に応じて納税額が決まります。そのため、赤字決算でも決められた税額を納めなくてはいけません。

3-5 経理業務などの事務負担が増加する

法人の場合は個人事業主と違い、会計帳簿をよりしっかりつける必要や、会社のお金と個人のお金を明確に区分する必要や税務署等への手続き書類の作成・提出などの負担が増えます。

具体に的には下記のとおりです。

① 会計帳簿なども個人よりきちんとつける必要がある

個人事業主よりも勘定科目が多くなり、記帳や決算の手続きにおいて専門的な知識も必要になります。

会社の場合は税制優遇制度が個人事業主より多いため、節税を行うには、制度を漏れなく利用することが求められます。

しかし、そのような制度を活用するためには適切な会計帳簿を作成しなくてはならず、その処理についても専門的な知識が必要な場合があるため、税制優遇制度等をしっかり活用するためにも適切な会計帳簿を作成しましょう。

② 社長個人の財布と会社の財布を分ける手間(会社のお金を自由に使えない)

会社のお金と社長のお金は明確に分ける必要があります。

個人事業主時代は事業の利益=事業やプライベートでも自由に使えるお金だったかと思います。

しかし、会社を設立した場合は事業に関わるお金は基本的に会社の財布から支払う事になります。

もちろん、社長の財布から事業の経費を支払う事も可能になります。

その際は社長が会社の経費を立替えたという処理を行う必要があるため、両者の財布を明確に区分をしておく事が必要になります。

③ 税務署や法務局への届出が増える

会社を設立する場合は公証人役場にて定款認証を行い、法務局で登記を行うなど、多くの手続き書類の作成等が必要になります。

手続きを行う際には一般的に下記の2パターンがあります。

■専門家へ依頼する方法

■ご自身でチャレンジする方法

その中で私は別途費用(5万円~10万円)が掛かりますが専門家へ依頼することをお勧めします。

理由として書類の作成を行うにあたり、記載方法から調べなければならないため、非常に時間がかかってしまいます。

また、途中で挫折することも少なくないため、貴重な時間を浪費することになります。

そのため、予算(5万円~10万円)があるのであれば専門家へ依頼される事がおすすめになります。

貴重な時間を浪費しないためにも、専門家への依頼を念頭におくことをオススメします。

4 個人事業主が法人成りする最適なタイミング

個人事業主が法人成りする最適なタイミングは3つあります。

最適なタイミングで法人成りをすることでメリットを最大限受けられます。

最適なタイミングは下記の3つ

①所得が900万円を超えてきたとき

法人税と所得税の税率差により節税が可能

②2年前の売上高が1,000万円を超えてきたとき

消費税を2年間納めなくてよくなる

③主要な取引先より法人間での取引を求められたとき

取引を継続して行うことができる

それぞれの詳しい解説は別の記事で詳しく紹介します。

お金を最大限残すための法人の節税対策33選【チェックリスト付き】

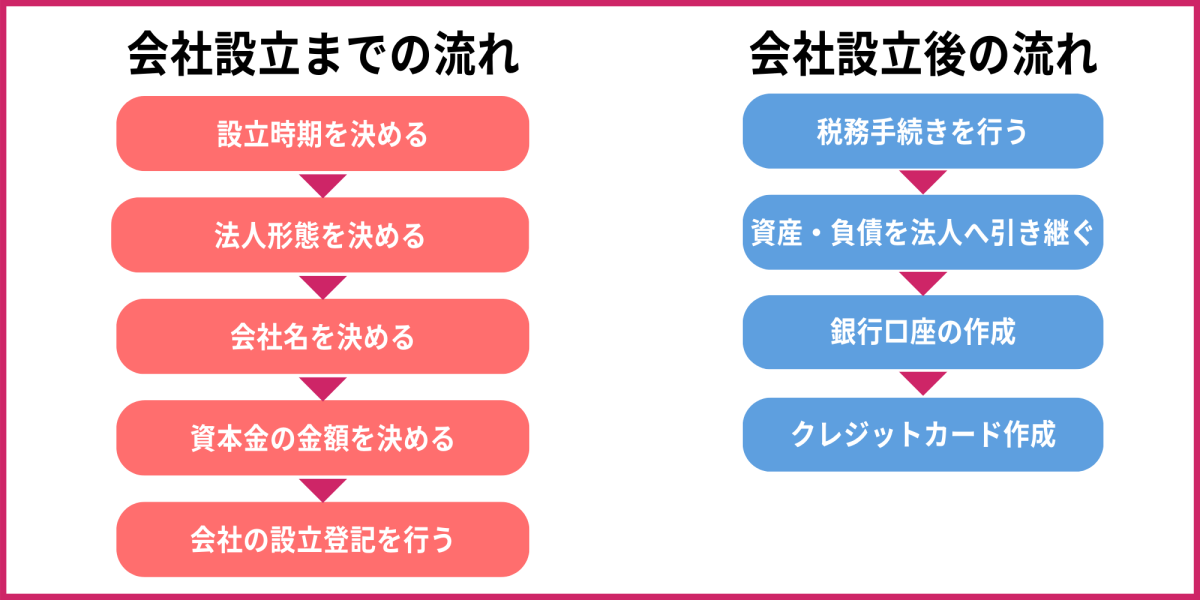

5 法人成りの流れ・手続き

会社の設立は個人事業主を始めた時と違い、多くの手続きを行う必要があります。

具体的には会社自体を設立する手続きがあげられます。

さらに、会社設立後にも各種必要な税務手続きがあり、手続き期限に間に合わないと税金的に損をしてしまうことも多いため、必ず忘れないように確認しましょう。

5-1 法人成りの流れ

法人成りはまず、会社を設立するところから始まります。

会社が設立できたら、各種必要な税務手続きや個人事業主時代の資産・負債を法人へ引き継ぐ事を行いましょう。

法人名義の銀行口座や経費清算用のクレジットカードなどの作成は時間がかかるため、早めに手続きを行う事をおすすめします。

5-2 設立時期を決めましょう。

会社の設立の手続きには時間がかかるため、希望時期に余裕をもって会社の設立を行うためには、少なくとも1か月前から動いた方が良いと思います。

以下、ご自身で設立手続きをする場合の一般的な期間となります。

株式会社:2週間~2か月

合同会社:2週間~1か月

ご自身で手続きする場合の難易度は一般的に高く、途中で諦めて専門家へ依頼されるケースも多くあります。

期日に余裕をもって間に合わせたい場合は手数料を払っても、専門家へ依頼されるのがベターと言えます。

株式会社:1週間~2週間

合同会社: 3日~1週間

会社の設立手続きは煩雑であり一般の方がスムーズに手続きを完了させるのは中々難しいと思います。

したがって、希望時期に余裕をもって会社の設立を行いたい場合は専門家に依頼をする事も検討しましょう。

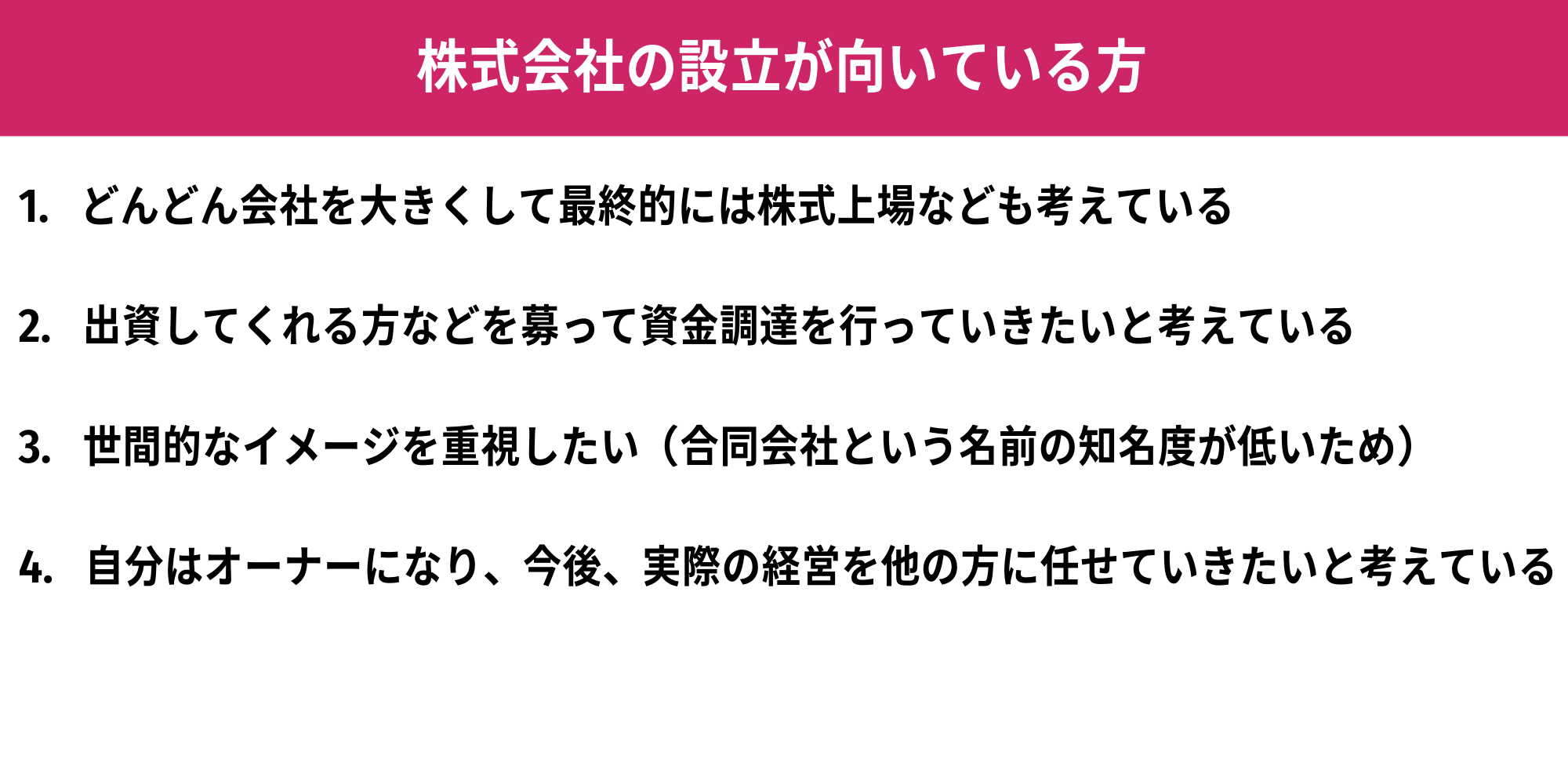

5-3 法人形態を選択する。

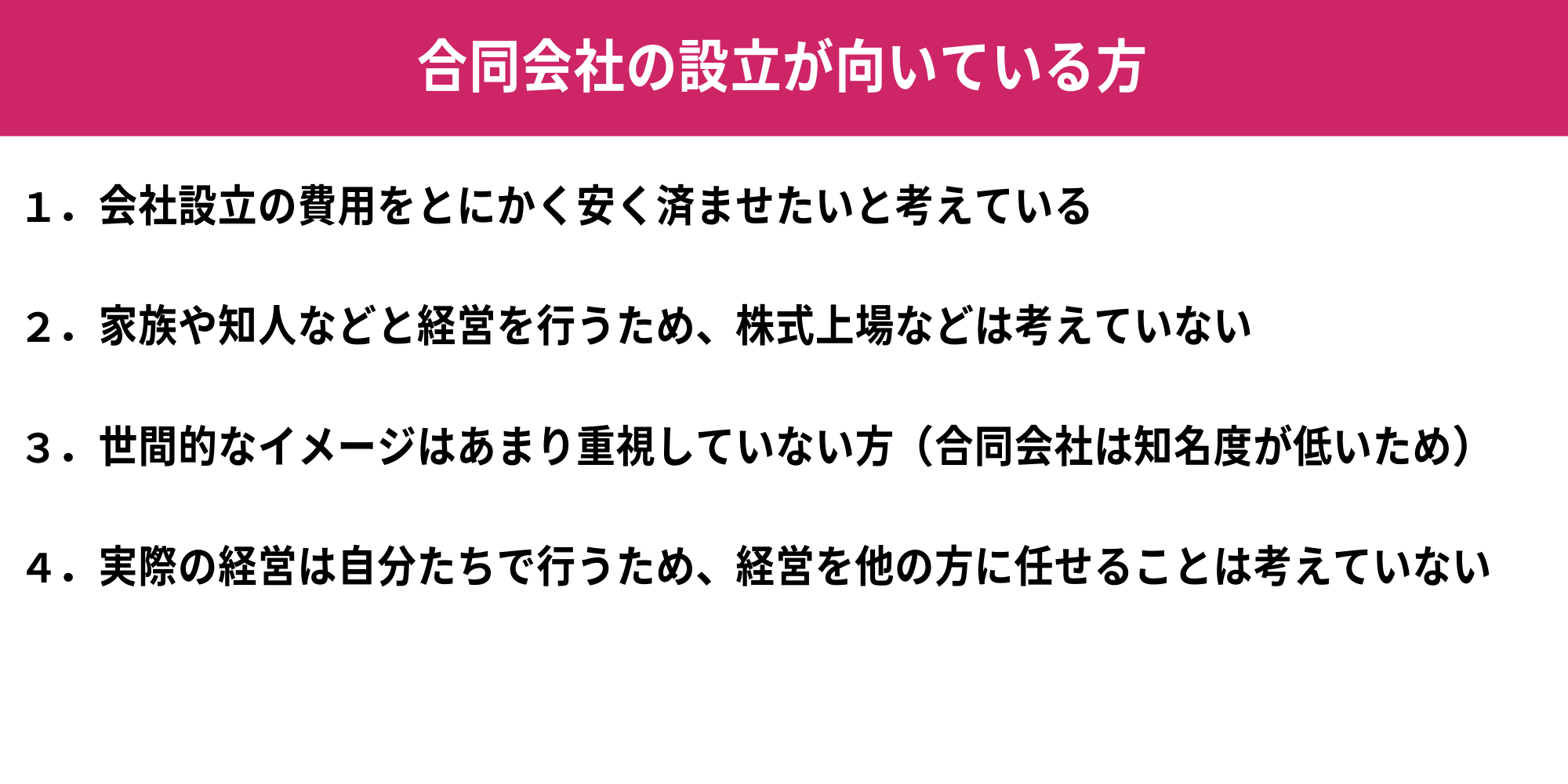

法人には様々な形態があり、一般的には株式会社か合同会社を選択する方が多いため、この2択からご自身に一番あった形態を選択しましょう。

株式会社の方が合同会社に比べ、世間一般的な認知度が高いため、株式会社を選択した方が無難になります。

※株式会社と合同会社の詳しい違いについては別の記事で解説します。

株式会社と合同会社はどんな人に向いているか?

株式会社と合同会社ではそれぞれ特徴があります。

それぞれの特徴を踏まえてご自身に一番あった方で会社設立を行いましょう。

一般的に株式会社の方が世間的な知名度があるため、株式会社を選択する方が無難といえます。

今後、求人広告を出される場合や、新規開拓の営業を行う際などに不満は出ないでしょう。

デメリットとしては、会社設立時の費用が合同会社に比べて高いため、設立時のハードルが少し高いですが、後悔はしにくいと思われます。

合同会社は小規模で事業を行いたい方におすすめです。

合同会社は小規模で事業を行いたい方におすすめです。

また、デメリットとして世間的な認知度が低いため、今後、求人を出される場合や、新規開拓の営業を行う際、会社名に不安があれば、株式会社を選択するのもありかもしれません。

5-4 会社名を決定する

会社名の決め方はみなさん様々な思い入れを込めて決めます。

会社名は途中で手続きを行えば変更する事も可能ですが、手続きなどの費用がかかり、手続きの手間などもかかるため慎重に決めましょう。

会社名は自由に決められますが下記の点に関して注意が必要になります。

・前株or後株

会社名の前と後のどちらに株式会社又は合同会社をつけるかも決めましょう。

例:株式会社ABC ABC株式会社 ABC合同会社 合同会社ABC

・類似商号

同じ会社名の会社が既に存在する場合に同一住所で同じ名前の会社を設立することはできません。

これは、消費者や取引相手が企業を混同するのを防ぐためです。

万一、会社名を変更したくなった場合は法務局にて変更を行います。

費用:登録免許税 30,000円 専門家へ依頼される場合の報酬 20,000円~30,000円

5-5 資本金の金額を決める

資本金の金額は可能であれば100万円前後、そこまで捻出できないという方は数十万ほどに決めましょう。

資本金とは会社を運営していくために社長が用意したお金という事になります。

資本金は1円でも会社設立自体は可能ですが、資本金が1円の場合は実務上、会社名義の銀行口座開設や会社名義のクレジットカードなどの審査が非常に通りづらくなります。

一般的に資本金の金額が高ければ高いほど社会的信用度が高くなりますが、高くても1,000万円未満にしましょう。

設立時の資本金が1,000万円以上の場合は初年度より消費税を納める義務が生じるためです。

資本金の金額に関しての注意点は下記の通りです。

資本金として決めた金額は会社のお金になるため、会社の銀行口座が出来次第、会社の口座へ入金する必要があります。

また、資本金は会社のお金になり、自分のお金ではなくなるため、プライベートな事で使えなくなります。

したがって、資本金は事業をスムーズに進めるために、運転資金の1~2ヶ月ほどが目安ですが、そこまで捻出できないという方はせめて数十万ほどに決めましょう。

5-6 会社の設立登記を行う

会社の設立登記を行うには様々な書類を作成して、公証人役場や法務局で手続きを行う必要があります。

手続き完了までの流れは下記のとおりです。

① 必要資料の収集

必要書類を法務局のホームページよりダウンロードして書類を作成します。

② 手続き資料の作成

法務局に記載例がありますので、参考に作成します。

③ 公証人役場で定款認証を行う

公証人役場に定款を持参し定款認証を行います。

④ 法務局で登記を行う

法務局にて会社設立の登記を行います。

法務局のホームページより各種手続き書類をダウンロードできますので、印刷してお使いください。

法務局HP:https://houmukyoku.moj.go.jp/homu/syougyou_tenpu_kabu_02.html

株式会社を設立する場合に必要な資料

| 書類 | 内容 |

|---|---|

| 登記申請書 | 法務局に提出する申請書類 |

| 登録免許税納付用台紙 | 収入印紙を貼り付ける用紙に印紙を貼る |

| 定款 | 会社のルールを定めたルールブック |

| 代表取締役の就任承諾書 | 代表取締役に就任した事を承諾した書類 |

| 取締役の就任承諾書 | 取締役に就任した事を承諾した書類 |

| 発起人の決定書 | 会社設立に関する基本事項をまとめた書類 |

| 設立時取締役の印鑑証明書 | 取締役全員分の個人の印鑑証明書 |

| 印鑑届出書 | 会社の印鑑を届出るための書類 |

| 登記すべき事項を記載した書面 | 本店住所地等の必要事項を記載した書類 |

合同会社を設立する場合に必要な資料

書類 | 内容 |

|---|---|

| 登記申請書 | 合同会社を設立する場合に必要な資料 |

| 登記用紙と同一の用紙 | 登記する際に必要な申請書(法務局HPよりDL可 |

| 登記用紙と同一の用紙 | 登記用紙と同一の用紙 |

| 定款 | 会社のルールを定めたルールブック |

| 代表社員の印鑑証明書 | 代表の個人の印鑑証明書 |

| 出資金の払込証明書(通帳コピーなど) | 資本金を個人口座へ振込んだページのコピー |

| 印鑑届出書 | 印鑑登録をするための用紙 |

| 代表社員就任承諾書 | 代表社員に就任した事を承諾した書類 |

| 代表社員、本店所在地、資本金決定書 | 各種決定事項を決めた書類 |

5-7 税務手続き

会社の設立手続きが完了したら、個人事業主の廃業届出書の提出を行いましょう。

個人事業主の廃業に必要な手続きは下記の6点です。

①個人事業の開業・廃業等届出書(管轄の税務署に提出をしてください)

期限:廃業日より1月以内

注意点:廃業日をいつにするかについてはのおすすめは一般的に法人設立の登記日が良いと思います。

②事業廃止届出書(最寄りの税務署へ提出をしてください)

期限:廃業日より速やかに

注意点:こちらは消費税を納めていた方が対象になるため、消費税を納めていなかった方は提出不要です。

③給与支払事務所等の開設・移転・廃止届出書(最寄りの税務署へ提出をしてください)

期限:廃業日の翌月10日

注意点:従業員や青色専従者給与を支払っていた方が対象になります。給与から徴収した源泉所得税は、廃業日の翌月10日までに納付が必要になります。

④ 所得税及び復興特別所得税の予定納税額の減額申請書

注意点:所得税の予定納税を行っていた方が対象になります。申請が通れば、予定納税額を減額する事が可能になります。

⑤ 所得税の確定申告

期限:廃業年の翌年3月15日

注意点:個人事業主を廃業した年の所得税の確定申告を忘れる方が多くいるため、忘れずに廃業した年の所得税確定申告を行いましょう。

法人成りをするまでの期間については個人の所得になるため、その分の所得と法人から受取る役員報酬の所得を合わせて確定申告する必要があります。

⑥ 所得税の青色申告の取りやめ届出書

期限:青色申告の取りやめをする年の翌年3月15日

注意点:今後1~2年の間に、個人事業主に戻る可能性のある方は提出しない方が良い場合があります。

理由は個人事業主として事業を再開した際に青色申告を継続できるようにするためです。

ただし、青色申告は期限内に事前に申請を行う事が必要なため、個人事業主として事業を再開した際には白色申告になっている場合がありますので、注意が必要です。

青色申告の取りやめ届出書を提出していない場合は、タイミングによっては継続して青色申告の税務メリットを受ける事が可能になります。

個人事業主として事業を再開されなかった場合は提出がなくても2年間経過すると自動的に白色申告に戻りますので、少しでも個人事業主へ戻る可能性がある方は提出を控えた方が良いと言えます。

個人事業主を廃業した場合に行う手続きは期限が定められているものが多いため、期限内に間に合うように手続きを行えるよう注意しましょう。

中でも所得税の予定納税額の減額申請は出すだけで直近で納付する税金が減るため忘れずに提出しましょう。

5-8 個人事業主時代の資産や負債の引継ぎ

個人事業主時代に使用していた車両や工具器具備品などの資産や銀行からの借入金などの負債を法人へ引継ぎを行う必要があります。

資産や借り入れなどの負債を引き継ぐにあたっては様々な種類があり、それぞれ特徴が異なります。

それでは、資産、負債の引き継ぎについて解説いたします。

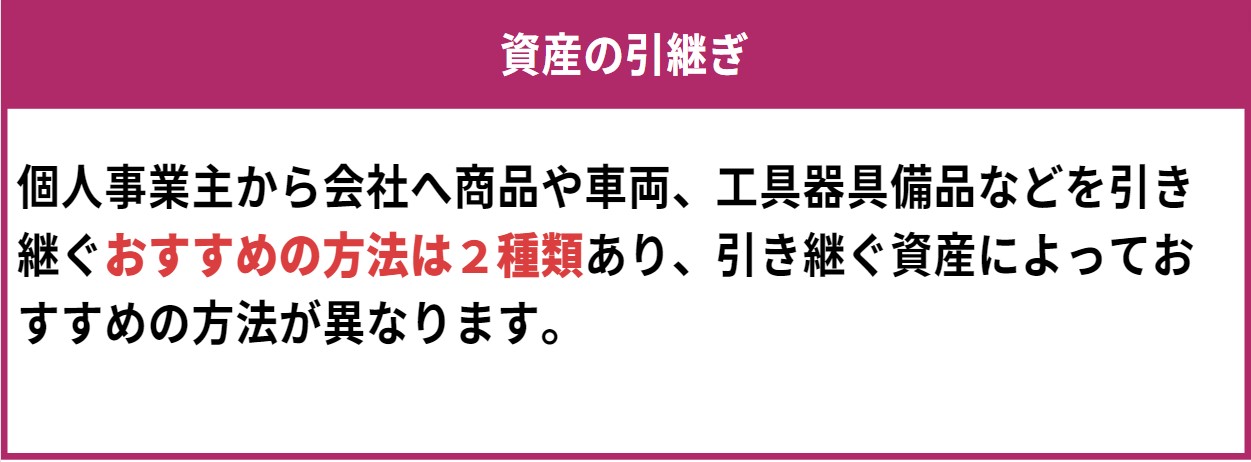

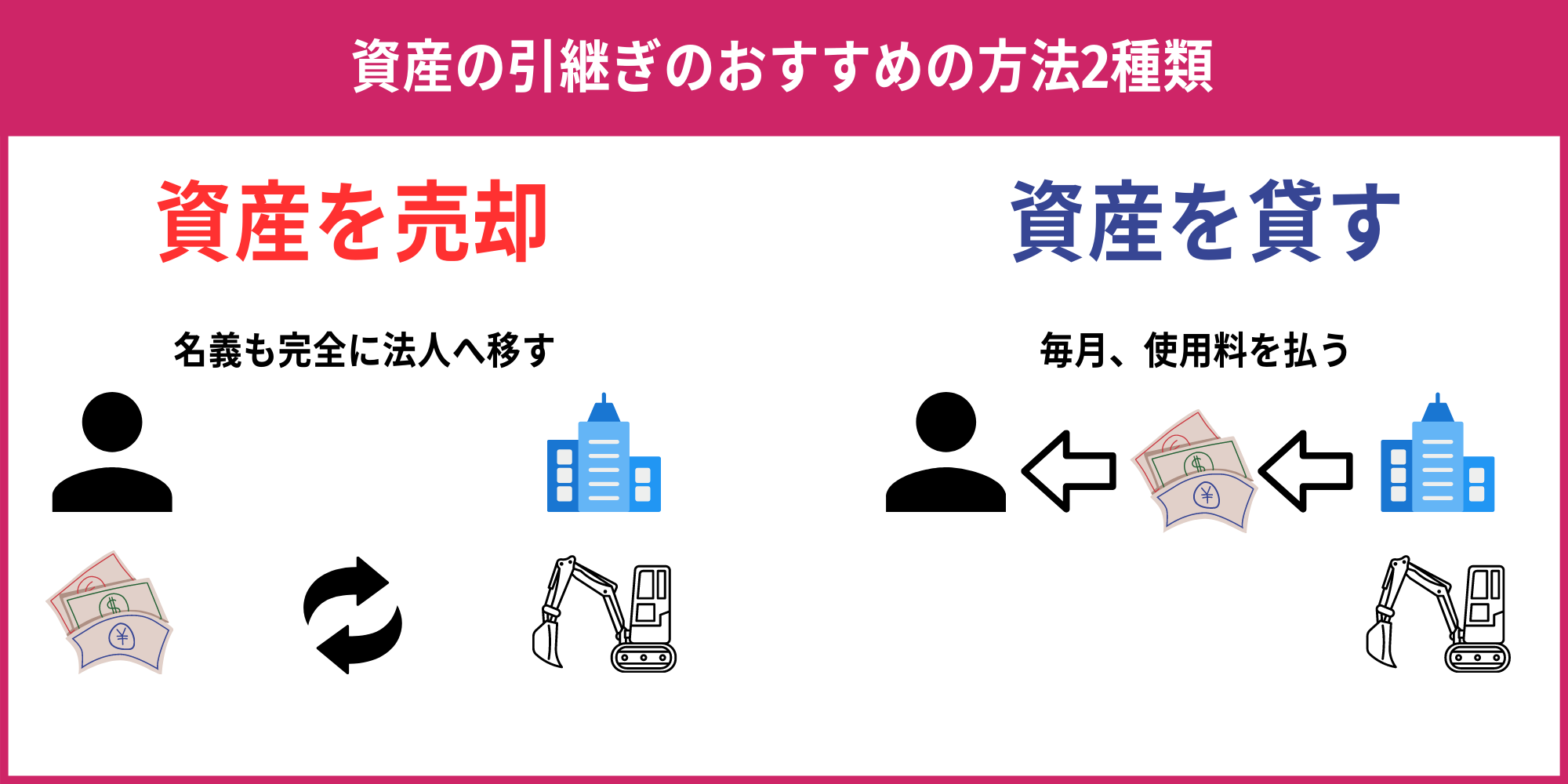

■資産の引き継ぎについて

資産を法人へ引き継ぐ際は主に、資産を法人へ売却する方法と資産を法人へ貸し出す方法の2種類があります。

引き継ぐ資産が名義変更などの手続きが必要な資産であれば、貸し出す方法を選んだほうが、名義変更の手間を省けるためおすすめです。

他方で、名義変更の手続きなどが不要な資産であれば、売却してしまう方法がおすすめです。

器具備品や機械装置などを法人へ引き継ぐ場合は資産を売却して引き継ぐ方法がおすすめになります。

理由は名義書換の手続きなどが不要なことが多く、個人から新会社へ売却すれば済むためです。

車両や不動産などを法人へ引き継ぐ場合は、資産を貸し出す方法がおすすめになります。

理由は不動産の名義変更や車両保険の名義変更、等級引継ぎなどの手間や費用がかかるため。

それでは、資産を売却する場合と貸し出す場合の具体例と注意点を解説します。

個人事業主から新会社へ資産を貸し出す場合の具体例と注意点は下記の通りです。

例 パソコンを法人へ売却する場合

基本的には相場の金額で新会社へ売却します。

例えば、個人事業主時代に購入したパソコンがあったとします。

そのパソコンは新品20万円で購入したが数年経過したため、中古相場では5万円だったとします。

この場合は新会社へ5万円で売却をし、新会社から個人口座へ5万円を振り込みます。

この方法の場合の注意点としては3点あります。

注意点1 売却価格が相場の価格から乖離しないよう注意が必要です。

たとえば中古相場が5万円のパソコンを0円で売却した場合は無償で渡した事になるため、新会社で5万円の受贈益という収入が計上される事になります。

相場が分からないというような場合は簿価で計上する事が実務上は多くなります。

※簿価とは資産の取得価格から減価償却累計額を差し引いたものになります。

注意点2 個人事業主として資産の売却収入が計上されるため確定申告時に計上することを忘れないように注意が必要です。

個人が所有していた資産を新会社へ売却するため、個人事業主としては資産の売却収入が発生するため、確定申告の際には収入として申告する必要があります。

注意点3 消費税を納める義務が生じる前に売却するよう注意が必要です。

資産を売却する場合、消費税を納める義務がある事業主は売却金額の10%分の消費税を納める必要があるため。

仮に110万円で機械を新会社へ売却した場合、消費税の納税義務が生じる前と後では10万円ほど納税額が異なります。

可能であれば、消費税の納税義務が免除されている期間に売却を行う事がおすすめになります。

来年から消費税の納税義務が生じる事が分かっているのであれば、12月31日までに売却をしましょう。

既に消費税の納税義務が生じている場合は、いつ売却しても消費税の納税は発生します。

個人事業主から新会社へ資産を貸し出す場合の具体例と注意点は下記の通りです。

例 300万円で購入した車両を法人へ貸し出す場合

基本的には相場の金額で新会社へ貸出します。

例えば、個人事業主時代に購入した車両があったとします。

その車両は300万円で購入し、新会社と月3万円でリースを契約したとします。

この場合は毎月3万円を新会社から個人口座へ振り込みます。

この方法の場合の注意点としては2点あります。

注意点1 毎月個人口座へ振り込む金額は相場の金額か利益が出ない金額にしましょう

新会社から個人口座へ賃借料を振り込むという事は個人の売上が計上される事になります。

相場よりも高い金額など、利益が出てしまう金額で賃借するのはおすすめできません。

たとえば、毎年36万円の減価償却費を個人として経費計上できる場合は月に3万円以上の金額で賃借すると利益がでてしまいます。

注意点2 確定申告を忘れずに行いましょう

新会社から賃借料を受け取るため、確定申告が必要になります。

この確定申告をしなくてはならない点が資産を賃借する場合のデメリットになります。

■負債の引き継ぎ

ここまでで資産を法人へ引き継ぐ方法を解説しましたが、ここからは負債を法人へ引き継ぐ方法について解説いたします。

個人事業主時代の借入金等の負債を新会社へ引き継ぐ方法は何種類かありますが、おすすめは債務引受けをすることになります。

債務引受けとは新会社が返済を行い、個人が同額を新会社へ返済する事をいいます。

ただ、全ての方が債務引受けを行えるわけでは無いため、金融機関との相談が必要になります。

もし、債務引受けができない場合は、個人が新会社へお金を貸して、個人が銀行へ返済を行い、同額を新会社から個人へ返済する事となります。

債務引き受けとは新会社が個人事業主時代の借入金を引き受け、金融機関へ支払いを行うことをいいます。

金融機関によっては債務引受けに関して新たな条件などを提示してくる場合があるため、話し合いが必要になります。

注意点としては、個人事業主時代の借入金はあくまでも個人の借入であり、新会社が肩代わりをしたわけではないという事になります。

つまり、毎月、新会社から5万円の返済を行った場合は個人口座から新会社へ5万円を振り込む事が必要になります。

個人が新会社へ全く振込を行わない場合は、役員給与課税をされる可能性があるため注意が必要になります。

※役員給与課税については別の記事で解説します。

個人から法人へお金を貸し出す方法とは、個人から借入金の残高を新会社へ貸出して、毎月の返済額と同じ額を個人口座へ振り込みます。

たとえば200万円の借入金残高があったとします。

この場合に毎月の返済が5万円だったとしたら、まず、個人口座から5万円が引落され、同じ金額の5万円を新会社の口座から個人口座へ返済します。

注意点としては、個人から新会社へお金を貸す事が認められていない場合があります。

金融機関からお金を借りる場合の契約内容によっては他人へお金を貸すことに制約がある場合があるため金融機関への確認が必要になります。

資産・負債の引き継ぎを行う場合は、引き継ぐ資産や負債に応じて最適な方法を選択することで事務負担などが軽減されます。

ご自身に一番あった引き継ぎ方法を選択するのが一番ですが、実務上、売却価格を算定するなど煩雑な業務が多いです。

また、売却価格が相場と乖離している場合は、思わぬ税負担が生じることにもなる可能性があるため、慎重に行う必要があります。

負債の引き継ぎについては金融機関との契約内容により、引き継ぎ方法が変わるため、必ず確認をするようにしましょう。

6 銀行口座・クレジットカードの作成

法人として事業を行っていくにあたり、銀行口座の作成とクレジットカードの作成は早めに行いましょう。

理由は、個人口座と違い、法人名義の口座は審査が厳しく、審査期間も2週間前後と長いのが特徴。

銀行口座がすぐにできると思っており、手続きを後回しにしていると、いざ取引する際に間に合わないという事もよくあります。

また、法人名義のクレジットカードについても同様に審査が厳しく、審査期間も長いため、合わせて早めに手続きを行いましょう。

法人名義の口座が必要なのはわかるが、クレジットカードは必要なの?という方も多いと思います。

会社のお財布と個人のお財布を分けるためにも経費精算用のクレジットカードは作成したほうがおすすめになります。

個人の財布と法人の財布がごっちゃになっていると、私的なものを経費にしているというような指摘を税務署にされかねないため、しっかりと分けましょう。

7 法人成りにかかる費用

会社設立をする場合には手続き費用が必ずかかります。

ご自身で手続きを行う事が一番費用を抑えられますが、手続きの手間や資料作成の時間を考えた場合には専門家に手続きを依頼する事が一番おすすめです。

5章(法人成りの流れ・手続き)で解説した手続きをご自身で行う場合は法定費用(印紙代、登録免許税等)のみで済みますが、専門家へ手続きを依頼した場合は別途、報酬が発生します。

50,000円~150,000円の費用で手続きを専門家が代行してくれるため、ご自身の予算が足りるのであれば、専門家への依頼を積極的に検討しましょう。

その方が時間的にも余裕を持って会社設立出来ますし、確実に会社設立を行う事が可能になります。

8 法人成りに際してよくある4つのQ&A

Q1.法人成りした年の確定申告はどうすればいい?

法人成りをした日までの利益をもとに翌年の2月16日~3月15日の間に確定申告を行いましょう。

会社設立をした場合には所得税と消費税(既に消費税を納めてた方のみ)の確定申告が必要になりますが、結構忘れてしまう方が多いので注意が必要になります。

合わせて税務手続きも期限内に行う事も必要になるため、忘れずに行いましょう。

必要な税務手続きは5章-7を参照

Q2.法人成りの資産の引き継ぎ方法は?

個人事業主名義で器具備品、車両、建物などの資産をお持ちの方や銀行等から借入を行っている場合は新しく作った会社へ資産、負債を引継ぐ必要があります。

資産・負債を引継ぐ際には適正な価格で引継ぐ必要があり、誤ってしまった場合には思わぬ税金の納付が必要になる可能性があるため注意が必要になります。

詳しくは5章-8を参照

Q3.法人化によって社会保険に加入するメリット・デメリットは?

従業員を雇い規模を拡大していく場合には社会保険完備という事で求人を行う際にはメリットがあります。

しかし、家族経営などで小規模な事業を行う場合には社会保険の加入は出費が増えるためデメリットが大きくなります。

メリット

■従業員を雇用する際に有利になる。(求職者としては社保完備の会社で働きたいため)

■将来もらえる年金の額が増加する。

デメリット

■社会保険料が高額となり出費が増える(社会保険料を会社と個人で折半するため)

Q4.法人成りは補助金・助成金の対象になる?

会社設立時に利用できる助成金・補助金は多くあります。

是非とも利用しましょう。

詳しくは別の記事で紹介します。

9 まとめ

会社の設立は人生に一度あるかないかの大きな決断になります。

現在、会社にお勤めの方で一念発起を決意し、会社設立を検討される方

個人事業主として事業を行っており、節税目的や事業拡大を期待して会社設立を検討される方

人それぞれ会社設立を検討する理由は様々ですが、共通して言えるのは

『失敗したくない』『後悔したくない』『成功させたい』などの不安と希望が混じり合ったような気持ちではないでしょうか。

本記事を読み込んでいただき、是非とも皆様の会社設立が成功することをお祈りしております。