「相続税申告は税理士に依頼すべき?」

「相続税申告を依頼する税理士はどのように選んだらいいのだろう?」

本記事をご覧になられている方はこのようなお悩みをお持ちではないでしょうか?

本記事では相続税申告を税理士に依頼すべき3つの理由をご紹介しています。

また、税理士の選び方、税理士に依頼した場合の費用についてもご紹介しております。

相続税申告を税理士に依頼するか検討していらっしゃる方の一助となれば幸いです。

目次

- 1.相続税申告を税理士に依頼すべき3つの理由

- 2.相続税申告を税理士に依頼する3つのメリット

- 3.相続税申告を税理士に依頼した場合の報酬相場と費用感

- 4.相続税申告を依頼する税理士の選び方【5つのチェックポイント】

- 5.相続税申告でお悩みの方へー金融機関からのご紹介実績も豊富な辻・本郷 税理士法人

- 6.相続税申告に関するよくある質問(FAQ)

- 6-1.税理士との面談に相続人全員の同席は必要か

- 6-2.既に銀行・証券会社に相続に関する相談をしているが、税理士への相談も必要か

- 6-3.司法書士に既に相続の相談をしているが、税理士への相談も必要か

- 6-4.申告期限まであと1ヶ月しかない…税理士へ依頼することはできるのか

- 6-5.万が一税務調査になつた時、税理士は協力してくれるのか

- 6-6.相続財産のすべてを税理士に見せるのは不安です…

- 6-7.相続人の預金通帳も提出する必要があるのですか

- 6-8.謄本や公図などの必要書類の収集も税理士に依頼できますか

- 6-9.税理士によって相続税額が変わるのはなぜ

- 6-10.基礎控除ギリギリの財産額…相続税が発生しなかった場合でも税理士報酬は必要

- 6-11.税理士報酬は相続財産から控除できるのか

- 6-12.税理士報酬を支払うタイミングはいつなのか

- 7.まとめ

1.相続税申告を税理士に依頼すべき3つの理由

相続税申告を税理士に依頼すべき3つの理由を解説します。

| 理由1 | 相続税申告書の作成には専門的なスキルが必要 |

|---|---|

| 理由2 | 相続財産の評価・特例の適用にはノウハウが必要 |

| 理由3 | 将来を見据えた税務コンサルティングを実施してもらえる |

1-1.【理由1】相続税申告書の作成には専門的なスキルが必要

理由の1つ目は相続税申書の作成には専門的なスキルが必要ということです。

相続税申告は、単に財産を一覧にして書類に記入すれば済むような簡単な手続きではありません。

土地や建物、有価証券、預貯金、非上場株式といった多種多様な財産を、相続税法に基づいて正しく評価する必要があります。

そのうえで、相続人の人数や構成に応じた適切な分割案を踏まえ、各種控除や特例の適用可否を慎重に検討しなければなりません。

特に不動産や自社株などは評価方法が複雑で、減額要素の見落としがあると、相続税を本来より多く納めてしまう可能性があります。また、書類の不備や記載ミスがあると、税務署から問い合わせや税務調査が入るリスクも否定できません。

そのため、相続税申告書を正確に作成するには、相続税に精通した実務経験豊富な専門家である税理士の力が必要です。

初めて相続を経験される方にとって、複雑な相続税申告を一からすべてご自身で行うのは、時間的にも精神的にも大きな負担となることでしょう。

1-2.【理由2】相続財産の評価には高度な専門知識・実務経験が必要

理由の2つ目は、相続財産の評価には高度な専門知識と実務経験が必要ということです。

相続税の金額は、相続財産の評価額、各種特例の適用の有無によって大きく変わります。

特に、不動産や非上場株式といった財産の評価には高度な専門知識と実務経験が必要です。

小規模宅地等の特例、配偶者の税額軽減などを各種特例の適用、不整形地や接道条件などの土地の減額要素によって、財産の評価額が数百万円単位で変わることがあります。

初めて相続を経験される方が、各種特例の適用可否を判断し、減額要素を正しく適用して土地の評価を行うことは難しいでしょう。

税理士であれば、専門知識と実務経験をもとに、現地調査や評価減の根拠となる資料の収集を行い、適正に相続財産を評価することができます。

1-3.【理由3】将来を見据えた税務コンサルティングを実施してもらえる

理由の3つ目は将来を見据えた税務コンサルティングも実施してもらえるということです。

相続税に精通した税理士は、目の前の相続税申告を正確かつ効率的に行うだけでなく、将来の相続や家族構成の変化を見据えた税務コンサルティングを提供することができます。

多くの方が「税務コンサルティング=生前贈与や生命保険の活用」といった生前対策を思い浮かべますが、相続が発生した後でも、税理士による専門的なアドバイスは極めて有効です。

特に「配偶者と子ども」が相続人となるケースでは、将来的に再び相続が発生する「二次相続」の対策が重要です。相続税申告に強い税理士は、二次相続も踏まえた分割案や申告内容を検討し、トータルで税負担を抑えるサポートをしてくれます。

このように、相続税申告を税理士に依頼することで、単なる手続き代行を超えた「将来を見据えた相続対策」がを受けることができます。

2.相続税申告を税理士に依頼する3つのメリット

では、相続税申告を税理士に依頼するとどのようなメリットがあるのでしょうか。

本記事ではメリットを3つご紹介します。

| メリット1 | 無駄な税金の支払いを回避できる |

|---|---|

| メリット2 | 複雑な書類作成や財産評価を任せられる |

| メリット3 | 手間・時間・ストレスの大幅な軽減につながる |

2-1.【メリット1】無駄な税金の支払いを回避できる

相続税申告を税理士に依頼するメリットの一つは、無駄な税金の支払いを回避できることです。

税理士は適切な財産評価を行い、控除・特例の適用を検討することによって、無駄な税金の支払いを回避することができます。

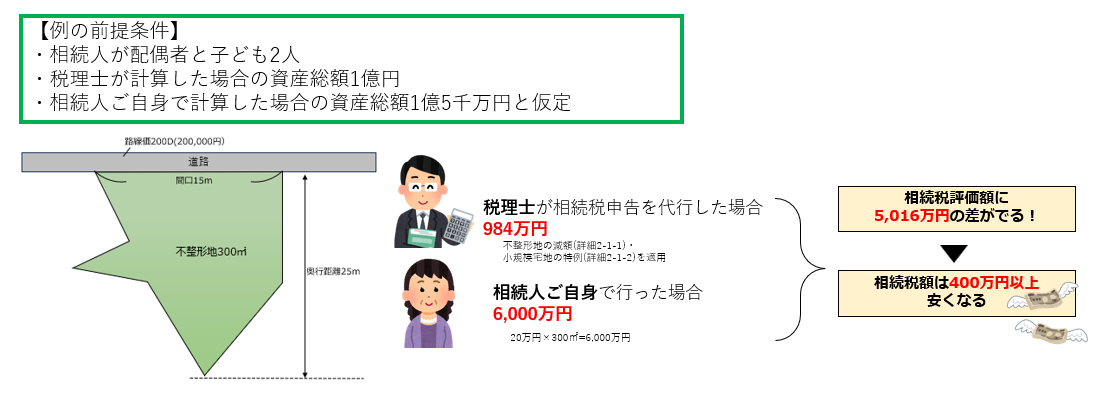

相続税の計算は相続財産の評価額をベースに行われますが、評価の方法次第で相続税額に大きな差が生じます。たとえば、土地の形状や接道状況などに応じて適切に評価減が行われれば、数百万円単位で納税額を抑えられるケースもあります。

以下はその一例です。

ある不整形地について、税理士が減額要素を的確に反映させて評価した結果、土地の評価額は5,016万円減額され、相続税額も約400万円下がりました。

2-2.【メリット2】複雑な書類作成や財産評価を任せられる

メリットの2つ目は複雑な書類作成や財産評価を任せられることです。

相続税申告は相続財産の種類ごとに正確な評価を行い、申告書を作成する高度な専門知識が求められます。不動産、非上場株式などの評価は特に難易度が高く、国税庁の定めた「財産評価基本通達」などのルールに沿って計算する必要があります。

また、相続税申告書は最大15表にも及ぶ複雑な帳票で構成されていますし、控除や特例の適用には法的知識や実務経験に基づく判断が不可欠です。

税理士に依頼することで、これらの煩雑な財産評価や書類作成の全てを安心して任せることができ、正確かつ漏れのない申告を行うことができます。

2-3.【メリット3】手間・時間・ストレスの大幅な軽減につながる

メリットの3つ目は、手間・時間・ストレスの大幅な軽減につながることです。

相続税申告を相続人の方ご自身で行う場合、必要書類の収集から財産評価、遺産分割協議書の作成、申告書の記入・提出に至るまで、多くの作業を一人でこなす必要があります。

その作業時間はケースによっては100時間を超えることもあり、相続人の方にとって精神的・時間的負担が非常に大きくなります。

一方で、税理士に依頼すれば、書類の収集や評価、分割協議のサポート、申告書作成・提出まで一貫して代行してもらえます。相続人の方が行う作業は数回の面談と一部の資料提供だけです。

また、申告期限内に正確に終えられるかという不安や、税務調査への備えといった心理的ストレスも、税理士に任せること和らぐことでしょう。

3.相続税申告を税理士に依頼した場合の報酬相場と費用感

相続税申告を税理士に依頼した場合の報酬相場と費用感を解説します。

3-1.税理士報酬は遺産総額の0.5%〜1.5%が目安

税理士報酬は遺産総額の0.5%~1.5%が目安です。

| 遺産総額 | 税理士報酬の相場 |

|---|---|

| 5,000万円 | 25-75万円 |

| 6,000万円 | 30-90万円 |

| 7,000万円 | 35-105万円 |

| 8,000万円 | 40-120万円 |

| 9,000万円 | 45-135万円 |

| 1億円 | 50-150万円 |

3-2.費用が相場よりも高くなるケース

以下のケースでは、費用が相場よりも高くなる傾向があります。

- 土地の形状が複雑

- 相続した土地の数が多い

- 申告期限まで時間がない

- 遺産の中に非上場株式がある

- 相続人が多い

- 戸籍謄本などの必要書類の取得を代行してもらった

- 現地調査が必要(報酬ではなく旅費交通費などの実費が追加)

- 後日、税務調査が入ってその対応を依頼した

3-3.費用対効果は?自分で申告するより本当にお得?

税理士に依頼する際の報酬は、遺産総額の0.5%〜1.5%が目安とされており、決して安価な出費ではありません。「相続税申告を税理士に依頼するだけの費用対効果はあるのか?」と疑問をお持ちになる方もいらっしゃるでしょう。

しかしながら、相続税の申告には高度な専門知識と豊富な実務経験が求められます。

特に、土地の評価や各種特例の適用可否の判断には専門性が必要で、自己判断による申告では、本来納める必要のない相続税を過大に支払ってしまうリスクがあります。

その点、相続税申告を専門とする税理士に依頼すると、適正な評価と正確な申告が可能となり、不要な税金の発生を防ぐことができます。

結果として、税理士報酬を上回る税の軽減効果が得られるケースも多く、費用対効果の高い選択肢といえるでしょう。

4.相続税申告を依頼する税理士の選び方【5つのチェックポイント】

相続税申告を依頼する税理士の選び方【5つのチェックポイント】をご紹介します。

| ポイント1 | 相続税専門の税理士である |

|---|---|

| ポイント2 | 事務所が面談しやすい場所にある |

| ポイント3 | 他の専門家と連携している |

| ポイント4 | 税理士報酬の基準が明確である |

| ポイント5 | 税務調査を意識した対応ができる |

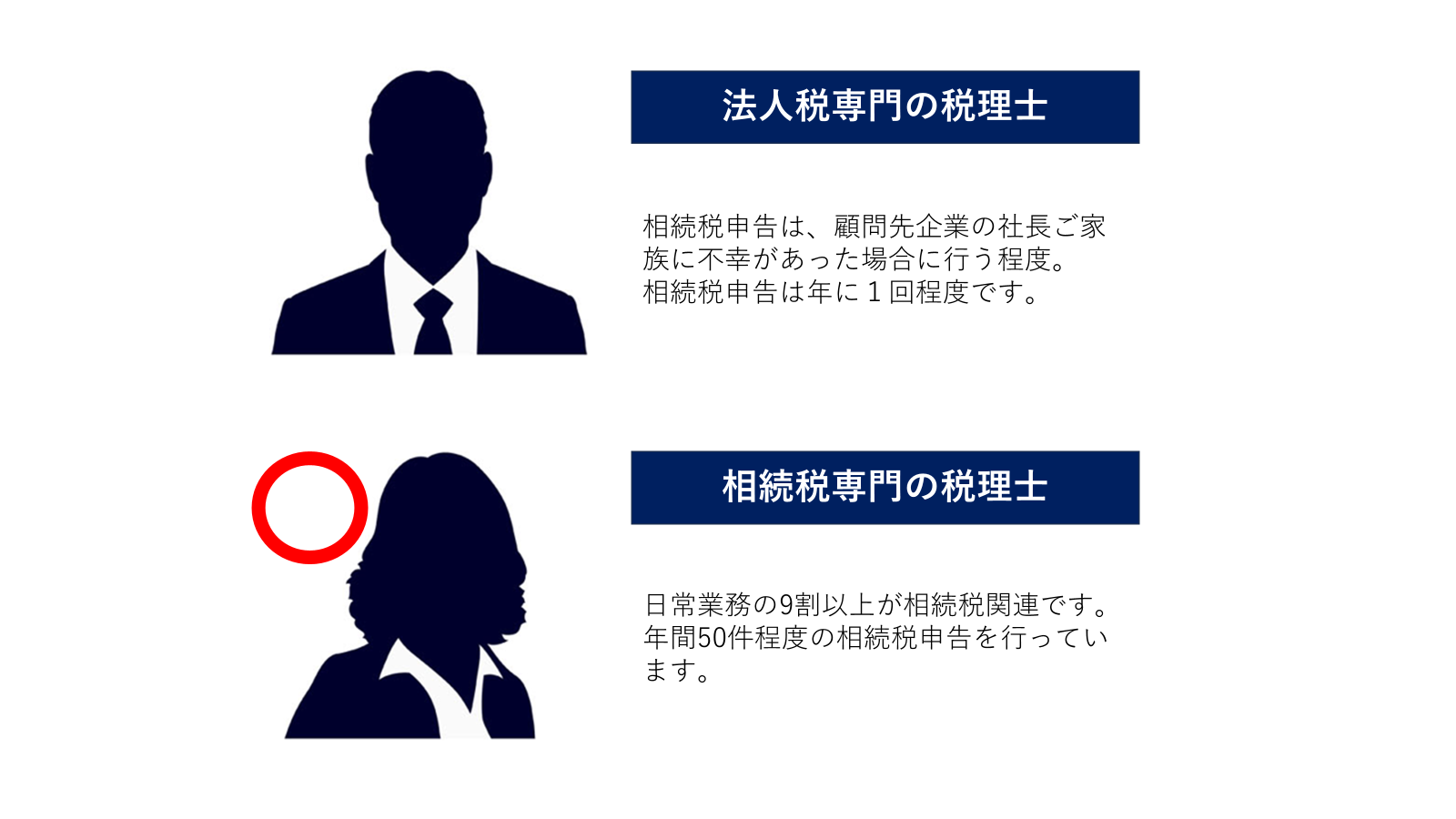

4-1.相続税専門の税理士である

ポイントの1つ目は相続税専門の税理士であることです。

税理士には法人税や所得税など、それぞれ得意とする分野がありますが、相続税はその中でも特に高度な知識と専門性が求められる分野です。

例えば、体調がすぐれないときに適切な診療科を選ぶように、税金においても、その分野に精通した税理士に相談する必要があります。

多くの税理士事務所は企業向けの法人税を主な業務としており、相続税申告を日常的に扱っている税理士は限られています。中には、これまで一度も相続税申告を担当したことのない税理士も存在します。

相続税申告は、被相続人の思いとご家族の未来に関わる大切な手続きです。

相続税の実務経験が豊富で、減額要素や各種特例にも精通している「相続税に強い税理士」にご相談されることをおすすめします。

4-2.事務所が面談しやすい場所にある

ポイントの2つ目は事務所が面談しやすい場所にあることです。

相続税申告を税理士に依頼する場合、申告完了までに初回相談・中間報告・最終報告など、複数回の面談が必要になるのことが一般的です。

そのため、相続人全員が無理なく通える場所に事務所がある税理士を選ぶことが、スムーズな手続きにおいて非常に重要です。

また最近では、ご自宅への訪問に対応している税理士事務所も増えています。

「高齢の相続人の方がいらっしゃる」といった事情がある場合は、自宅訪問の可否や対応エリアについて事前に確認しておくとよいでしょう。

4-3.他の専門家と連携している

ポイントの3つ目は弁護士や司法書士など、他の専門家と連携していることです。

相続に関するお悩みは、相続税申告など税金の問題にとどまりません。

遺産分割に関するトラブル、不動産の名義変更、金融機関での口座解約手続き、そして将来の二次相続を見据えた対策など、対応すべき事項は多岐にわたります。

こうした複雑な相続手続きをスムーズに進めるためには、弁護士・司法書士・不動産鑑定士・土地家屋調査士・ファイナンシャルプランナー(FP)などの他の専門家の力が必要です。

税理士がこれらの専門家と連携していれば、税理士を窓口にしてワンストップで全ての手続きを依頼することができ、時間的・精神的な負担を大きく軽減することができます。

4-4.税理士報酬額の基準が明確である

ポイントの4つ目は税理士報酬の基準が明確であることです。

相続税申告を税理士に依頼する場合、税理士報酬は一般的に数十万円から数百万円と高額になるケースも少なくありません。そのため、報酬額の算定基準や加算報酬の内容、内訳などが明確に提示されているかどうかは、税理士選びにおいて非常に重要な判断材料です。

報酬体系が不透明なままでは、安心して大切なご家族の情報や資産状況を開示することが難しくなるでしょう。事前にしっかりと報酬に関する説明があり、契約内容が明快な税理士を選ぶことで、相続税申告に対する不安や疑問を軽減し、安心して任せることができます。

4-5.税務調査を意識した対応ができる

ポイントの5つ目は税務調査を意識した対応ができることです。

相続税申告後、税務署は申告内容に誤りや不備がないかを確認するため、1〜2年以内に税務調査を実施することがあります。これに備えた適切な対応ができるかどうかは、税理士の経験と専門性に大きく左右されます。

相続税申告に精通した税理士であれば、過去の税務調査対応の実績や、国税OBの在籍を通じて蓄積したノウハウを活かし、申告前から調査リスクのあるポイントを事前に検討し、必要な対応を講じることが可能です。これにより、税務調査が入る可能性を抑えるだけでなく、調査が行われた場合にも的確な説明を行い、追加課税のリスクを低減することができます。

相続税申告を税理士に依頼する際は、税務調査に関する経験や対応体制についても、確認しておくことをおすすめします。

【注意】税務調査率が低いのは必ずしもお客様のためにはならない

税務調査率をHPで公表している税理士も数多くいますが、税務調査率が低いからといって、必ずしもお客様のためになる税理士とは限らないのでご注意ください。

相続税を多く納めた場合、税務署が税務調査に入ることはありません。

お客様の大きな関心ごとである節税を意識した対応をせず、相続税を多く見積もって申告していれば、税務調査の率は必然的に下がるのです。

相続税において本当に頼りになる税理士は、税務調査の率で計ることはできません。

お客様と財産の評価についてお話しを重ねる中で、節税をしつつも税務調査リスクを減らす対応をすることができる税理士が、本当に頼りになる税理士といえるでしょう。

5.相続税申告でお悩みの方へー金融機関からのご紹介実績も豊富な辻・本郷 税理士法人

相続税申告を安心して任せたい方には、金融機関からの信頼も厚い辻・本郷 税理士法人へのご相談をおすすめします。

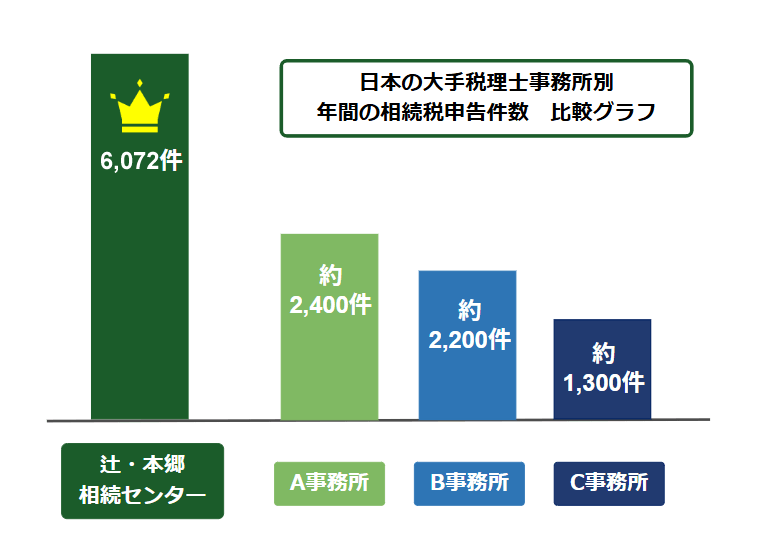

| ポイント1 | 業界トップクラスの相続税申告実績 ─ 年間読み込み中…件の信頼と専門性 |

|---|---|

| ポイント2 | 全国読み込み中…拠点のネットワークで、相続税申告を全国対応 |

| ポイント3 | 相続税申告だけでなく、相続に関するあらゆるお悩みをワンストップで解決 |

| ポイント4 | 税務調査にも強い!国税OBと連携し、リスクを最小限に抑える相続税申告 |

| ポイント5 | 相続税申告に安心の定額制|追加費用なしの「相続コミコミプラン」 |

5-1.【ポイント1】業界トップクラスの相続税申告実績 ─ 年間読み込み中…件の信頼と専門性

辻・本郷 税理士法人は、2023年10月~2024年9月の1年間で読み込み中…件の相続税申告をサポートさせていただたいており、相続税申告件数・相続税に関するご相談件数ともに業界トップクラスの実績を誇ります。

在籍する読み込み中…名以上の相続税専門スタッフが、長年蓄積してきたノウハウと実務経験を社内の独自システムで共有し、複雑な財産評価や各種特例の適用においても精度の高い対応を可能にしています。

「相続税申告を税理士に依頼したいけれど、どこに相談すればいいか分からない。」

そんな方にこそ、相続税に強い税理士法人としての圧倒的な実績と信頼を持つ、辻・本郷 税理士法人をご検討いただきたいと考えています。

5-2.【ポイント2】全国読み込み中…拠点のネットワークで、相続税申告を全国対応

辻・本郷 税理士法人は、北海道から沖縄まで全国読み込み中…か所に事務所を展開しており、相続税申告においても全国どこからでもご相談が可能です。

北海道・東北、関東、中部、関西、中国・四国、九州・沖縄と、各エリアに拠点があるため、お住まいの地域に近い事務所でスムーズに対応できます。

また、相続人が複数の地域に分かれている場合や、不動産が遠方にあるケースでもご安心ください。各地域の事務所が連携し、財産調査から申告手続きまで一貫して対応できる体制を整えています。

全国対応・地域密着のサポート体制で、相続税申告を安心してお任せいただけます。

■全国の事務所一覧はこちら

辻・本郷 税理士法人HP 国内拠点

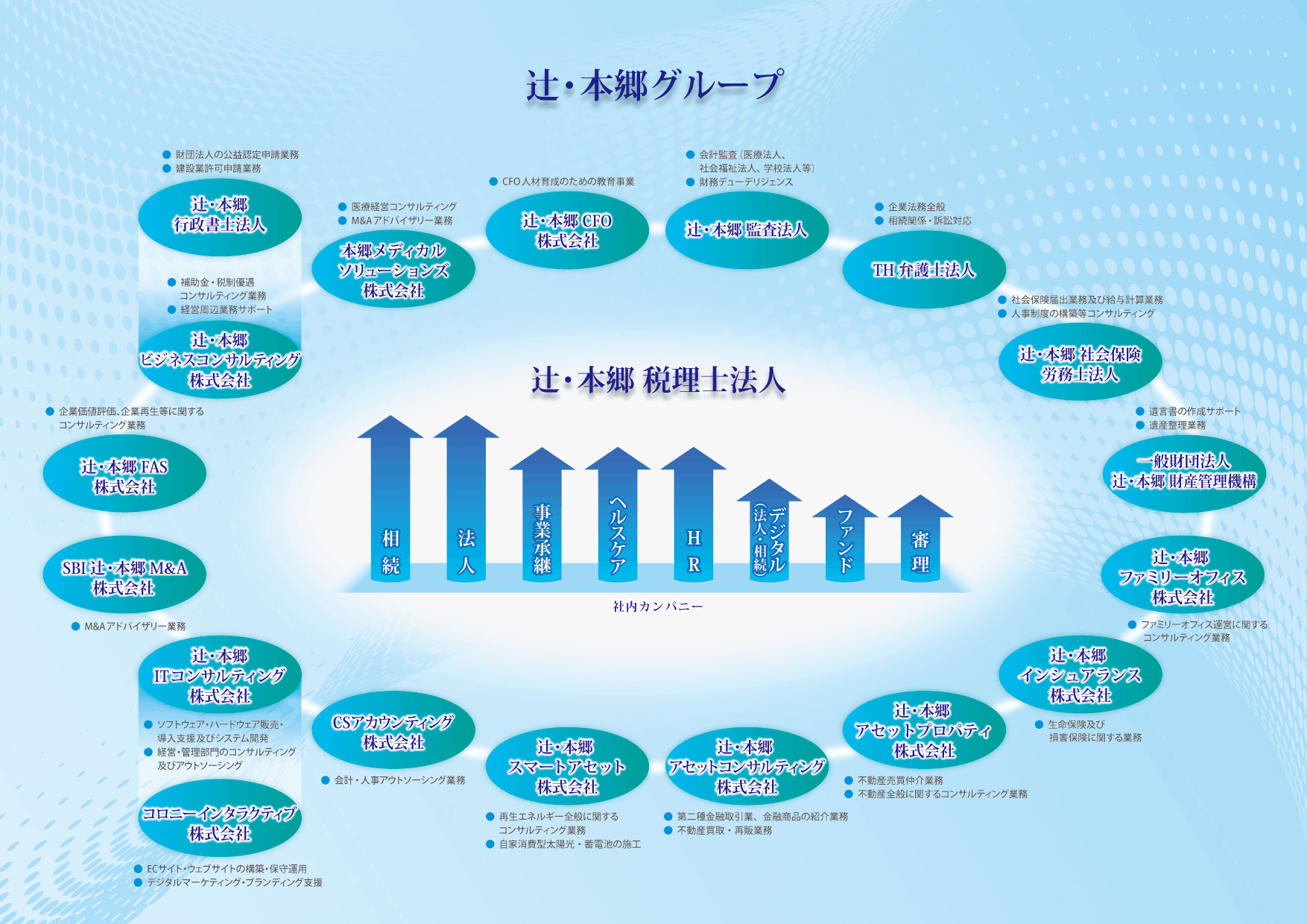

5-3.【ポイント3】相続税申告だけでなく、相続に関するあらゆるお悩みをワンストップで解決

辻・本郷 税理士法人は、グループ内に弁護士法人・司法書士法人をはじめ、相続に精通した各分野の専門家を擁しています。

これにより、税理士による相続税申告だけでなく、遺産分割協議、不動産の名義変更、口座解約手続き、二次相続の対策まで、相続全般のご相談にワンストップで対応可能です。

相続は税金だけでなく、法律や不動産、金融にまたがる複雑な手続きが必要となるケースも少なくありません。

「誰に相談すればよいか分からない」「どこから手をつけてよいか不安」といったお悩みも、相続税申告に強い税理士が中心となってトータルにサポートいたします。

■辻・本郷 税理士法人のグループ会社の一覧は法人概要をご覧ください。

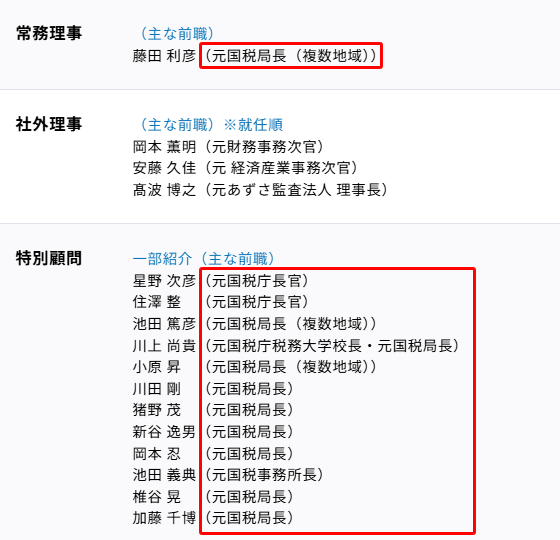

5-4.【ポイント4】税務調査にも強い。国税OBと連携し、リスクを最小限に抑える相続税申告

辻・本郷 税理士法人では、相続税申告後の税務調査を見据えた高品質な申告サポートを行っております。

当法人には、元国税庁長官・国税局長をはじめとする税務署OBが多数在籍しており、その在籍数は業界最大規模を誇ります。

これら国税OBで構成された「審理室」では、相続税申告書の内容について、税務署から指摘を受ける可能性がある事項を事前に精査・検討し、税務調査のリスクを未然に防ぐ体制を整えています。

また、万が一税務調査が実施された際には、国税OBが税理士とともに立ち会い、根拠をもって適切に説明・対応いたします。

「税務調査が不安」「申告に誤りがあったらどうしよう」といったご心配をお持ちの方にも、安心してご依頼いただけるサポート体制が整っています。

辻・本郷 税理士法人 法人概要

5-5.【ポイント5】相続税申告に安心の定額制|追加費用なしの「相続コミコミプラン」

辻・本郷 税理士法人では、明朗な料金体系の定額プラン「相続コミコミプラン」をご用意しています。

一律45万円(税込)で、条件を満たしている場合は追加費用が一切かかりません。

「相続税申告を税理士に依頼したいけれど、費用がどれくらいかかるか心配…」という方にも、安心してご利用いただけるサービスです。

相続税申告に強い税理士をお探しの方は、まずはお気軽に「相続コミコミプラン」からご相談ください。

6.相続税申告に関するよくある質問(FAQ)

相続税申告に関するよくある質問(FAQ)をご紹介させていただきます。

6-1.税理士との面談に相続人全員の同席は必要か

相続税申告を税理士に依頼する際、相続人全員が面談に同席する必要はありません。

一般的には、代表相続人の方と税理士が面談を行うことで、申告手続きは進めることが可能です。

ただし、相続税申告では遺産分割協議書に相続人全員の実印と印鑑証明書が必要となります。

そのため、面談に参加されない相続人がいる場合には、代表相続人の方に意思確認や書類の取りまとめなどをお願いすることがあります。

相続人全員が遠方に住んでいる場合や、事情により面談が難しい場合でも、全国対応可能な税理士事務所やオンライン面談に対応している税理士に依頼することでスムーズな申告が可能です。

6-2.既に銀行・証券会社に相続に関する相談をしているが、税理士への相談も必要か

はい、相続税申告を行うには、税理士への相談が必要です。

銀行や証券会社の職員が相続税申告書の作成や相続財産の評価を代行することは、法律上できません。

相続税申告書の作成や相続財産の正確な評価を希望される場合は、税理士に依頼する必要があります。

多くの銀行や証券会社は提携する税理士法人を紹介してくれます。

紹介を希望する場合は銀行や証券会社の担当者に問い合わせてみるこおをおすすめします。

6-3.司法書士に既に相続の相談をしているが、税理士への相談も必要か

はい、相続税申告を行うためには、税理士への相談が必要です。

司法書士は相続登記や遺産分割協議書の作成支援、不動産の名義変更などに強い専門家ですが、相続税申告書の作成や相続財産の評価業務は行うことができません。

6-4.申告期限まであと1ヶ月しかない…税理士へ依頼することはできるのか

相続税申告の期限まで1ヶ月を切っていても、税理士に依頼することは可能です。

ただし、すべての税理士が短期間での相続税申告に対応できるとは限らないため、「申告期限が迫っている」ことは相談時に必ず伝えるようにしましょう。

また、申告期限までの期間が短い場合、通常よりも作業が集中するため、加算報酬が発生する場合もあります。

依頼前に相続税申告にかかる費用や対応スケジュールについて明確に確認しておくことが大切です。

6-5.万が一税務調査になつた時、税理士は協力してくれるのか

はい、多くの税理士は、相続税申告後に税務調査が行われた場合でも、責任をもって対応・立ち会いを行います。

相続税申告は一度提出して終わりではなく、申告から1〜2年以内に税務署から調査が入ることもあります。

税務調査では、相続財産の評価や特例の適用内容など、申告の妥当性が確認されます。

相続に強い税理士であれば申告前から調査リスクのあるポイントを事前に検討し、必要な対応を講じることも可能です。

6-6.相続財産のすべてを税理士に見せるのは不安です…

相続税申告を税理士に依頼する際は、すべての相続財産について正確な情報を共有することが重要です。

税理士は、皆さまの代理人であり、税務手続きのプロフェッショナルです。申告漏れを防ぎ、適正かつ正確な相続税申告を行うためには、正しい情報提供が不可欠です。

相続税は、被相続人が所有していたすべての財産に対して課税されるものとされています。(相続税法第2条)

仮に、意図的に財産を隠して相続税申告を行った場合、過少申告加算税や延滞税などの税務上のペナルティが課される可能性があり、さらに内容が悪質と判断された場合には、刑事罰の対象となる可能性もあります。

6-7.相続人の預金通帳も提出する必要があるのですか

はい、相続税申告を税理士に依頼する場合、相続人の預金通帳もご提出いただく必要があります。

相続人の通帳は、被相続人からの生前贈与の有無や金額、生命保険金の受取状況、亡くなる直前の現金の引き出しなどを確認するために重要な資料です。これらは税務署が相続税の調査において特に注目するポイントであり、申告内容と照らし合わせて正確に評価・判断する必要があります。

正しく申告を行わずに後日税務調査で指摘を受けた場合、過少申告加算税や延滞税といったペナルティが発生する可能性もあります。相続税申告を安全かつ適正に完了させるためにも、必要な資料は漏れなく税理士にご提供いただく必要があります。

6-8.謄本や公図などの必要書類の収集も税理士に依頼できますか

はい、相続税申告に必要な書類の多くは、税理士に収集を代行してもらうことが可能です。

不動産の謄本や公図、固定資産評価証明書など、相続税申告に必要な資料は多数ありますが、これらの取得手続きもを理士に依頼することで、相続人の方の手間を大幅に軽減することができます。

ただし、戸籍謄本など一部の書類は相続人ご本人でないと取得できません。

詳しくは相続税申告の必要書類一覧をご覧ください。

また、書類収集の代行を依頼する場合は、加算報酬が発生するケースもあります。

事前に報酬体系を確認した上で依頼することをおすすめします。

6-9.税理士によって相続税額が変わるのはなぜ

相続税額は土地の評価方法や控除・特例の適用状況によって変わるため、担当する税理士の専門性によって納税額に差が出ることがあります。

以下のような土地の減額要素を見落とすと評価額が過大となります。

- 不整形地である

- 500㎡以上の広大な宅地

- 接道義務を満たさない土地 など

また、相続税には「配偶者の税額軽減」や「小規模宅地等の特例」、「未成年者控除」や「相次相続控除」など、多くの控除や特例制度が設けられており、これらを正しく適用することで相続税を大きく減額することが可能です。

これらの適用には厳格な条件や詳細な判断が必要なため、相続税に不慣れな税理士では見落としが発生し、結果として不要な税金を支払うことになりかねません。

6-10.基礎控除ギリギリの財産額…相続税が発生しなかった場合でも税理士報酬は必要

相続税が発生しなかった場合でも、税理士報酬は原則として発生します。

相続財産が基礎控除額(3,000万円+600万円×法定相続人の数)に近い場合、相続税がかかるかどうかは詳細な財産評価を経なければ判断できません。相続財産を正確に評価し、相続税申告書を作成するという一連の業務は、相続税が「発生するか否か」に関わらず行うことですので税理士報酬は発生します。

基礎控除を超えるかどうか微妙なケースであれば、アポイントや初回面談の際にその旨を伝え、税理士報酬の取り扱いや見積もりについて事前に確認しておくとよいでしょう。

6-11.税理士報酬は相続財産から控除できるのか

いいえ、税理士報酬は原則として相続財産から控除することはできません。

相続税の計算において控除が認められるのは、相続開始時点(被相続人の死亡時)で既に確定している債務に限られます(葬儀費用は除きます)。

税理士報酬は相続発生後に発生し、確定する費用であるため、相続税の申告上は控除の対象とはなりません。

6-12.税理士報酬を支払うタイミングはいつなのか

税理士報酬の支払い時期は、相続税申告の前後が一般的です。

多くの場合、相続税申告を行うタイミングでは、金融機関での名義変更や預金の解約手続きが完了し、相続人が相続財産を自由に使用できる状態になっています。そのため、相続で受け継いだ預金等から税理士報酬を支払うことも可能です。

報酬の支払いタイミングや金額の内訳は、初回面談や契約時にきちんと確認するようにしましょう。

7.まとめ

相続税申告を税理士に依頼すべき3つの理由をご紹介してまいりました。

繰り返しにはなりますが、相続税申告を税理士に依頼すべき理由は以下の3点です。

| 理由1 | 相続税申告書の作成には専門的なスキルが必要 |

|---|---|

| 理由2 | 相続財産の評価・特例の適用にはノウハウが必要 |

| 理由3 | 将来を見据えた税務コンサルティングを実施してもらえる |

また、相続税申告を依頼する税理士を選ぶ際は以下の5つのポイントを確認することがおすすめです。

| ポイント1 | 相続税専門の税理士である |

|---|---|

| ポイント2 | 事務所が面談しやすい場所にある |

| ポイント3 | 他の専門家と連携している |

| ポイント4 | 税理士報酬の基準が明確である |

| ポイント5 | 税務調査を意識した対応ができる |

本記事が相続税申告を税理士に依頼するか検討していらっしゃる方の一助となれば幸いです。