「相続税申告の必要書類って、どんな種類があるの?」

「国税庁のHPを見てみたけど、難しくてわからない…。」

「色々な税理士法人のHPを見てみたけど、書いてある必要書類が微妙に違う…。何が正解なの?」

今、この記事をご覧のみなさんは、このようなお悩みをかかえているのではないでしょうか。

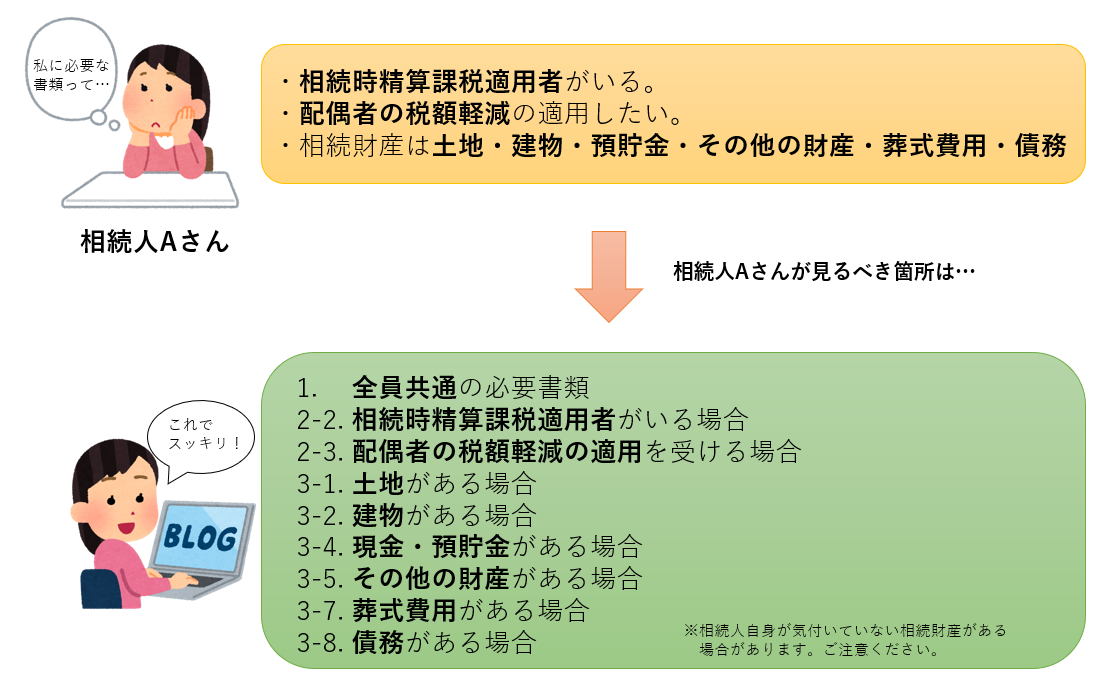

本記事では、相続税申告の必要書類を

- 1章 全員共通の必要書類

- 2章 各種特例・控除を利用する際の必要書類

- 3章 財産評価をする際の必要書類

の3種類に整理してご紹介しております。

みなさんは下記の要領で、自分の該当する箇所を見ていただき、その書類を集めていただければ、相続税申告の必要書類が揃うという仕組みになっています。

さらに、相続税申告の必要書類は、取得する場所が市役所や法務局・金融機関と多岐にわたります。また、即日発行ができないものもあったり、取得できる人が限られていたりと、思いついた順に資料収集を行うと膨大な時間がかかります。

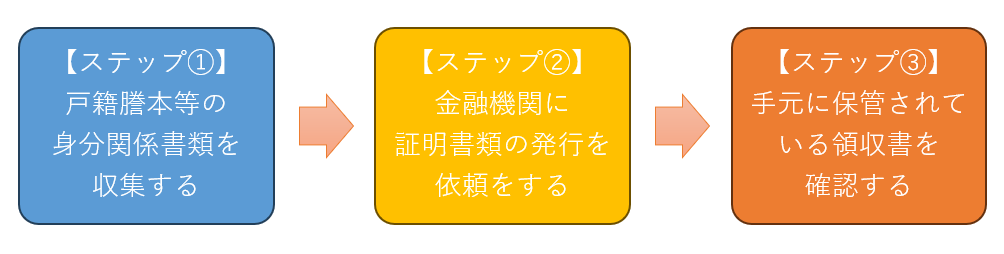

本記事では、そんなお客様のお悩みを解決するために、相続税申告の必要書類を効率的に収集する3ステップを4章でご紹介しております。ステップとは、資料収集の優先順位のことです。ステップ1から順番に資料収集を行っていくと、スムーズに必要書類を集めることができます。なお、具体的なステップの説明は4章でご紹介いたします。

1-3章でご自身が収集する必要がある資料が把握できたら、4章の3ステップの順番で資料の収集をスタートさせてください。

■相続税申告についての詳細はこちら

相続税申告は自分でできる?税理士が相続税申告の進め方を解説

目次

1.全員共通の必要書類

最初に、相続税申告をする方全員が提出する必要がある書類について解説いたします。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 1-1 | 番号確認書類 | お手元 | ー | ー | 3 |

| 1-2 | 身元確認書類 | お手元 | ー | ー | 3 |

| 1-3 | 被相続人の全ての相続人を明らかにする戸籍の謄本 | 本籍地の役所 | 被相続人の直系尊属・卑属・配偶者 | (戸籍謄本) 1通450円 (法定相続情報一覧図) 無料 | 1 |

| 法務局 | |||||

| 1-4 | 遺言書・遺産分割協議書の写し | お手元 ※公証役場の場合もあり | ー | ー | 3 |

1-1.番号確認書類

番号確認書類とはマイナンバー12桁を確認できる書類のことです。以下の3点が国税庁HPに掲載されています。

- マイナンバーカード(個人番号カード)【裏面】

- 通知カード

- 住民票の写し(マイナンバーの記載があるもの)

1-2.身元確認書類

身元確認書類とは、相続税申告書に記載されたマイナンバー持ち主であることを確認できる書類のことです。なお、1-1.番号確認書類で用意した書類の種類によって、用意する書類が異なってくるのでご注意ください。

1-2-1.マイナンバーカード(個人番号カード)【裏面】の場合

- マイナンバーカード(個人番号)【表面】

1-2-2.通知カード・住民票の写し(マイナンバーの記載があるもの)の場合

- 運転免許証

- 身体障害者手帳

- パスポート

- 在留カード

- 公的医療保険の被保険者証

1-3.被相続人の全ての相続人を明らかにする戸籍の謄本

財産を相続し、相続税を支払う相続人が誰なのかわかる書類として、以下のいずれかの書類が必要になります。

なお、取得できる人は基本的には配偶者、子供や孫などの直系卑属や、両親や祖父母などの直系尊属です。直系尊属・卑属が取得できない場合は、行政書士・司法書士に依頼したり、近しい方に委任状を用意の上、依頼したりすることもできます。

1-3-1.被相続人の全ての相続人を明らかにする戸籍謄本

※相続開始日から10日を経過した日以後に作成されたものに限る

※コピーでも可

被相続人の全ての相続人を明らかにする戸籍謄本として、被相続人の出生から死亡までの連続した戸籍謄本が必要になります。被相続人の本籍地の役所で、出生から死亡までの全ての戸籍を請求すると、その役所で出せる限りものを出してくれます。ただし、被相続人が生前、他の市区町村から転籍してきた場合は、転籍前の戸籍謄本は、転籍元の役所に郵送等で請求する必要があります。

1-3-2.図形式の法定相続情報一覧図の写し

※子の続柄が実子又は養子のいずれであるか分かるように記載したものに限る

※被相続人に養子がいる場合には、その用紙の戸籍の謄本又は抄本の提出も必要

※コピーでも可

法定相続情報一覧図を作成すると、戸籍謄本の代わりに相続関係を証明(法定相続人が誰なのか証明)できるようになり、相続登記や預金の解約などの相続手続を簡略化することができます。個人的には図形式の法定相続情報一覧図を取得することをおすすめします。

1-4.遺言書・遺産分割協議書の写し

直筆証書遺言の場合は、お手元にあるものをご用意ください。なお、直筆証書遺言で家庭裁判所の検認を受けている場合には、検認の証明書もご準備ください。

公正証書遺言の場合は、遺言書の原本が公証役場に保管されています。保管している公証役場で遺言書の謄本の交付を請求しましょう。

なお、公証役場は日本中のあちこちに存在しており、管轄というものはないので、被相続人がどこで作成したか分からない場合は、最寄りの公証役場でも全国の公証役場に遺言書があるかないか検索することができますのでご活用ください。

2.各種特例・控除を利用する際の必要書類

次に各種特例・控除を利用する際に必要になる書類について解説いたします。各種特例・控除を利用する場合は1章でご説明した書類にプラスして準備する必要がありますので、ご自身が該当する箇所をご覧ください。

また、特に各種特例は適用できるかどうかの判定は非常に複雑です。特例を適用できるかどうか迷われた方は、ご自身で判断するのは避け、税務のプロである税理士へ相談することをおすすめします。

2-1.相続時精算課税適用者がいる場合

相続時精算課税適用者がいる場合は、以下の書類が必要になります。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 2-1 | 被相続人の戸籍の附票の写し | 本籍地の役所 | 直系尊属・卑属 | 300円~350円前後 | 1 |

| コンビニのマルチコピー機 | |||||

| 電子申請 |

被相続人の戸籍の附票の写しは住所の移り変わりを確かめることのできる書類です。相続税申告で使用できるものは、相続開始日以後に作成されたものに限ります。コピーでも可です。

なお、取得できる人は基本的には配偶者、子供や孫などの直系卑属や、両親や祖父母などの直系尊属です。直系尊属・卑属が取得できない場合は、行政書士・司法書士に依頼したり、近しい方に委任状を用意の上、依頼したりすることもできます。

2-2.配偶者の税額軽減の適用を受ける場合

配偶者の税額軽減の適用を受ける場合は、以下の書類が必要になります。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 2-2-1 | 相続人全員の印鑑証明書 | 相続人の住所地の役所 | 本人または代理人 | 390-450円 (取得方法によって異なる) | 1 |

| コンビニのマルチコピー機 | |||||

| 登記情報提供サービス | |||||

| 2-2-2 | 申告期限後3年以内の分割見込書 | ー | ー | ー | 3 |

2-2-1.相続人全員の印鑑証明書

相続人全員の印鑑証明書は、遺産分割協議書に押印した印鑑のものを用意してください。

2-2-2.申告期限後3年以内の分割見込書

申告期限後3年以内の分割見込書は、申告期限までに遺産分割が出来なかった場合に限り、提出が必要になります。必要な場合は作成する必要がありますので、早めに準備をしましょう。

2-3.小規模宅地等の特例の適用を受ける場合

小規模宅地の特例は該当する土地が「特定居住用宅地等」「特定事業用宅地等」「特定同族会社事業用宅地等」「貸付事業用宅地等」のどちらに該当するかによって、こちらでご紹介した書類の他に別途必要資料があります。

詳細は以下の国税庁HP「(5)小規模宅地等の特例(16ページ参照)の適用を受ける場合」をご確認ください。https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2022/pdf/E11.pdf

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 2-3-1 | 相続人全員の印鑑証明書 | 相続人の住所地の役所 | 本人または代理人 | 390-450円 (取得方法によって異なる) | 1 |

| コンビニのマルチコピー機 | |||||

| 登記情報提供サービス | |||||

| 2-3-2 | 申告期限後3年以内の分割見込書 | ー | ー | ー | 3 |

2-3-1.相続人全員の印鑑証明書

相続人全員の印鑑証明書は、遺産分割協議書に押印した印鑑のものを用意してください。

2-3-2.申告期限後3年以内の分割見込書

申告期限後3年以内の分割見込書は、申告期限までに遺産分割が出来なかった場合に限り、提出が必要になります。必要な場合は作成する必要がありますので、早めに準備をしましょう。

2-4.相次相続控除の適用を受ける場合

今回の相続開始前から10年以内に、被相続人が相続や遺贈、相続時精算課税に係る贈与により財産を取得して相続税が課税されている場合は、一定の金額を控除することができます。(「相次相続控除」と呼ばれている。)相次相続控除の適用を受ける場合は、以下の書類が必要になります。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 2-4-1 | 過去の相続税申告書・遺産分割協議書 | お手元 | ー | ー | 3 |

2-4-1.過去の相続税申告書・遺産分割協議書

過去に税務署に提出された申告書の控えをご用意ください。

2-5.その他の特例等の適用を受ける場合は国税庁HP「(参考)相続税の申告の際に提出いただく主な書類」を参照

相続税申告には上記でご紹介した4つ以外にも、「特定計画山林の特例」「事情上株式等についての相続税の納税猶予及び免除の特例」等、たくさんの特例があります。そちらの特例を利用する場合は、以下の国税庁HPに必要書類が掲載されていますので、ご確認ください。

国税庁HP「(5)小規模宅地等の特例(16ページ参照)の適用を受ける場合」

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2018/pdf/10.pdf

3.財産の評価をする際の必要書類

次に財産の評価をする際の必要書類を財産別に解説いたします。被相続人から受け継いだ財産に該当するものがある場合は1章でご説明した書類にプラスして準備する必要があります。ご自身が該当する箇所をご覧ください。

3-1.土地がある場合

相続財産に土地がある場合の必要書類について解説いたします。種類が多く、役所に赴いて取得するもののも多いので、早めに準備しましょう。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-1-1 | 公図 | 不動産の所在地を管轄する法務局 | 誰でも | (窓口)450円 (郵送)450円 (登記情報提供サービス)362円 | 1 |

| 登記情報提供システム | |||||

| 3-1-2 | 地積測量図 | 土地の所在地を管轄する法務局 | 誰でも | (窓口)450円 (郵送)450円 (登記情報提供サービス)362円 | 1 |

| 登記情報提供システム | |||||

| 3-1-3 | 住宅地図 | インターネット上 | 誰でも | 無料 | 3 ※ |

| 3-1-4 | 登記簿謄本 (全部事項証明書) | 不動産の所在地を管轄する法務局 | 誰でも | (窓口)600円 (郵送)500円 (登記情報提供サービス)332円 | 1 |

| 登記情報提供システム | |||||

| 3-1-5 | 固定資産税課税明細書 | お手元 | ー | ー | 3 |

| 3-1-6 | 賃貸借契約書 | お手元 | ー | ー | 3 |

| 3-1-7 | 農業委員会の証明書 | 管轄の農業委員会の窓口・全国農地ナビ | 被相続人と同居の親族 | 300円 | 1 |

3-1-1.公図

公図とは、土地の位置や形状を示した図面です。不動産の所在地を管轄する法務局の窓口・郵送、インターネットの登記情報提供サービスで取得することができます。また、手数料を納めれば所有者に限らず誰でも取得可能ですので、相続人ご自身やそのご家族が集めずとも、相続税申告を依頼している税理士に依頼することもできます。

3-1-2.地積測量図

地積測量図とは、公図よりも詳細にその土地の形状、地積(面積)と求積方法等が記載された図面です。地積測量図は無い土地もありますので、その場合は必要ありません。

公図と同じく不動産の所在地を管轄する法務局の窓口・郵送、インターネットの登記情報提供サービスで取得することができます。また、手数料を納めれば所有者に限らず誰でも取得可能ですので、相続人ご自身やそのご家族が集めずとも、相続税申告を依頼している税理士に依頼することもできます。

3-1-3.住宅地図

住宅地図は、周辺の建物の状況を把握するために使用します。ゼンリン等のインターネット上で、誰でも取得することができます。

3-1-4.登記簿謄本(全部事項証明書)

登記簿謄本(全部事項証明書)とは、土地の地番、地積、地目、所有者、所有割合などの情報が記載された書類です。

公図・地積測量図と同じく不動産の所在地を管轄する法務局の窓口・郵送、インターネットの登記情報提供サービスで取得することができます。また、手数料を納めれば所有者に限らず誰でも取得可能ですので、相続人ご自身やそのご家族が集めずとも、相続税申告を依頼している税理士に依頼することもできます。

3-1-5.固定資産税課税明細書

固定資産税課税明細書とは、その土地の所有者に毎年5~6月頃に市役所から送られてくる固定資産税評価額が記載された書類です。相続財産に土地が複数ある場合は、市町村ごとに送られてきます。東京都渋谷区と東京都世田谷区にそれぞれ土地を持っている場合、固定資産税課税明細書は2通必要です。

万が一、被相続人のお手元に固定資産税課税明細書がない場合は、固定資産税評価明細書を都税事務所もしくは市町村役場の固定資産税担当の窓口で取得でき、料金は1枚につき200~400円程度です。取得できる人は登記簿上の所有者の相続人のみですので、ご注意ください。

3-1-6.賃貸借契約書

賃貸借契約書は土地の賃貸借契約の内容を示す書類です。被相続人が所有している土地に、貸地・借地・定期借地権等がある場合に、契約期間や保証金の有無などを確認するために必要になります。

3-1-7.農業委員会の証明書

農業委員会の証明書は、他人の農地を借りて小作している場合に必要になる、農業委員会に許可を得て農業を行っていることを示す書類です。管轄の農業委員会の窓口で閲覧するか、全国農地ナビで確認することができます。

3-2.建物がある場合

相続財産に建物がある場合の必要書類について解説いたします。土地と同様に役所に赴いて取得するもののも多いので、早めに準備しましょう。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-2-1 | 固定資産税課税明細書 | お手元 | ー | ー | 3 |

| 3-2-2 | 建物図面(建物配置図) | お手元 | ー | ー | 3 |

| 3-2-3 | 登記簿謄本 (全部事項証明書) | 建物の所在地を管轄する法務局 | 誰でも | (窓口)600円 (郵送)500円 (登記情報提供サービス)332円 | 1 |

| 登記情報提供システム | |||||

| 3-2-4 | 売買契約書・対価証明書・請負契約書 | お手元 | ー | ー | 2 |

| 3-2-5 | 名寄帳(固定資産税台帳) | 都税事務所・市町村役場の固定資産税担当の窓口 | 登記簿上の所有者の相続人 | 無料~1通200~300円程度 | 1 |

| 3-2-6 | 賃貸借契約書 | お手元 | ー | ー | 3 |

3-2-1.固定資産税課税明細書

固定資産税課税明細書とは、その土地の所有者に毎年5~6月頃に市役所から送られてくる固定資産税評価額が記載された書類です。相続財産に土地が複数ある場合は、市町村ごとに送られてきます。東京都渋谷区と東京都世田谷区にそれぞれ土地を持っている場合、固定資産税課税明細書は2通必要です。

万が一、被相続人のお手元に固定資産税課税明細書がない場合は、固定資産税評価明細書を都税事務所もしくは市町村役場の固定資産税担当の窓口で取得でき、料金は1枚につき200~400円程度です。取得できる人は登記簿上の所有者の相続人のみですので、ご注意ください。

3-2-2.建物図面(建物配置図)

建物図面(建物配置図)とは、建物のうち、各部屋の床面積を確認するために必要な書類です。相続された建物が二世帯住宅の場合や、一部を賃貸している場合等にその床面積の割合を確認します。

3-2-3.登記簿謄本(全部事項証明書)

登記簿謄本(全部事項証明書)とは、建物に関しての所在や面積・所有者・権利関係などの情報が記載された書類です。

建物の所在地を管轄する法務局の窓口・郵送、インターネットの登記情報提供サービスで取得することができます。また、手数料を納めれば所有者に限らず誰でも取得可能ですので、相続人ご自身やそのご家族が集めずとも、相続税申告を依頼している税理士に依頼することもできます。

3-2-4.売買契約書・対価証明書・請負契約書

売買契約書・対価証明書・請負契約書は、土地の売買契約を締結後、決済日を待たずに亡くなった場合等に使用します。

3-2-5.名寄帳(固定資産税台帳)

名寄帳(固定資産税台帳)は被相続人がその市区町村内に所有している不動産の一覧が記載されている書類です。固定資産税評価額を確認するために使用します。

複数の市区町村に不動産を所有している場合には、その市区町村ごとに取得する必要があるのでご注意ください。

都税事務所もしくは市町村役場の固定資産税担当の窓口で取得でき、料金は無料のところもあれば、1通200~300円程度です。取得できる人は登記簿上の所有者の相続人のみですので、ご注意ください。

3-2-6.賃貸借契約書

賃貸借契約書は不動産の賃貸借契約の内容を示す書類です。相続財産に貸家・アパート等がある場合に、契約内容や敷金の金額確認のため、入居者全員分の賃貸借契約書が必要になります。

3-3.取引相場のある株式がある場合

相続財産に取引相場のある株式(上場株式)がある場合の必要書類について解説いたします。金融機関で発行してもらうものと、被相続人の生前、郵送で届いたものがあります。漏れなく用意するようにしましょう。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-3-1 | 残高証明書・株式登録証明書 | ご契約の金融機関 | 法定相続人 | 1,000円前後 | 2 |

| 3-3-2 | 配当金の支払通知書 | お手元 | ー | ー | 3 |

| 3-3-3 | 証券のコピー | お手元 | ー | ー | 3 |

| 3-3-4 | 過去5年相当分の顧客元帳・異動証明書 | ご契約の金融機関 | 金融機関に確認 | 1,000円前後(12ヶ月ごと)) | 2 |

| 3-3-5 | 相続開始直前・直後の金融機関発行取引レポート | ご契約の金融機関 | ー | ー | 3 |

3-3-1.残高証明書・株式登録証明書

残高証明書・株式登録証明書は、相続開始日時点の被相続人名義の口座にあるすべての上場株式の残高が記載された書類で、被相続人がご契約されていた金融機関に請求することで取得できます。相続税申告においては、被相続人が保有されていた上場株式の銘柄や株数を確認するために必要です。

3-3-2.配当金の支払通知書

配当金の支払通知書は、上場株式の保有銘柄各社から送られてくる、配当金額や議決権数が記載されている書類です。3月決算の会社であれば、6月上旬頃に届く会社が多いようです。

相続税申告においては、配当金の金額・端株・単元未満株の有無を確認するために使用します。

3-3-3.証券のコピー

紙に印刷された株券を被相続人が所有していた場合、提出が必要になります。

3-3-4.過去5年相当分の顧客元帳・異動証明書

過去5年相当分の顧客元帳・異動証明書は、被相続人の取引内容を確認するために必要です。なお、「顧客口座元帳」等と呼ばれる場合もあります。被相続人がご契約されていた金融機関に請求することで取得できます。

金融機関ごとに申請できる人は異なりますが、相続人の方で代表となる方が申請するケースが多いようです。実際に窓口へ赴く前に金融機関への確認をお願いいたします。

3-3-5.相続開始直前・直後の金融機関発行取引レポート

相続開始直前・直後の金融機関発行取引レポートは、取引内容の確認に使用します。

3-4.投資信託・公債・社債など、その他の有価証券

相続財産に投資信託・公債・社債など、その他の有価証券がある場合の必要書類について解説いたします。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-4-1 | 残高証明書・株式登録証明書 | ご契約の金融機関 | 法定相続人 | 1,000円前後 | 2 |

| 3-4-2 | 相続開始直前・直後の金融機関発行取引レポート | ご契約の金融機関 | ー | ー | 3 |

3-4-1.残高証明書・株式登録証明書

残高証明書・株式登録証明書は、相続開始日時点の被相続人名義の口座にあるすべての金融資産の残高が記載された書類で、被相続人がご契約されていた金融機関に請求することで取得できます。相続税申告においては、被相続人が保有されていた投資信託・公債・社債の銘柄や株数を確認するために必要です。

投資信託を被相続人が保有されていた際は、「被相続人の死亡日現在の解約価格」を記載いただくよう、金融機関の担当者にお伝えください。

3-4-2.相続開始直前・直後の金融機関発行取引レポート

相続開始直前・直後の金融機関発行取引レポートは、取引内容の確認に使用します。

3-5.現金・預貯金がある場合

相続財産に現金がある場合の必要書類について解説いたします。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-5-1 | 預貯金残高証明書 | ご契約の金融機関 | 法定相続人 | 1,000円前後 | 2 |

| 3-5-2 | 過去5年分程度の通帳・証書 | お手元 | ー | ー | 3 |

| 3-5-3 | 相続人の相続開始後6ヶ月以内の通帳 | お手元 | ー | ー | 3 |

3-5-1.預貯金残高証明書

預貯金残高証明書は、相続開始日時点の被相続名義の全ての預貯金の残高が記載された書類です。相続税申告においては、その金融機関にある被相続人名義の口座数、口座残高等を確認するために必要です。

被相続人が複数の金融機関と取引をしていた場合は、金融機関ごとに申請が必要になるのでご注意ください。

3-5-2.過去5年分程度の通帳・証書

過去5年分程度の通帳・証書は、生前贈与・生命保険契約・直前の現金引き出し等の有無の確認に使用します。定期預金等がある場合は証書も合わせてご提出ください。

3-5-3.相続人の相続開始後6ヶ月以内の通帳

相続人の相続開始後6ヶ月以内の通帳は、生前贈与・生命保険契約・直前の現金引き出し等の確認に使用します。

3-6.その他の財産がある場合

今までにご紹介したもの以外の相続財産がある場合の必要書類について解説いたします。「え!?これも相続税の対象なの?」と思われるものもあると思います。ご一読ください。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-6-1 | ゴルフ・リゾート会員権 | お手元 | ー | ー | 3 |

| 3-6-2 | 自動車の車検証の写し | お手元 | ー | ー | 3 |

| 3-6-3 | 貸付金・前払金の借用書 | お手元 | ー | ー | 3 |

| 3-6-4 | 書画・骨董・貴金属などの取得価格が分かるもの | お手元 | ー | ー | 3 |

| 3-6-5 | 未収となっている給与・地代・家賃の契約書等 | お手元 | ー | ー | 3 |

| 3-6-6 | 介護保険料・後期高齢者医療保険料等の還付金通知等 | お手元 | ー | ー | 3 |

| 3-6-7 | 後期高齢者医療高額療養費等の支給決定通知書 | お手元 | ー | ー | 3 |

| 3-6-8 | 被相続人が生前に売却・購入・贈与したものが分かる書類 | お手元 | ー | ー | 3 |

3-6-1.ゴルフ・リゾート会員権

ゴルフ・リゾート会員権は、相続税の課税対象です。被相続人がゴルフ・リゾート会員権を所持していた場合は、会員権の証書や預託金の証書、契約書等をご準備ください。また、すでに退会手続きをされた方は、預託金の返金があったかどうか確認し、預託金を相続財産として計上してください。

3-6-2.自動車の車検証の写

自動車も相続財産です。被相続人が自動車を所有していた場合は、車検証のの写しをご用意ください。車検証の写しに記載されている情報をもとに、相続財産評価額を計算します。また、既に買取査定をしている場合や売却された場合はその書類をご用意ください。

3-6-3.貸付金・前払金の借用書

被相続人が第三者に貸付をしていたり、前払金を納めていたりする場合、貸付金・前払金も相続税の課税対象となります。貸付金残高がわかる書類として、借用書をご用意ください。

3-6-4.書画・骨董・貴金属などの取得価格が分かるもの

被相続人が書画・骨董・貴金属などを所有いていた場合は、相続税の課税対象となります。購入時の資料や査定書など取得価格がわかるものをご準備ください。

3-6-5.未収となっている給与・地代・家賃の契約書等

死亡日時点で被相続人が受け取る権利があった金銭等は相続税の課税対象となります。未収となっている給与、アパート等を経営している場合の未収となっている地代・家賃などは、その金額がわかる契約書等をご用意ください。また、相続開始日以降に給与、地代、家賃の入金があった場合、その金額がわかる書類もご用意ください。

例として、未支給の給与、貸家の未収家賃、所得税還付金、介護保険料・後期高齢者医療保険料の還付金、高額療養費支給金、老人ホームの退去精算金等が該当します。

また、相続開始日以降に上記の金銭の入金があった場合、その金額がわかる書類もご用意ください。

3-6-6.介護保険料・後期高齢者医療保険料等の還付金通知等

死亡日時点で被相続人が受け取る権利があった金銭等は相続税の課税対象となります。介護保険料・後期高齢者医療保険料等の還付金等があった場合は、その金額がわかる書類をご用意ください。また、相続開始日以降に還付金が実際に入金された場合、その金額がわかる書類もご用意ください。

3-6-7.後期高齢者医療高額療養費等の支給決定通知書

死亡日時点で被相続人が受け取る権利があった金銭等は相続財産となります。被相続人が生前に受け取らなかった後期高齢者医療高額療養費がある場合は、その金額がわかる支給決定通知書をご用意ください。相続開始日以降に高額療養費が実際に入金された場合、その金額がわかる書類もご用意ください。

3-6-8.被相続人が生前に売却・購入・贈与したものが分かる書類

上記にない被相続人が生前に売却・購入・贈与したものがある場合は、その金額がわかる書類をご用意ください。

3-7.生命保険がある場合

相続財産に生命保険がある場合の必要書類について解説いたします。生命保険会社に発行してもらうものと、被相続人の生前、郵送で届いたものがあります。漏れなく用意するようにしましょう。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-7-1 | 保険証券または直近の契約内容のお知らせ | ー | 紛失している場合は保険金受取人 | 無料 | 3 |

| 3-7-2 | 支払通知書 | ご契約の保険会社 | 保険金受取人 | 無料 | 2 |

| 3-7-3 | 相続開始日時点の権利評価証明書 | ご契約の保険会社 | 保険金受取人 | 無料 | 2 |

| 3-7-4 | 相続開始日の解約返戻金相当額証明書 | ご契約の保険会社 | 保険金受取人 | 無料 | 2 |

3-7-1.保険証券または直近の契約内容のお知らせ

保険証券または直近の契約内容のお知らせは、契約者・被保険者・保険金受取人等を確認するために使用します。保険証券は生命保険契約時に交付され、契約内容のお知らせは年1回、各生命保険会社から郵送されるものです。

3-7-2.支払通知書

支払い通知書は死亡保険金の支払額を確認するために使用します。ご契約の生命保険会社に問い合わせていただき、支払い請求を行うと、生命保険会社から郵送などで届く書類です。

3-7-3.相続開始日時点の権利評価証明書

相続開始日時点の権利評価証明書は、保証期間のある保険の場合に必要になります。生命保険会社に契約者である被相続人が亡くなったことを伝えれば作成してくれます。

3-7-4.相続開始日の解約返戻金相当額証明書

相続開始日の解約返戻金相当額証明書は、被相続人以外が被保険者である保険の場合に必要になります。生命保険会社に契約者である被相続人が亡くなったことを伝えれば作成してくれます。

3-8.退職金がある場合

相続財産に退職金がある場合の必要書類について解説いたします。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-8-1 | 支払明細書(源泉徴収票) | ー | ー | ー | 3 |

3-8-1.支払明細書(源泉徴収票)

被相続人に死亡退職金がある場合は、勤務先の会社等から支給される支払明細書(源泉徴収票)をご用意ください。退職金額の確認に使用します。

3-9.葬式費用がある場合

相続財産に葬式費用がある場合の必要書類について解説いたします。葬式費用は相続財産から控除することができるので、該当するものがある場合は、書類をしっかり集めましょう。

※葬式費用は控除できる項目とできない項目があります。全額控除できるわけではないので、ご注意ください。詳細は税理士にお尋ねください。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-9-1 | 領収書・請求明細書 | ー | ー | ー | 3 |

3-9-1.領収書・請求明細書

葬式費用の領収書・請求明細書は、金額・内容・相手先などを確認するために必要です。葬式費用の領収書の代表的な例としては、葬儀費用・お布施・戒名・車代・心付け・埋葬料などがあります。領収書のないものは、以下の事項を書いたメモで代用できます。特にお寺は領収書を発行しないケースが多いので、メモで代用してください。

- 支払日

- 金額

- 内容

- 相手先

3-10.債務がある場合

相続財産に債務がある場合の必要書類について解説いたします。債務は相続財産から控除することができるので、該当するものがある場合は、書類をしっかり集めましょう。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-10-1 | 金融機関の残高証明書(借入金) | ご契約の金融機関 | 法定相続人 | 1,000円前後 | 2 |

| 3-10-2 | 納税通知書・領収書 | お手元 | ー | ー | 3 |

| 3-10-3 | 医療費の領収書 | お手元 | ー | ー | 3 |

| 3-10-4 | 光熱費の領収書 | お手元 | ー | ー | 3 |

3-10-1.金融機関の残高証明書(借入金)

被相続人がローンやその他借金を金融機関からしていた場合は、ご契約の金融機関で借入金の残高証明書を発行してもらってください。相続開始日時点の借入金の残高や返済期間、利息額等を確認します。

また、団体信用生命保険の加入がないかどうかも確認します。

3-10-2.納税証明書・領収書

被相続人が生前に支払うべき公租公課があった場合は、その公租公課を相続人が支払ったことを証明する納税通知書・領収書をご用意ください。代表的な公租公課は以下の通りです。

- 住民税

- 固定資産税

- 事業税

- 国民健康保険料(後期高齢者保険料)

- 介護保険料

- 国民年金

3-10-3.医療費の領収書

被相続人が受けた医療費を、被相続人の死後、相続人が支払った場合は、その領収書をご用意ください。

3-10-4.光熱費の領収書

被相続人が生前使用していた電気・ガス・水道・電話等の光熱費を、被相続人の死後、相続人が支払った場合は、その領収書をご用意ください。

3-11.生前に贈与した財産がある場合

被相続人から相続開始前3年以内に受けた贈与がある場合は、相続財産に加算する必要があるため、贈与に関する書類も用意する必要があります。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

国税庁HP「No.4161 贈与財産の加算と税額控除(暦年課税)」相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に暦年課税に係る贈与によって取得した財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4161.htm

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-11-1 | 贈与税申告書 | お手元 | ー | ー | 3 |

| 3-11-2 | 贈与契約書 | お手元 | ー | ー | 3 |

3-11-1.贈与税申告書

過去3年分の税務署に提出された申告書の控えをご用意ください。

3-11-2.贈与契約書

贈与時に作成された契約書をご用意ください。贈与した財産やその金額、贈与日などの確認のために必要です。

3-12.相続時精算課税制度を利用した生前に贈与した財産がある場合

相続時精算課税制度を選択し、生前贈与をした場合は、以下の書類をご用意ください。

※「ステップ」とは、4章「相続税申告に必要な書類を効率よく収集するための3ステップ」の番号です。

| No. | 資料名 | 取得場所 | 取得 できる人 | 取得費用 | ステップ |

| 3-12-1 | 贈与税申告書 | お手元 | ー | ー | 3 |

| 3-12-2 | 贈与契約書 | お手元 | ー | ー | 3 |

| 3-12-3 | 相続時精算課税制度選択届出書 | お手元 | ー | ー | 3 |

3-12-1.贈与申告書

相続時精算課税を選択後に、税務署に提出した申告書の控えをご用意ください。

3-12-2.贈与契約書

贈与時に作成された契約書をご用意ください。贈与した財産やその金額、贈与日などの確認のために必要です。

3-12-3.相続時精算課税制度選択届出書

相続時精算課税制度の利用開始日に税務署に提出した書類の控えをご用意ください。相続時精算課税制度を利用していたのにもかかわらず、こちらの書類の添付が漏れていると税務調査になるリスクがかなり高いので、忘れずにご用意ください。

4.相続税申告に必要な書類を効率よく収集するための3ステップ

次に1~3章でご紹介した膨大な書類を効率よく収集するための3ステップをご紹介いたします。

相続人の方が平日に仕事をされていると書類収集だけでも時間がかかってしまい、最悪の場合は相続税申告期限に間に合わないことも考えられます。こちらで紹介している3ステップの順番で収集し、効率的に準備を進めてください。

また、1-3章の表の一番左に「ステップ」という欄を設けています。ご自身が収集する必要がある資料が把握できたら、1→2→3の順番で収集すると効率よく収集できます。ぜひご活用ください。

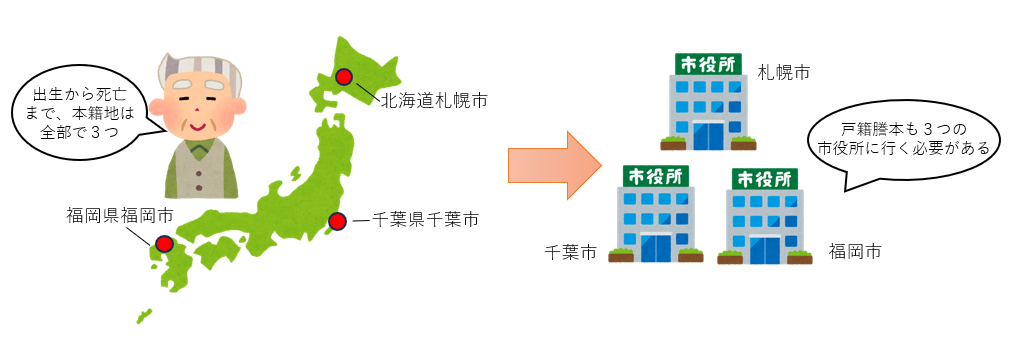

4-1.ステップ①戸籍謄本等の身分関係書類を収集する

戸籍謄本等の身分関係書類を最初に収集します。戸籍謄本等の身分関係書類はステップ②の金融機関の手続きをする際に必要になってくるので、最初に取得することがおすすめです。

特に被相続人の戸籍謄本は、出生から死亡までのものが必要になります。過去に被相続人の本籍地が変わっている場合は、全ての本籍地の市区町村役場にも戸籍謄本を請求する必要があります。このような場合は取り寄せに時間がかかるので、特に早めに手配しましょう。

また、1-3章でご紹介した必要書類のうち、ステップ①に該当するものの一覧表もご用意いたしました。ご活用ください。

| No. | 資料名 |

| 1-3 | 法定相続人の人数がわかる書類(戸籍謄本・法定相続情報一覧図) |

| 2-1 | 被相続人の戸籍の附票の写し |

| 2-2-1 | 相続人全員の印鑑証明書 |

| 2-3-1 | 相続人全員の印鑑証明書 |

| 3-1-1 | 公図 |

| 3-1-2 | 地積測量図 |

| 3-1-4 3-2-3 | 登記簿謄本(全部事項証明書) |

| 3-1-7 | 農業委員会の証明書 |

| 3-2-5 | 名寄帳(固定資産税台帳) |

4-2.ステップ②金融機関に証明書類の発行依頼をする

銀行・証券会社への残高証明書の発行依頼、生命保険会社への保険証券の再発行依頼等は、即日発行できないため、身分関係書類の次に収集します。

申請から取得まで10日~2週間程度かかる場合が多いです。手続きに必要な書類は各金融機関の相続手続きのホームページを見ると詳しく解説されています。

また、1-3章でご紹介した必要書類のうち、ステップ③に該当するものの一覧表もご用意いたしました。ご活用ください。

| No. | 資料名 |

| 3-3-1 3-4-1 | 残高証明書・株式登録証明書 |

| 3-3-4 | 過去5年相当分の顧客元帳・異動証明書 |

| 3-5-1 | 預貯金残高証明書 |

| 3-7-2 | 支払通知書(保険金) |

| 3-7-3 | 相続開始日時点の権利評価証明書 |

| 3-7-4 | 相続開始日の解約返戻金相当額証明書 |

| 3-10-1 | 金融機関の残高証明書(借入金) |

4-3.ステップ③手元に保管されている領収書を確認する

①②を申請している間に、手元に保管されている葬式費用等の領収書を確認しましょう。「手元にあるから大丈夫!」と確認を後回しにしていると、いざ申告手続きを行おうと思った時に見当たらないといったケースが少なからずあるのでご注意ください。

また、1-3章でご紹介した必要書類のうち、ステップ③に該当するものの一覧表もご用意いたしました。ご活用ください。

| No. | 資料名 |

| 1-1 | 番号確認書類 |

| 1-2 | 身元確認書類 |

| 1-4 | 遺言書・遺産分割協議書の写し |

| 2-2-2 2-3-2 | 申告期限後3年以内の分割見込書 |

| 2-4-1 | 過去の相続税申告書・遺産分割協議書 |

| 3-1-3 | 住宅地図 |

| 3-1-5 3-2-1 | 固定資産税課税明細書 |

| 3-1-6 3-2-6 | 賃貸借契約書 |

| 3-2-2 | 建物図面(建物配置図) |

| 3-2-4 | 売買契約書・対価証明書・請負契約書 |

| 3-3-2 | 配当金の支払通知書 |

| 3-3-3 | 証券のコピー |

| 3-3-5 3-4-2 | 相続開始直前・直後の金融機関発行取引レポート |

| 3-5-2 | 過去5年分程度の通帳・証書 |

| 3-5-3 | 相続人の相続開始後6ヶ月以内の通帳 |

| 3-6-1 | ゴルフ・リゾート会員権 |

| 3-6-2 | 自動車の車検証の写 |

| 3-6-3 | 貸付金・前払金の借用書 |

| 3-6-4 | 書画・骨董・貴金属などの取得価格が分かるもの |

| 3-6-5 | 未収となっている給与、地代、家賃の契約書等 |

| 3-6-6 | 介護保険料・後期高齢者医療保険料等の還付金通知等 |

| 3-6-7 | 後期高齢者医療高額療養費等の支給決定通知書 |

| 3-6-8 | 被相続人が生前に売却・購入・贈与したものが分かる書類 |

| 3-7-1 | 保険証券または直近の契約内容のお知らせ |

| 3-8-1 | 支払明細書(源泉徴収票) |

| 3-9-1 | 領収書・請求明細書(葬式費用) |

| 3-10-2 | 納税通知書・領収書 |

| 3-10-3 | 医療費の領収書 |

| 3-10-4 | 光熱費の領収書 |

| 3-11-1 3-12-1 | 贈与税申告書 |

| 3-11-2 3-12-2 | 贈与契約書 |

| 3-12-3 | 相続時精算課税制度選択届出書 |

5.相続税申告の資料収集でよくあるQ&A

次に相続税申告の資料収集をする際のよくある疑問について、お答えしてしていきます。

5-1.書類はコピーでも大丈夫?原本が必要?

税務署に原本で提出する必要がある書類は印鑑証明書のみです。それ以外の必要書類・添付書類は基本的にコピーで問題ありません。

5-2.書類の添付を忘れると何か不利益なことがあるの?

必要書類の提出を忘れた場合、税額が軽減される特例の適用要件を満たしているのにも関わらず、必要書類を提出していないことで特例の適用ができなくなる恐れもあります。特例を使用することで税額が大きく減額される可能性もあるので、必要書類は漏れなく揃えるようにしてください。

5-3.書類の収集を専門家に依頼することはできるの?

戸籍や住民票などの身分関係書類は、専門家に依頼することが可能です。身分関係書類は税理士や弁護士、行政書士や司法書士などの士業に就く方であれば、委任状なしで代理取得することができます。

中でも税理士は書類の収集だけでなく、相続税申告の作成も引き続き代行してもらえるのでおすすめです。報酬は各税理士法人によって異なりますが、相続税申告を依頼すれば、良心的なオプション価格で書類収集もしてくれるところが多いようです。

一方で銀行口座の残高証明書、通帳のコピー、葬式費用等の領収書は、相続人の方ご自身でないと収集することができません。相続税の申告期限は10ヶ月です。税理士に資料収集を依頼する場合は、早めに税理士と面談をし、相続人自身で収集する必要があるものを把握するようにしてください。

5-4.必要書類を正しく集めて申告したはずなのに、税務調査で追徴課税となった…

相続人の方が気づいていない相続財産があるというケースがよくあります。例えば、名義保険(契約者は子や孫だが、保険料の実質的負担者は被相続人)など、相続税申告を初めて経験される一般の方だと相続税の対象となるのかどうか分かりにくい資産が、多数あるのです。

税理士に依頼すると、相続財産について細かくヒアリングをして相続財産を明らかにした上で、必要書類を収集します。そのため、相続財産に抜け漏れがなくなり、後々税務調査が入り、追徴課税が発生するというリスクを大幅に減らすことができるので、相続税申告は税理士に依頼することをおすすめします。

6.相続税申告に必要な書類は多岐にわたるため、相続税申告は税理士に依頼することがおすすめ

相続税申告に必要な書類は多岐にわたります。一方で相続族税申告には「相続開始日(お亡くなりになった日)の翌日から10ヶ月以内」という期限があります。平日に仕事をしながら10ヶ月以内に資料を集め、申告書を作成するのは、かなりの負荷がかかります。

「自分一人では資料を集めたり、申告書を作ったりするのは厳しいかも…。」「自分はどの資料を集めたらいいか、いまいちわからない。」「この資料で大丈夫か不安だ。」という方は、早めに税理士に依頼するようにしましょう。また、税理士に依頼すれば、相続財産・必要書類の抜け漏れも防止することができます。

■相続税申告の期限についての詳細はこちら

税理士が教える!相続税申告の期限とは?初めての人向けに解説しました