皆さんは税務署から、予定納税・中間申告と書かれた身に覚えのない通知書が届いたことはありますか?

また、予定納税の支払いに対応できる資金は用意できていますか?

「前もって知っていれば・・・・」なんて思っている人もいることでしょう。

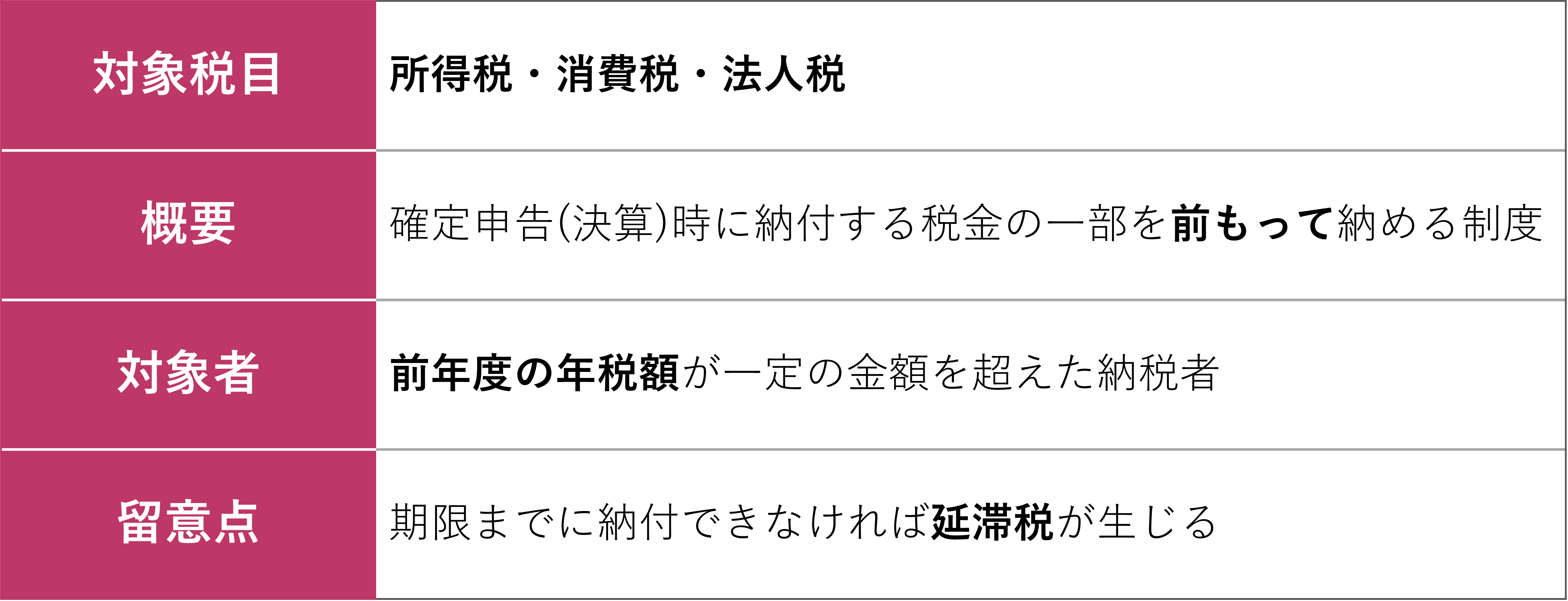

予定納税は、所得税の納税額の一部を納める制度です。

また、消費税・法人税においても同様の制度があり、「中間申告(中間納付)」と呼ばれます。

実は、これらの予定納税・中間申告(中間納付)の有無及びその金額は前年度の確定申告時から分かります。

この記事を読むと、予定納税の額を事前に把握することができ、その納付期限及び納付方法を知ることができます。

支払いが困難な場合の対応方法も解説しているため、もし資金繰りの状況が悪く納付が困難な状態になってしまっても焦らずに対応をすることができるでしょう。

この記事では、本サイトを運営する辻・本郷税理士法人が、数多くある顧問先へ実際に案内を行ってきたノウハウをもとに詳しく解説しており、次のことが分かります。

| この記事で分かること |

|

この記事を一通り読めば、予定納税の対象者であることを前年の確定申告時から把握し、通知が来るまでの納税資金の準備が可能になります。ぜひ最後までお読みください。

目次

1.予定納税とは

予定納税とは、前年度の所得税が一定の金額を超えた者に対し、年の途中に2回にわたって、今年の納税額の一部を前もって納める制度です。

予定納税の制度は、今年見込まれる税金を前もって納めることにより、年税額を一括で納めるより資金繰りの負担を緩和することなどを目的に施行されました。

また、消費税や法人税でも、前年度の消費税・法人税が一定の金額を超えた者に対し、今年の納税額の一部を前もって納める制度があり、「中間申告(中間納付)」と呼ばれます。

予定納税・中間申告(中間納付)の対象者は必ず期限までに予定納税の額を納付する必要がありますが、もし、期日までに納付をしていない場合には、延滞税が生じます。

予定納税・中間申告(中間納付)があるということを把握をしておかなければ、資金繰りが厳しくなってしまうことにも繋がるため、いつまでにいくら納めるかを把握し前もって準備ができるよう、次章以降で徹底的に解説します。

2.予定納税はあらかじめ対象者・納付期日・納税額の把握が可能

前期の年税額が分かれば、予定納税の対象者・納付期日・納税額を把握することができます。

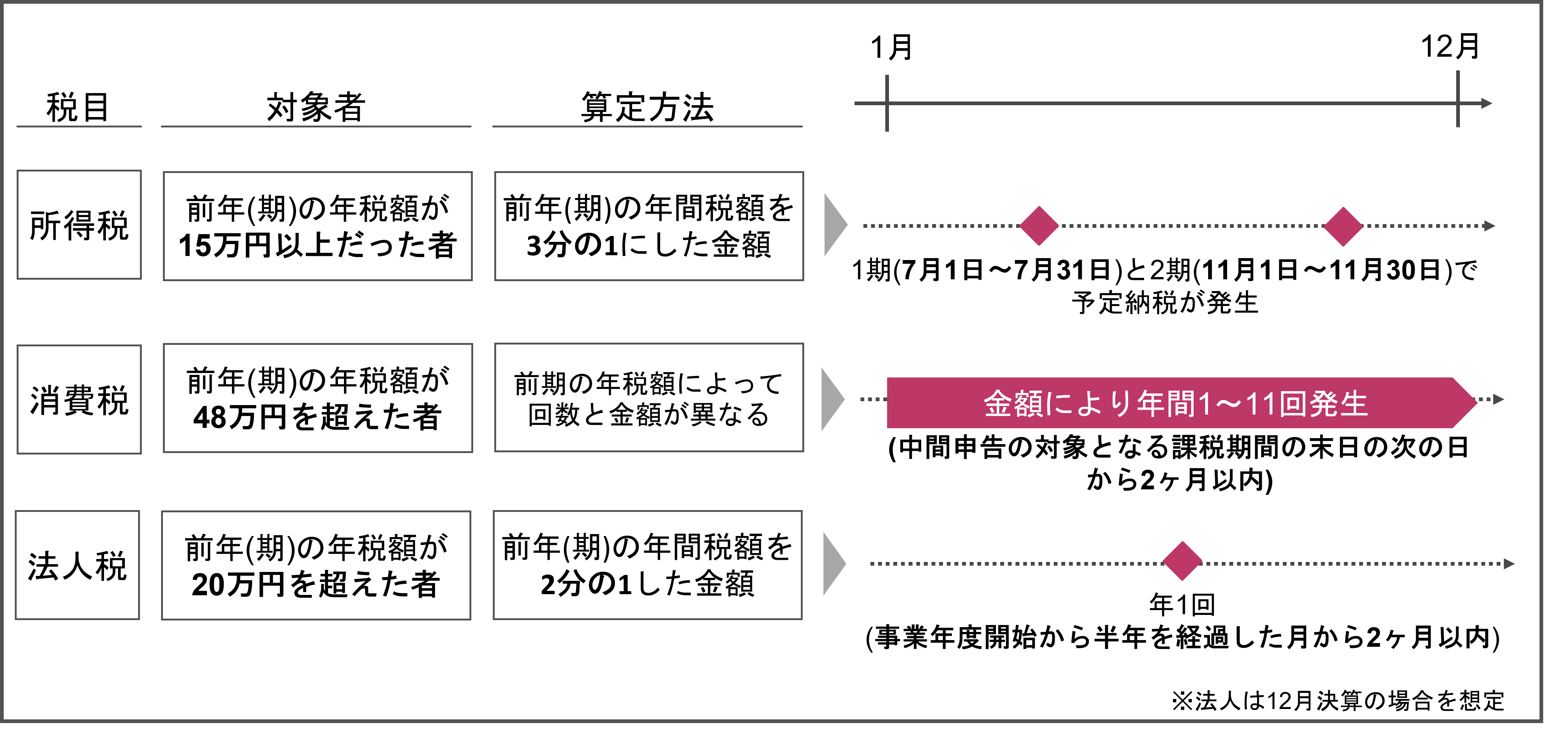

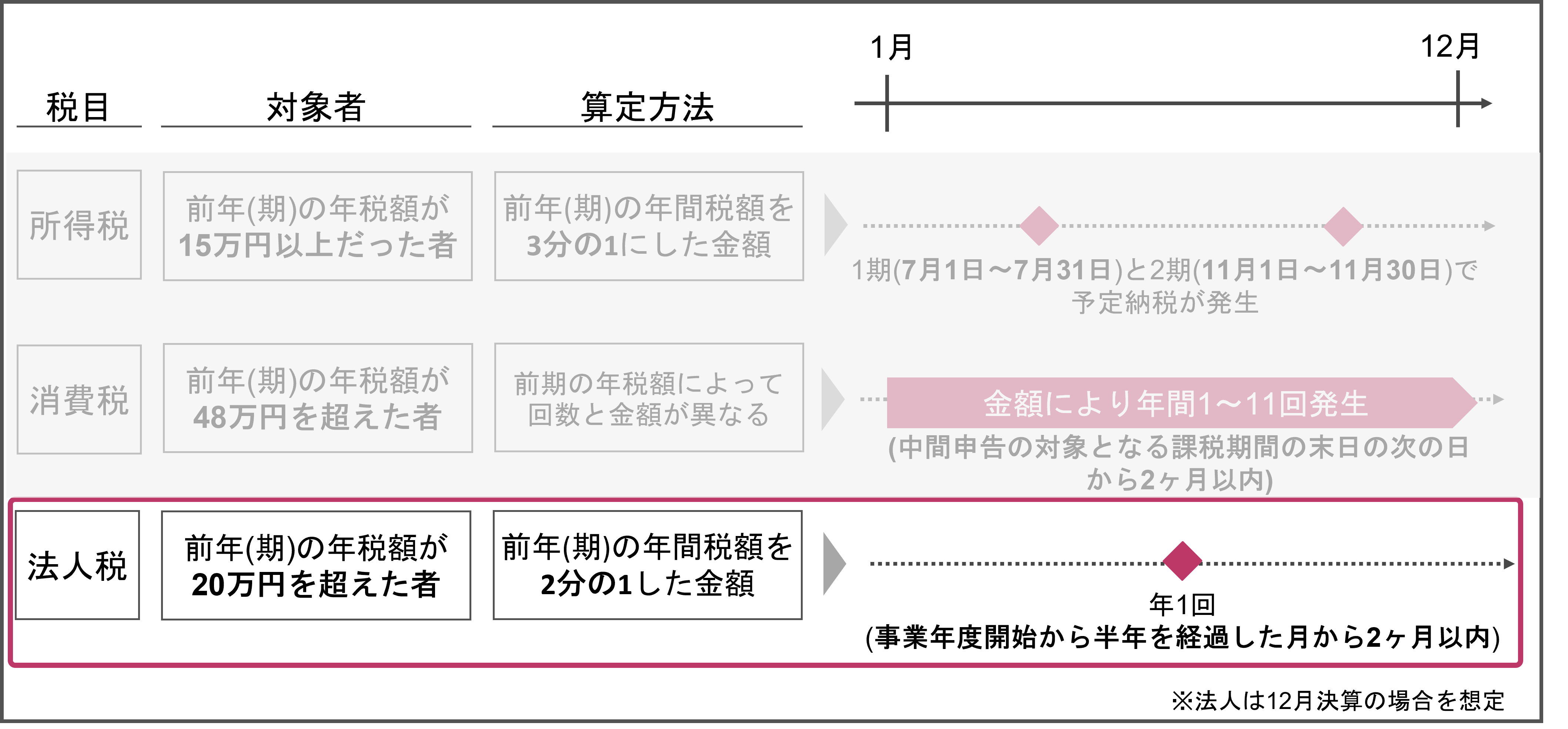

予定納税の対象となる税金は所得税・消費税・法人税の3つあり、各税目ごとに、予定納税の対象者となる基準の金額、予定納税の納付期日、納税額の算定方法が異なるため、一つひとつみていきましょう。

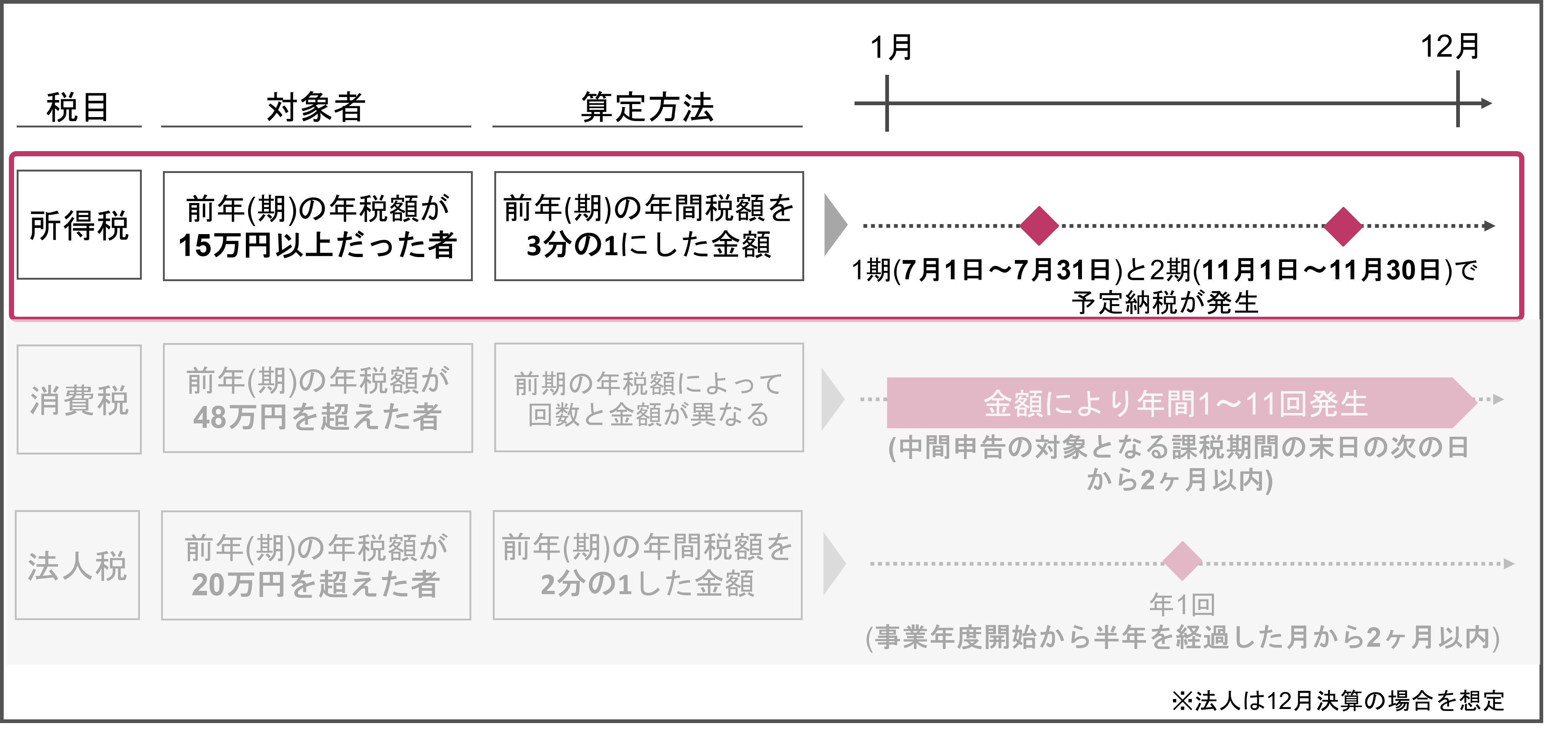

所得税は前年度の年税額が15万円以上で対象となる

前期の年税額が15万円以上だった場合に、予定納税の対象者となり、年2回の予定納税が発生します。

納付時期は、「7月1日〜7月31日」と「11月1日〜11月30日」です。

予定納税の対象者は、6月中旬に税務署より通知書が送付されますので、通知書による確認も可能です。

所得税の算定方法は、前年(期)の年間税額を3分の1の金額した金額となります。

予定納税の金額例は次の通りです。

■具体例:前年(期)の年間税額が30万円場合前年(期)の年間税額を3分の1が1期あたりの金額となるため、次の通りです。

第1期:10万円

第2期:10万円

なお、確定申告時には「今年度の年税額から上記予定納税で支払った額(20万円)を差し引いた残額」を納付することとなります。

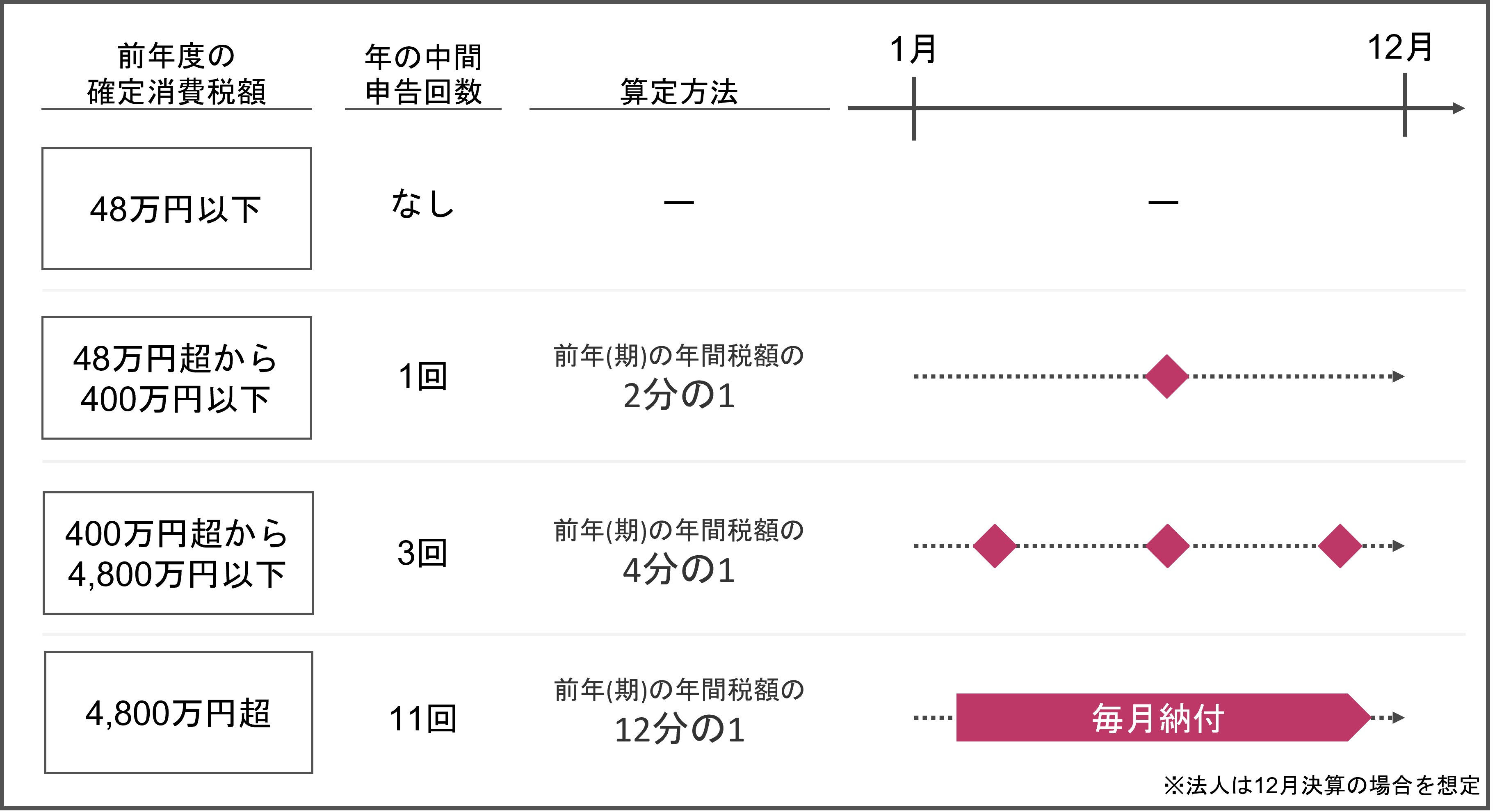

消費税は前年度の年税額が48万円以上で対象となる

前期の年税額が48万円を超える場合に中間申告(中間納付)の対象者となり、前年度の年税額によって納付の回数と期日、中間申告額が上図の通り異なります。

納付期日は、各中間申告の対象となる課税期間の末日の次の日から2ヶ月以内となっており、法人と個人でも細かな点が異なるため、詳しくは以下をご覧ください。

中間申告額の算定方法は次のようになります。

多くの対象者が該当すると思われる、年間1回及び3回の場合を一例として記載します。

■具体例1:前年(期)の年間税額が50万円の場合

48万円超~400万円以下に該当するため、年間の中間申告は1回となります。

納税額は、前年(期)の年間税額の2分の1となるため25万円です。

■具体例2:前年(期)の年間税額が500万円の場合400万円超~4,800万円以下に該当するため、年間の中間申告は3回となります。

納税額は、前年(期)の年間税額の4分の1となるため、1回あたり125万円でこの額を中間申告(中間納付)として3回支払います。

なお、確定申告(決算)の際の納税額は、「今年度の年税額から上記予定納税で支払った額を差し引いた残額」を納付することとなります。

また、中間「申告」という制度ではありますが、実務上は上記金額の中間申告(中間納税)の額を納付だけ行えばよく、申告自体は提出があったものとみなされるため中間申告にかかる申告書の提出は不要です。

法人税は前年度の年税額が20万円超で対象となる

前期の法人税の年税額が20万円を超える場合に予定納税の対象者となり年1回の予定納税が発生します。

納付時期は、「事業年度開始から半年を経過した月から2ヶ月以内」の1回です

予定納税の対象者は、e-Tax又は税務署より通知書が送付されますので、通知書による確認も可能です。

法人税の算定方法は、前年(期)の年間税額を2分の1にした金額となります。

■具体例:前年(期)の年間税額が40万円場合前年(期)の年間税額を2分の1にした金額となるため、20万円となります

法人税も、確定申告(決算)の際は、上記所得税・消費税と同様に「今年度の年税額から上記予定納税で支払った額(20万円)を差し引いた残額」を納付することとなります。

中間申告にかかる申告書の提出の扱いも、消費税と同様に提出があったものをみなされるため中間申告により算出された税額を納付するのみで実務上は問題ありません。

3.予定納税の納付方法は5つ

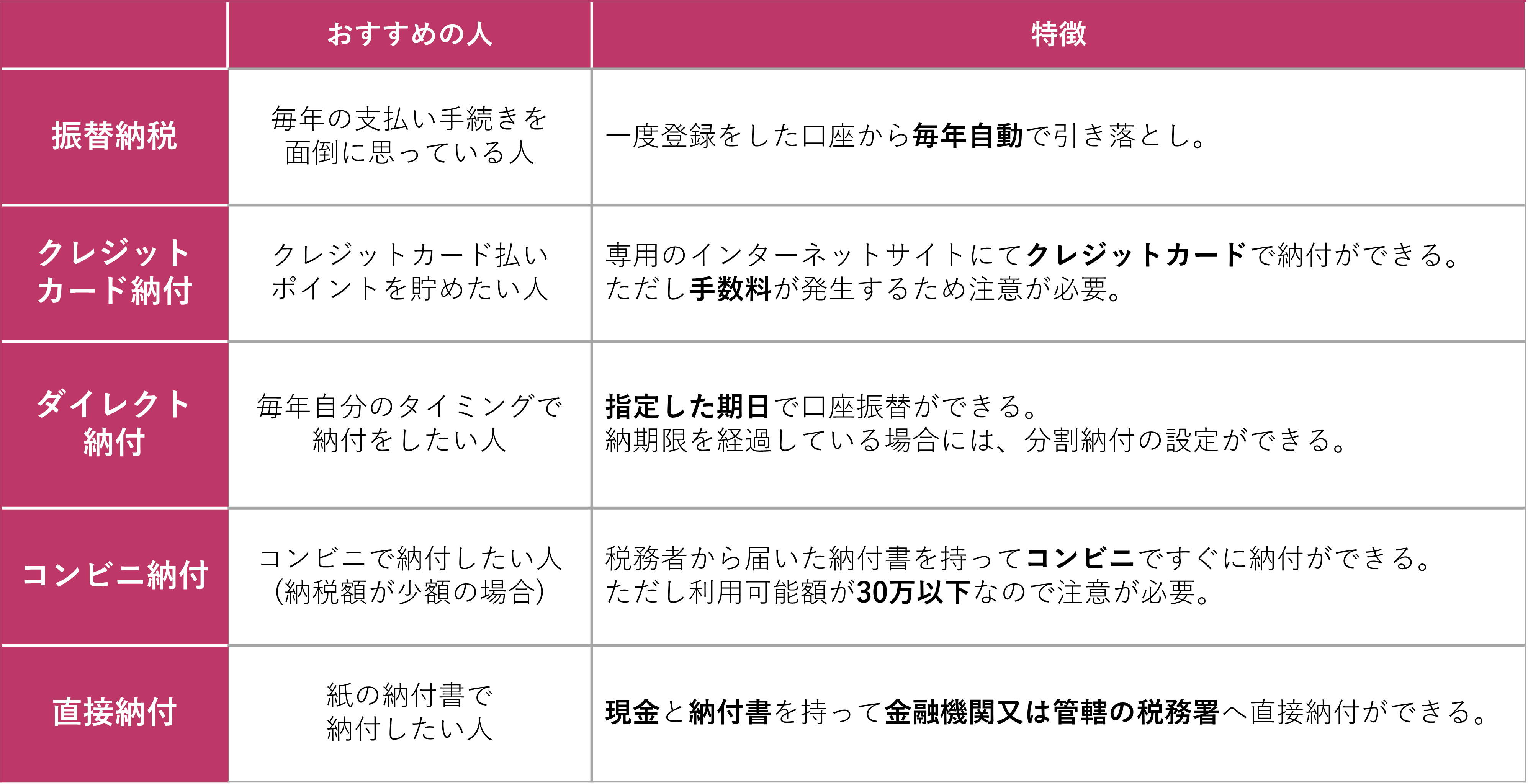

納付方法は、ご自宅で納付が可能な振替納付、クレジットカード納付、ダイレクト納付と手軽に納付ができるコンビニ納付と直接納付の5つあります。

それぞれ要点を解説します。

振替納付

振替納付とは、事前に登録を行った口座から一定の期日になると自動で引き落とされる納付方法です。

振替納付とは、事前に登録を行った口座から一定の期日になると自動で引き落とされる納付方法です。

納付が可能な税金は、所得税(及び復興特別所得税)と消費税のみとなります。

一度口座登録の手続きを済ませると、翌期以降は自動で振替納税口座から引き落としされるため、毎年支払い手続きが面倒に思っている人におすすめです。

クレジットカード納付

クレジットカード納付は、事前の手続きが不要で専用のインターネットサイトから納付を行う方法です。すべての税目に対応しており、24時間納付の手続きが可能です。また、利用するクレジットカードによってはクレジットカード会社側で分割払いも可能です。

クレジットカード納付は、事前の手続きが不要で専用のインターネットサイトから納付を行う方法です。すべての税目に対応しており、24時間納付の手続きが可能です。また、利用するクレジットカードによってはクレジットカード会社側で分割払いも可能です。

クレジットカードで、お好きなタイミングにお手軽に納付をしたい人におすすめです。

※納税額に加えクレジットカードの決済手数料が発生するためご注意ください。

ダイレクト納付

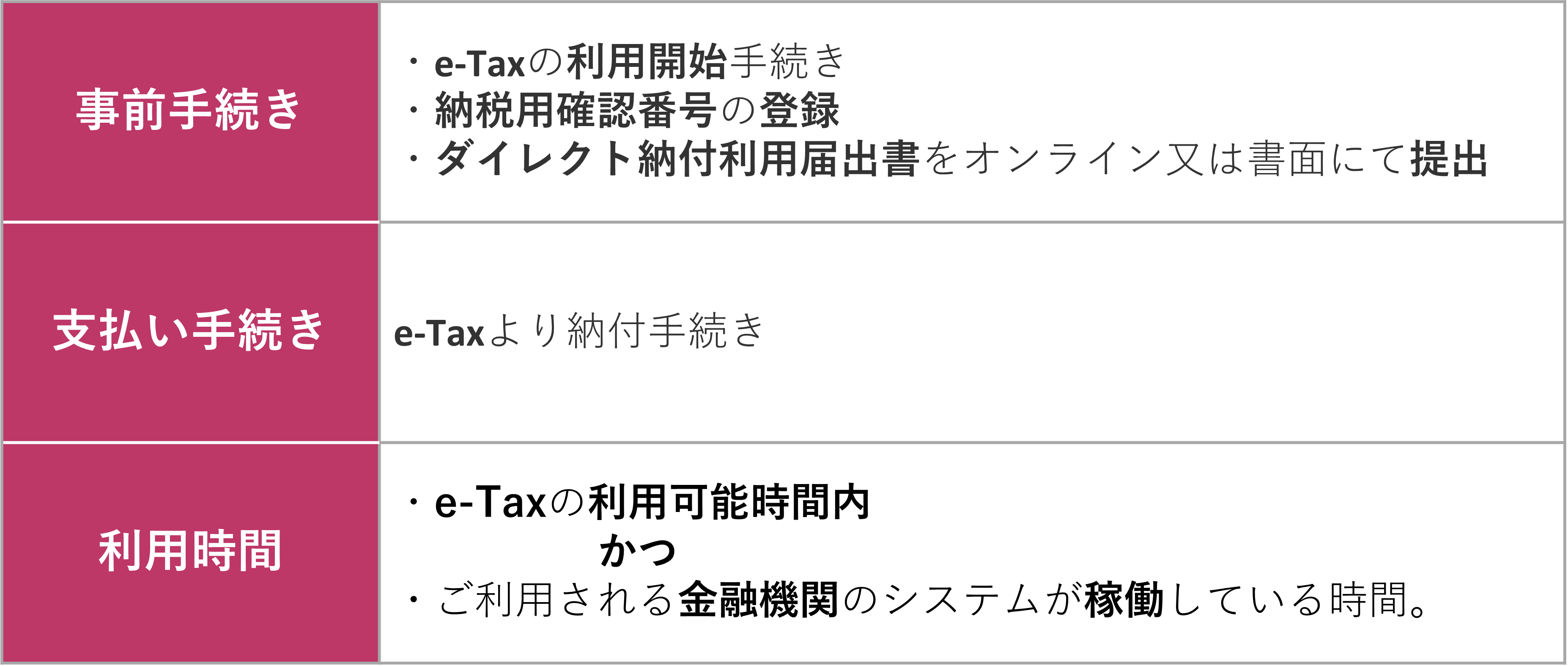

ダイレクト納付は、e-Taxを利用した納付方法で、即日又は指定した期日に口座引き落としができます。すべての税目に対応しており、すでに納期限を経過している場合には分割納付の設定もできます。

ダイレクト納付は、e-Taxを利用した納付方法で、即日又は指定した期日に口座引き落としができます。すべての税目に対応しており、すでに納期限を経過している場合には分割納付の設定もできます。

毎年自分のタイミングで納付をしたい人におすすめです。

コンビニ納付

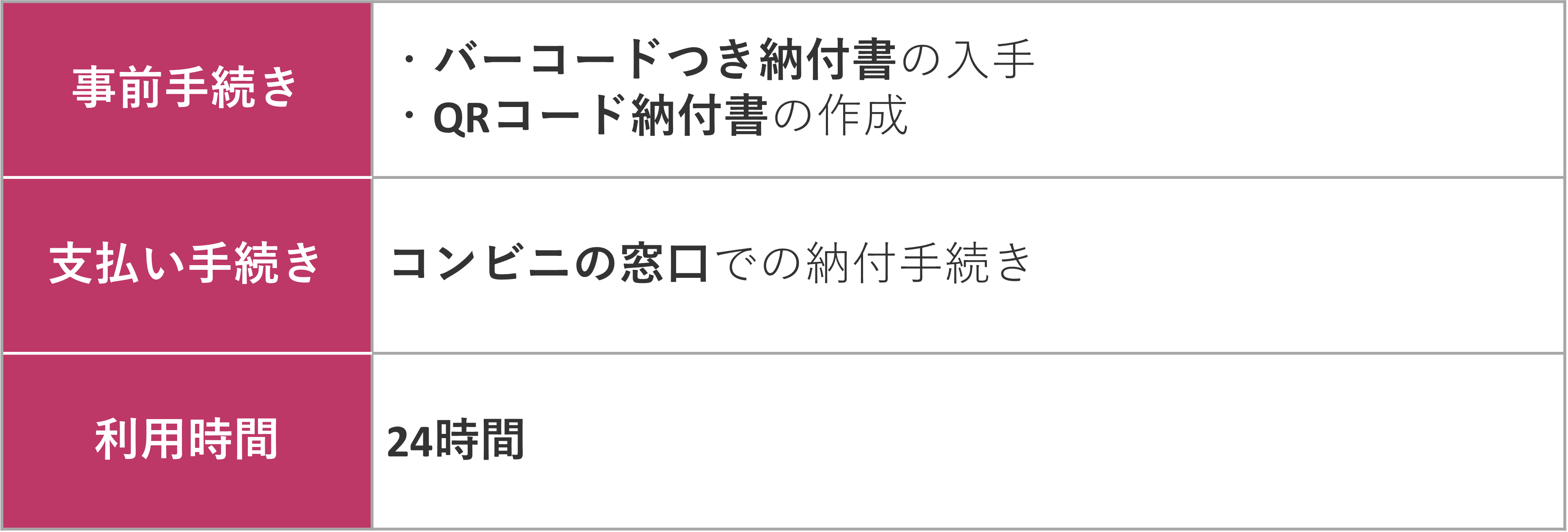

コンビニ納付は、税務署から届いたコンビニ納付専用の納付書を使用し、お近くのコンビニで納付をすることができます。すべての税目の対応しておりますが、利用可能額が30万以下なため注意が必要です。

コンビニ納付は、税務署から届いたコンビニ納付専用の納付書を使用し、お近くのコンビニで納付をすることができます。すべての税目の対応しておりますが、利用可能額が30万以下なため注意が必要です。

お時間にとらわれずにお手軽に納付を行いたい人におすすめです。

>参考:国税庁「コンビニ納付のお手続き(QRコード)」

>参考:国税庁「コンビニ納付のお手続き(バーコード)」

直接納付

直接納付は、現金と納付書を持って、金融機関又は管轄税務署の窓口にて納付をする方法です。納付書がお手元にない場合には、窓口にて作成が可能です。また、すべての税目に対応しており、お支払金額の制限もありません。

直接納付は、現金と納付書を持って、金融機関又は管轄税務署の窓口にて納付をする方法です。納付書がお手元にない場合には、窓口にて作成が可能です。また、すべての税目に対応しており、お支払金額の制限もありません。

事前の準備が面倒な人におすすめです。

>参考:国税庁「直接納付のお手続き」

4.支払いが困難な場合の対応方法は3つ

予定納税・中間納付のお支払いが困難な場合には、次の方法を検討しましょう。

・所得税及び復興特別所得税の場合:減額申請手続を行う

・法人税及び消費税の場合:仮決算に基づく中間申告を行う

・減額が見込めない場合:換価の猶予を行う

お支払いが困難な場合の対応方法には、申請までの期日や、事前のお手続きが必要なものもあるため、ご自身に合った対応ができるよう、この章でそれぞれの方法について解説します。

個人事業主は減額申請により予定納税の減額が見込める

減額申請とは、予定納税の義務のある方が、廃業、休業又は業況不振等により、予定納税額の減額を求める手続きのことで、予定納税の支払いが困難な場合には、個人事業主は「所得税及び復興所得税の予定納税額の減額申請書」を税務署に7月15日又は11月15日までに提出することによって、減額申請により予定納税の減額が見込めます。

手続きとしては、「所得税及び復興所得税の予定納税額の減額申請書」をその年の7月1日から7月15日又はその年の11月1日から11月15日までに作成の上e-Tax又は窓口にて提出する必要があります。

また、添付書類として「申告納税見積額の計算の基礎となる事実を記載した書類」が必要ですので、詳しくは国税庁のリンクを御覧ください。

>参考:国税庁「所得税及び復興特別所得税の予定納税額の減額申請手続」

法人税と消費税は仮決算により中間納付額の減額が見込める

法人で、法人税と消費税の中間納付額の支払いが困難な場合、各中間申告の対象となる課税期間の末日の翌日から2か月以内に仮決算により作成した中間申告書を税務署へ提出することで、中間納付額の減額が見込めます。

中間申告をすると、今期の実績で仮決算をし、その金額を元に予定納税額を算定するので、今期の売上が著しく低下した場合や、資金的に納付が難しい場合には、納付額を減額又はゼロにできる可能性があります。

しかし、中間申告書の提出期限までに仮決算に基づく中間申告を行わなければならないため、前もって準備する必要があります。

詳しくは国税庁のリンクをご覧ください。

>参考:国税庁「中間申告の方法」

予定納税額の減額が見込めない場合には換価の猶予を検討する

減額申請及び仮決算で減額が見込めない場合には、換価の猶予申請書を納付すべき国税の納期限から6か月以内に税務署へ提出することで、予定納税額を原則1年間に限り分割して納付することができます。

申請方法はe-Tax又は書面にて申請書を作成し、「財産収支状況書」及び「担保提供書」を添付して国税局又は税務署への提出が必要です。

換価の猶予をすることで、分割で納めることだけでなく、納付期日を過ぎて納付する際に発生する延滞税を軽減・免除できるので、予定納税の減額が見込めない場合には検討しましょう。

具体的な換価の猶予申請書の提出方法や提出期日については、下記リンクご覧下さい。

>参考:国税庁「換価の猶予の申請手続」

6.予定納税に関するQ&A

予定納税という言葉は普段耳にすることがないため、制度の内容について調べても多くの疑問が残り、その疑問を解決できないと事業を行っていく上で不安になると思います。

この章では予定納税について始めて調べた方が持つ疑問について、いくつかピックアップしてお答えします。少しでも予定納税についての疑問を解消し、不都合なく事業の運営ができるようにしましょう。

予定納税を納付しなかったらどうなるの?

予定納税を期限までに納付できなかった場合には、期限から納付される日まで延滞税が発生し追加で納付しなければなりません。

納付を忘れていた場合には速やかに納付をするようにしましょう。

お支払いが難しい場合には、上記に記載があります減額申請や換価の猶予の申請をしましょう。

>参考:国税庁「延滞税の割合と算定方法」

予定納税額を払いすぎたら返ってくる?

予定納税を確定申告時の年税額よりも多く納めた場合には、還付されることがあります。

還付が発生いたしますと、所定の口座へ後日入金されます。

個人事業主の住民税は中間納付があるの?

住民税は、前年の所得により住んでいる市区町村にて税額が計算され、確定した税額を6月頃に個人または事業主の届く課税通知書をもとに、向こう1年分を収めることになります。

普通徴収:自身で住民税を収める方法

納付期限:6月、8月、10月、翌年1月の各月末まで

特別徴収:従業員の給与から住民税を天引きして会社が支払う方法

納付期限:不要(会社が支払うため)

個人事業主の事業税は中間納付があるの?

事業税の予定納税はございません。

個人事業税は、法定業種に対して課せられる税金で、前年度の所得が290万円を超える場合に納付が必要となります。

納付期限:8月、11月末日の年2回

7.辻・本郷税理士法人では中間納付額も事前にご説明します

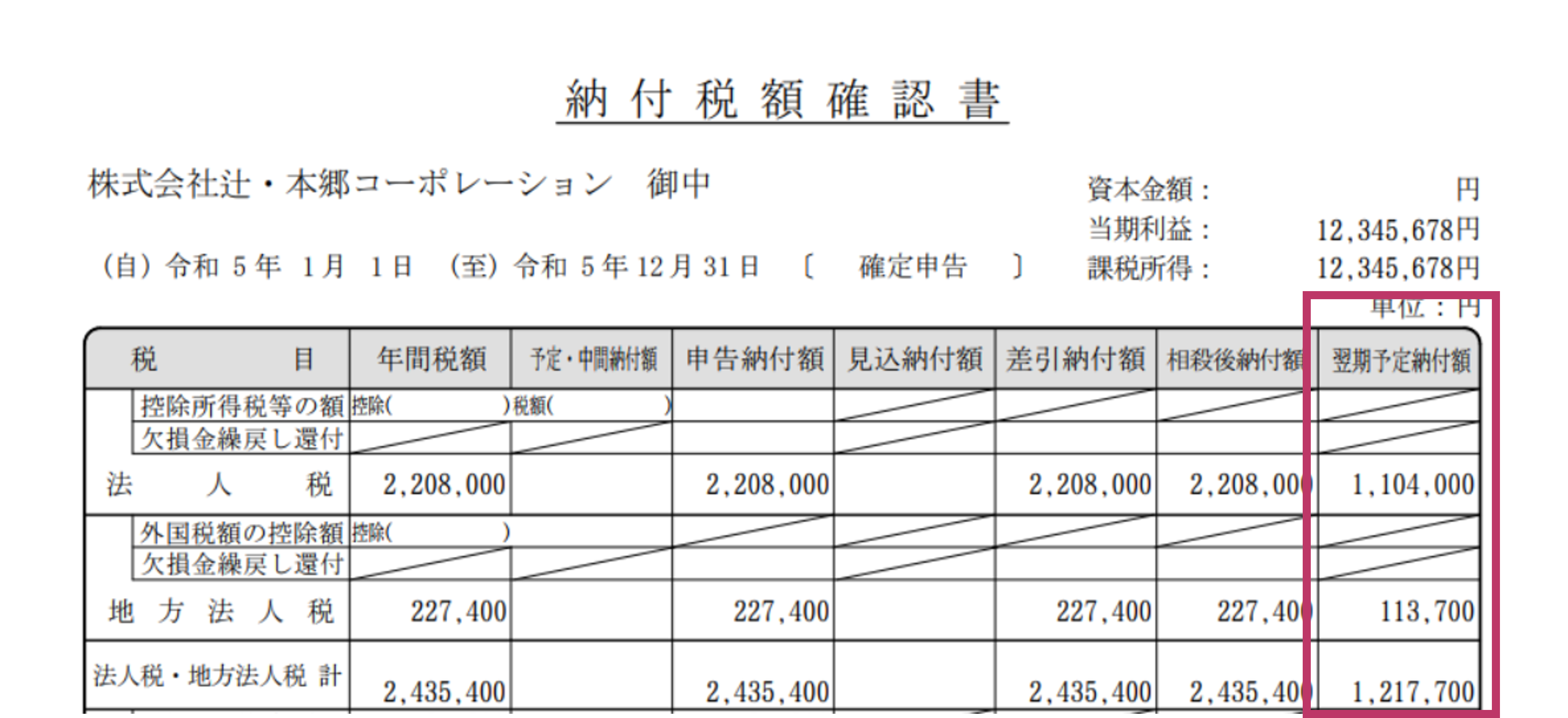

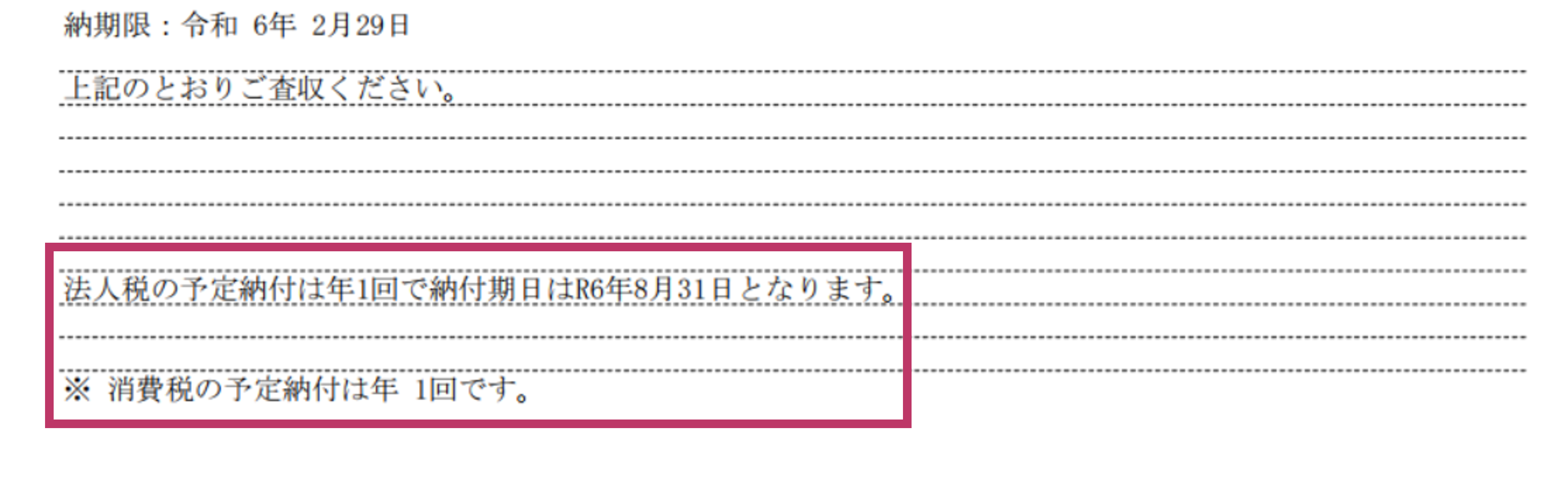

当サイトを運営する辻・本郷税理士法人のお客様には、予定納税及び中間納付の期日に焦ることなく前もって準備した上で納付ができるよう、法人・個人の決算・確定申告のご報告時に、予定納税及び中間納付の対象になるのか・その金額はいくらなのか・いつまでに納めなければならないのかを上図のような「納付税額確認書」を作成し、事前に説明を行っております。

また、予定納税及び中間納付に向けて、資金繰りの面でもアドバイスをさせていただき、予定納税及び中間納付が困難になる可能性がある場合には、4章で解説したような対応方法の相談も承っています。

さらに、その他予定納税や中間納付の枠組みとは別の税金(個人事業税・償却資産税・事業税・住民税など)でお支払いが発生する場合にも、概要の説明及び納付期日と金額について、お客様へご案内しています。

いつどんな税金の支払いがあるのか適切に把握されたい方、年間を通しての資金繰り相談をされたい方は、ぜひ一度、辻・本郷税理士法人へご連絡ください。

8.まとめ

本記事では、予定納税及び中間納付の対象者であることを申告時から把握することができ、通知が来るまでに準備ができることを目的として解説しました。

予定納税及び中間納付についての要点は次の通りです。

予定納税・中間納付とは、税金の前払いであり対象の税金は所得税・法人税・消費税の3つ。

| 所得税 |

| ・年税額が15万円以上で対象 ・予定納税の回数は年2回 ・予定納税額は、前年(期)の年間税額の3分の1ずつ納付 |

| 消費税 |

| ・前年度の確定消費税額が48万円超で対象 ・確定消費税額によって年(期中)に支払う回数が変わる ・48万円超から400万円以下の場合の中間申告は年1回で納付額は前年(期)の年税額の2分の1 |

| 法人税 |

| ・法人税の年税額が20万円超で対象 ・中間納付の回数は年1回 ・中間納付額は前年(期)の年間税額の2分の1 |

予定納税及び中間納付の納付方法は、次の5つです。

ご自身にあった納付方法を選択しましょう。

| 納付方法 |

| ・振替納付 ・クレジットカード納付 ・ダイレクト納付 ・コンビニ納付 ・直接納付 |

支払いが困難な対応方法は、3つの選択肢がありました。

| 支払いが困難な場合の対応方法 |

| ・個人事業主は減額申請手続により減額を行う ・法人税・消費税は仮決算による中間申告を検討する ・減額が見込めない場合には、換価の猶予を申請する |

予定納税は、情報さえ把握できていれば事前に準備が可能となり、安定した資金繰りのもと、納付をすることができます。また、納付が困難な場合には前もって対応することができるので、事業を営む人であれば、知っておいて損はない制度です。

本記事を通して、事前に納税資金を準備した上で納付の対応ができ、また、滞りのない事業活動のお役に立てれば幸いです。