「法人成りのタイミングを計っているうちに、インボイス制度が始まる。どうするのがよいのだろう?」 と、悩んでいるところかもしれません。

ただでさえ、会社設立のタイミングを見極めるのは難しいものです。

そこへ新しい「インボイス制度」の要素が加わったことで、判断が複雑になっています。

この記事では、会社設立を視野に入れている自営業・フリーランス・個人事業主の方々に向けて、インボイス制度と法人成りについて、解説します。

あらためて状況を整理し、的確な判断をするためにお役立てください。 ビジネスや税金対策など多角的な視点からチェックし、ロジカルに最良な選択をできるようになりましょう。

目次

1. 前知識:インボイス制度と法人成り

「インボイス制度」と「法人成り」を検討するうえで、インプットしておくべき前知識から確認しておきましょう。

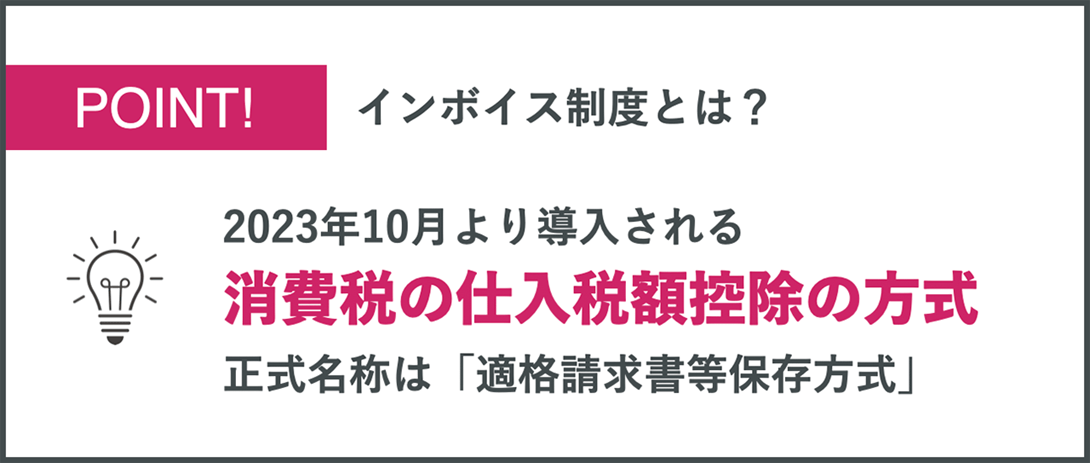

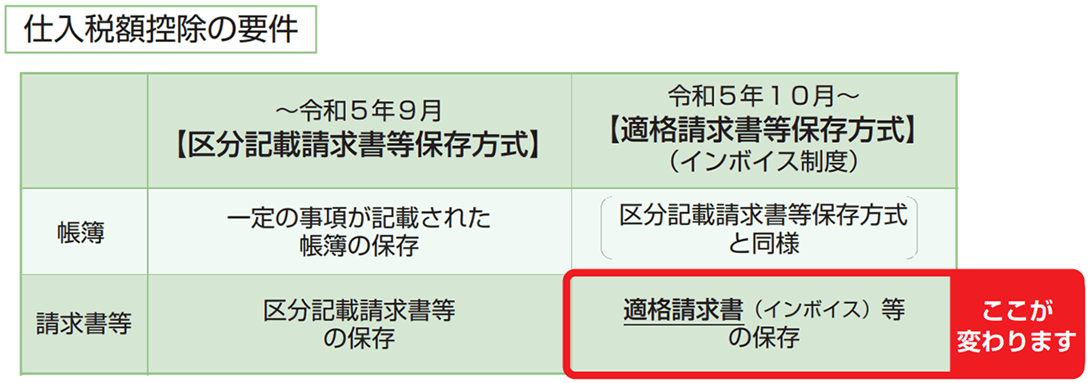

1-1. インボイス制度とは消費税の仕入税額控除の仕組み

インボイス制度とは、2023年10月より導入される「消費税の仕入税額控除」の方式です。

仕入税額控除は、消費税の納税義務のある課税事業者が、消費税額を計算する際に受けられる控除です。

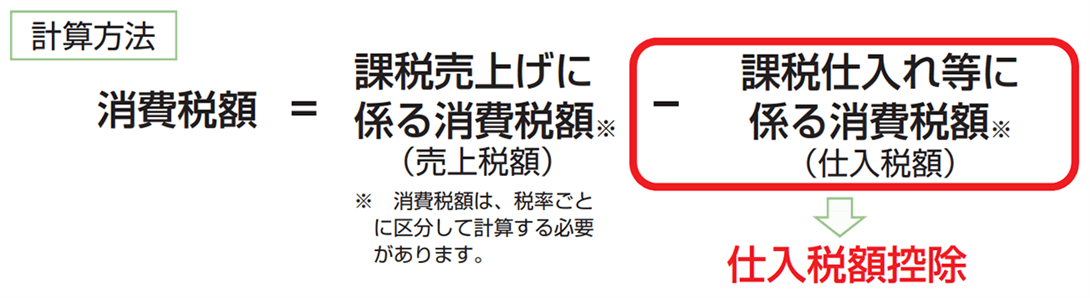

【消費税額の計算方法と仕入税額控除】

出典:国税庁「適格請求書等保存方式の概要」 仕入税額控除の要件として、「適格請求書(インボイス)」の保存があります。

【仕入税額控除の要件】

出典:国税庁「適格請求書等保存方式の概要」 〈売り手(受注者)が、買い手(発注者)に適格請求書(インボイス)を発行すると、買い手は仕入税額控除を受けられる〉 という仕組みになっています。

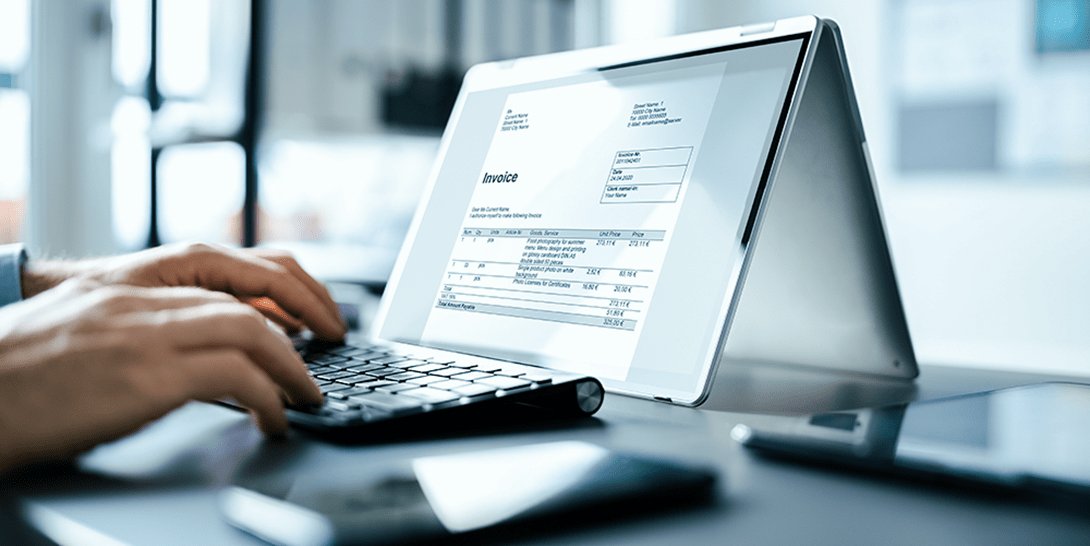

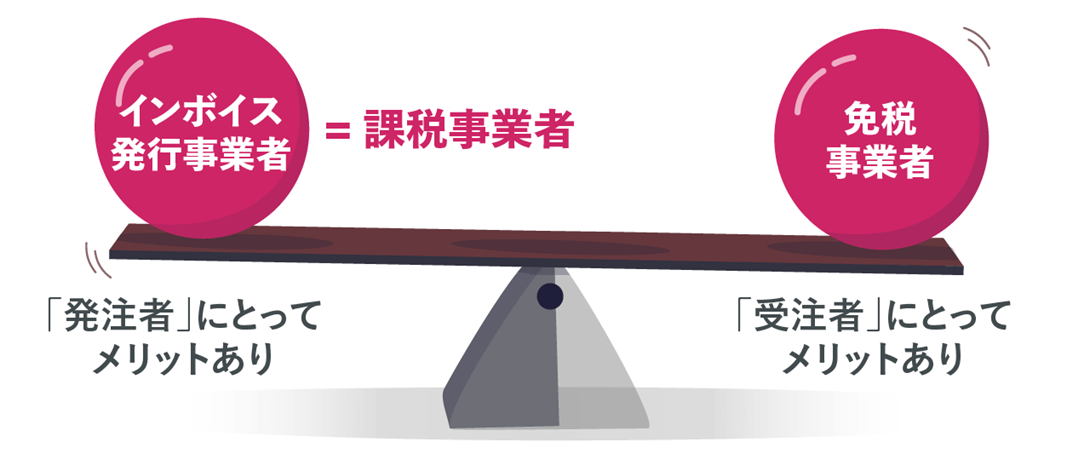

1-2. 買い手(発注者)にとってのインボイス制度

買い手(発注者)にとっては、仕入税額控除を受けるために「適格請求書」を保存しておく必要があります。

インボイス制度に登録していない事業者や消費者など、適格請求書発行事業者以外の者から行った課税仕入は、原則として仕入税額控除の適用を受けられません。

よって、自社の利益のためには、できる限り「インボイス制度に登録した適格請求書発行事業者と取引したい」と考えるのが、自然な流れです。

1-3. 売り手(受注者)にとってのインボイス制度

売り手(受注者)にとっては、取引先から「インボイスを発行してほしい」と求められれば、対応したいところです。

しかしながら、インボイス制度に登録して適格請求書発行事業者となると、消費税の「課税事業者」になるという点が、ネックとなっています。

消費税は、基準期間の課税売上高が1,000万円以下であれば納税が免除される(免税事業者となる)制度があります。

これまで免税事業者で、消費税を納税していなかった事業者も、インボイス制度に登録することで消費税の納税義務が生じます。

1-4. 法人成りと2年間の消費税納税免除

法人成りとは、これまで個人事業主として事業を行ってきた人が、会社を設立して、事業を会社形態で行うことを指します。

法人成りのタイミングは、さまざまな要素から考慮されます。これまで、多くの人が目安としてきたのが「課税事業者になるタイミング」です。

前述のとおり、基準期間の課税売上高が1,000万円を超えると「免税事業者」から「課税事業者」となり、消費税の納税義務が生じます。

ただし、新たに設立された法人については、設立1期目および2期目分について、原則として納税義務が免除されます(資本金の額が1,000万円未満の場合)。

消費税額は、前々年の課税売上高を基準として算出されますが、新たに設立された法人の場合、設立1期目および2期目の基準期間はないためです。

参考:国税庁「No.6501 納税義務の免除」 よって、以下のようなストーリーで法人成りを検討するケースが、多くありました。

・課税事業者になる見通しとなったタイミングで法人成りを検討する

・法人成りすることで、課税事業者になるタイミングを2年、先延ばしできる

ここに新たに加わったのが「インボイス制度」の要素です。 次の章からは、どのように対応していくか、3つのパターンに分けて見ていきましょう。

2. 選択肢(1)個人事業主のままインボイス制度に登録申請する

まず1つめの選択肢は、このタイミングでは法人成りせずに、個人事業主のままインボイス制度に登録申請するパターンです。

このパターンは、特例を活用することで税負担を軽減できる可能性が高く、有力な選択肢といえます。

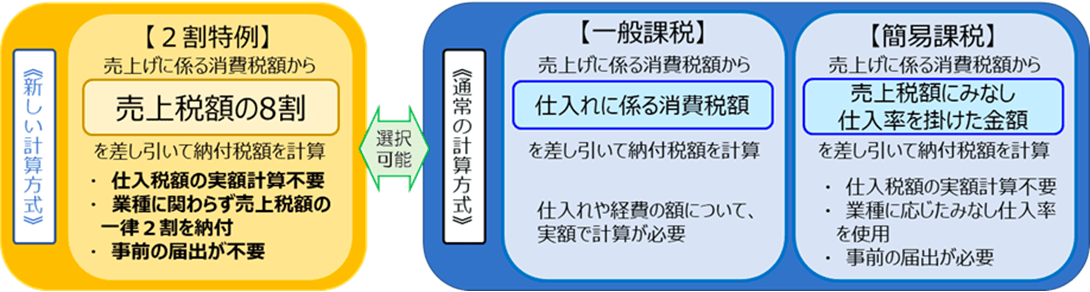

2-1. 「2割特例」を利用すると消費税負担を軽減できる

現在、個人事業主で課税事業者でなく、消費税の納税を免除されている免税事業者であれば、2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)を受けることで、税負担を軽減できます。

2割特例は、「インボイス制度を機に、免税事業者からインボイス発行事業者として課税事業者になった人」を対象とする特例で、売上税額の8割を差し引いて納税額を計算します。

【計算イメージ】

出典:国税庁「2割特例」

【計算例】

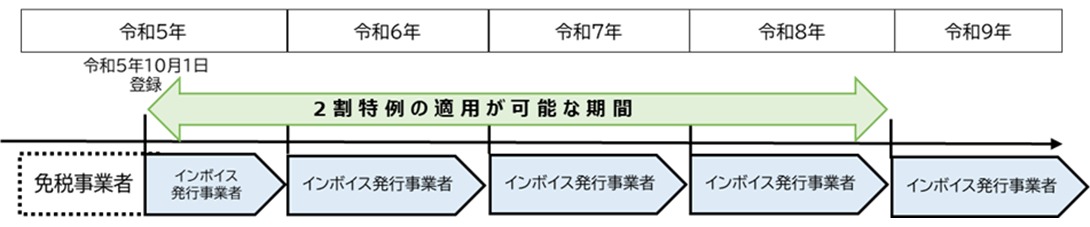

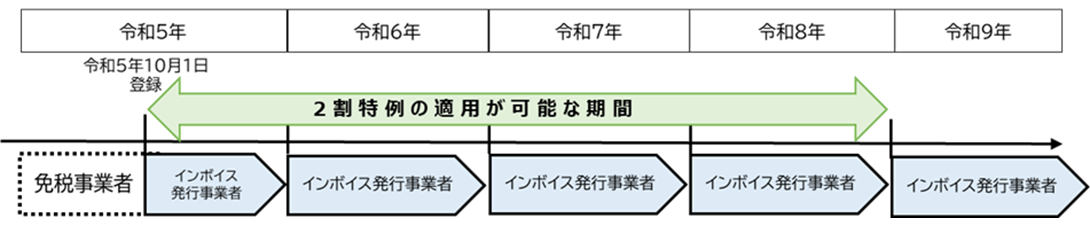

2-2. 令和8年分の申告まで適用対象範囲

2割特例は、令和8年(2026年)分の申告までが適用対象範囲となります。

出典:国税庁「2割特例」 消費税の納税額だけを焦点とするなら、たとえば、 「令和8年までは、個人事業主として2割特例の適用を受け、令和9年以降に法人成りして、設立1期目および2期目分について納税免除を受ける」 という選択肢が考えられます。

注意点として、基準期間における課税売上高が1,000万円を超える事業者や、調整対象固定資産や高額特定資産を取得して仕入税額控除を行った事業者など、2割特例の適用外となるケースがあります。

詳細は、以下の国税庁のインボイスQ&Aにて、詳しく解説されています。

なお、インボイスQ&Aは令和5年10月時点のものとなります。

3. 選択肢(2)個人事業主のままインボイス制度に登録申請しない

2つめの選択肢は、個人事業主のまま法人成りせず、インボイス制度にも登録申請しないというパターンです。

3-1. 取引先からのニーズがなければ登録する必要はない

インボイス制度は、買い手(発注者)にとってはメリットがある制度ですが、売り手(受注者)にとっては、負担が増えるものです。

課税事業者となって、消費税の納税義務が生じることは前述のとおりですが、以下の義務も課せられます。

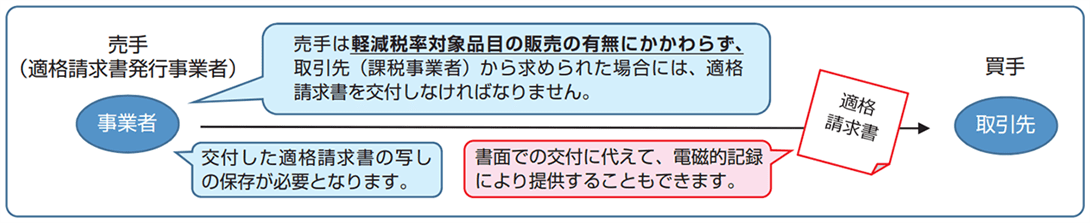

【参考:適格請求書発行事業者の義務】

○ 適格請求書の交付 取引の相手方(課税事業者)の求めに応じて、適格請求書(又は適格簡易請求書)を交付する

○ 適格返還請求書の交付 返品や値引きなど、売上げに係る対価の返還等を行う場合に、適格返還請求書を交付する

○ 修正した適格請求書の交付 交付した適格請求書(又は適格簡易請求書、適格返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、適格返還請求書)を交付する

○ 写しの保存 交付した適格請求書(又は適格簡易請求書、適格返還請求書)の写しを保存する ※ 適格請求書発行事業者が、偽りの記載をした適格請求書を交付することは、法律によって禁止されており、違反した場合の罰則も設けられています。

取引先にとって、インボイス(適格請求書)のニーズがあるか確認し、必要ない場合にはインボイス制度の登録は見送りましょう。

売上先が消費者や免税事業者の場合、あるいは課税事業者であっても仕入税額控除を受けない場合には、インボイスは不要です。

3-2. 法人成りはインボイス制度以外の要素で検討する

取引先にインボイス制度のニーズがない場合、法人成りとインボイス制度は、別個に検討しましょう。

【法人成りを検討する要素】

法人化については、「フリーランスが法人化するメリット・デメリット、適切なタイミング」の記事も、参考にしてみてください。

4. 選択肢(3)インボイス制度のタイミングで法人成りする

最後に3つめの選択肢として、インボイス制度のタイミングで法人成りするパターンです。

4-1. 直近2年の納税免除を優先するならメリットあり

「2-2. 令和8年分の申告まで適用対象範囲 」にて、「令和8年までは、個人事業主として2割特例の適用を受け、令和9年以降に法人成りして、設立1期目および2期目分について納税免除を受ける」 という選択肢もあり得るとお伝えしました。

一方、2割特例を受けるよりも「直近2年の納税免除を優先したい」という意向であれば、インボイス制度スタートのタイミングで法人成りする意義があります。 以下に、2割特例の内容を再掲します。

出典:国税庁「2割特例」

たとえば、令和5年10月1日に法人を設立すると、2期分(令和7年9月30日まで)について、消費税の納税が免除されます。

4-2. 会社設立コストとの比較

消費税の税額の観点から、法人成りを検討する場合、以下を整理する必要があります。

(2)法人成りするためにかかる会社設立コストやその他のコスト

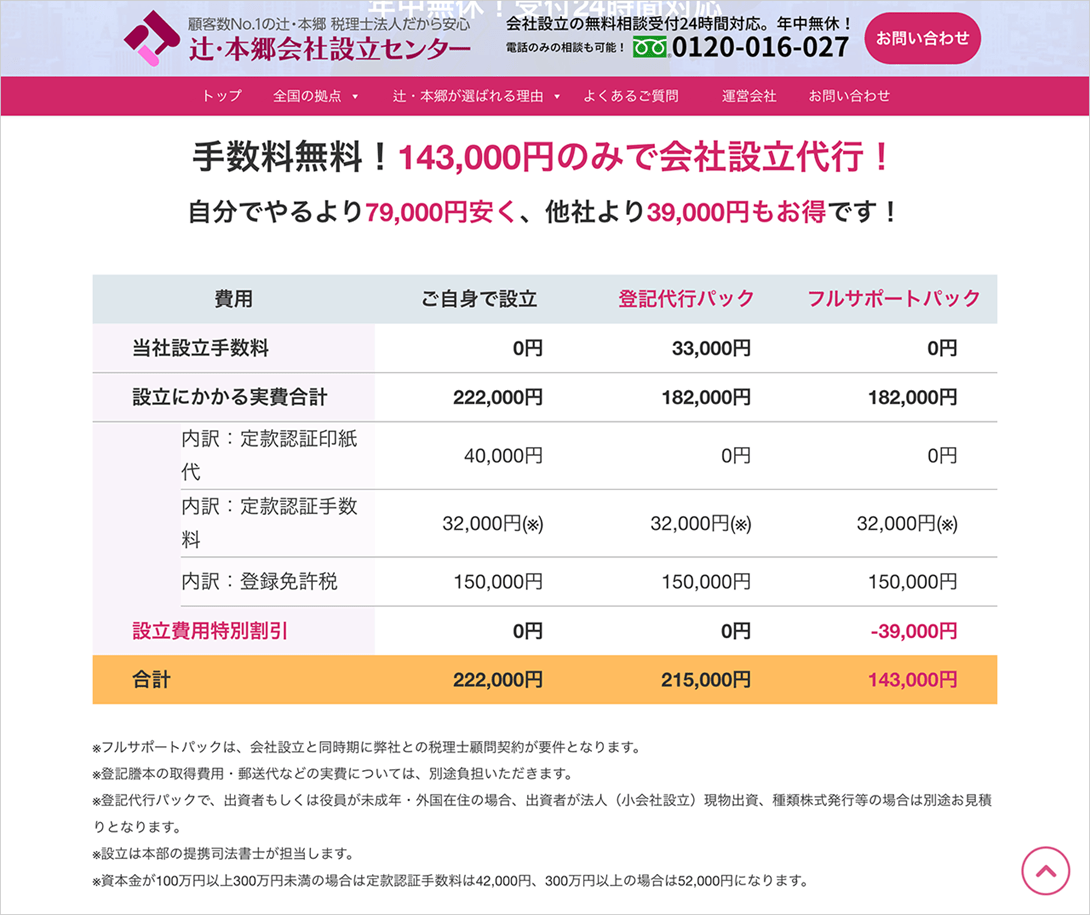

(2)の法人成りするためにかかる会社コストは、「辻・本郷会社設立センター 」を参考にご覧ください。

【参考:会社設立費用】

出典:辻・本郷会社設立センター

5. 最善の選択を検討する際には専門家に相談を

インボイス制度と法人成りについて解説してきましたが、判断に迷うと感じたら、有料相談を利用して、専門家のアドバイスを聞いてみましょう。

5-1. ベストタイミングは個々のケースごとに異なる

法人成りのベストタイミングは、個々のケースごとに異なります。

・その他の税金

・経費(損金)の扱い

・法人の設立コスト、運用コスト

・法人になることで生じる義務

・銀行融資や助成金などの資金調達への影響

・資産の引継ぎ

・役員報酬の設定

・ビジネス上の利点

・その他 さまざまな検討事項

複数の要素を組み合わせて最適解を出すためには、専門的な知識が必要です。

自分だけでは調べきれない情報や視点を得るために、専門家を活用しましょう。

5-2. 設立コストを抑えたい方向けのサービス

「できるだけ、手間と費用を省いて法人成りをしたい」という方には、手数料無料の完全代行サービスをご提供しています。

会社設立と同時に、当法人との税理士顧問契約が要件となります。

設立後の税金対策や経理・決算などのサポート体制がしっかりしているため、安心してビジネスに集中できます。

「法人成りしたほうがいいのか、わからない」 「どこから考えたらいいのか、わからない」 という段階の方からのご相談も、大歓迎です。

会社設立のお問い合わせフォーム より、お気軽にご連絡ください。

6. まとめ

本記事では「インボイス制度と法人成り」をテーマに解説しました。

大きく分けると次の3つの選択肢があります。

選択肢(1)個人事業主のままインボイス制度に登録申請する

- 「2割特例」を利用すると消費税負担を軽減できる

- 「2割特例」は令和8年分の申告まで適用対象範囲

選択肢(2)個人事業主のままインボイス制度に登録申請しない

- 取引先からのニーズがなければ登録する必要はない

- 法人成りはインボイス制度以外の要素で検討する

選択肢(3)インボイス制度のタイミングで法人成りする

- 直近2年の納税免除を優先するならメリットあり

- 会社設立コストと比較して検討する

法人成りと消費税について、さらに深掘りしたい方には「法人成りをすると最長2年間は消費税が免除|条件や注意点を解説」の記事がおすすめです。ぜひ続けてご覧ください。