「手作業によるミスが多い」 「システムがバラバラで使いにくい」 「紙の書類が多く管理が大変」 「税制や会計基準の変更に対応しきれない」 「データの集計に時間がかかる」 「会計ソフトの知識が不足している」

- 経理業務効率化のための6つのステップ

- 経理業務の効率化によるメリット6点

- 経理業務の効率化における5つの注意点

- 経理業務効率化の事例3点

- 経理業務の効率化において税理士ができること3点

- 経理業務を税理士へ依頼するメリット5点

目次

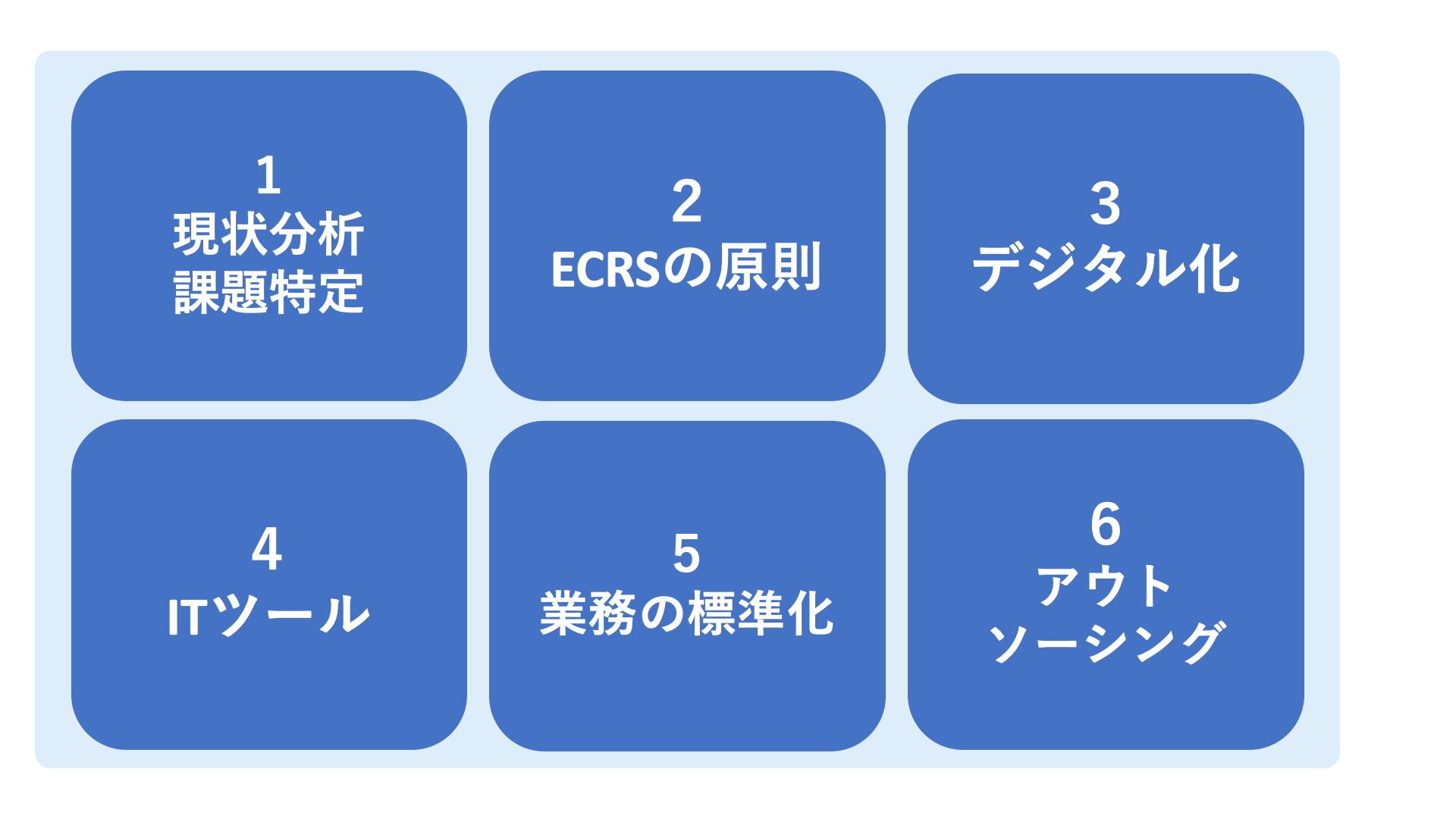

1.経理業務効率化のための6つのステップ

経理業務を効率化するにあたって、段階的に考えるため、わかりやすく6つのステップに分けてみました。 現段階で「どこから取り組んだら良いのか」を考える目安にしてみてください。詳細は次章から順番に解説していきます。

1-1.【ステップ1】現状分析をして課題を特定する

まずは、現在の経理業務を分析して課題を見つけることが必要です。以下の流れで分析していくと良いでしょう。 こちらの流れをもとに、業務一覧表のイメージを作成してみました。| 業務内容 | 頻度 | 所要時間 | 担当者 |

|---|---|---|---|

| 現金出納帳の記帳 | 日次 | 30分 | A |

| 売上の記録・確認 | 1時間 | B | |

| 仕訳入力 | 1時間 | A | |

| 銀行取引の確認・記帳 | 週次 | 1時間 | C |

| 未払金の確認 支払い準備 | 2時間 | A | |

| 経費精算の確認・記帳 | ・・・ | ・・・ | |

| 請求書の発行・送付 | 月次 | ・・・ | ・・・ |

| 四半期決算の作成 | 四半期 | ・・・ | ・・・ |

| 年次決算の準備 | 年次 | ・・・ | ・・・ |

| ・・・ | ・・・ | ・・・ | ・・・ |

1-1-1.現在の経理業務を洗い出す

現在の経理業務を可視化するため、洗い出して一覧にしてみましょう。その際、より詳細に全体像を把握するため、なるべく細分化して書き出すことをおすすめします。 この作業によって、まずは全体の業務量を可視化することができます。1-1-2.経理業務を時系列で書き出す

次に、洗い出した業務を時系列で並べてみます。どの業務がどの順番で行われているかがわかることで、時間のかかる業務やミスの多い業務を特定する手がかりになります。 このように時系列にすることで、無駄な工程が明確になります。1-1-3.各経理業務に掛かっている時間を測る

さらに、各経理業務に掛かっている時間を測定してみましょう。同時に、担当者も明記するとよりわかりやすくなります。 この作業によって、どの工程に時間が掛かっているかがわかり、一番の課題が浮き彫りになります。また、業務量の多い担当者もわかるため、業務量の調整ができ、負担の多い担当者のミスを減らすことにもつながります。1-2.【ステップ2】ECRSの原則を活用する

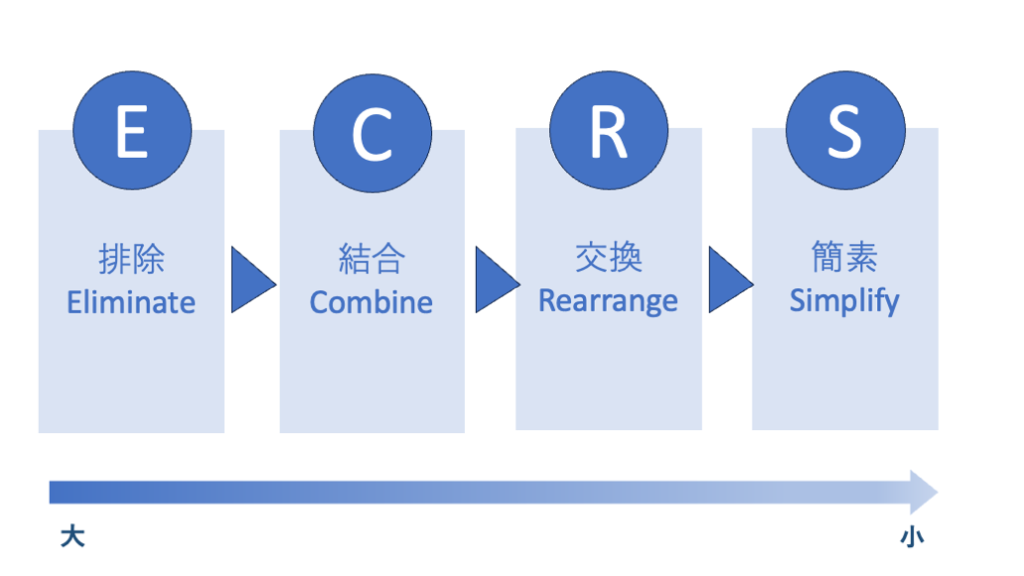

ECRSの原則を活用することで、経理業務の効率化を進めることができます。 ECRSとは、4つのステップ、Eliminate(排除)/Combine(結合)/Rearrange(交換)/Simplify(簡素)の頭文字をとったもので、日本の生産現場や業務改善の分野で用いられる手法です。 下図にあるように、効果の大きいものから実行することにより業務改善ができるという考えです。

| E(排除) | 不要・重複している報告書を排除する、現金管理を排除する |

| C(結合) | 複数の小口現金処理を一括して行う |

| R(交換) | 請求書システムを導入することで、紙ベースの承認プロセスを短縮する |

| S(簡素) | テンプレートを活用したり自動ツールを導入する |

1-3.【ステップ3】デジタル化を推進する

まずはデジタル化の推進を考えてみましょう。時間の掛かっている業務を排除(Eliminate)することで経理作業の効率化につながります。 具体的な方法としては、「紙ベースの管理」や「現金管理」をなくすことが考えられます。結果として、工程数を減らすことができるため、経理業務にかかる時間やコストの削減につながります。1-3-1.ペーパーレス化を進める

紙ベースの書類管理をなくすことで、経理業務がスムーズに行えるでしょう。例えば、紙の請求書や伝票、報告書などが該当します。各書類を電子化し、データで管理することにより、以下の効果が期待できます。・書類管理の手間を省くことができる ・書類の検索や共有の時間が短縮できる ・保管スペースが不要になる ・印刷コストが削減できる

1-3-2.キャッシュレス化を進める

キャッシュレス化によって、現金管理を減らすことも経理業務の効率化への対応方法です。 一例として、以下の内容が考えられます。・クレジットカードや電子マネーの利用 ・オンラインバンキングの利用 ・経費精算アプリの利用 など・・・

1-4.【ステップ4】ITツールを活用する

ITツールの活用により、経理業務に必要なデータを迅速に管理することができます。 今回は以下の3つのポイントに沿って解説していきます。 1つのシステムに結合(Combine)し、会計処理を行えるようになると、会計処理のスピードアップだけでなく、人的な負担の減少にもつながります。1-4-1.最適な会計ソフトを導入する

最適な会計ソフトを導入することにより、日々のデータ入力や帳簿の管理を効率化させることができます。会計ソフトの種類は多種多様ですが、自社に合う最適な会計ソフトを選ぶことが重要です。 例えば、会計ソフトの種類には「クラウド型」「インストール型」などがあり、それぞれの特徴も異なります。ステップ1で分析した課題に対応するソフトを選びましょう。 選ぶ際のポイントとして、以下の内容を紹介します。 ・自社のビジネスモデルや規模に適合しているか

・ビジネスの拡大などの変化に対応しやすいか

・従業員が使いやすいか

・セキュリティ機能は万全か

・他のシステムとの連携は取れるか

・顧問税理士が使用している会計ソフトか

・最新の税制に対応しやすいか

自社に合う会計ソフトを導入することで、手作業による人的ミスの減少や、正確なデータ管理ができるようになります。1-4-2.会計ソフトと業務システムを連携させて一元管理する

事業内容に合う業務システムを導入し、連携させることで、より効果的に業務を効率化させることができます。 一例として、以下のような業務システムがあります。 ・販売管理システム

・在庫管理システム

・給与計算ソフト

・銀行口座連携システム

・電子商取引プラットフォーム

・経費管理システム など・・・

なお、連携させるためには、以下のような方法があります。 ・API連携

・連携プラットフォームの利用

・ファイルのインポートやエクスポート機能

・専用の連携ソフトウェアの利用

自社の事業内容によって必要なシステムは異なります。

これらの業務のシステムと会計ソフトを連携させることで、効率化を加速させることができるでしょう。1-4-3.RPAを活用して自動化させる

RPA型のソフトを使用することで、業務を自動化することができます。 RPA(Robotic Process Automation)とは、ソフトウェア上のロボットを利用して業務を自動化できるシステムのことです。コンピューターを使って行う単純な反復作業を自動化することができるツールであり、経理業務などの定型化した業務フローにおいて有効です。 経理業務への導入例としては、「証憑の取り込み業務の自動化」や、「交通費の経路チェック」などで活用できます。 繰り返される計算を自動化することができるため、時間を大幅に短縮できる方法です。 なお、辻・本郷グループである辻・本郷ITコンサルティングでも、RPAサービスについて説明しています。1-5.【ステップ5】業務を標準化する

デジタル化やITツールの活用と同時に、業務を標準化することも大切です。 経理業務のフローを見直し、「誰がみてもわかる」、「誰でも同じ手順で進めることができる」ように、最適な手順への交換(Rearrange)を進めてみましょう。具体的な方法として、「マニュアルの整備」と「フォーマットの統一」を紹介します。1-5-1.マニュアルを整備する

情報の共有や進捗状況の確認のためにマニュアルを整備しましょう。抜け漏れに対するミスが減り、業務の効率化につながります。 ポイントは、「マニュアル作成の目的を明確」にした上で、「カバーする業務範囲を決定」し、「視覚的にもわかりやすくする」ことです。 このポイントに気をつけることで、経理業務の効率化をより効果的に進めることができます。1-5-2.フォーマットを統一する

経理業務で使用する書類のフォーマットを統一しましょう。金額の確認をする手間や、記入のミスを減らすことができます。 例えば、「請求書・見積書・出票・報告書」などのフォーマットが該当します。 ポイントは、「一貫したフォントやスタイルを用いて見やすく作る」ことや、誰でも使いやすいように「複雑化しすぎない」ことです。1-6.【ステップ6】アウトソーシングを活用する

会社の規模や予算にもよりますが、経理業務をアウトソーシングすることも方法の一つです。外部に委託することで、経理業務全体の簡素化(Simplify)につながります。 さまざまな依頼先がありますが、今回は代表的なアウトソーシング先として、以下の3つに絞って紹介します。 ・税理士事務所

・BPO企業(ビジネスプロセスアウトソーシング)※ ・人材派遣会社

※BPO:企業活動における業務プロセスの一部について、業務の企画・設計から実施までを一括して専門業者に外部委託すること。 各アウトソーシング先について、「メリット」・「デメリット」・「どのような人(会社)に適しているのか」をまとめてみました。| 依頼先 | メリット | デメリット | 適している人(会社) |

|---|---|---|---|

| 税理士事務所 | ・税務や会計など専門性の高い知識を持っている ・最新の税制に詳しい ・税務や経営面でのアドバイスもしてもらえる(税務相談) ・申告の代行までワンストップで依頼できる | ・会社規模によってはコストが高くなる ・税理士事務所によっては対応できない業務もある | ・中小企業の経理担当 ・新規事業を展開する経営者 ・税務リスク管理を行いたい企業 |

| BPO企業 | ・幅広い業務をアウトソーシングできる ・業務量の増減に対応しやすい | ・業務が定型化しているため、柔軟性に欠ける場合がある ・コミュニケーション管理が難しい場合がある | ・大企業の経営陣 ・成長中のスタートアップ企業 |

| 人材派遣会社 | ・短期間で即戦力となる人材を確保できる ・フレキシブルな契約内容で締結できる | ・長期的にコストが高くなる可能性がある ・派遣社員の定着率が低いリスクがある | ・短期間のプロジェクト業務 ・繁忙期など特定の時期だけ人材が必要な企業 |

2.経理業務の効率化によるメリット6点

経理業務の効率化が実現した場合のメリットを解説します。2-1.コストを削減できる

手作業による経理業務が減少することで、コストを削減することができます。以下に一例を挙げます。 ・データ化や自動化によって、経理業務に必要な人員を削減できる

・書類を電子化することで、印刷代や郵送費用を削減できる

・短縮できた時間で他の業務へ振り分けることができ、会社全体の運用コストを抑えることができる

人件費だけでなく、印刷代などの経費や、全体の運用コストを削減することにもつながります。2-2.ヒューマンエラーが減少する

システムやツールを活用することで、ヒューマンエラーを減らすことができます。 ・共通のフォーマットを使用することで、入力漏れや計算ミスを減らすことができる

・エラーをチェックする機能を使用することで、リアルタイムでエラーを発見することができる

また、エラーのチェック機能だけでなく、人がチェックする項目を最低限にすることもできるため、従業員の負担も減少できるのです。2-3.他のコア業務に集中できる

定型化された業務をシステムやツールによって自動化することで、分析や計画などの他のコア業務に集中することができます。 例えば、今まで仕訳や記帳業務に取られていた時間が短縮され、入力後のデータの確認や分析に時間を割くことができるようになります。 結果として、目の前の業務だけでなく、会社の利益へ貢献できる業務に集中できる人材を増やすことができるでしょう。2-4.労働環境の改善につながる

経理業務の効率化は、労働環境の改善にもつながります。 ・残業が減り、従業員の満足度が向上する

・リモートワークが可能になるなど、柔軟性のある働き方ができる

・煩雑な作業や単純なミスが減ることで、従業員のストレスが軽減される

効率化による労働環境の改善により、時間や心の余裕が生まれます。結果的に、会社全体のプラスになるでしょう。2-5.コンプライアンスの強化につながる

コンプライアンスの強化にもつながります。 ・データを一元管理できるようになり、情報の整合性が保たれ、監査対応が容易になる

・最新の税制に対応したアップデートがされることで、法令遵守ができる

・データの記録や保存によって、不正や不備のリスクが減少し、内部統制しやすくなる

「最新の適正なデータ」を管理することは、会社の信頼にもつながります。コンプライアンスの強化は、会社の重要な課題の1つです。2-6.経営判断のスピードが上がる

経営判断のスピードアップを実現することも可能です。 ・会計データをリアルタイムで確認することができ、最新情報をもとに迅速な意思決定が可能になる

・分析機能を利用することで、高度な財務分析や予測が行える

今までは集計や分析に時間がかかっていたものが、リアルタイムに近い状況で確認できるようになり、経営判断がしやすくなるのです。3.経理業務の効率化における5つの注意点

経理業務を効率化するにあたって注意する点について解説します。3-1.セキュリティ対策

システムの導入には、データのセキュリティ対策が必須です。 社内のデータが漏洩してしまうことは不利益になります。強固なアクセス制限や、定期的なセキュリティチェックをすることで防ぐことができるでしょう。3-2.費用対効果の計算

システムの導入には初期投資が必要です。アウトソーシングにも継続的な費用がかかります。そのため、費用対効果を考えてから導入することが大切となります。3-3.自社に適合するシステムの選定

システムや新規ツールを導入するときは、あなたの会社の問題に適合したものを取り入れる必要があります。ステップ1での現状分析や課題の特定に沿って、慎重に判断しましょう。 また、複数のシステムを比較検討したり、トライアル期間を設けることで判断することもできます。3-4.従業員へのフォロー

効率化による変化への対応に対して、従業員へのフォローも大切です。新しいツールやシステムを導入しても、使いこなす側の体制が整っていないと効果がありません。 わかりやすいマニュアルの整備や、定期的な勉強会などによって効果を最大限に高めることができるでしょう。3-5.定期的な見直しと改善

一度導入して終わるのではなく、絶えず変化する状況に応じるためにも、定期的な見直しと改善が必要です。 システムやツールは日々新しいものが出てきます。また、会社内の問題もその時々で変わるものです。 今の方法が適しているかどうか、定期的に見直しをして改善を繰り返すことが大切でしょう。4.経理業務効率化の3つの事例

具体的なイメージを持てるよう、経理業務の効率化を実現した事例を3つご紹介します。 3事例ともに、自社に合う方法で効率化に取り組み、問題を解決していることがわかります。4-1.最適な経理システムを導入した事例

従来の方法を見直し、問題解決につながる最適なシステムを導入した事例です。| 業種 | 飲食業 |

| 課題 | 全国から集計される紙ベースの経費精算に時間がかかっている |

| 1. 勘定科目の間違いが多く、差し戻しが多い 2. 外部システムとの連携が取れていないため、手間が何重にもかかる 3. 各店舗から送られてくる紙の管理に忙殺されていた | |

| 対応 | 経費精算システムの導入・会計ソフトとの連携 |

| 1. よく使う科目をカスタマイズして、あらかじめ設定しておいた 2. 経費の仕訳データが会計処理のデータに自動で反映されるようにした 3. 電子帳簿保存法に対応したソフトを使用した | |

| 効果 | 1. 経費精算の差し戻しが90%減少 2. 経理担当者が表計算ソフトに入力する手間を削減できた 3. 領収書の添付が不要となり、管理がラクになった |

4-2.BPO企業へのアウトソーシング導入事例

継続的な人材の確保が難しい会社が、BPO企業へアウトソーシングを依頼した事例です。| 業種 | IT企業 |

| 課題 | 社員の入れ替わりが多く、都度発生する採用コストや育成コストに悩まされていた また、一時的に社員の負担が増えることも多く、ミスもよく発生していた |

| 対応 | 社員数を減らし、経理業務の一部(伝票チェックから財務諸表の作成まで)を委託した |

| 効果 | 採用コストを削減できた 社員の負担が減った 安定的に業務を行うことができ、経理業務の品質が保証された |

4-3.税理士事務所へのアウトソーシング事例

老舗製造業の会社が税理士へ依頼した場合の事例です。 こちらも、経理業務の一部を委託した点は同じですが、税務リスクのチェックや税務調査への対応までカバーできた点が特徴です。| 業種 | 製造業(創業50年) |

| 課題 | 1. 経理担当者が少なく、日々の業務に追われており、月末や締日にミスが多発している 2. 税務調査が頻繁に行われており、税務リスクへの対応が必須 |

| 対応 | 1. 経理業務の一部(決算や税務申告)を税理士事務所に依頼 2. 税務書類のチェック・税務調査への対応を税理士へ依頼 |

| 効果 | 1. 経理担当者が日々の業務に集中でき、ミスが減少した 2. 税務調査への立ち会いによって調査がスムーズに進行した 他:税務や会計に関する専門的なアドバイスによって、経営判断に役立つ情報が増えた |

5.経理業務の効率化において税理士ができること

アウトソーシング先と事例の章でも触れましたが、経理業務を効率化するために税理士ができることについて解説します。 現在、多くの経理システムやツールが存在しています。そのため、記帳やデータ集計などの通常業務の効率化においては、システムの導入で対応できることも多いかもしれません。 しかし、税理士へは、「専門性の高い知識」を用いた経理業務のチェックや、「税務申告や税務代行」まで依頼できる点が特徴です。 ここでは、税理士へ依頼できる業務のうち、経理業務の効率化に関係性が強いものについて紹介します。5-1.経理業務の代行

以下のような基本的な経理業務のほとんどは、税理士へ依頼することができると考えて良いでしょう。 ・記帳代行

・給与計算

・請求書発行

・振込代行

・経費の精算業務など・・・

ただし、税理士事務所の方針や規模などによっては、対応できる内容が異なる場合があるので確認が必要です。なお、辻・本郷グループである辻・本郷ITコンサルティングでは、バックオフィス支援をワンストップで提供しています。 そして、他の経理代行との違いは、決算申告までできる点です。例えば、以下の税務書類の作成に関しては、国家資格である税理士だけが行うことのできる業務です。 ・個人事業の決算書

・所得税や消費税の確定申告書

・源泉徴収票

・償却資産税申告書

そのため、申告業務までをより効率的に進めたい場合は、税理士へ依頼すると良いでしょう。5-2.会計ソフト導入支援

会計ソフト導入などのサポートをすることができます。 税理士事務所が対応しているソフトを導入することで、記帳や決算書のチェックなど、一連の流れをスムーズに行うことが可能です。ただし、取り扱っている会計ソフトは税理士事務所によって決められている場合もあるので、確認が必要です。5-3.業務フロー改善のアドバイス

税理士は、多くの企業の経理業務を見てきた経験から、効果的な業務フローの提案や問題改善のアドバイスをすることができます。 「経理業務を効率化させたいがどこから手をつけて良いかわからない」 「経験に伴うアドバイスが欲しい」 このようなお悩みを持っている方の相談相手として、心強い存在になるでしょう。 関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説5-4.税務代理

税理士ならではの業務として、「税務代理」を依頼することができます。これは、国家資格を持つ税理士だけが可能な業務です。 ・税金の申告業務

・税金の納付

・税務調査

これらの業務は、税理士が代理として直接提出したり対応することができる独占業務です。会社の担当者自ら税務署や市町村の税務官公署を回ることなく申告などができます。結果として、他の業務に集中することができ、経理業務の効率化につながるでしょう。 関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説 6.経理業務を税理士へ依頼するメリット5点

経理業務を税理士へ依頼する場合のメリットを解説します。 繰り返しにはなりますが、専門性の高い業務を行うことができる点、会計処理の結果をもとに会社経営へ活かすためのアドバイスができる点が、税理士ならではの特徴です。6-1.正確な財務管理ができる

まず前提として、経理業務を税理士へ依頼することで、正確な財務管理ができます。 前章で説明したそれぞれの業務に対して、専門知識が豊富な税理士がチェックを行うことで、ミスを防ぎ正確な情報で管理をすることができるのです。一例を挙げます。 ・会計ソフトのデータを定期的にチェックし、仕訳ミスや不適切な処理を修正する

・月次決算時に未払費用や未収入金の計上を確認し、正確な経費計上を行う

税理士のチェックが入ることで、正確な経理データを作成することができます。これが土台となることで、次のメリットにもつながります。6-2.人件費などのコストを削減できる

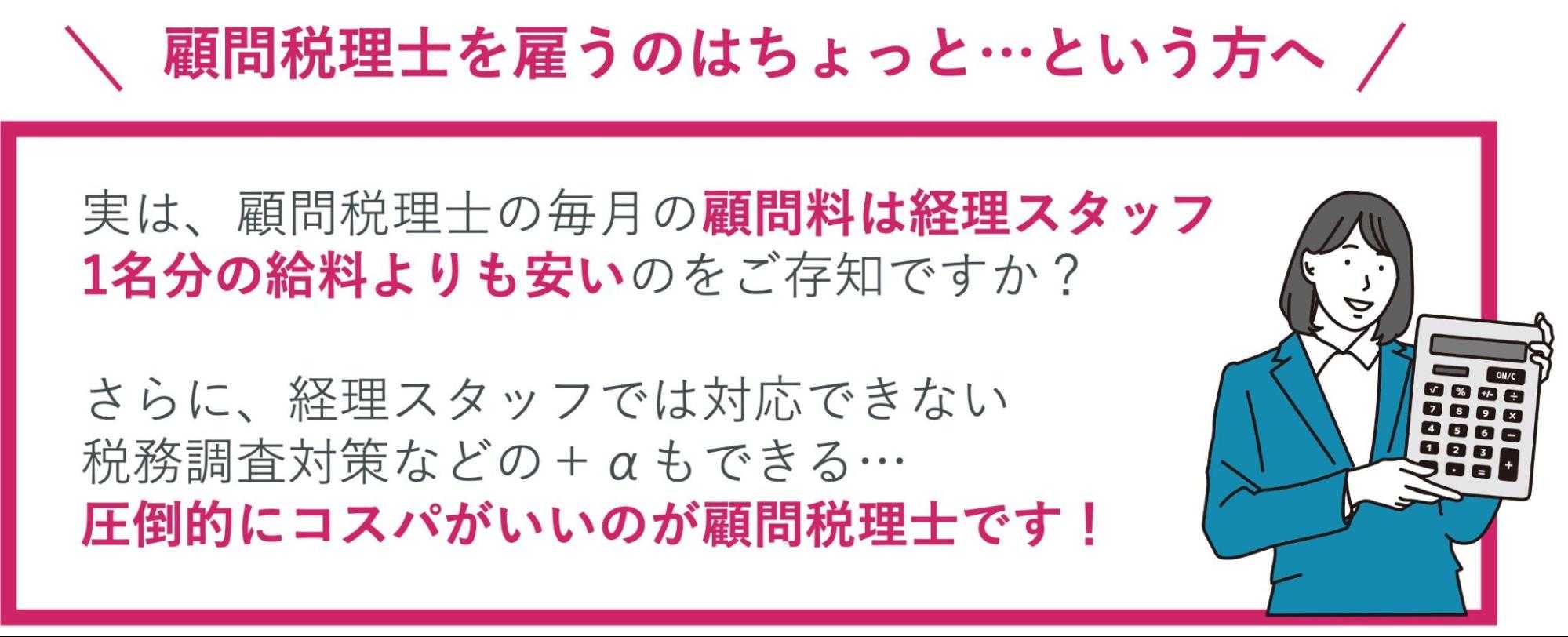

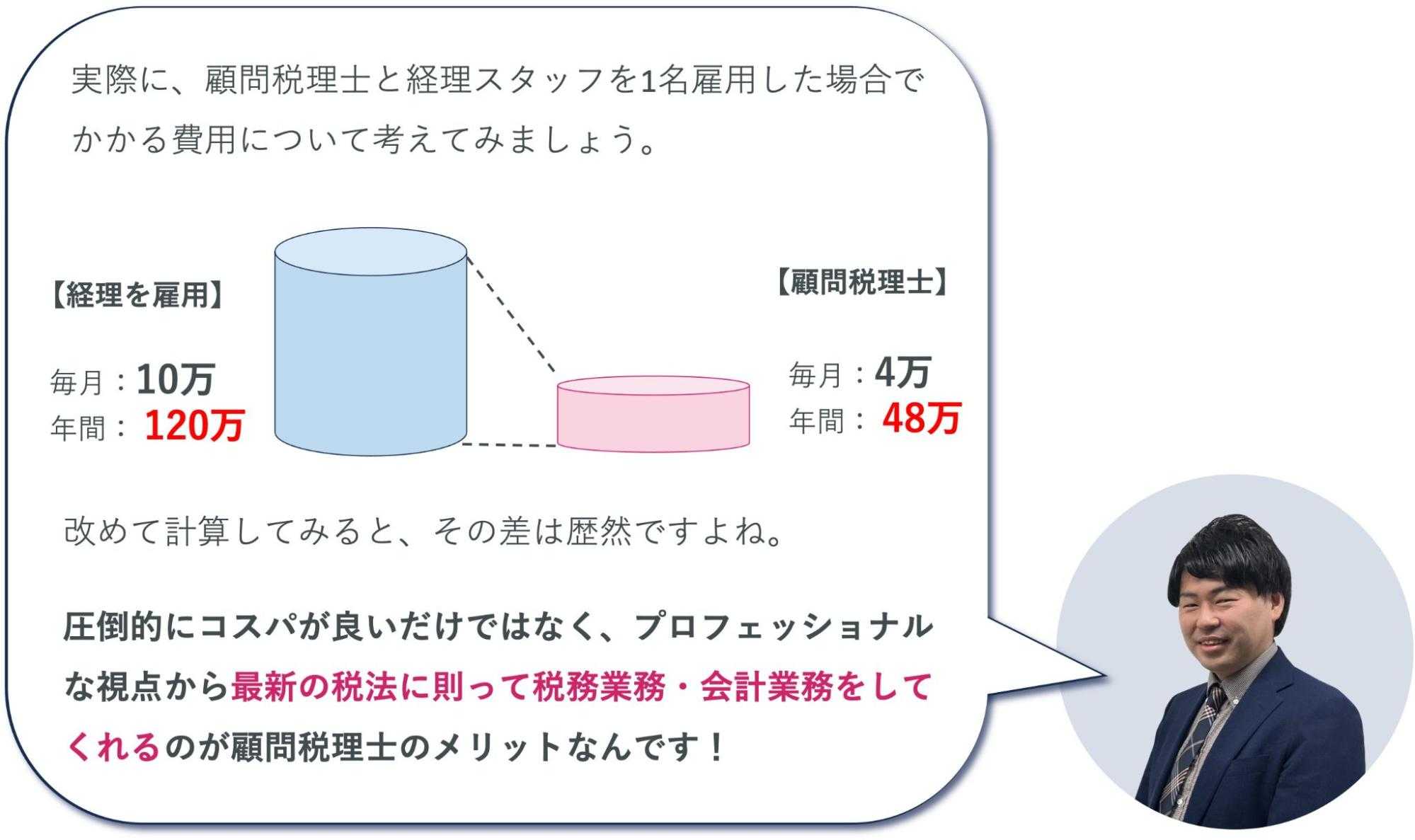

税理士への委託は、多くの経理スタッフを雇用するよりも人件費を削減できることがあります。経理スタッフの給料や、採用・研修に支払うコストなどを削減できるのです。 実は、経理スタッフを1人雇う場合と比べて、顧問税理士の顧問料の方が安く依頼できます。

会社の規模や予算によって変わる部分もありますが、気になる方は一度税理士への相談をおすすめします。

会社の規模や予算によって変わる部分もありますが、気になる方は一度税理士への相談をおすすめします。6-3.時間の節約になる

税理士へ多くの経理業務を依頼することで、時間の節約になります。 以下のように、国家資格である「税理士資格」を持つ税理士のみが代行できる業務があります。 ・税務申告書類の作成と提出

・税務相談とアドバイス

・税務調査対応と代理

関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説「2.顧問税理士に依頼できる業務」 税理士へ依頼することで、記帳から税務書類の作成・提出まで、一連の業務をワンストップで完了することができるのです。また、書類をもとにした税務相談やアドバイスも受けやすくなります。結果として、経理担当者の負担も減り、他の業務に集中できる環境が整うでしょう。6-4.経営のサポートとアドバイスもできる

税理士は、データの集計だけでなく、財務データを基にした経営アドバイスも提供できます。 例えば、キャッシュフローの改善策や資金調達のアドバイスを行い、企業の健全な経営をサポートすることができます。さらに、税理士の経営分析レポートをもとに、将来の投資計画やコスト削減策を検討することも可能です。 なお、税務相談は国家資格である税理士のみができる業務の1つです。 税理士の独占業務について、詳しくはこちらをご覧ください。 関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説「2.顧問税理士に依頼できる業務」6-5.税務調査に対応できる

税務調査への対応ができるのは、税理士へ依頼する大きなメリットの1つです。 税理士が税務調査への対応を行うことで、会社側の負担を軽減できます。 例えば、税務署からの問い合わせに対して資料準備や説明を税理士が行うことで、経営者や経理担当者は通常業務に専念できます。当日の立ち会い時にも、税務調査官とやりとりを行い、会社にとって不利な証言を防ぐことができるのです。 なお、辻・本郷 税理士法人では、国税庁OBが90名以上在籍しており、税務調査への対応についても圧倒的な強みを持っています。

7.まとめ

本記事では、以下の内容について解説してきました。- 経理業務効率化のための6つのステップ

- 経理業務の効率化によるメリット6点

- 経理業務の効率化における5つの注意点

- 経理業務効率化の事例3点

- 経理業務の効率化において税理士ができること3点

- 経理業務を税理士へ依頼するメリット5点