「相続が発生したけど、何から手をつければいいのかわからない…。」

「税務署に聞いたけど、詳しいことでは教えてもらえなかった。」

「できれば、失敗しない税理士に相談したい。」

このようなお悩みをお持ちの方はいらっしゃいませんか?

本記事では【相続税の相談先】を徹底的に解説しています。

【この記事を読んでわかること】

- 相続税について相談できる主な相談先

- 相続税の相談には税理士が適している理由

- 実際に税理士に相談するとどのようなサポートが受けられるのか

- 税理士に相談した場合の費用の目安

- 相続税に強い税理士かを見極めるポイント

はじめて相続税について相談することを考えている方は、ぜひ最後までご覧ください。

目次

1.相続税について相談できる窓口4選

相続税に関するお悩みを抱えたとき、「どこに相談すればいいの?」と迷われる方は少なくありません。

そこで1章では、相続税について相談できる代表的な4つの窓口をご紹介します。

それぞれ相談方法や対応範囲が異なるため、自分に合った相談先を見つける際の参考にしてください。

| 相談先 | 相談方法 | 担当者 | 相談できる内容 | 費用 |

|---|---|---|---|---|

| 所轄の税務署 | 対面・電話 | 税務署職員 | 制度の概要・計算方法の説明 | 無料 |

| 国税庁電話相談センター | 電話のみ | 国税庁職員 | 一般的な税法・手続きの案内 | 無料 |

| 税理士会の納税者支援センター | 原則対面 (要予約) | 税理士 (当番制) | 基本的な相談(時間・内容に制限あり) | 無料 |

| 税理士事務所 | 原則対面 (要予約) | 税理士 | 個別具体的な相談・申告書の作成代行 | 有料 |

1-1.税務署

最寄りの税務署では、相続税に関する基本的な相談を受け付けています。

制度の概要や申告の流れ、控除の仕組みなどの説明を受けることができます。

ただし、個別具体的な税金計算や申告書作成の代行は行っていません。

また、相談には事前予約が必要です。直接訪問しても対応してもらえないことがあるため、以下の手順で予約を行いましょう。

▶全国の税務署一覧

都道府県名をクリックすると各都道府県の所轄税務署の一覧を確認することができます。

| 北海道 | |||||

| 青森県 | 岩手県 | 宮城県 | 秋田県 | 山形県 | 福島県 |

| 茨城県 | 栃木県 | 群馬県 | 埼玉県 | 新潟県 | 長野県 |

| 千葉県 | 東京都 | 神奈川県 | 山梨県 | ||

| 富山県 | 石川県 | 福井県 | |||

| 岐阜県 | 静岡県 | 愛知県 | 三重県 | ||

| 滋賀県 | 京都府 | 大阪府 | 兵庫県 | 奈良県 | 和歌山県 |

| 鳥取県 | 島根県 | 岡山県 | 広島県 | 山口県 | |

| 徳島県 | 香川県 | 愛媛県 | 高知県 | ||

| 福岡県 | 佐賀県 | 長崎県 | |||

| 熊本県 | 大分県 | 宮崎県 | 鹿児島県 | ||

| 沖縄県 | |||||

■国税局HP|税務署の所在地などを知りたい方をもとに作成

▶税務署での相談の流れ

- 国税庁HP「税務署の所在地などを知りたい方」から所轄の税務署を調べる

- 該当の税務署に電話をかける

- 自動音声案内に従い「(2)税務署の担当に御用の方」を選択する

- 担当者に要件を伝え、相談の日時を予約する

1-2.国税庁電話相談センター

国税庁が運営する電話相談センターでは、相続税に関する一般的な内容について、国税庁の惻隠が対応してくれます。制度の解釈や必要な手続きの案内などは受けられますが、こちらも個別の財産内容に基づく具体的なアドバイスは不可です。

▶国税庁電話相談センターの相談の流れ

- 0570-00-5901 に電話をかける(平日8:30~17:00)

- 音声案内に従い「(3)譲渡所得・相続税・贈与税・財産評価」を選択

- 電話相談センターの担当につながる

詳細は国税庁HP「税についての相談窓口」をご参照ください。

1-3.税理士会の税務相談センター(納税者支援センター)

税理士会が定期的に開催している無料税務相談会でも、相続税に関する基本的な相談が可能です。対応するのは税理士会資格を持つ会員です。

ただし、対応できる内容や時間には限りがあり、あくまで制度的な説明が中心で、個別具体的な税務判断や申告の代行はできません。

また、地域によって実施頻度や方法に差があるため、事前にご確認ください。

▶税理士会の相談会ページへのリンク先一覧

税理士会の相談会について記載されているページのリンク先一覧です。

税理士会ごとに管轄地域が決まっています。

| 税理士会 | 管轄区域 |

|---|---|

| 北海道税理士会 | 北海道 |

| 東北税理士会 | 宮城県、岩手県、福島県、秋田県、青森県、山形県 |

| 関東甲信越税理士会 | 埼玉県、茨城県、栃木県、群馬県、長野県、新潟県 |

| 東京税理士会 | 東京都 |

| 東京地方税理士会 | 神奈川県、山梨県 |

| 千葉税理士会 | 千葉県 |

| 北陸税理士会 | 石川県、福井県、富山県 |

| 東海税理士会 | 愛知県(名古屋税理士会に係る区域を除く。)静岡県、三重県 |

| 名古屋税理士会 | 愛知県のうち名古屋市、清須市、北名古屋市、半田市、常滑市、東海市、 大府市、知多市、豊明市、日進市、西春日井郡、愛知郡、及び知多郡並びに岐阜県 |

| 近畿税理士会 | 大阪府、京都府、兵庫県、奈良県、和歌山県、滋賀県 |

| 中国税理士会 | 広島県、岡山県、山口県、鳥取県、島根県 |

| 四国税理士会 | 香川県、愛媛県、徳島県、高知県 |

| 九州北部税理士会 | 福岡県、佐賀県、長崎県 |

| 南九州税理士会 | 熊本県、大分県、鹿児島県、宮崎県 |

| 沖縄税理士会 | 沖縄県 |

▶税理士会の税務相談センター(納税者支援センター)の相談の流れ

- 日本税理士会連合会HP「税理士会の相談会に行ってみる」にアクセスする

- お住まいの地域を選択する

- 各税理士会のページから相談日時・方法を確認する

1-4.税理士事務所

税理士は相続税の申告や対策について専門的なアドバイスを行うことができます。

また、税務署や電話相談では対応できない「相続税をいくら納めるべきか」「どうすれば節税できるのか」といった個別具体的な相談が可能です。

また、相続税申告の代行・生前対策の提案・税務調査の対応・相続税の還付請求など、一貫して任せることができます。

相続税申告に関する初回相談を無料としている税理士事務所も多くあります。

ただし、正式な依頼となると費用が発生するため、事前に見積もりを確認しましょう。

▶相続税に強い税理士を選ぶポイントは、本記事の「第5章」で詳しくご紹介しています。

2.相続税の相談先に「税理士」を選ぶべき理由

相続税の相談は税理士にするのが最も確実です。

その理由は「対応できる内容の違い」「実際の利用者の割合」「他士業との役割の違い」にあります。

ここでは、税理士を選ぶべき3つの理由をわかりやすく解説します。

2-1.税務署では対応できないこと

税務署では無料で相談できるものの、制度の概要や一般的な説明のみが対象であり、個別の財産内容や申告書の作成については対応してもらえません。

- 「私の場合、どのような特例が使えるか判断してほしい」

- 「財産評価を代りに行ってほしい」

- 「申告書を作成・提出してほしい」

- 「今から生前対策をすると、相続税をいくら軽減できるか教えてほしい」

これらの個別具体的な相談や手続きの代行は、税務署などの公的窓口では対応不可です。

必要に応じて税理士へ依頼する必要があります。

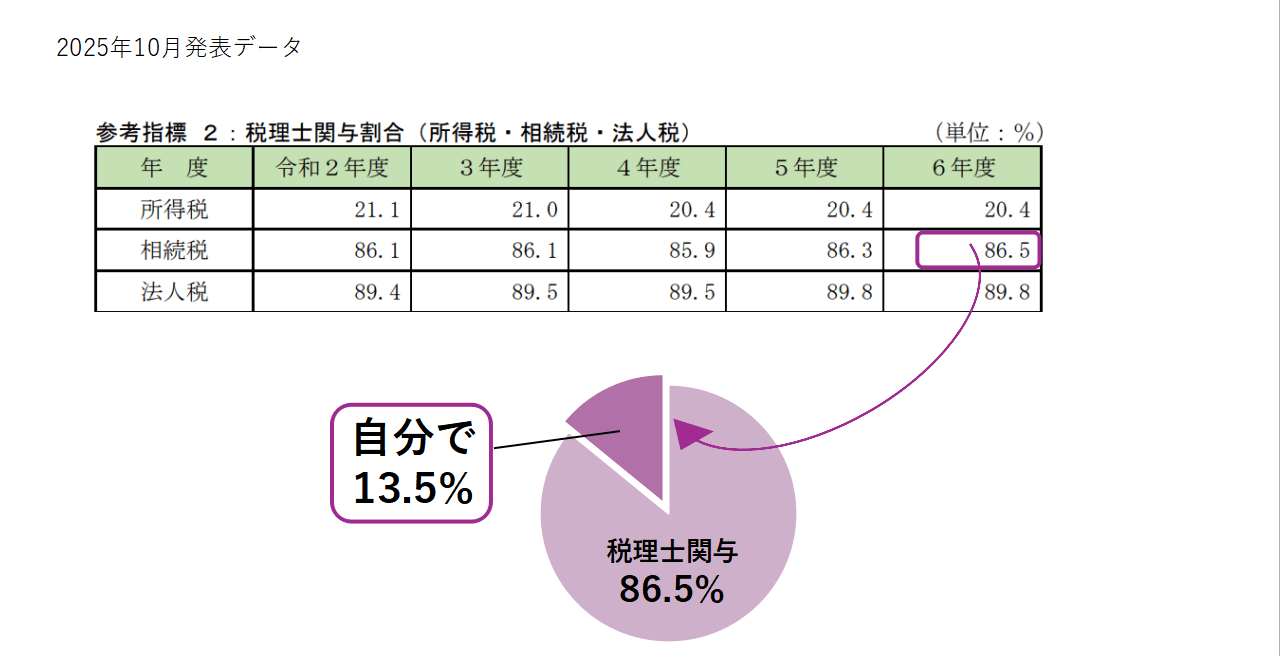

2-2.86.1%が税理士に相談している理由

相続税について税理士へ相談している人が多いことは、財務省発表資料「令和5事務年度国税庁実績評価書」からも明らかです。

財務省発表資料「令和5事務年度国税庁実績評価書」p.158には、相続税の税理士関与割合が掲載されています。相続税の税理士関与割合は86.5%です。相続税の申告をする人の大半が税理士に相談し、申告書の作成を依頼していることがわかります。

■財務省発表資料「令和5事務年度国税庁実績評価書」p.158より引用

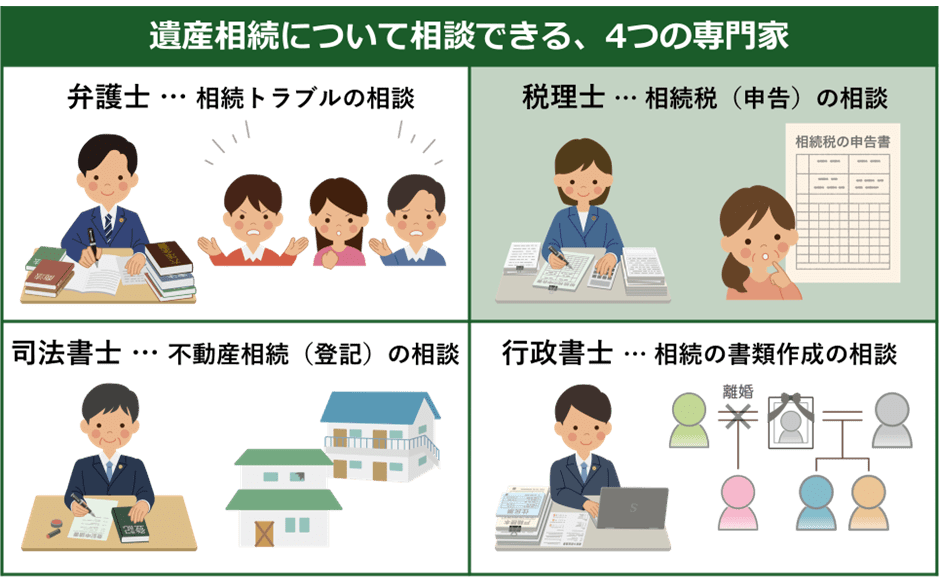

2-3.他の専門家との違い

相続分野には様々な専門家がいますが、相続「税」に関する悩みに対応できるのは税理士だけです。

相続税に関するお悩みは、税理士へ相談することをおすすめします。

3.税理士へ相談すると受けられる8つのサポート

税理士へ相談すると受けられる8つのサポートをご紹介します。

相続税について税理士へ相談すると受けれられるサポートは、相続税の申告書の作成代行だけではありません。手続きの代行や税務リスクの軽減、生前対策まで幅広くサポートしてくれます。

ここでは、相続発生前後の状況に応じて、税理士がどのようなサポートを提供してくれるのかを8つの項目に分けて紹介します。

3-1.相続税申告書の作成と提出の代行

税理士は相続税申告書の作成と提出の代行を行うことができます。

相続税申告は相続開始日(主に被相続人が亡くなった日)から10ヶ月以内に行う必要があります。

相続税申告は用意する必要書類も多く、計算、記入方法も複雑なため、遺されたご家族(相続人)にとって負担の大きい手続きです。

税理士は、財産の評価、控除や特例の判定、申告書の作成から提出までをすべて代理で行うことができます。

また、相続税申告書の作成と提出代行を依頼することは、遺されたご家族の負担が減るだけでなく、財産評価や書類の不備によるトラブルも最小限に抑えることにも繋がります。

3-2.相続手続きの代行

税理士は相続手続きの代行を行うことができます。

口座の名義変更や解約手続き、必要書類の収集など相続手続き全般をサポート可能です。

お仕事や家事・育児、介護でお忙しい相続人にとって、相続税申告書の作成だけでなく、相続手続きの代行もワンストップで任せられるのは大きなメリットです。

3-3.セカンドオピニオンの提供

既に他の税理士に相談中の方でも、第三者の視点から意見をもらえるセカンドオピニオンを税理士に依頼することができます。

財産評価や各種特例の適用判断は税理士によって見解が異なることもあります。

複数の専門家に意見を求めることで、より納得感のある申告を行うことができます。

3-4.相続税の試算

相続税が将来いくらかかるのか不安という方には、相続税の試算がおすすめです。

税理士は保有財産の評価を行い、現時点での相続税額を試算することができます。

相続税額を試算することにより、生前対策の検討がしやすくなります。

3-5.生前対策コンサルティング

試算とともに、贈与・遺言・不動産対策などを組み合わせた生前対策の提案を受けることができます。

家族構成や保有している財産、ご家族への想いなど、お客様ごとに置かれている状況は異なります。

相続税の試算結果をもとに、課題解決に向けたオーダーメイドの提案を税理士は行うことができます。

3-6.遺言書の作成支援

遺言書の作成から執行までサポートすることができます。

お子様がいない方や、相続人同士が疎遠になっている方、相続人以外に財産を遺したい方などにとって、遺言書の作成はとても有益な相続税の生前対策です。

税理士は遺言書作成のご相談から執行までトータルでサポートすることができます。

3-7.税務調査への立ち合い・対応

相続税申告後、税務署から税務調査が入るケースがあります。

税理士は、事前準備から当日の立ち合い、調査官の対応まで全面的にサポートすることができます。

令和5事務年度の税務調査が入った割合は約5.5%です。(※)

決して高い数字ではないですが、税務調査は慣れていない方にとって大きなストレスとなるため、税理士の同席は精神的な安心にもつながります。

(※)国税庁「令和5年分相続税の申告事績の概要」によれば、令和5年度に相続税の申告書提出に係る被相続人の数は、合計で155,740人です。また「令和5事務年度における相続税の調査等の状況」を見ると、実地調査が行われた割合は8,556件です。

3-8.相続税の還付申請(払い過ぎた相続税の返還請求)

税理士は相続税申告が済んでいる方を対象に、相続税の還付が受けられるか検討し、還付が受けられる場合は税務署に請求をすることができます。

相続税申告をおこなった後でも、申告期限から5年以内であれば払いすぎた相続税を還付してもらえる可能性があります。

税理士は相続税の還付を受けられる可能性があるか、過去の資料をもとに確認・検討します。

そして、還付を受けられる可能性がある場合、「更生の請求」を税務署に提出することができます。

この校正の請求が税務署に認められると、払いすぎていた相続税は還付してもらえます。

4.税理士に相続について相談した場合の費用

税理士に相続税の相談をしたいと思っても、「どのくらい費用がかかるのか不安で、なかなか一歩を踏み出せない」という方も多いのではないでしょうか。

ここでは、税理士に依頼した場合の主なサービスごとの費用をわかりやすくご紹介します。

※以下の金額は一般的な相場であり、税理士事務所によって異なります。正式な費用は初回面談などで必ずご確認ください。

| サービス内容 | 費用の目安 | 備考 |

|---|---|---|

| 相続税申告 | 遺産総額の0.5~1.5%程度 | 財産御内容・難易度により変動 |

| 相続手続き代行 | 20万円~100万円程度 | 金融機関の数、不動産の有無により変動 |

| セカンドオピニオン | 1時間あたり2万~5万円程度 | ー |

| 相続税の試算 | 30万円~ | 財産評価に手間がかかる場合は追加費用が発生 |

| 生前対策コンサルティング | 内容により異なる(要見積もり) | 贈与・不動産活用など提案内容に応じて変動 |

| 遺言書の作成支援 | 20万~30万円程度 | |

| 税務調査への対応・立ち合い | 20万円~ | |

| 相続税の還付請求(更生の請求) | 還付金の10~30%(成功報酬型) | 還付の可否を精査したうえで請求。成功報酬型が一般的。 |

4-1.税理士報酬は安価な出費ではないが、費用対効果も高い

税理士報酬は決して安価な出費ではありません。「税理士に相談するだけの費用対効果はあるのか?」と疑問をお持ちになる方もいらっしゃるでしょう。

相続税の申告には高度な専門知識と豊富な実務経験が求められます。特に、土地の評価や各種特例の適用可否の判断には専門性が必要で、自己判断による申告では、本来納める必要のない相続税を過大に支払ってしまうリスクがあります。その点、相続税申告を専門とする税理士に依頼すると、適正な評価と正確な申告が可能となり、不要な税金の発生を防ぐことができます。

また、生前対策や税務調査への備えをしておくことで、将来の安心や家族間トラブルの回避にもつながります。

4-2.初回相談は無料の事務所も多数あります

最近では初回相談無料の税理士事務所が増えています。

まずは気軽に相談してみることで、ご自身の状況に合ったサポート内容を知ることができたり、費用感を把握することができます。

■詳細は相続について無料相談できる?無料相談のハードルと5つの窓口を紹介をご覧ください。

5.相続税の相談をする税理士の選び方【5つのチェックポイント】

相続税の相談をする税理士の選び方【5つのチェックポイント】をご紹介します。

| ポイント1 | 相続税専門の税理士である |

|---|---|

| ポイント2 | 事務所が面談しやすい場所にある |

| ポイント3 | 他の専門家と連携している |

| ポイント4 | 税理士報酬の基準が明確である |

| ポイント5 | 税務調査を意識した対応ができる |

5-1.相続税専門の税理士である

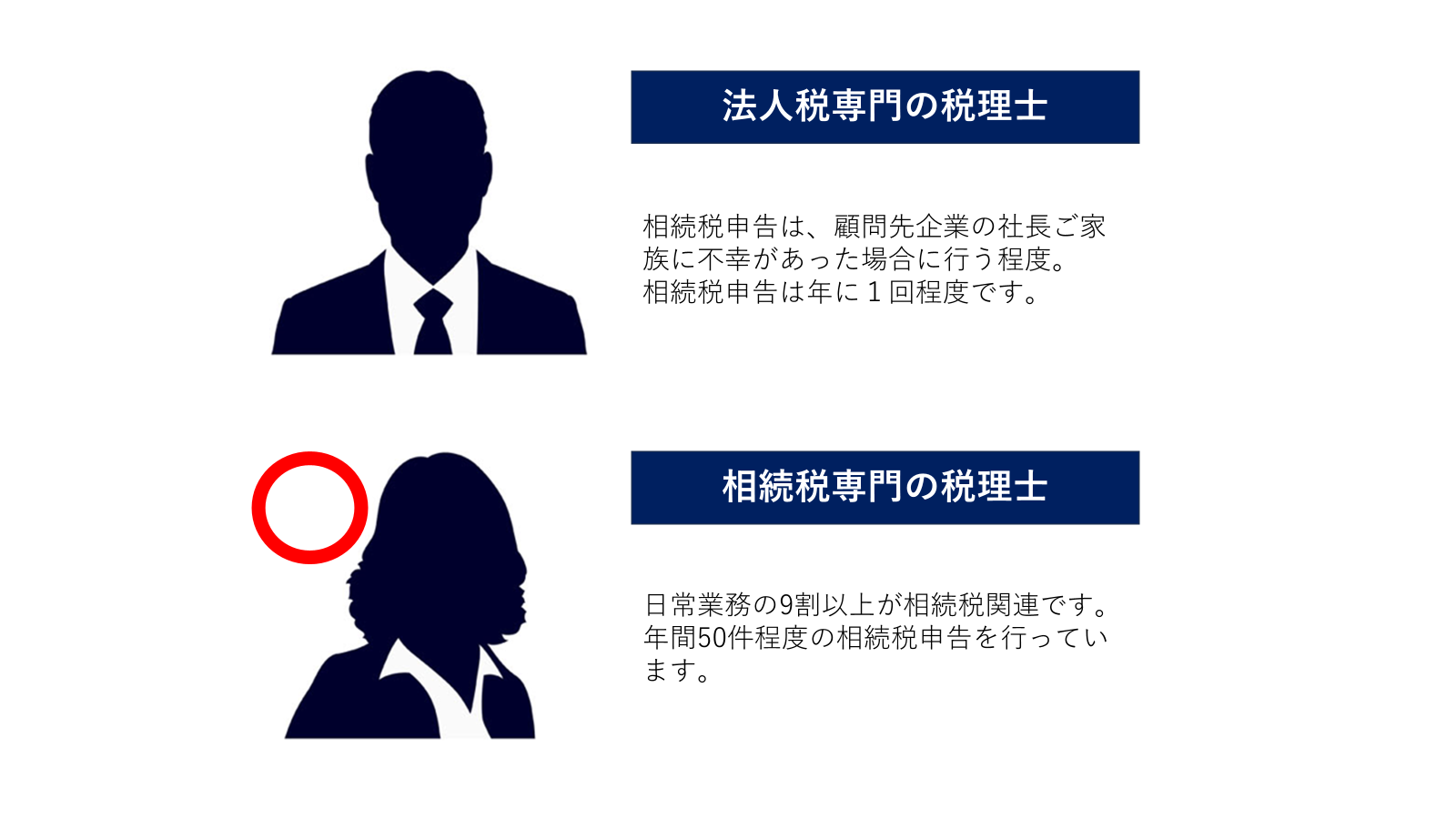

ポイントの1つ目は相続税専門の税理士であることです。

税理士には法人税や所得税など、それぞれ得意とする分野がありますが、相続税はその中でも特に高度な知識と専門性が求められる分野です。

例えば、体調がすぐれないときに適切な診療科を選ぶように、税金においても、その分野に精通した税理士に相談する必要があります。

多くの税理士事務所は企業向けの法人税を主な業務としており、相続税申告を日常的に扱っている税理士は限られています。中には、これまで一度も相続税申告を担当したことのない税理士も存在します。

相続税の実務経験が豊富で、減額要素や各種特例にも精通している税理士にご相談されることをおすすめします。

5-2.事務所が面談しやすい場所にある

ポイントの2つ目は事務所が面談しやすい場所にあることです。

相続税申告を税理士に依頼する場合、申告完了までに初回相談・中間報告・最終報告など、複数回の面談が必要になるのことが一般的です。

そのため、相続人全員が無理なく通える場所に事務所がある税理士を選ぶことが、スムーズな手続きにおいて非常に重要です。

また最近では、ご自宅への訪問に対応している税理士事務所も増えています。

「高齢の相続人の方がいらっしゃる」といった事情がある場合は、自宅訪問の可否や対応エリアについて事前に確認しておくとよいでしょう。

5-3.他の専門家と連携している

ポイントの3つ目は弁護士や司法書士など、他の専門家と連携していることです。

相続に関するお悩みは、相続税申告など税金の問題にとどまりません。

遺産分割に関するトラブル、不動産の名義変更、金融機関での口座解約手続き、そして将来の二次相続を見据えた対策など、対応すべき事項は多岐にわたります。

こうした複雑な相続手続きをスムーズに進めるためには、弁護士・司法書士・不動産鑑定士・土地家屋調査士・ファイナンシャルプランナー(FP)などの他の専門家の力が必要です。

税理士がこれらの専門家と連携していれば、税理士を窓口にしてワンストップで全ての手続きを依頼することができ、時間的・精神的な負担を大きく軽減することができます。

5-4.税理士報酬額の基準が明確である

ポイントの4つ目は税理士報酬の基準が明確であることです。

相続税申告を税理士に依頼する場合、税理士報酬は一般的に数十万円から数百万円と高額になるケースも少なくありません。そのため、報酬額の算定基準や加算報酬の内容、内訳などが明確に提示されているかどうかは、税理士選びにおいて非常に重要な判断材料です。

報酬体系が不透明なままでは、安心して大切なご家族の情報や資産状況を開示することが難しくなるでしょう。事前にしっかりと報酬に関する説明があり、契約内容が明快な税理士を選ぶことで、相続税に対する不安や疑問を軽減し、安心して任せることができます。

5-5.税務調査を意識した対応ができる

ポイントの5つ目は税務調査を意識した対応ができることです。

相続税申告後、税務署は申告内容に誤りや不備がないかを確認するため、1〜2年以内に税務調査を実施することがあります。これに備えた適切な対応ができるかどうかは、税理士の経験と専門性に大きく左右されます。

相続税申告に精通した税理士であれば、過去の税務調査対応の実績や、国税OBの在籍を通じて蓄積したノウハウを活かし、申告前から調査リスクのあるポイントを事前に検討し、必要な対応を講じることが可能です。これにより、税務調査が入る可能性を抑えるだけでなく、調査が行われた場合にも的確な説明を行い、追加課税のリスクを低減することができます。

相続税申告を税理士に依頼する際は、税務調査に関する経験や対応体制についても、確認しておくことをおすすめします。

【注意】税務調査率が低いのは必ずしもお客様のためにはならない

税務調査率をHPで公表している税理士も数多くいますが、税務調査率が低いからといって、必ずしもお客様のためになる税理士とは限らないのでご注意ください。

相続税を多く納めた場合、税務署が税務調査に入ることはありません。

お客様の大きな関心ごとである節税を意識した対応をせず、相続税を多く見積もって申告していれば、税務調査の率は必然的に下がるのです。

相続税において本当に頼りになる税理士は、税務調査の率で計ることはできません。

お客様と財産の評価についてお話しを重ねる中で、節税をしつつも税務調査リスクを減らす対応をすることができる税理士が、本当に頼りになる税理士といえるでしょう。

6.相続税でお悩みの方へー金融機関からのご紹介実績も豊富な辻・本郷 税理士法人

相続税について安心して任せたい方には、金融機関からの信頼も厚い辻・本郷 税理士法人へのご相談をおすすめします。

| ポイント1 | 業界トップクラスの相続税申告実績 ─ 年間読み込み中…件の信頼と専門性 |

|---|---|

| ポイント2 | 全国読み込み中…拠点のネットワークで、相続税申告を全国対応 |

| ポイント3 | 相続税申告だけでなく、相続に関するあらゆるお悩みをワンストップで解決 |

| ポイント4 | 税務調査にも強い!国税OBと連携し、リスクを最小限に抑える相続税申告 |

| ポイント5 | 相続税申告に安心の定額制|追加費用なしの「相続コミコミプラン」 |

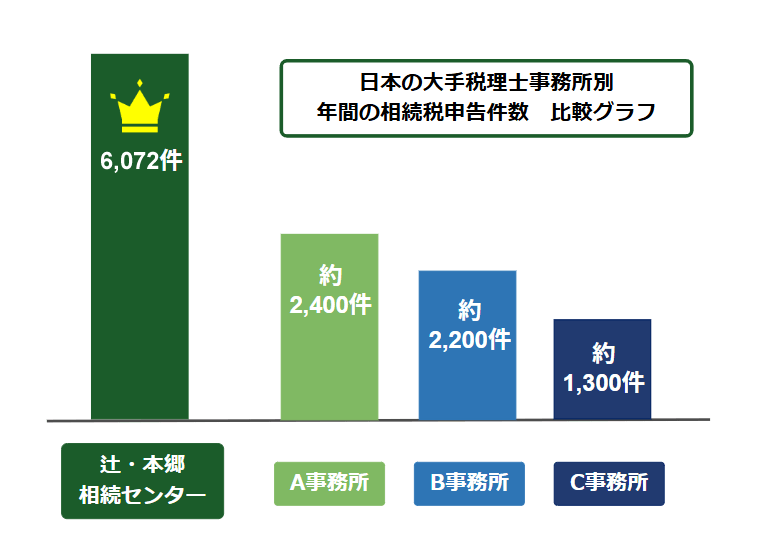

6-1.【ポイント1】業界トップクラスの相続税申告実績 ─ 年間読み込み中…件の信頼と専門性

辻・本郷 税理士法人は、2023年10月~2024年9月の1年間で読み込み中…件の相続税申告をサポートさせていただたいており、相続税申告件数・相続税に関するご相談件数ともに業界トップクラスの実績を誇ります。

在籍する480名以上の相続税専門スタッフが、長年蓄積してきたノウハウと実務経験を社内の独自システムで共有し、複雑な財産評価や各種特例の適用においても精度の高い対応を可能にしています。

「相続税申告を税理士に依頼したいけれど、どこに相談すればいいか分からない。」

そんな方にこそ、相続税に強い税理士法人としての圧倒的な実績と信頼を持つ、辻・本郷 税理士法人をご検討いただきたいと考えています。

6-2.【ポイント2】全国読み込み中…拠点のネットワークで、相続税申告を全国対応

辻・本郷 税理士法人は、北海道から沖縄まで全国読み込み中…か所に事務所を展開しており、相続税申告においても全国どこからでもご相談が可能です。

北海道・東北、関東、中部、関西、中国・四国、九州・沖縄と、各エリアに拠点があるため、お住まいの地域に近い事務所でスムーズに対応できます。

また、相続人が複数の地域に分かれている場合や、不動産が遠方にあるケースでもご安心ください。各地域の事務所が連携し、財産調査から申告手続きまで一貫して対応できる体制を整えています。

全国対応・地域密着のサポート体制で、相続税申告を安心してお任せいただけます。

■全国の事務所一覧はこちら

辻・本郷 税理士法人HP 国内拠点

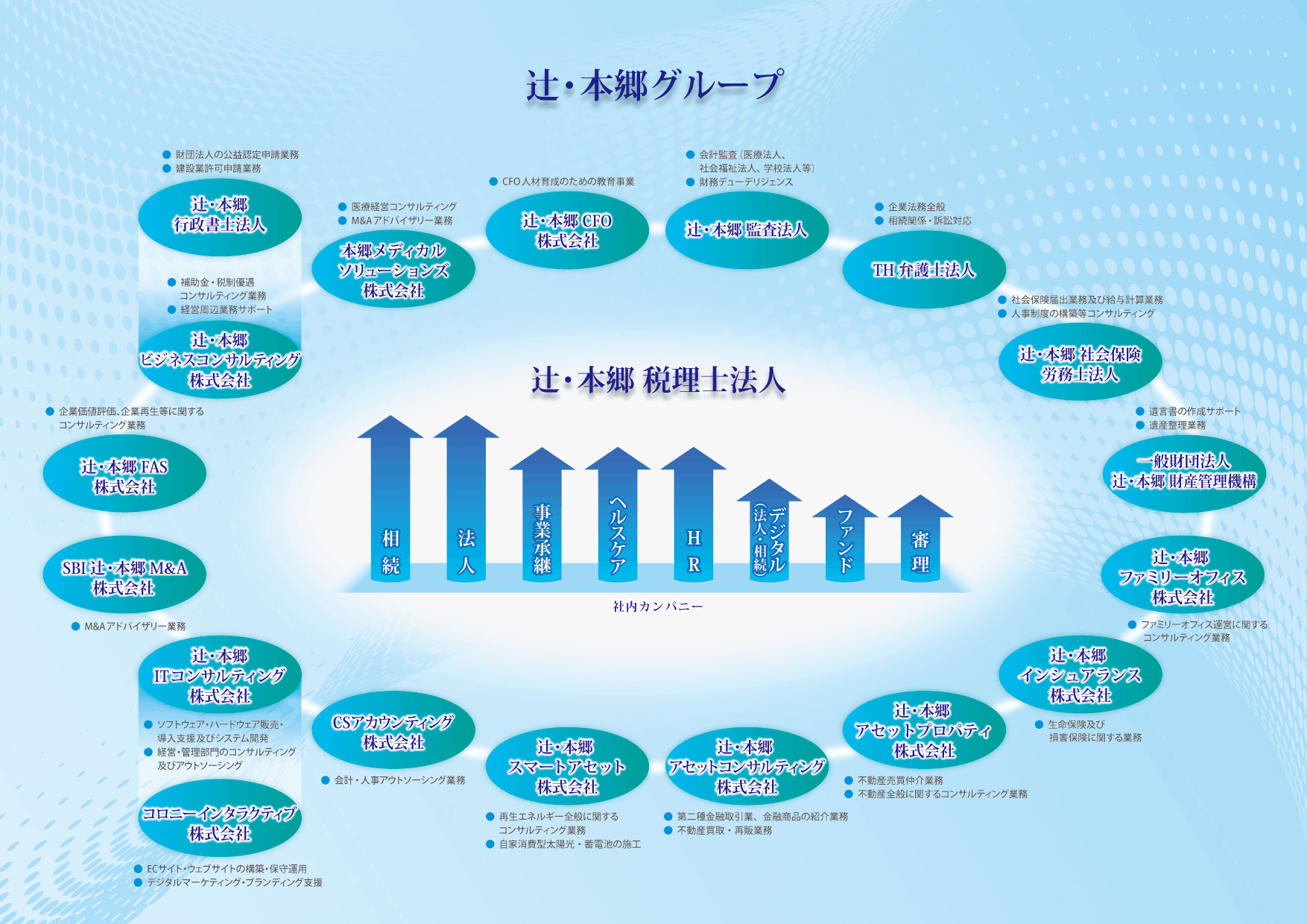

6-3.【ポイント3】相続税申告だけでなく、相続に関するあらゆるお悩みをワンストップで解決

辻・本郷 税理士法人は、グループ内に弁護士法人・司法書士法人をはじめ、相続に精通した各分野の専門家を擁しています。

これにより、税理士による相続税申告だけでなく、遺産分割協議、不動産の名義変更、口座解約手続き、二次相続の対策まで、相続全般のご相談にワンストップで対応可能です。

相続は税金だけでなく、法律や不動産、金融にまたがる複雑な手続きが必要となるケースも少なくありません。

「誰に相談すればよいか分からない」「どこから手をつけてよいか不安」といったお悩みも、相続税申告に強い税理士が中心となってトータルにサポートいたします。

■辻・本郷 税理士法人のグループ会社の一覧は法人概要をご覧ください。

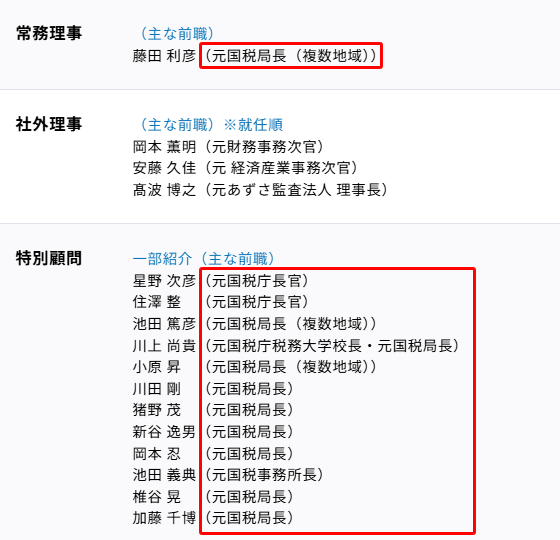

6-4.【ポイント4】税務調査にも強い。国税OBと連携し、リスクを最小限に抑える相続税申告

辻・本郷 税理士法人では、相続税申告後の税務調査を見据えた高品質な申告サポートを行っております。

当法人には、元国税庁長官・国税局長をはじめとする税務署OBが多数在籍しており、その在籍数は業界最大規模を誇ります。

これら国税OBで構成された「審理室」では、相続税申告書の内容について、税務署から指摘を受ける可能性がある事項を事前に精査・検討し、税務調査のリスクを未然に防ぐ体制を整えています。

また、万が一税務調査が実施された際には、国税OBが税理士とともに立ち会い、根拠をもって適切に説明・対応いたします。

「税務調査が不安」「申告に誤りがあったらどうしよう」といったご心配をお持ちの方にも、安心してご依頼いただけるサポート体制が整っています。

辻・本郷 税理士法人 法人概要

6-5.【ポイント5】相続税申告に安心の定額制|追加費用なしの「相続コミコミプラン」

辻・本郷 税理士法人では、明朗な料金体系の定額プラン「相続コミコミプラン」をご用意しています。

一律45万円(税込)で、条件を満たしている場合は追加費用が一切かかりません。

「相続税申告を税理士に依頼したいけれど、費用がどれくらいかかるか心配…」という方にも、安心してご利用いただけるサービスです。

相続税申告に強い税理士をお探しの方は、まずはお気軽に「相続コミコミプラン」からご相談ください。

7.よくあるご質問(Q&A)

相続税の相談に関するよくあるご質問を紹介します。

Q.相続税の相談はいつから始めればいいですか?

A.相続税の申告に関する相談であれば、相続が発生したらできるだけ早め(1~2ヶ月以内)に税理士へ相談することがおすすめです。

相続税申告には、相続開始日(主に被相続人が死亡した日)から10ヶ月以内という期限があります。

書類収集や財産評価、遺産分割に時間がかかることも多いため、相続が発生したらできるだけ早めに税入りしへ相談することをおすすめします。

また、生前対策は内容によっては、数年単位で準備が必要なものもあるため、早め早めの相談をおすすめします。「まだ早いかも…」と思っていても、現状の相続税の見通しを把握するだけでも将来の備えになります。

Q.税務署に相談すれば十分ではありませんか?

A.税務署は制度の概要や計算方法などの一般的な説明のみ対応しています。

以下のような個別具体的な内容は税務署では対応してもらえません。

- 具体的な相続税額の試算

- 申告書の作成や提出の代行

- 節税のための生前対策の停何

これらを個別に対応してもらいたい場合は税理士への相談が必要です。

Q.遠方に住んでいる場合でも税理士に相談できますか?

A.はい、多くの税理士事務所ではオンライン相談(zoom等)や電話対応が可能です。

また、全国展開している税理士法人であれば、最寄りの事務所での面談やエリア間連携もスムーズです。

8.まとめ

相続税についての悩みは、人それぞれ異なります。

「申告が必要かどうかわからない」「節税対策をしたい」「税務署に聞いてもよく分からなかった」

そんな時に頼りになるのが、税金の専門家である税理士です。

本記事では、相続税の相談先として税理士をおすすめする理由、具体的な相談内容、費用の目安、他の窓口との違いなどを解説してきました。

改めて押さえておきたいポイントは以下の通りです。

- 相続税の申告、相続税の負担を軽減させる対策には、個別具体的な判断や書類作成が必要である

- 税務署などの公的窓口では、一般的な説明のみしか受けられない

- 税理士は相続税申告の作成代行から税務調査対応、生前対策までを一貫してサポートしてくれる

- 実際に申告を行う人の86.5%以上が税理士に依頼している(財務省データ)

相続税申告はミスや遅れが思わぬペナルティや納税負担に繋がることもあります。

後悔のない選択をするためにも、信頼できる税理士に早めに相談することをおすすめします。