「0円で会社設立ができるって聞いたけど本当かな」

「できるだけ安く会社を設立したけど、どうすればいいのだろう」

ネットなどで「会社設立0円!」などという広告を見かけたことがあるかもしれませんね。

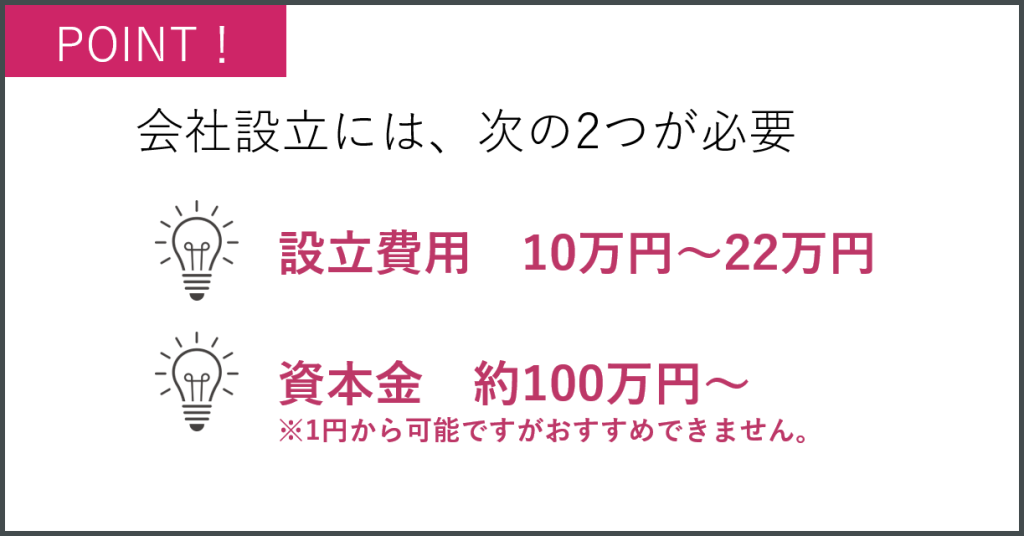

しかし、結論を先に言うと、0円で会社設立はできません。事業形態にもよりますが、会社設立費用10万円〜22万円と資本金100万円〜300万円が必要になります。

資本金は会社によって異なりますが、新規の会社設立の場合は100万円〜300万円ほどの会社が多いです。

簡単な内訳を説明しましょう。まず、設立において、株式会社と合同会社では下記の初期費用がかかります。

▼法人設立にかかる初期費用

| 費用の項目 | 株式会社 | 合同会社 |

| 会社情報の登録にかかる税金(登録免許税) | 150,000円 | 60,000円 |

| 会社の規則(定款)を紙で作成する手数料(定款認証印紙代) | 40,000円 | 40,000円 |

| 会社の規則(定款)の認証にかかる手数料(定款認証手数料) | 32,000円 | 不要 |

| 合計 | 222,000円 | 100,000円 |

上記にくわえ、資本金が100万円~300万円ほど必要となります。

資本金は法律改正により最低金額が撤廃されたことから、理論上では「資本金1円でも、会社設立が可能」といえます。

しかし、実際に「資本金1円」の会社を設立してしまうと、次のようなデメリットが生じます。

| ・会社の運転資金がない ・融資を受けられない ・会社の信用・評価がなくなる |

このように、「0円」や「資本金1円」で会社設立することは、現実的ではありません。

とはいえ、会社設立時は利益が出ていない状態であるため、できるだけコストを抑えたいものですね。

そこでおすすめしたいのが、「会社設立代行サービス」です。司法書士や税理士など、会社設立のプロに面倒な申請を依頼できる上、自分で設立するよりも費用が安くなる可能性があります。

しかし、代行サービスの中には「手数料0円」などと広告しながら、実際には高額なオプション料金などを請求する悪質な業者もあり、注意が必要です。

そこでこの記事では、次のようなことをお伝えします。

▼この記事のポイント

| ・なぜ、0円で会社設立は現実的ではないのか ・「資本金1円」はやめておくべき3つの理由 ・会社設立時の資本金の目安と決め方 ・会社設立時に利用できる補助金や助成金 ・代行サービスを利用したほうがお得になるわけ ・損をしない代行サービスの選び方 |

この記事を読めば、0円で会社設立ができない理由が理解できます。その上で、時間や手間をかけず、コストを最大限に抑えた会社設立の方法がわかるでしょう。

スムーズな会社設立の第一歩を踏み出すために、ぜひこの記事をお役立てください。

目次

1.「0円で会社設立」は現実的にできない!

最初に、「0円で会社設立」は現実的ではないことをお伝えしましょう。

そもそも、会社設立には、「設立費用」と「資本金」が必要だからです。

1-1.絶対に発生するお金1│設立費用(10〜22万)

まず、会社を設立するには「設立費用」がかかります。

最低でも、株式会社で222,000円、合同会社で100,000円必要です。

【法人設立にかかる初期費用】

| 費用の項目 | 株式会社 | 合同会社 |

| 会社情報の登録にかかる税金(登録免許税) | 150,000円 | 60,000円 |

| 会社の規則(定款)を紙で作成する手数料(定款認証印紙代) | 40,000円 | 40,000円 |

| 会社の規則(定款)の認証にかかる手数料(定款認証手数料) | 32,000円 | 不要 |

| 合計 | 222,000円 | 100,000円 |

※合同会社は経営者と出資者が同一の会社です。詳しくは「KW 株式会社 合同会社 」をご覧ください。

代行サービスに依頼した場合は、紙の定款を「電子定款」にすることで、定款認証印紙代(40,000円)がかからないこともあります。

また、合同会社は定款認証が不要なので、手数料は必要ありません。

1-2.絶対に発生するお金2│資本金(1円〜)

設立時は、資本金が「最低1円」はかかります。

とはいえ、2章の「会社設立時の「資本金1円」は避けるべき3つの理由」でも詳しく解説しますが、資本金1円は常識的ではなく、新規設立時は100万円~300万円の会社が多いです。

| 会社設立代行サービス「手数料0円」には注意が必要です! |

| なお、「手数料0円!」を掲げている会社設立代行サービスもあります。実際は手数料がかからないだけで別途費用がかかることが多いので、注意が必要です。詳しくは、6章の「損をしないための会社設立の代行先の選び方」を参考にしてください。 |

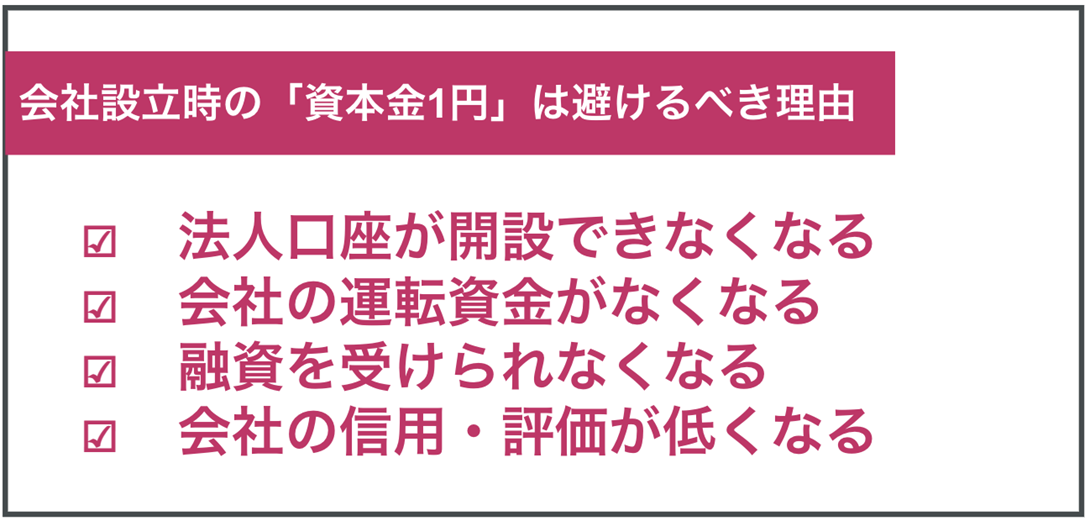

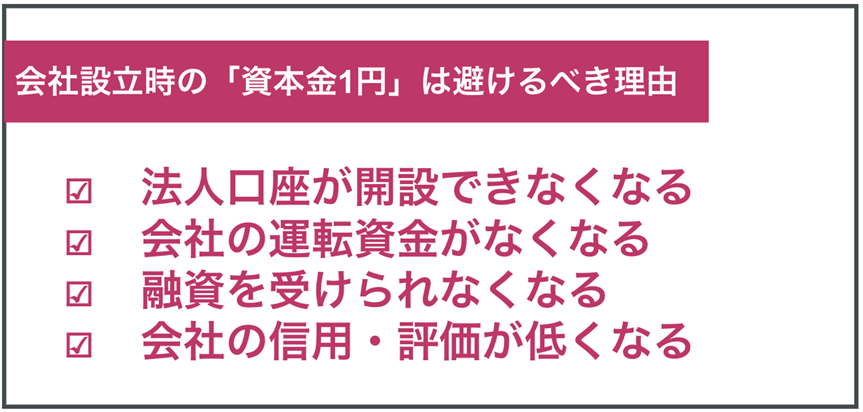

2.「資本金1円」での会社設立は絶対に避けるべき4つの理由

2006年の法改正により、資本金の最低金額の決まりが撤廃されたため、理論上では「資本金1円」でも会社設立は可能となりました。

しかし、「資本金1円」は次の4つの理由により、絶対に避けるべきです。

それぞれ詳しく説明していきましょう。

2-1.法人口座が開設できなくなる

資本金が1円の場合、会社名義の口座(法人口座)の開設ができない場合があります。

法人口座を開設するには、「審査」を受ける必要があります。設立間もない会社は、当然「信用」がまだありませんから、資本金の大きさは、会社が信頼できるかどうかの判断材料となるのです。

また、過去に法人口座を利用した「振り込め詐欺」などが増えたため、資本金1円は「怪しい会社」と思われかねません。

法人口座は、会社を経営する上で必ず必要となります。資本金1円は避けるべきでしょう。

2-2.会社の運転資金がなくなる

「資本金1円」とは「会社の運転資金(元手金)が1円しかない」ということになります。

つまり、会社を日常的に運営する上で、使える現金は1円しかありません。

100円のノートを購入しただけで、99円の「債務」が発生してしまうのです。まとまった仕入れなどが発生すると、すぐに「債務超過」に陥ってしまいます。

たとえ、経営者の個人資産からお金を出しても、会社としては「借入金」となり、返済が必要になります。

結局は、個人資産から補填することになるので、最初からある程度の運転資金(資本金)は必須といえるでしょう。

2-3.融資を受けられなくなる

資本金が1円の場合、金融機関からの融資が受けられません。

金融機関の担当者は、設立したばかりの会社が借り入れを申し込んだ際、まずは会社の資本金を確認するからです。

既存の会社なら決算書を見てから安全性をチェックしますが、設立したばかりの会社は決算書がありません。

そのため、「どれだけ自己資金を用意できたか」を判断できる資本金が、会社の安全性を測る目安となります。なお、日本政策金融公庫の「新創業融資」は、自己資金の2倍~3倍程度が融資の限度額となっています。

資本金1円では、債権を回収できる目安がないため、融資をしてくれる金融機関は皆無といっても良いでしょう。

2-4.会社の信用・評価が低くなる

資本金が1円の場合、会社としての信用や評価が著しく下がります。

一般的に資本金は、企業の信頼度を示す目安となるからです。

たとえば、運転資金(資本金)が少ないと、事業成長のための資金がないので、事業の持続性が疑われます。予期せぬリスクに備えることもできないため、会社の安全性も証明できません。

そもそも資本金が1円の会社は、一般的な会社から見て「常識的ではない」と、評価が低くなってしまうのです。

3.会社設立時の資本金の目安と決め方

「資本金0円」で会社の設立は難しいことがお分かりになりましたでしょうか。

とはいえ、資本金の金額をどのくらいに設定すればいいのか迷いますよね。

資本金は多ければ良いわけではありません。資本金の額によって、消費税などの税金面や許認可の条件などにも大きく影響するからです。

1つの目安として、会社設立時の資本金の額は、最低でも「初期費用+3ヶ月分の運転資金」の金額があると安心です。

日本にある法人の具体的な金額としては、業種にもよりますが「300万円前後が多い」といわれています。

新規会社設立時には100万円~300万円の会社が多いです。

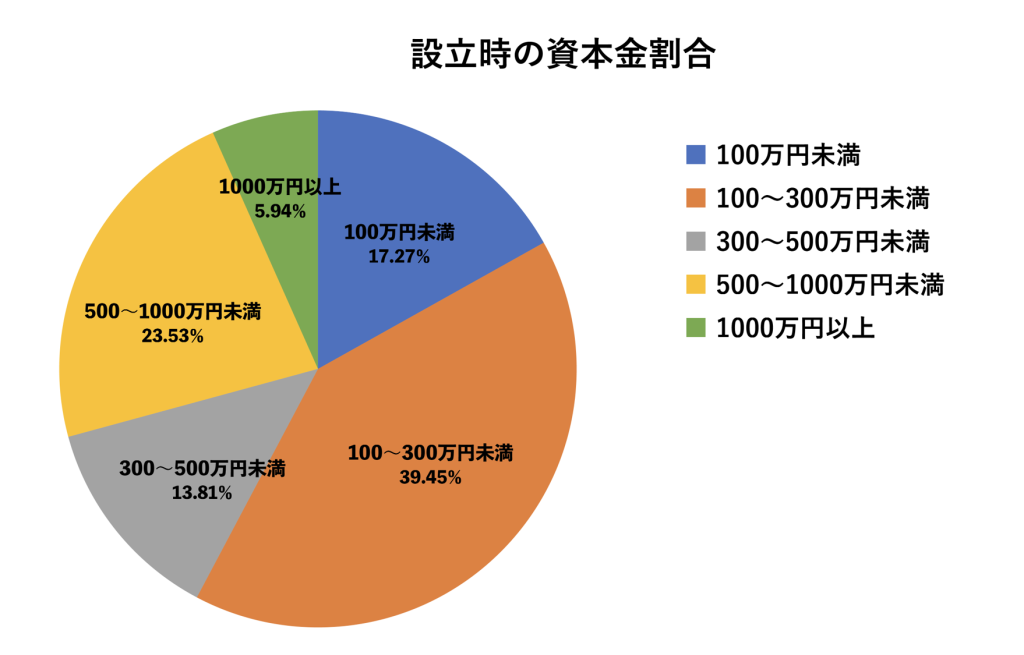

下のグラフは、日本企業の資本金の割合を表したものです。100万円~300万円が、1つの目安であることがわかります。

▼新規設立企業の資本金割合(2024年6月設立)

参考:政府統計の総合窓口(e-Stat)「https://www.e-stat.go.jp/dbview?sid=0003268298」

しかし、自分の会社にとって「どのくらいが適切」であるかは、決めにくいものですよね。

実際には、次のことに考慮しながら決定するとよいでしょう。

これらの項目を具体的に解説していきましょう。

3-1.初期費用

初期経費は、会社を開業する際に必要となる費用のことです。開業費ともいいます。

会社の賃料や、仕事で利用する備品、通信費、税理士などに支払った費用を含みます。

最近では、初期費用を抑えるためにバーチャルオフィスなどを利用する人も増えています。事務所の賃料が安くなるので、初期経費は約100万円程度に抑えることも可能です。

資本金を決める際に、おおよその費用を書き出して、計算しておくと良いでしょう。

▼初期経費のシュミレーション例(バーチャルオフィスを利用した場合)

| 経費項目 | 単価 | 年額 |

| 会社の賃料(バーチャルオフィス) | 月額10,000円 | 120,000円 |

| パソコン | 100,000円 | 100,000円 |

| パソコン周辺機器(プリンター、Wi-Fi設備) | 50,000円 | 50,000円 |

| 通信機 | 固定電話月額10,000円 工事費 20,000円 スマートフォン月額 10,000円 Wi-Fi月額 5,000円 | 260,000円 |

| 会社の実印・銀行印文具・名刺などの消耗品 | 50,000円 | 50,000円 |

| 税理士などの費用 | 月額30,000円 | 360,000円 |

| 会社設立費用(株式会社) | 222,000円 | 222,000円 |

| 合計 | 1,162,000円 | |

| 会社設立の登録免許税も資本金によって異なる |

| 会社を設立する際に必要となる「登録免許税」は、下記のように定められています。 <株式会社> 150,000円または資本金額 × 0.7% ※上記のどちらか高い額を納税 <合同会社> 60,000円または資本金額 × 0.7% ※上記のどちらか高い額を納税 株式会社の場合の例: 資本金が3,000万円→登録免許税は21万円です。 資本金が1円→登録免許税は15万円です。 |

3-2.運転資金

資本金を決める際に、重要なのが「運転資金」です。

運転資金とは、会社を経営する上で発生する仕入れや、必要な備品などを購入するための費用です。

突発的に必要となる新しい設備の購入費や、大きなトラブル時などに支払う費用は含みません。

設立時の運転資金は、売上が無くても事業を続けられるくらいの金額を想定し、3ヶ月分、できれば半年分は想定しておくと安心でしょう。

3-3.許認可などの条件

許認可などの条件も確認しましょう。

業種によっては資本金の規定(最低ライン)が設けられている場合があるからです。

会社の許認可を受ける条件として一定額以上の資本金があり、足りないと事業自体を行うことができません。

▼資本金が一定金額以上であることが条件となる業種

| 人材派遣:資本金や資本剰余金などの純資産の合計が2,000万円以上かつ1,500万円は現預金 一般建設:純資産が500万円以上 特定建設:資本金2,000万円以上かつ純資産全体では4,000万円以上 旅行業:3,000万円以上 |

会社の許認可を受ける際は、資本金の額が条件に含まれていないか、しっかりと確認することが必要です。

3-4.消費税などの税金面

資本金の金額は、最初の2年は1,000万円未満に設定した方が、税金面でお得になります。

金額によって税金の負担額が、大きく変わるからです。設立時の資本金によって優遇される税金は、具体的に次の3つです。

詳しく解説しましょう。

3-4-1.【消費税】資本金1,000万円未満だと優遇

消費税法では、資本金1,000万円未満の会社は、設立の1期目の消費税が免除されます。

さらに2期目も、特定期間(前年度の期首から6ヶ月間)の課税売上高が1,000万円以下である場合、消費税が免除されます。(参考:消費税法9条1項)

| 設立1期 | 設立2期 | |

| 資本金1,000万円未満 | 免税 | 売上1,000万円以下で免税 |

| 資本金1,000万円以上 | 課税 | 課税 |

反対に、設立時の資本金が1,000万円以上の場合は、初年度から消費税が課税されることになります。

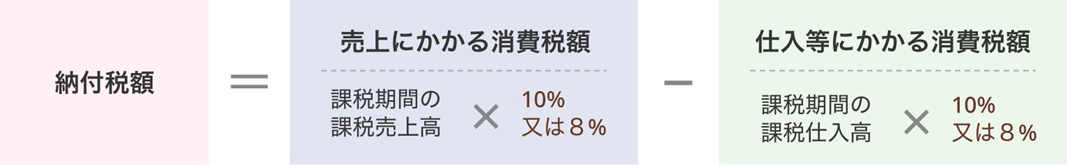

課税される消費税額は、商品やサービスを販売した際にお客様から預かる消費税の総額から仕入れなどの際に支払った消費税を差し引いた金額です。

▼一般課税の計算方法

法人が消費税を納付する際の計算は、次のようになります。  消費税額 = サービスや商品を売り上げた際に預かった消費税額 ー 仕入れ等で支払った実際の消費税額(10%または8%) たとえば、1,000円で販売しているお皿の仕入れが500円だった場合を考えてみましょう。 販売額の消費税(10%)は100円、仕入れの消費税(10%の場合)は50円なので、 本来法人として課される消費税は100ー50=50円です。 このお皿が年間1200枚売れている場合、設立時の資本金を1,000万円未満に抑えることによって、年間60,000円が免税となります。 |

特別な理由がない場合、会社設立2年以内は、資本金を1,000万円未満に抑えておくとよいでしょう。

3-4-2.【法人住民税】資本金1,000万円以下だと優遇

資本金が1,000万円以下の場合、税額軽減制度が適用され、法人住民税が優遇されます。

法人住民税は、会社の事務所がある都道府県および市町村へ支払う税金で、「均等割」と「法人税割」から構成されています。

この内、均等割は、会社の資本金や従業員の数に応じて決められており、1,000万円以下は税額が少なくなります。

▼法人住民税の均等割金額(従業員50名以下の場合)

| 資本金等の額 | 都道府県民税均等割 | 市町村民税均等割従業者数50人以下 | 都道府県と市町村均等割額の合計 |

| 1千万円以下 | 2万円 | 5万円 | 7万円 |

| 1千万円超1億円以下 | 5万円 | 13万円 | 18万円 |

| 1億円超10億円以下 | 13万円 | 16万円 | 29万円 |

| 10億円超50億円以下 | 54万円 | 41万円 | 95万円 |

| 50億円超 | 80万円 | 41万円 | 121万円 |

参考:総務省「法人住民税 税額の計算方法 均等割」

※東京23区に事業所がある場合の特例や、地域によって地域税や森林税が加算される場合もある

(詳細は総務省「令和3年度法人住民税・法人事業税税率一覧表」をご覧ください)

資本金が1,000万円以下と1,000万円超では、2倍以上の差があるので、事業が軌道に乗るまでは1,000万円以内におさえていたほうがよいでしょう。

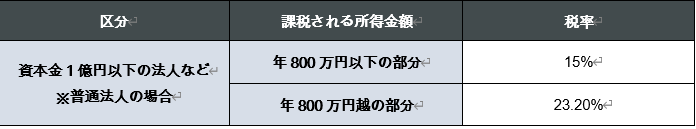

3-4-3.【法人税】1億円以下だと優遇

資本金が1億円以下で、さらに所得金額が800万円以下の場合、税率がさらに低くなります。

法人税率は、所得金額に応じて変わります。所得が800万の場合は15%ですが、800万円を超えると23.20%の税率になります。

参考:国税庁|法人税の税率を元にグラフと表を作成

たとえば、所得が800万円(税率15%)と、850万円(税率23.20%)の場合を例に、どのくらい変わるのか見ていきましょう。

| 《所得が800万円の場合》 ・800万☓15%=120万円 最終的な法人税は120万円 《所得が850万円の場合》 ・課税所得850万円のうち800万円には法人税率15% 800万円 X 15% = 120万円 ・課税所得850万円のうち800万円を超えた、残りの50万円には法人税率23.20% 50万円 X 23.20% = 11万6000円 120万円 +11万6000円 =133万6000 最終的な法人税は133万6000円 |

※概算で計算しています。

上記の場合、所得の50万の差で、税金は13万円近くも高く納めることになります。

少しの差で、税金の額が大きく異なることもあるため、税理士などに相談しながら、税金対策をすることも考えておきましょう。

4.会社設立時に使える助成金や補助金の一覧

これまでにお伝えしたように、会社設立には最低でも会社設立費用10万円~22万円と資本金100万円~300万円の費用がかかります。

会社としての利益が出ていない段階では、手痛い出費となり、運転資金にも影響がでるかもしれません。

しかし、助成金や補助金を上手に利用すれば、大幅に費用を軽減できる可能があります。

会社設立時、または設立の後に申請できる助成金や補助金を、紹介していきましょう。

助成金や補助金は他にも種類がありますが、返済の必要がなく、設立時や設立初期に利用しやすい制度をピックアップしました。

▼会社設立時に申請できる助成金・補助金の例

| 設立前に申請できる |

| ・創業者向け助成金・補助金(都道府県別) ・地域中小企業応援ファンド(スタート・アップ型) ・NEDO スタートアップ企業支援 ・事業承継 ・引継ぎ補助金(経営革新) |

| 設立後に申請できる |

| ・小規模事業者持続化補助金 ・IT導入補助金 ・ものづくり ・商業 ・サービス生産性向上促進補助金 ・キャリアアップ助成金 ・地域雇用開発助成金(地域雇用開発コース) |

ただし、これらの助成金・補助金には、一定の条件を満たし、審査に通る必要があります。

申請時には、事業計画書や納税証明書、提案資料なども必要となるので、充分な下準備をしてから申請しましょう。

| 助成金や補助金についてさらに詳しく知りたい方は「【2024年】会社設立でお得な助成金・補助金一覧|申請方法付き」をご覧ください。申請方法や受取金額まで、網羅的に解説しています。 |

4-1.設立前に使える助成金・補助金

まずは、設立前の段階で申し込みができる助成金をご紹介します。

詳しい内容や条件は、名称をクリックすると各助成金・補助金のホームページに飛ぶことができるので、ご確認ください。

▼会社設立前に申請できる助成金・補助金

| 都道府県別の助成金・補助金・支援情報ヘッドライン「J-Net21」 ・中小企業庁「都道府県等中小企業支援センター」 |

| <概要> ・助成金額:10〜300万円程度 ・その地域で創業することなどの条件あり ・受給までに1ヶ月〜2年程度かかる場合もある |

| 地域中小企業応援ファンド(スタート・アップ応援型) |

| <概要> ・助成金額:50〜500万円程度 ・会社を設立する地域にファンドがあることなどの条件あり ・経費の一部や全部を対象期間終了後に助成 |

| NEDO 実施者募集(公募) |

| <概要> ・助成金額:2,000万〜25億円以内 ・テーマに応じた技術開発や研究であることなどの条件あり ・実績を報告後に支払い |

| 補正予算 事業承継・引継ぎ補助金 |

| <概要> ・助成金額:100万〜600万円以下 ・廃業する事業所などから引き継ぎ創業することなどの条件あり ・対象事業終了後に支払い |

ただし、これらの助成金や補助金は、事業を行う地域や事業の内容などによって利用できるものが異なります。

4-2.会社設立後に申請できる助成金・補助金

会社設立後でも利用できる助成金や補助金をご紹介します。

詳しい内容や条件は、名称をクリックすると各助成金・補助金のホームページに飛ぶことができるので、ご確認ください。

| 小規模事業者持続化補助金 |

| <概要> ・助成金額:200万円以下 ・比較的小規模事業者の条件あり ・対象事業終了後に支払い |

| IT導入補助金 |

| <概要> ・助成金額:5万〜450万円以下 ・「SECURITY ACTION」の実施などの条件あり ・ITツールを導入し、対象事業が終了したあとに支払い |

| ものづくり・商業・サービス性向上促進補助金 |

| <概要> ・助成金額:100万〜40,000万円以下 ・対象事業の実施場所を有しているなどの条件あり ・対象事業終了後に支払い |

| キャリアアップ助成金 |

| <概要> ・助成金額:一人を正社員化で57万円など ・雇用保険適用事業所であることなどの条件あり ・早い場合で申請から半年程度で支払われる |

| 地域雇用開発助成金(地域雇用開発コース) |

| <概要> ・助成金額:100万円 ・300万円以上かけて雇用保険適用事業所を設置するなどの条件あり ・ITツールを導入し、対象事業が終了後に支払い |

これらの申請には、細かい条件や例外なども多く、個人で申請するとかなりの手間がかかります。

時間がない人や、どれを申請すればいいのか分からない場合は、税理士や社労士などの専門家に相談したほうが、良い条件で受け取れるケースもあるため安心でしょう。

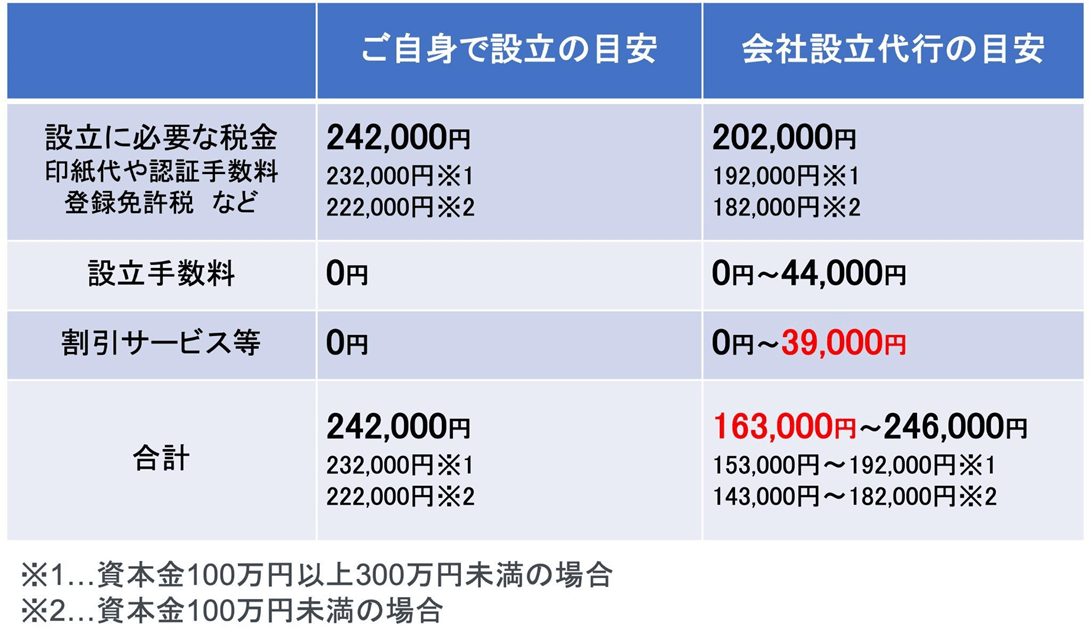

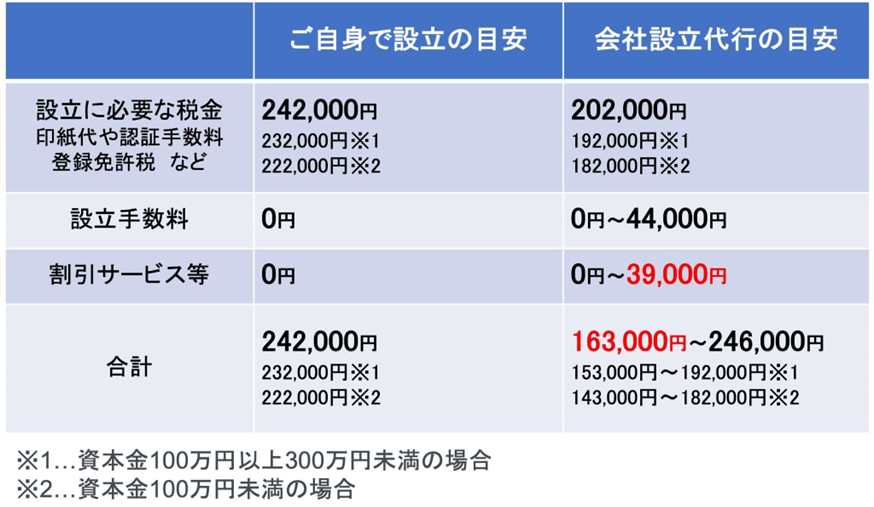

5.実は自分でやるより代行サービスに頼む方が設立費用は安く済む!

ここまで記事を読んでこられた方は、「会社設立ってなんだか大変そうだな」と思ったかもしれませんね。

しかし、「それでも、専門家に依頼するよりも、自分でやったほうが安いだろう」と考えてはいませんか?

実は、自分で会社設立の手続きを行うよりも、「代行サービス」に依頼した方が、設立費用は安くなります。割引サービスなどをうまく利用すれば、かなりお得になるでしょう。

しかも、自分で設立した場合には、面倒で時間のかかる書類作成や申請をする必要があります。

知識のない人が行うと、かなりの手間や時間がかかり、結局は高い費用をかけて専門家に依頼することにもなりかねません。

代行サービスなら専門知識が必要な手続きを、費用を抑えて効率よく行ってくれるので、手間や時間が大幅に短縮されます。

▼会社設立で代行してもらえる内容

| ・定款の作成・認証を受ける ・登記申請書作成 ・申請手続きをする ・設立登記後の手続き ・法人の実印をつくる |

また、代行サービスの方が安い理由として、「電子定款」を利用するため、定款認証印紙代が不要になることもあります。

会社設立時に必要な会社の規則(定款)を、従来の紙の書類で行うと40,000円の手数料(定款認証印紙代)がかかります。しかし、パソコンなどで作成する別途機材やツールがある代行会社なら、手数料40,000円が免除されるのです。

費用をかけずに、スムーズに会社の設立をしたいなら、代行サービスの利用をおすすめします。

6.損をしないための会社設立の代行先の選び方2つ

会社設立には、代行サービスをうまく利用するとよいことがお分かりになったと思います。

では実際に、会社設立の代行先は、どのようにして選べば良いのでしょうか。

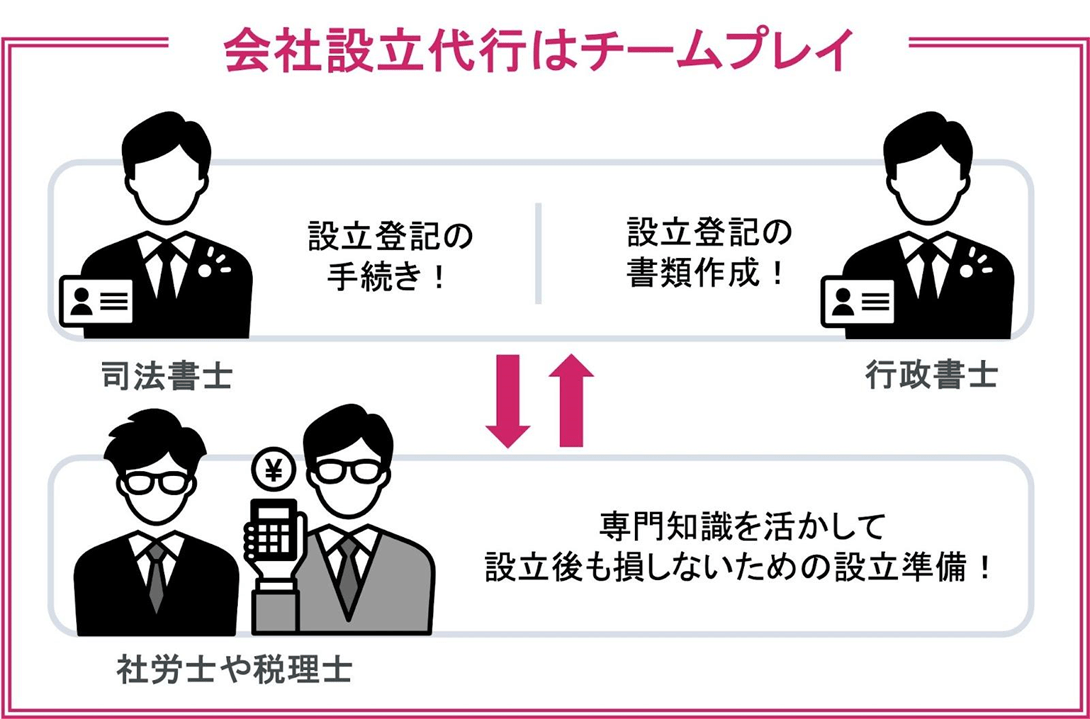

会社設立代行を依頼できる専門家は、主に次の4つの士業です。

| 代行を依頼できる4つの士業別と会社設立代行の内容 | |

| 司法書士 | ・会社設立の書類作成 ・定款認証代行 ・会社設立登記申請 |

| 行政書士 | ・会社設立の書類作成・定款認証代行 |

| 社会保険労務士 | ・保険関係の書類手続き・保険関係の手続き代行 |

| 税理士 | ・税務関係の書類作成・税務関係の手続き代行 |

実は、会社の設立を代行できるのは、司法書士に限定されています。

そのため、代行サービスには司法書士は欠かせません。会社の設立だけなら司法書士に依頼するとよいでしょう。

また、できるだけ節税をしながら会社を運営したいならば税理士に、面倒な保険関係の書類手続きなら、社会保険労務士に依頼するなど、ニーズに合わせた依頼ができます。

実際に、それぞれの士業が連携をとりながら、共同で代行サービスを行っている業者がほとんどです。

会社の設立段階から、士業のアドバイスを受けることで、創業後の会社運営が円滑に行えるようになります。それぞれの専門知識や情報を活かした、最適なサポートが可能になるからです。

では、実際に代行サービスをどのように選べば良いのでしょうか。ポイントは次の2つです。

この章では、すべての会社設立代行サービスに共通する選び方を紹介していきます。

6-1.代行費用に定款認証印紙代、定款認証手数料、登録免許税の3つを含む

代行してくれるサービス範囲が明確で、費用に定款認証印紙代、定款認証手数料、登録免許税の3つを含んでいる業者を選びましょう。

Webサイトなどに「会社設立0円!」と宣伝されていても、実際には、上記の3つは必ず必要になります。

必要な費用がわかりにくい業者や、「無料」と書かれているにもかかわらず、必要な申請が追加オプションとして有料になっているケースもあります。

後で高額の請求におどろかないために、以下の内容が明記されているか、チェックすることも忘れないでください。

| 明記されているか調べておきたいポイント |

| ・代行先が手続きしてくれる代行内容 ・事業主がしなければいけない準備や手続き内容 ・他の士業と提携している内容 ・追加オプションで対応してもらえるサービス内容 ・打ち合わせする際の方法 ・設立代行を依頼する際に決められた条件 など |

6-2.定款作成から登記まで代行してくれる

サービスの内容に、定款作成から登記まで代行しているかを、明記している業者を選びましょう。

すべてを代行してくれると、手間や時間がかからず大変便利です。なによりも専門家が行うので、ミスや申請漏れを防ぐことができます。

代行先によっては、登記のみを代行し、定款を自分で作成するところもあります。

しかし、自分で作った定款では、内容や書き方によって事業の許認可を得ることができない場合や、のちに法律上の問題が浮上するケースもあります。

定款は、一度作成すると安易にやり直しができません。株主総会の特別決議が必要になりますし、登録免許税として3万円の費用がかかります。

定款作成や登記がオプションや別料金になっていないか、きちんと確認することをおすすめします。

7.資産を1円でも多く守りたいなら税理士へ依頼すべき理由4つ

これから会社運営を開始するにあたり、資産を1円でも多く守りたいなら、税理士に依頼することをおすすめします。

設立時に節税対策をきちんとしておくことで、のちにかなりの税額を軽減する効果があるからです。

会社設立後は、決算や年末調整には、かならず税理士へ依頼することになります。同じ依頼をするなら、設立時から依頼することで、税金対策が取りやすくなるでしょう。

また、税理士と契約することで、毎月の帳簿付けや経理のアドバイスも行ってくれるので、経理スタッフを雇用するよりも、かなりの費用を削減することができます。

| 顧問税理士の月額顧問(例) | 月3万円(売上高に応じて2,000円〜15,000円加算)※決算期は、決算料の9万円加算 |

| 経理スタッフを雇用した場合 | 月15〜20万円ほど |

初期費用がかかったとしても、数年後には余裕で元が取れることになるでしょう。

会社設立時から税理士をおすすめする理由として次の4つがあげられます。

それぞれ解説していきましょう。

7-1.適切な資本金の金額がわかる

設立時に税理士に相談することで、適切な資本金の金額がわかります。

税理士は、事業の形態や今後の融資などを考慮しながら「どのくらいが適切か」を提案してくれるでしょう。

資本金の金額によっては、税金の金額や融資審査、許認可等に大きく影響します(2.会社設立時の「資本金1円」は避けるべき3つの理由)

会社を設立した後で、「やっぱり資本金を変更したい」と考えても、気軽に変えられるものではありません。

資本金への適切なアドバイスを受けることで、のちに大きな節税効果となります。

7-2.適切な決算期を選ぶことができる

税理士に依頼すると、適切な決算期を選ぶことができます。

決算期は自由に設定することが可能ですが、安易に決算期を決めてしまうと、会社の納税額に影響が出てしまいます。

たとえば、次のようなことが想定されます。

| <決算期と繁忙期が重なったケース> 消費税免税のメリットを最大限に活かそうとして、12ヶ月後を決算月に設定。しかし、ちょうど決算期と事業の一番忙しい時期が重なってしまい、かなりの負担となってしまった。 株主総会での特別決議で変更出来たが、最初から専門家に相談して決めればよかったと後悔している。 |

この他にも、決算期による税金への影響が大きいため、税理士からのアドバイスは必要といえるでしょう。

7-3.設立時に必要な資金調達のアドバイスがもらえる

会社設立時に必要な資金調達のアドバイスがもらえます。

税理士は、資金調達の専門家なので、資金調達の通過率がアップします。書類の作成から申請までを、適切にサポートしてくれるからです。

たとえば、資金調達に必要となる書類、特に事業計画書の作成はかなり難しく、手間や時間がかかります。また、面談などになると、伝えるべきことをうまく言うことができず、失敗してしまうケースもあります。

税理士なら、審査のポイントや強調する点などを熟知しているので、素早く的確に資金調達が達成されます。

助成金に関して詳しくは「会社設立でお得な助成金・補助金一覧|申請方法付き」の記事を参考にしてください。

7-4.設立時に利用できる助成金がわかる

税理士なら、助成金や補助金の内容や資格などを把握しているので、会社に最適な助成金や補助金のアドバイスをしてくれます。

4章の「会社設立時に使える助成金や補助金」でもお伝えしましたが、会社設立時には多数の助成金や補助金があります。

しかし、どれが自分の会社にとって適切か、どの助成金を利用するべきかが分かりにくく、把握するだけでも大変です。

手続きの準備や、申請の手間も節約できるので、安心しておまかせすることができます。

8.自分でするよりも断然お得!会社設立なら、辻・本郷 税理士法人におまかせください

できる限り費用をかけず、スムーズに会社設立を行うなら、日本一の規模数・拠点数で会社設立をサポートしている辻・本郷 税理士法人におまかせください。

私たちは、全国85箇所に拠点を持ち、顧客数全国No.1の実績をもとに、数多くの会社設立をご支援してまいりました。

手数料0円、さらに特別割引があるので、自分で会社を設立するよりも断然お得です。

それだけでなく、資金面でのあらゆる不安や疑問を解消し、税務上有利となる会社の設立を、徹底的にサポートいたします。

辻・本郷 税理士法人をおすすめする理由は次の3つです。

詳しくご紹介しましょう。

8-1.料金・サービス内容が明確でわかりやすい

私たち辻・本郷 税理士法人は、料金やサービス内容が明確でわかりやすいことを心がけています。

下記のように、すべてわかりやすく公開しているので、納得してご利用いただけます。

※さらに詳しい内容は、「辻・本郷会社設立センターのホームページ」をご覧ください。

税理士とは長いお付き合いになるのですから、少しでも不信感を抱きたくないものですよね。

会社設立代行サービスの中には、会社の設立を「無料で行える」といった広告を出している業者もあります。気をつけて読み込まないと、本来の料金やサービス内容が分からず、あとになって高額の支払いが発生するケースもあるのです。

さらに、私たちは、会社設立に関するどの様な質問も「何度でも相談無料」できます。

設立前から設立後まで、「ずっと安心」いただけるパートナーとして伴走していきます。

8-2.助成金や補助金申請まで徹底サポートする

辻・本郷 税理士法人は、助成金や補助金申請まで徹底的にサポートいたします。

私達は財務のプロとして、多くの企業様の助成金や補助金申請をご支援してきました。その豊富な経験から、審査に通りやすい書類の書き方や審査に通るポイントなどを熟知しています。

助成金や補助金は返済義務がないため、積極的に利用したい制度ですが、「素人にはわかりにくい」ことが問題でしょう。

制度によって細かく条件が異なるため、内容を理解するだけでも大変です。せっかく時間をかけて申請しても、不受理になる可能性もあります。

あなたの会社に適した助成金や補助金のご提案から、書類作成、申請までを徹底的にサポート可能な、辻・本郷 税理士法人にぜひご相談ください。

8-3.徹底した節税対策のアドバイスができる

辻・本郷 税理士法人は、徹底した節税対策のアドバイスができます。

私達には、どの事務所にも負けない実績と豊富な経験があります。税務調査立会件数は、年間200件をこえ、顧問先17,048件、所得税申告12,537件という数字は、国内最大級を誇ります。

お一人様で経営されている飲食店から、中堅企業、上場企業まで、ありとあらゆる業界のご支援をしております。そのため、実践的な節税のポイントや税金対策が膨大なノウハウとして蓄積されているのです。

会社を運営する上で避けられないのが税金対策です。ちょっとした数字によって、税金の額が大きく変わることもあり、税理士からのアドバイスは不可欠といえるでしょう。

しかし、いくら安くても経験の少ない税理士に依頼してしまうと、最適な節税提案が受けることができない場合があります。知識不足によって対応が後手に回り、結局多くの税金が課せられた、ということも起こりうるのです。

節税対策なら、辻・本郷 税理士法人にご相談ください。あなたの会社に最適なご提案をいたします。

9.まとめ

いかがでしたでしょうか。

0円で会社設立が現実的ではないことがお分かりになったと思います。

最後にこの記事を簡単にまとめます。

◯「0円で会社設立」は現実的にできない

会社設立には、設立費用10万円〜22万円と、資本金約100万円~300万円が必要です。

【法人設立にかかる初期費用】

| 費用の項目 | 合同会社 | 株式会社 |

| 会社情報の登録にかかる税金(登録免許税) | 60,000円 | 150,000円 |

| 会社の規則(定款)を紙で作成する手数料(定款認証印紙代) | 40,000円 | 40,000円 |

| 会社の規則(定款)の認証にかかる手数料(定款認証手数料) | 不要 | 32,000円 |

| 合計 | 100,000円 | 222,000円 |

◯会社設立時の「資本金1円」は避けるべき理由

◯自分で設立するよりも、代行サービスに依頼したほうが安くなる

コストを最大限に抑え、確実な会社設立の第一歩を踏み出すために、この記事が参考になりましたら幸いです。