「相続税申告書は、どこの税務署に提出すればいいの?」

「自分の確定申告を提出するときに、父親の相続税申告書も同じ税務署の窓口に出してしまってもいいの?」

相続税申告書の提出先は亡くなった方の住所地を管轄する税務署と決められており、どこでもいい訳ではありません。

正しい提出先を理解して、期限内に相続税申告の提出と納税が完了できるようにしましょう。

■相続税申告についての詳細はこちら

相続税申告は自分でできる?税理士が相続税申告の進め方を解説

目次

1.相続税申告書の提出先は、亡くなった方の死亡時の住所地を管轄する税務署

相続税の申告書は、「亡くなった方の死亡時における住所地を管轄する税務署」へ提出をします。

財産を取得した方の住所地ではありませんのでご注意ください。

例えば、岩手県盛岡市に住む父親が亡くなり、東京都新宿区に住む子供たちが申告書を提出する場合には、盛岡市を管轄する盛岡税務署宛に申告をする必要があります。

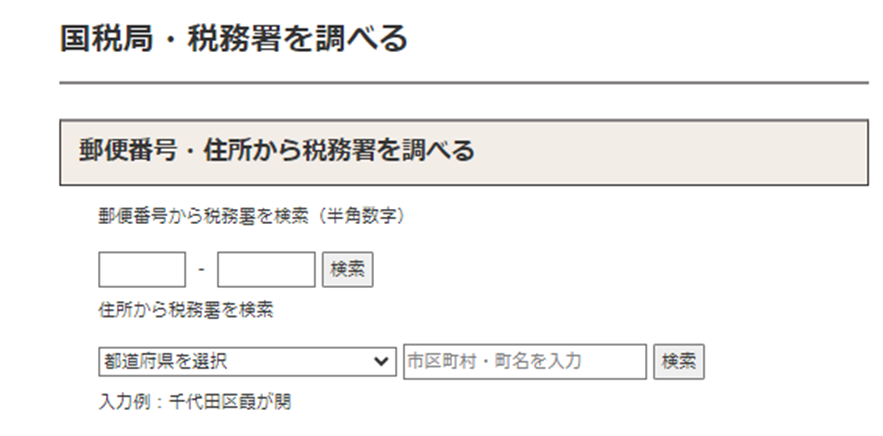

被相続人の住所地を管轄する税務署がどこかについては、国税庁のHPより検索することができます。

対象となる郵便番号又は住所を入力して検索をかけると、その住所地を管轄する税務署が表示されます。

また、提出方法は、税務署へ持参する、郵送をする、e-taxを利用して電子申告するの3つの方法があります。

このいずれかの方法で、対象となる正しい提出先に申告書を提出しましょう。

2.住所地の判断に迷う5つのケース

被相続人が自宅以外で亡くなったケースなど、住所地がどこであるか判断に迷うケースがあります。

相続税法上では、住所の意味するものとして下記の通り定められています。

法に規定する「住所」とは、各人の生活の本拠をいうのであるが、その生活の本拠であるかどうかは、客観的事実によって判定するものとする。この場合において、同一人について同時に法施行地に2箇所以上の住所はないものとする。

また、提出先を間違えた場合、正しい申告先に提出されていないため、期限後に処理をされてしまったり、無申告とみなされてしまう場合もありますので必ず正しい税務署宛にご提出ください。

2-1.住民票の登録がある住所と実際に住んでいる住所が異なるケース

住民票の登録がある住所と実際に住んでいる住所が異なる場合には、実際に住んでいる自宅のある住所地を管轄する税務署に提出する必要があります。

「生活の本拠」がどこであるかの判断は、住民票の登録など形式的なものではなく、普段の睡眠や食事、入浴など日常生活を過ごしていた主となる拠点となります。

住民票の登録が実家のままになっている場合や、引っ越し前の住所のままとなっている場合でも関係ありません。

亡くなった時点において生活の本拠となっていた住所がどこであるかを確認しましょう。

2-2.老人ホームで亡くなったケース

高齢のため自宅から老人ホームに移り、そのまま老人ホームで亡くなった場合には、老人ホームのある住所地を管轄する税務署に提出する必要があります。

老人ホーム入居前にいた自宅ある住所地ではありませんのでご注意ください。

老人ホーム入居するということは、睡眠や食事など生活の拠点が老人ホームにあると考えられるためです。

2-3.単身赴任先で亡くなったケース

単身赴任先で亡くなった場合は、その居住実態に応じて判断が分かれます。

単身赴任先はあくまでも一時的な住まいであり、生活の本拠地は家族が住んでいる自宅である場合には、提出先はその自宅のある住所地ということとなります。

一方で、単身赴任が長期に渡り自宅に戻る予定もなく、生活の本拠地が単身赴任先であると判断する場合には、提出先はその単身赴任先となります。

こちらは状況に応じて判断が分かれますので、迷う場合には税理士や税務署にご相談ください。

2-4.自宅が複数あり、行き来をしていたケース

相続税法上は、生活の本拠が2以上あるということは認められず、どちらがより主として居住していたかを判断する必要があります。

単に住民票を登録している方が本拠地として認められる訳ではなく、睡眠や食事など実際に日常生活を過ごしていたメインの住所地がどちらかになるかを判断する必要があります。

2-5.海外居住で、日本国外で亡くなったケース

亡くなった方が海外で生活をしていた場合はどうなるのでしょうか。

この場合は、それぞれの相続人の所在により2つのケースに分かれます。

2-5-1.相続人が日本に居住している場合

相続人それぞれの住んでいる自宅のある住所地を管轄する税務署に提出する必要があります。

例えば、被相続人は死亡時にアメリカに住んでおり、長男は盛岡市、二男は新宿区に住んでいる場合には、それぞれ長男は盛岡税務署、二男は新宿税務署にそれぞれ提出をすることとなります。

2-5-1.相続人が日本に居住していない場合

相続人が納税地を定めて、納税地を管轄する税務署に提出する必要があります。

例えば、被相続人及び相続人がアメリカに住んでいる場合には、どこか税務署を決めて提出をすることとなります。

3.まとめ

相続税の申告書は、申告期限までに、被相続人の住所地を管轄する税務署に提出をする必要があります。

相続人の住む最寄の税務署に提出するなど誤った先に提出しないようご注意ください。

なお、税理士にご依頼いただいた場合には、申告書の提出は税理士が代理で行うこととなります。

辻・本郷税理士法人では、Webからお申し込みの方限定で、相続コミコミプランをご用意しております。詳しくは下記をご覧ください。

■辻・本郷税理士法人の相続税申告サービス 相続コミコミプラン