株の相続と聞いて、何をすべきか思い浮かぶでしょうか?

すぐに思い浮かぶ方は少ないと思います。しかし、多くの方が相続財産に株を持っています。

この記事では、必要書類の取り寄せ方法から相続評価の方法や、相続後の検討事項まで等、どのように株を相続するのか丁寧に解説しています。

ぜひ、最後までご覧ください。

目次

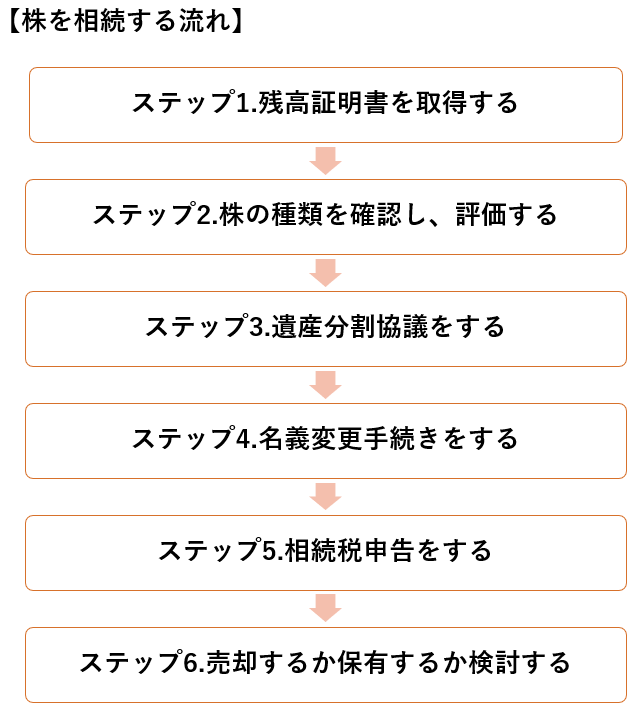

1.株を相続する手順を確認しよう

亡くなった方が、株を持っていた場合は、下記図の流れに沿って相続します。

ステップ5までを、相続開始日の翌日から10ヶ月以内に完了させなければなりませんので、しっかり確認しておきましょう。

2.株を相続するための6ステップ

“株の相続”と聞くと難しそうに感じるかもしれませんが、この章では一つずつ丁寧に確認していきましょう。

ステップ1.残高証明書を取得する

まず最初に、亡くなった方が取引を行っていた証券会社へ残高証明書の発行を依頼します。

残高証明書の発行方法は、各証券会社の相続専用窓口へ電話をしましょう。担当者が手続きの流れ等を丁寧に案内してくれます。必要書類などの案内があると思いますので、漏れのないようにご準備ください。

必要書類の例としては、下記の通りです。

・被相続人の戸籍謄本や除籍謄本(死亡の事実がわかる書類)

・申請者が相続人であることが確認できる戸籍謄本など

・申請者の本人確認書類(運転免許証、マイナンバーカードなど)

・申請者の実印と印鑑証明書

・金融機関所定の残高証明書発行依頼書

※相続発生日時点での残高証明書の発行を依頼しましょう。

ステップ2.株の種類を確認し、評価する

株は「上場株式」と「非上場株式」の2種類あり、それぞれ評価方法も異なります。

また、上場株式は市場に公開されているため、誰でも買う事ができます。そのため証券会社の残高証明書に記載されています。

しかし、非上場株式は公にされておらず、特定の人しか買う事ができません。そのため証券会社の残高証明書には記載されないということを、理解しておきましょう。

・上場株式の評価方法

上場株式とは、金融商品取引所に上場されている株式のことをいいます。評価方法としては、下記の算式の通りです。

課税時期の最終価格×保有株数

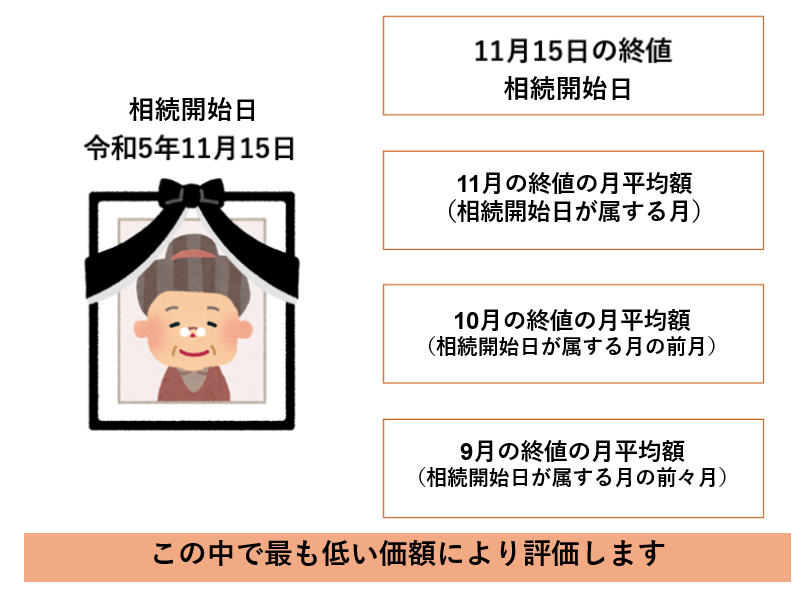

課税時期(相続の場合相続開始日、つまり被相続人が亡くなった日)の最終価格とは、次の4つのうち最も低い価額となります。

1.相続開始日の終値

2.相続開始日の属する月の終値の月平均額

3.相続開始日の属する月の前月の終値の月平均額

4.相続開始日の属する月の前々月の終値の月平均額

※相続開始日が土日・祝日で市場がやっていない場合は、最終価格がありませんので、相続が開始した日に最も近い日の最終価格を採用します。例えば、土曜日に亡くなった場合は金曜日、3連休の中日に亡くなった場合は、連休前と後の最終価格の平均を相続開始日の最終価格とします。

文字だけだと難しいのですが、計算は非常に単純です。下記の図をご覧ください。

例として、「オリエンタルランド」の株の評価をしてみましょう。

相続発生日:令和5年11月15日

株数:100株

①ネットで「オリエンタルランド 株価」と検索しましょう。

検索すると、Yahoo!ファイナンスや日本経済新聞のHPが出てきます。

“時系列”→“日付を選択”をクリックすると相続発生日の終値が調べられます。

令和5年11月15日の終値は「5,069円」となります。

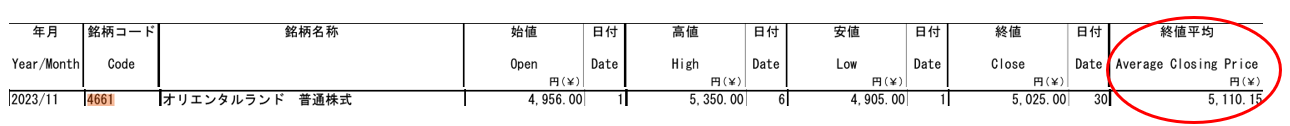

②月平均の株価を調べる

次に、ネットで「月平均 株価 調べ方」と検索しましょう。

そうすると、“日本取引所グループ”のHPが出てきます。

調べたい月のデータを開きます。“Ctrl+F”で銘柄コード(4661)を検索し、株価を探します。

銘柄コードは検索エンジンのトップページで「オリエンタルランド 銘柄コード」と入することで簡単に調べることができます。

11月の月の終値平均株価は「5,110円」となります。小数点以下は切り捨てて構いません。

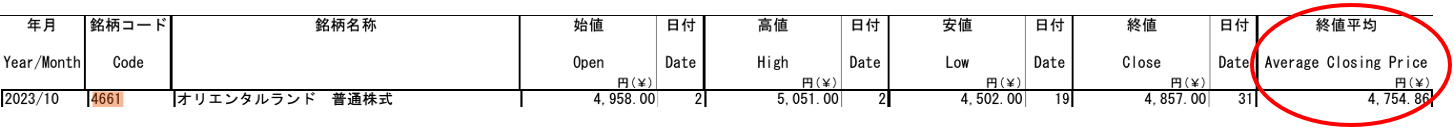

10月の月の終値平均株価は「4,754円」となります。

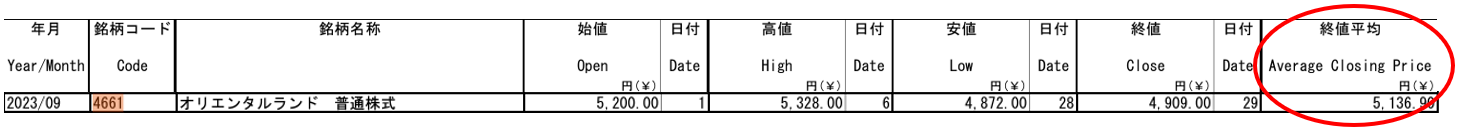

9月の月の終値平均株価は「5,136円」となります。

③最も低い価額に株数をかける

11月15日(相続発生日):5,069円

11月平均株価:5,110円

10月平均株価:4,754円

9月平均株価:5,136円

最も低い価額は、10月平均株価の「4,754円」となりますので

4,754×100株=475,400円となります。

※配当金の有無を確認する

株は株として相続財産に計上しますが、その他にも株式の「配当を受ける権利やまだ受け取っていない配当金」も相続財産として計上しなければなりません。

お持ちの銘柄に配当金が出ているかを確認する方法は、「有価証券報告書」を確認しましょう。

有価証券報告書とは、株式を発行する上場企業などが開示する企業情報をいいます。企業のHPで誰でも見られるようになっています。

例として、オリエンタルランドの有価証券報告書を見てみましょう。

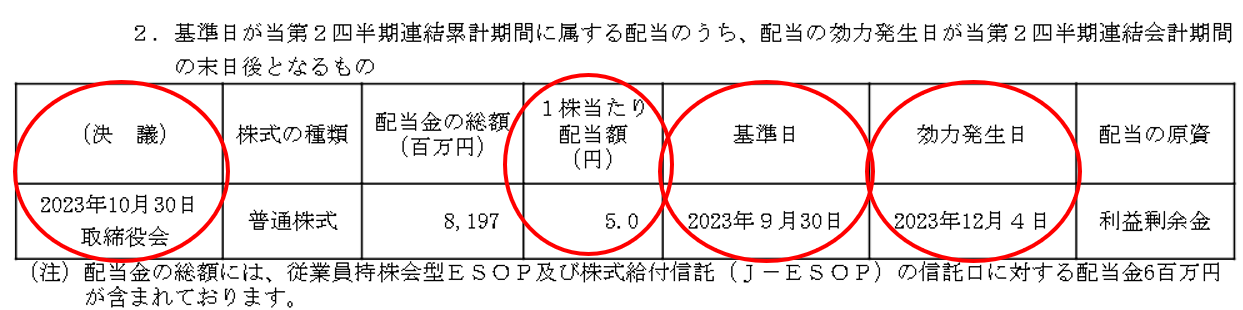

まず最初に、「1株当たりの配当額」を確認しましょう。1株当たり5円配当金が出ることが分かります。

次に、「基準日」を確認します。11月15日に亡くなった場合、9月30日時点に株を保有していたので配当金を受け取る権利があります。この時点で、相続財産として計上しなければならないことを認識しましょう。

次に、「効力発生日」を確認しましょう。効力発生日とは、配当金が支払われる日となります。

次に、「決議日」を確認しましょう。決議日とは、配当金交付に関する株主総会の決議があった日です。

11月15日に亡くなった場合、決議日の翌日~効力発生日(配当金受取)の間に亡くなったことになります。

この場合は、「未収配当金」として、相続財産に計上しましょう。

※基準日の翌日から決議日の間については、配当期待権となります。

※単元未満株がないか確認する

単元未満株とは、銘柄ごとに決められている最低売買単位(だいたい100株)である1単元の株数に満たない株式のことをいいます。 単元未満株は、株式分割や会社の合併、減資、子会社化、1単元の変更、持株会社への移行、新株予約権付社債などの権利行使などで発生します。

調べる方法は、2種類あります。

・株主名簿管理人から届く「配当金計算書」を確認する

保有している株に配当金が出ている場合は、株主名簿管理人から「配当金計算書」が送られてきます。

その計算書の株数を確認することで単元未満株があるかを確認できます。

・株主名簿管理人に直接問い合わせる

直接問い合わせをして、特別口座の残高証明書の発行を依頼しましょう。

また、併せて「未払配当金残高証明書」も請求しましょう。2つの残高証明書を見ることで、特別口座の株数と何らかの理由で受取のできなった配当金があるかどうかも確認できます。

※株主名簿管理人とは、株主名簿の作成や管理などを代行する信託銀行や専門会社のことです。

上場企業は株式事務の委託が義務付けられており、株主名簿管理人は株式に関するアドバイスや株主総会

の運営事務なども行います。

・非上場株式の評価方法

非上場株式とは、上場株式及び気配相場等のある株式以外の全ての株式のことをいいます。

評価方法は、下記の通り3種類あります。

・純資産価額方式

・類似業種比準方式

・配当還元方式

どの評価方法を採用するべきなのかは、その株式を発行した会社の経営支配力を持っている同族株主等か、それ以外の株主かの区分や評価対象の企業の規模などにより、それぞれ原則的評価方式である純資産価額方式、類似業種比準方式あるいはその併用または特例的な評価方式である配当還元方式から適切に選択します。

すでに、難しい言葉がたくさん出てきていて難しさが伝わっていると思います。どのくらい難しいかというと、令和5年度の税理士試験では一番合格率の低かった「相続税法」に合格しているような税理士でも、財産の中に非上場株式があると、「これは難しいぞ」と感じる人が多い印象です。

あくまで私の意見ですが、実務を経験していない方が評価をすることは、無理と言っても過言ではないと思います。そのため、この記事では詳しい評価方法を割愛させていただきます。

もし、相続した財産の中に非上場株式があった場合は税理士へご相談されることをおすすめします。

ステップ3.遺産分割協議をする

株の評価が完了し、相続した財産の評価が固まったら、誰が相続するかを話し合う必要があります。

相続人が複数いて遺言がない場合は、遺産分割協議を行います。相続人全員が合意したら、全員が署名・押印した遺産分割協議書を作成し、完了となります。

遺産分割協議に関してはこちらの記事をご覧ください。

遺産分割協議書とは?雛形付き作成方法も徹底解説!

ステップ4.名義変更手続きをする

遺言、遺産分割協議で株を相続する人が決まったら、証券会社で名義変更手続きをします。

名義変更には、相続人名義の口座が必要となります。相続人が口座を持っていない場合は、新規口座開設をしなければなりませんので、注意しましょう。

株式の名義変更には、主に以下のような書類が必要となります。

・証券会社所定の名義変更依頼書

・戸籍謄本または法定相続情報一覧図

・遺産分割協議書または遺言書の写し

・相続人全員分の印鑑証明書

上記は、あくまでも例となりますのでお取引のある証券会社のHPを確認しましょう。

戸籍に関しては、こちらの記事をご覧ください。

被相続人の戸籍謄本とは?取得方法からよくある疑問まで解説します

ステップ5.相続税申告をする

相続した財産が基礎控除額を超えていた場合は、必ず相続税申告が必要となります。また、相続税がかかる場合は、申告と併せて相続税の納付も必要となりますので、必ず申告期限(相続開始日の翌日から10カ月)までに申告・納付を完了させましょう。

相続税申告に関しては、こちらの記事をご覧ください。

相続税申告の入門書|相続税申告の全体像を理解するための7ステップ

ステップ6.売却するか保有するか検討する

相続税申告が完了し、ようやく株が自分のものになり安心している方も多いと思います。

しかし、売却か保有するのか、どちらもタイミングが重要となってきますので慎重に判断しましょう。

・売却のタイミングを間違えると損をする可能性がある

株の事をよく理解せずに、すぐに現金が欲しいからと安易に売却すると、損をしてしまう可能性があります。また、配当金が出ている銘柄だと、そのまま保有していた方が得をする可能性もありますし、売却のタイミングを間違えると配当金が貰えなくなってしまう可能性もあります。相場を理解し、焦らずにできるだけ高くなったタイミングを狙って売却しましょう。

・売却し、利益が出た場合は譲渡所得税がかかる

株を売却し現金化した場合、譲渡益が出れば譲渡所得税が課税されます。相続人は相続税とは別に譲渡所得税を納めなければなりません。ただし、相続開始日の翌日から3年10か月以内に株式を売却した場合は「相続財産を譲渡した場合の取得費の特例」を利用できる場合があります。譲渡所得税を計算する際に、すでに納めた相続税の一部を株式の取得費として加算することで、譲渡所得税額を少なくできる特例です。

こちらは確定申告が必要となりますので、自分でもできますが、間違えてしまうと損をしてしまいますので、不安な方は税理士へ相談しましょう。

3.亡くなる前に株を売却していた場合、準確定申告が必要になる可能性もある

亡くなる前に株を売却して利益が出ていた場合や、配当金が出ていた場合等、準確定申告が必要になる場合があります。

準確定申告には期限があり、相続開始日の翌日から4か月以内に手続きをしなければいけないので、該当するかどうか、早めに確認しましょう。

準確定申告に関しては、こちらの記事をご覧ください。

準確定申告とは「亡くなった方の確定申告」

4.さいごに

株の相続は、残高証明書の請求等や書類を準備するのに時間がかかります。早めに取り組むことをおすすめします。また、評価して終わりではなく名義変更もしなくてはならないので労力がかかります。

少しでも不安な方は、相続税の専門家である税理士へ相談しましょう。