「サラリーマンの節税対策として会社設立が効果的だと聞いた」

「給料が増えるほど税金が上がってしんどいから節税したい」

「副業や投資の収入がある場合は、会社設立すれば節税できるのかな?」

高所得なサラリーマンほど、どうにか上手く節税できないかと考える方が多いのではないでしょうか。

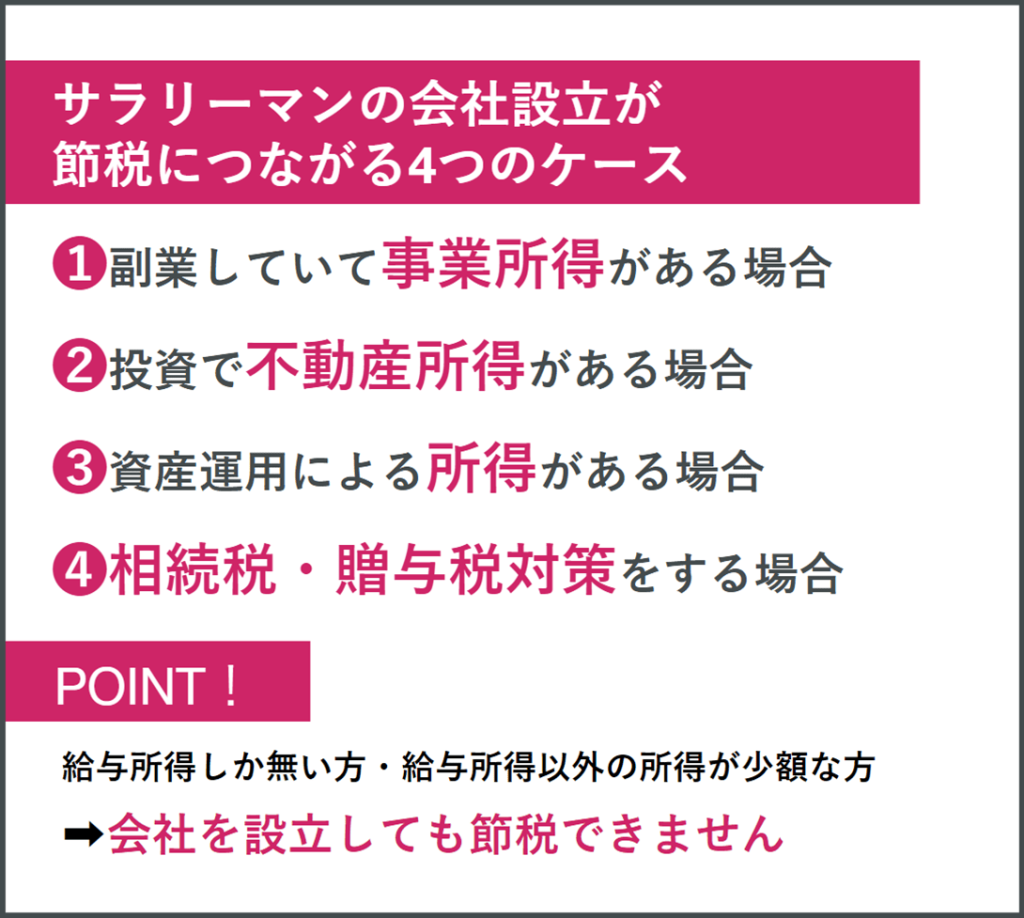

結論からいうと、サラリーマンが会社設立をして節税できるケースはありますが、給与所得以外の所得金額が多い方に限定されます。

当たり前ですが、給与所得しかないサラリーマンは、会社を設立したからといって節税はできません。

サラリーマンが節税対策として会社設立を考えるケースは、以下の4つの条件がある時に限定されます。

さらに具体的にいうと、サラリーマンの給与所得以外の所得が、年間500万円~600万円を超えてくると、会社設立による節税メリットが出てきます。

このようにサラリーマンの節税にはさまざまな条件が関与するため、実際には税理士など専門家に相談して運用方法を決めるのがおすすめですが、この記事では誰が見てもわかりやすいよう、以下のような情報をわかりやすくお伝えしていきます。

この記事を読むと分かること

・どのような状況ならば節税につながるのか

・会社設立をするとどのような節税メリットがあるのか

・逆に会社を設立することでの注意点・デメリットには何があるか

・会社設立の流れ

「税金を少しでも安くしたい」と考えており、そのための手段として会社設立を考えているサラリーマンは、ぜひこの記事を参考にしてみてください。

目次

1. 全てのサラリーマンが会社設立で節税できる訳ではない

結論からいうと、サラリーマンが会社設立をすることで節税できるケースは確かにあります。

しかしながら、節税につながるケースは限定されており、以下のどちらかのケースとなります。

①副業や投資などで給与所得以外の所得がそれなりにある方(少なくとも年間所得500万以上)

もしくは、

②相続・贈与などの対策を考えている方

給与所得しか無い方や、給与所得以外の所得があっても少額の方は、会社を設立しても節税はできません。いくら高給取りであってもです。

なぜならば、給与所得と、会社を設立した場合の法人の所得は、合算できないからです。

2. サラリーマンが会社設立で節税できる4つのケース

サラリーマンが会社設立することで節税できるケースはあります。しかしながら、「誰でも会社設立しただけで節税できる」という訳ではありません。

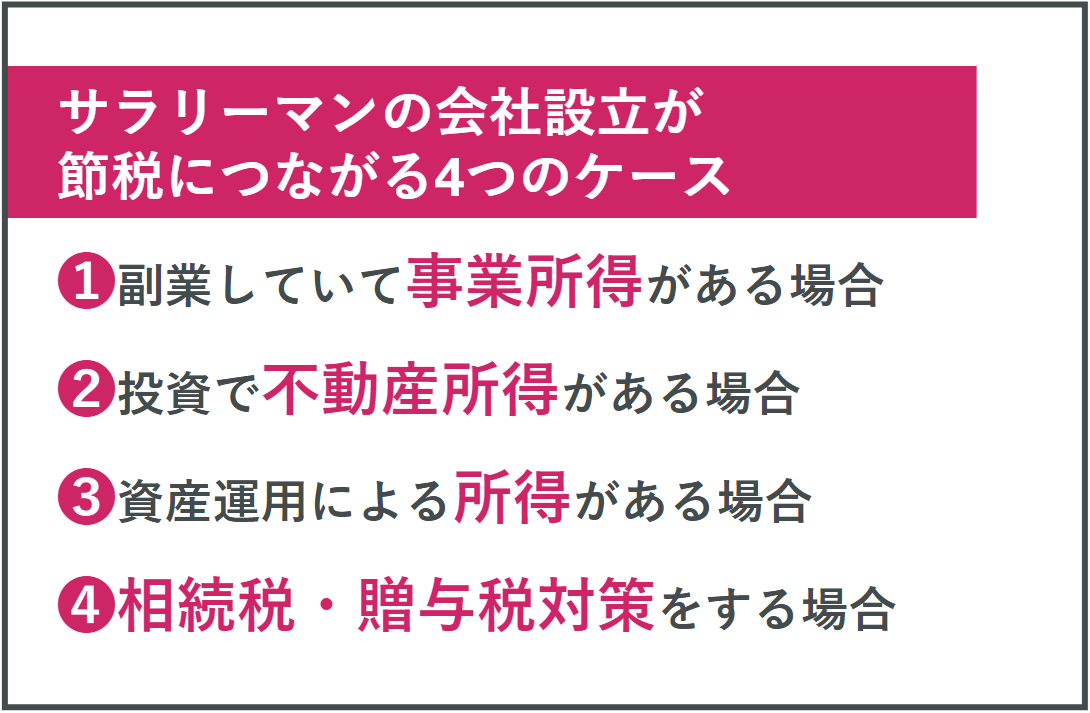

サラリーマンが会社設立によって節税できるケースには、以下の4つのパターンがあります。

2-1. 副業していて「事業所得」がある場合

サラリーマンが会社設立する最も多いパターンが、本業の仕事以外に副業をしていて「事業所得」があり、副業の利益が多くなってきたケースです。

ただ、誰でも会社設立すれば節税できるという訳ではなく、副業の利益が少ない場合には、会社設立しても節税効果は見込めません。

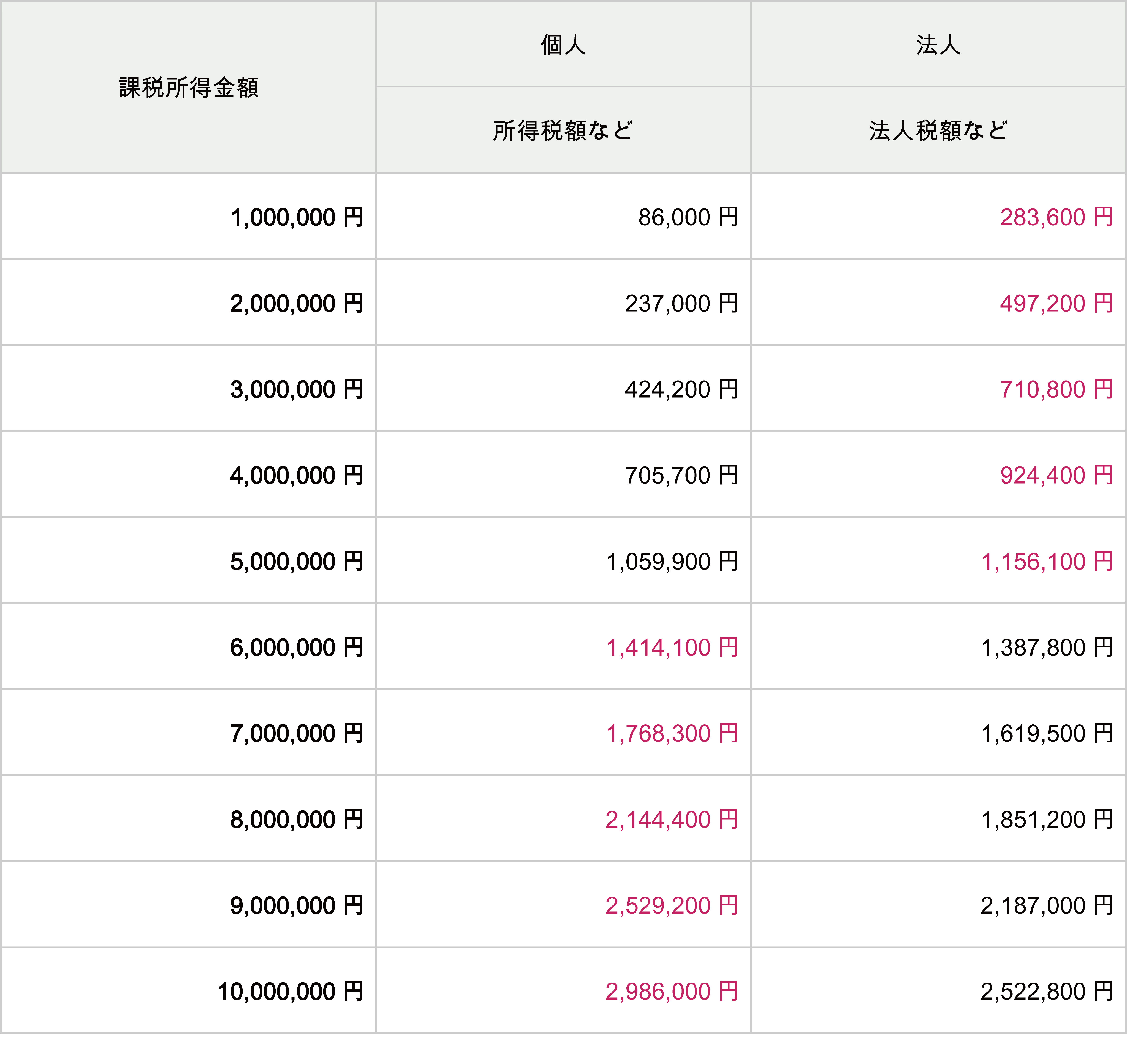

辻・本郷 税理士法人でシミュレーションしたところ、課税所得金額500万円から600万円の間が損益分岐点となります。

※課税所得金額とは、1年間の収入から経費や所得控除などを差し引いた金額をいいます。

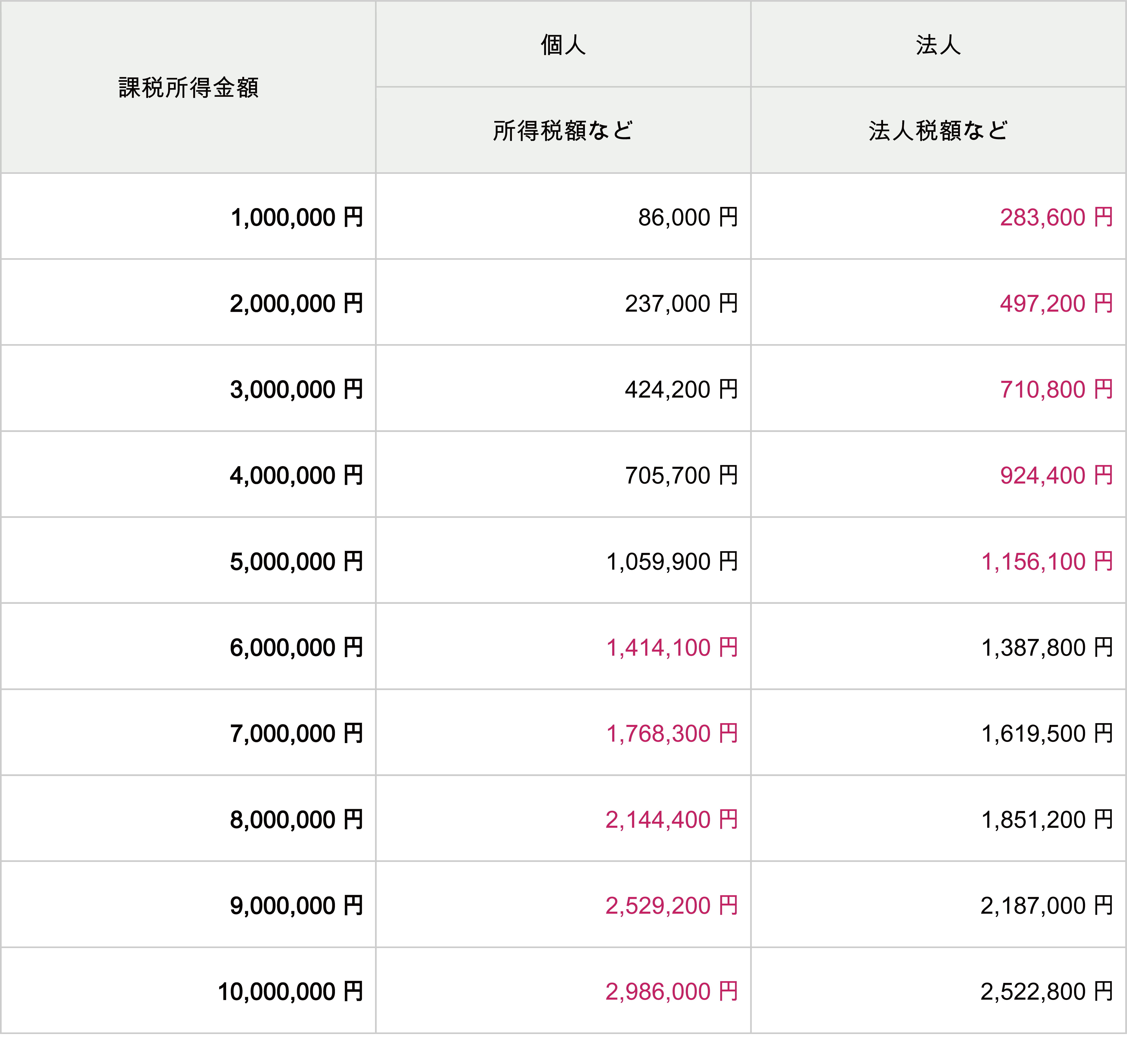

以下は、「個人にかかる所得税額など」(=会社設立前)と「法人にかかる法人税額など」(=会社設立後)の税額を比較した表です。

【個人と法人の概算税額比較表】

※住民税均等割として個人5,000円、法人70,000円を合算しています。

※人的控除の差額調整額として個人の税額から2,500円控除しています。

課税所得金額500万円から600万円の間で、会社設立による節税メリットが出てくることが分かります。

2-2. 不動産投資をしていて「不動産所得」がある場合

本業の仕事以外に不動産投資をしていて「不動産所得」があるケースも、会社設立が節税につながるパターンのひとつです。

不動産投資で法人化する規模は、課税所得金額が900万円を超えたタイミングが一つの目安となります。

ただし、不動産投資で得られる「不動産所得」は給与所得と合算できるため、会社設立せずに個人事業主として確定申告するだけでも十分に節税メリットはあります。

2-3. 株やFXなどの資産運用での「所得」がある場合

株やFX、仮想通貨(暗号資産)などの資産運用を行っており、雑所得や譲渡所得がある場合も、会社設立することで節税できる場合があります。

ケースバイケースですが、課税所得金額が900万円を超えたタイミングで、税理士に相談して、法人化した方が税負担が軽くなるかシミュレーションしてもらうことをおすすめします。

ただし、会社設立の前に、一旦、個人事業として事業化し、「事業所得」として確定申告するだけでも十分に節税メリットはあります。

本来、株やFX、仮想通貨(暗号資産)の資産運用で得た所得は「雑所得」となり、給与所得や他の所得との損益通算や繰越控除の利用ができません。しかしながら、収入が年間300万円を超え、帳簿書類保存などを行えば、「事業所得」の要件を満たせる可能性があります。

※事業所得の要件を満たすかどうかは、個別での判断となり難しい部分です。不安な方は税理士に相談することをおすすめします。

さらに資産運用による利益が増えてきた場合には、会社設立することで節税メリットを得られることがあります。

2-4. 相続税・贈与税対策をする場合

多額の資産がある場合に、相続税・贈与税対策として会社設立を検討するパターンもあるでしょう。

会社設立して資産の所有者を個人から法人に変えることで、個人の所有財産ではなくなり、相続税の対象外となるからです。

また、資産から得られる利益(家賃収入など)にかかる税金が所得税から法人税に変わるため、課税所得金額が一定のラインを超えると、法人税の方が税金が安くなります。さらに、役員報酬で所得を分散できるのもメリットです。

ただし、明らかな「相続税対策・贈与税対策を目的とした会社設立」は、税務署から認められない危険性もあります。安全に法人化したい場合には、やはり税理士に相談することをおすすめします。

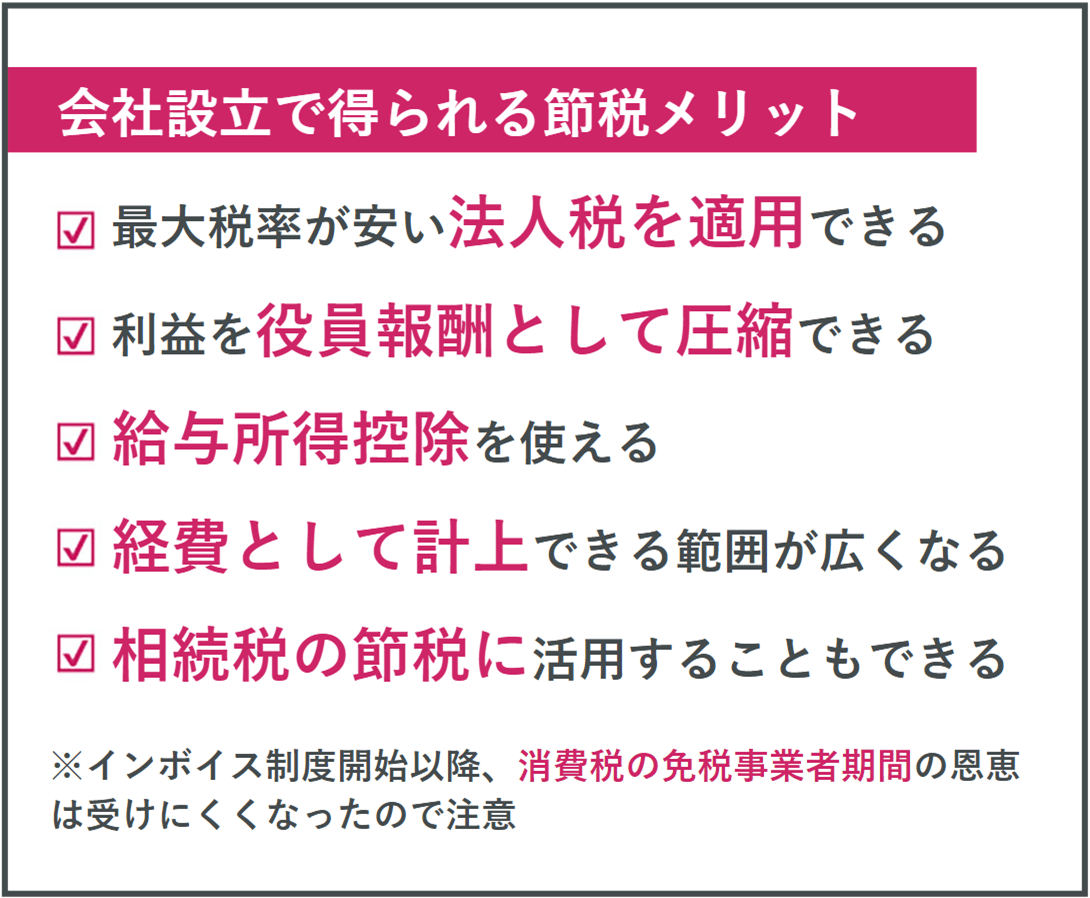

3. サラリーマンが会社設立で得られる節税メリット

どのようなケースで節税できるかが分かったところで、サラリーマンが会社設立で得られる節税メリットについて具体的に解説していきます。

5つのメリットについて、それぞれ詳しく解説していきます。

3-1. 法人税を適用できる(個人事業主よりも最高税率が低い)

法人化することで、今まで「所得税」として納付していた税金を今度は「法人税」で納めることができるようになります。これにより、所得が大きい人ほど、税金の負担を減らして節税することが可能です。

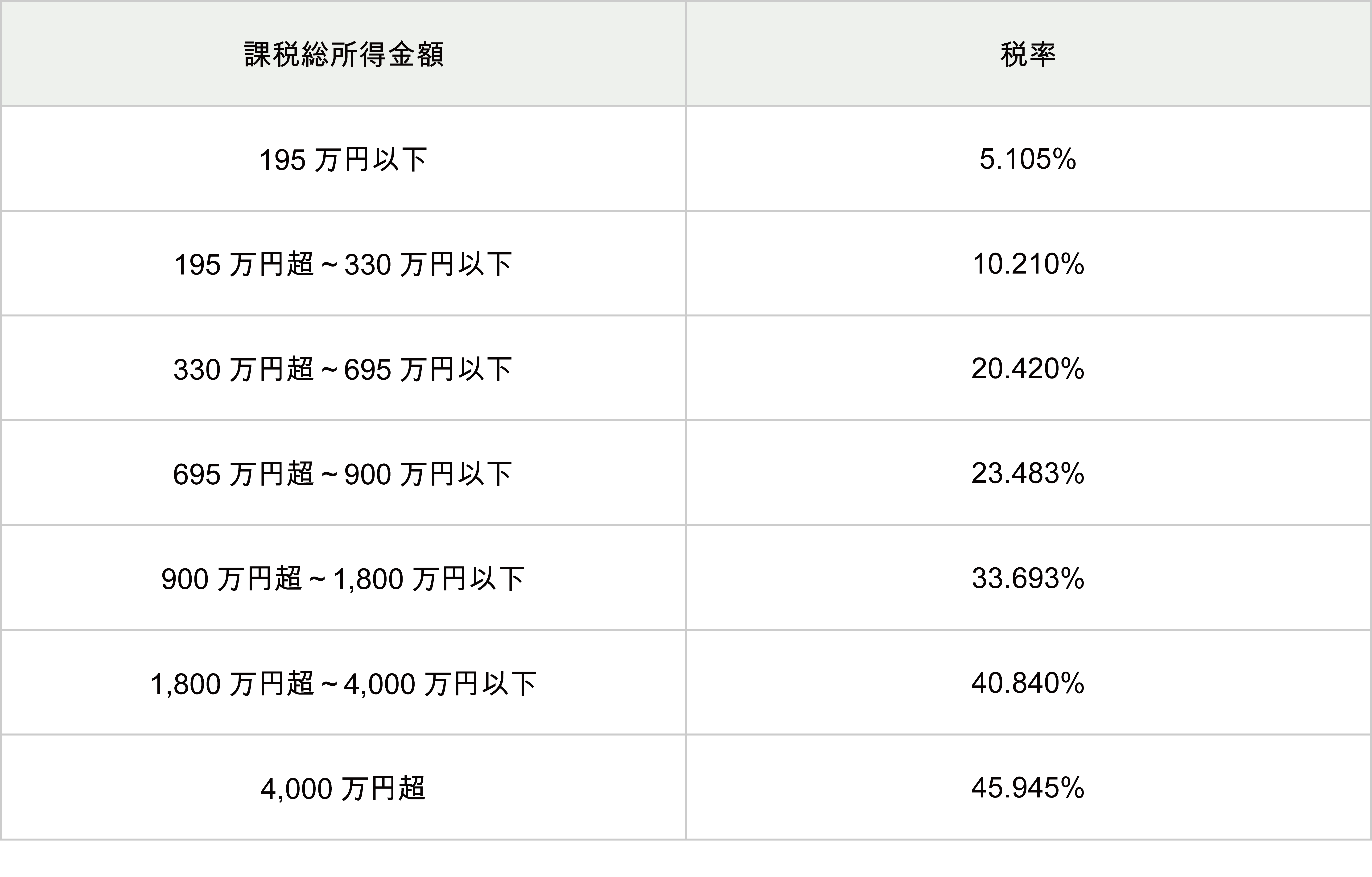

個人にかかる所得税には超過累進税率が適用されるため、所得が多ければ多いほど税率が上がっていきます。以下の通り、最大で46%の税率が課されてしまいます。

【個人にかかる所得税の税率】

住民税・事業税も合わせると、課税総所得に対して、最大で約6割の税率が課せられることとなります。

一方で、会社設立した場合の法人税等(法人税、地方法人税、住民税、事業税および特別法人事業税)の税率は、最大税率時でも課税所得に対して3割程度です。

【個人にかかる法人税等(※)の税率】

※法人税、地方法人税、住民税、事業税および特別法人事業税の合計です(中小法人で標準税率の場合)。

以下は、個人にかかる所得税等の税額と、法人にかかる法人税等の税額を比較した表です。

【個人と法人の概算税額比較表】

※住民税均等割として個人5,000円、法人70,000円を合算しています。

※人的控除の差額調整額として個人の税額から2,500円控除しています。

表を見ると、課税所得金額500万円から600万円の間で、会社設立による節税メリットが出てくることが分かります。

3-2. 会社の利益を役員報酬として圧縮できる

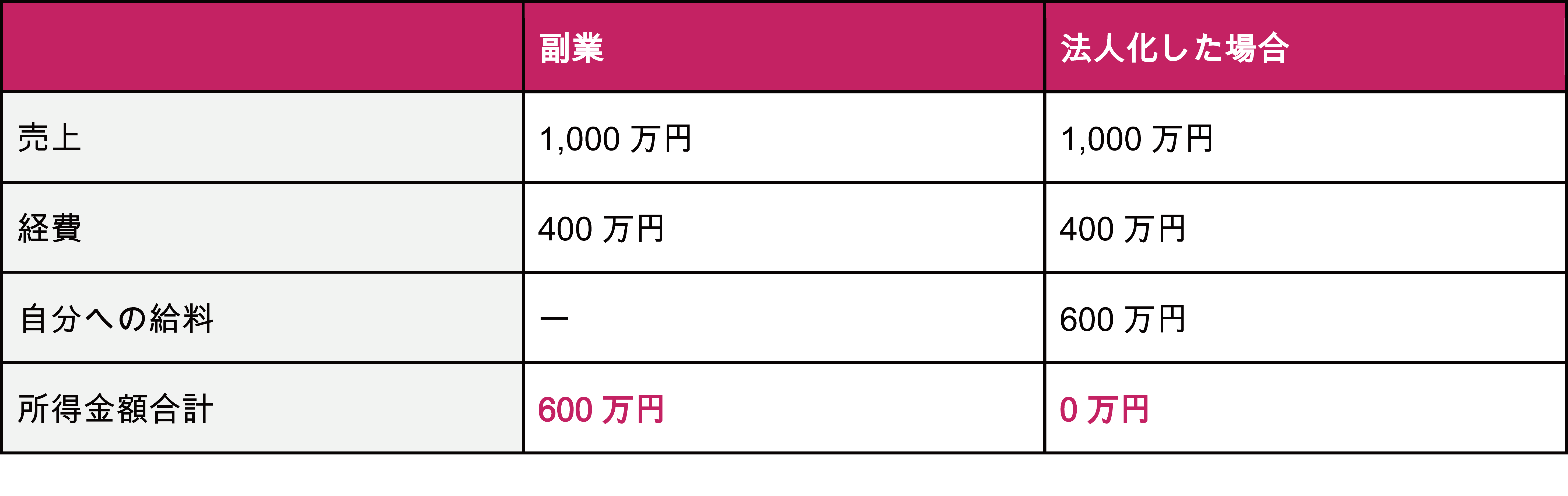

法人化すると、役員報酬を経費にすることで圧縮できるため、所得金額を抑えることができ、結果として節税につながるメリットがあります。

役員報酬とは、会社の重要なポジションである役員に支払う報酬のことです。自身に対する役員報酬のほか、配偶者などの家族を役員とすることができます。

例えば、サラリーマンが副業で600万円の所得(売上1,000万円-経費400万円)がある場合には、この所得に対しての税金がかかります。ところが、法人化すれば役員報酬として自分に給与を支払って経費にすることができるので、600万円の所得をさらに減らすことができます。

【副業を法人化した場合の所得の違い】

また、家族を役員に就任させて、家族にも役員報酬を支払い、さらに所得金額を抑えることも可能です。

ただし、役員報酬として受け取った金額には個人の所得税が課税されるので、法人としての税負担と個人としての税負担のバランスを考えることが大切です。

3-3. 役員報酬を受け取るときに給与所得控除を使える

上記で役員報酬の話をしましたが、さらに、法人化すると、自分が設立した会社から受け取った給与に対して「給与所得控除」を適用できるメリットがあります。

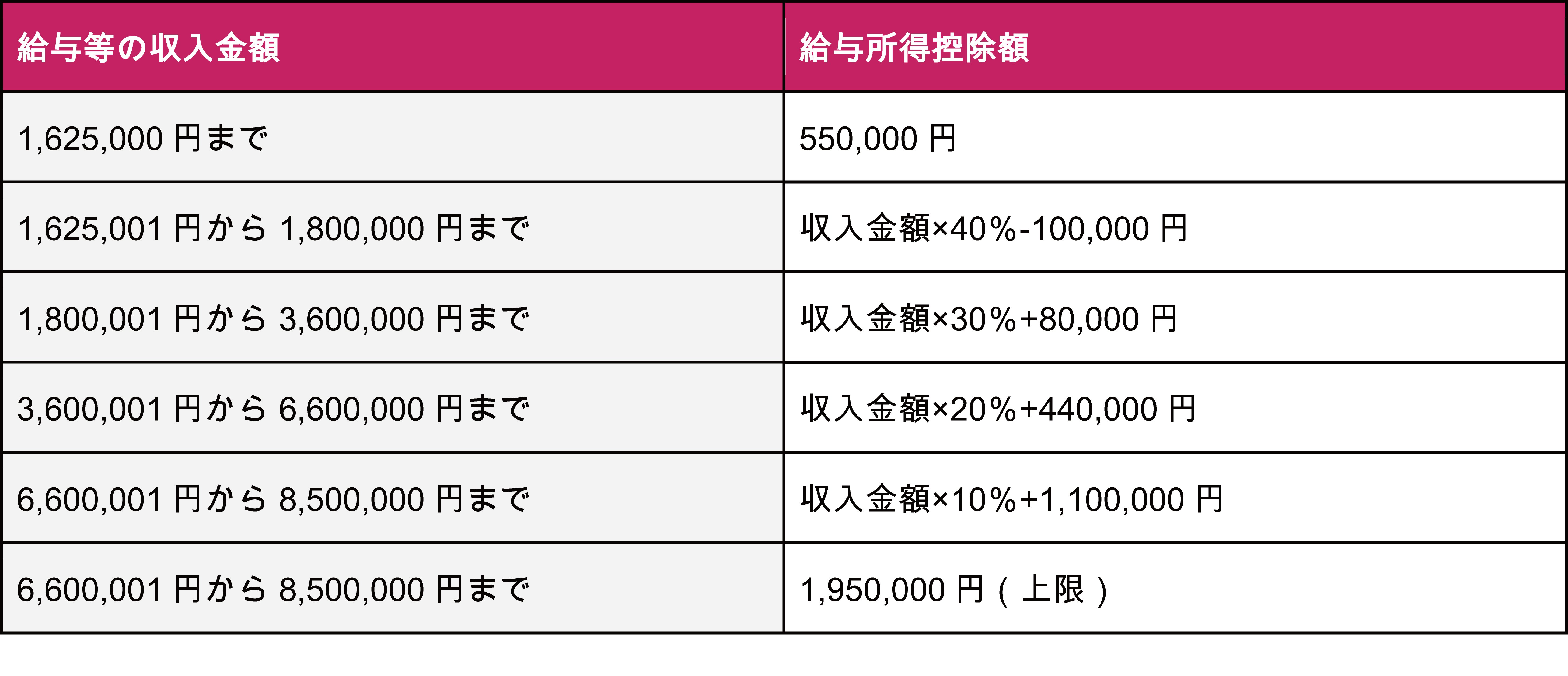

給与所得控除とは、給与を受け取った際に、給与収入から一定の金額を差し引くことができるものです。

副業で所得がある場合には、副業の所得は「雑所得」または「事業所得」(事業規模の場合)として計上することになり、給与ではないので「給与所得控除」を受けることができません。

【給与所得控除の金額】

例えば、副業で1,000万円の売上があるサラリーマンが会社を設立して、600万円を自分の給料とした場合、600万円×20%+44万円=164万円の給与所得控除を受けることができます。

税金は、この控除額を引いた金額、つまり、600万円-164万円=436万円に対してかかるため、給与所得控除が無い状態よりも節税につながります。

3-4. 経費として計上できる範囲が広くなる

会社を設立して法人化すると経費の適法範囲が広くなるため、所得金額を低く抑えることができ、結果として節税につながるメリットがあります。

法人化することで経費にできる項目の例

経営者本人の給与

退職金

経営者家族の給与

生命保険料や社会保険料(法人が契約者のもの)

福利厚生にかかる費用

健康診断にかかる費用

出張時の日当 ・社宅の家賃

- 住宅費(社宅制度を利用した場合)

個人では経費として落とせないさまざまな経費を計上できるため、大きな節税効果が見込めます。

3-5. 相続税の節税に活用することもできる

価値の高い財産を持っているサラリーマンの場合は、会社を設立して財産を法人に移転することにより、相続税の節税対策として活用することが可能です。

相続税は、個人が所有している財産に課税されるもので、法人に移転すれば相続税の対象から外れるからです。

ただし、節税効果はケースによって異なります。そもそも相続税の基礎控除額に収まるような財産であれば、節税効果はありません。また、事業の運営の実態がなければ法人化することはできません。

相続税対策のための会社設立を考えている場合には、メリットや注意点も含めて、税理士に相談することをおすすめします。

3-6.【注意】消費税の免税事業者期間の恩恵は受けにくくなった

5つのメリットを解説したところで、ひとつ注意点を述べておきます。

以前は、副業を法人化するメリットとして「消費税の免税事業者期間がある」という点がありました。しかし2023年10月から「インボイス制度」が開始され、この恩恵が受けにくくなりました。

インボイス制度開始前は、消費税の免税事業者期間を活用することで、一定の要件を満たせば、会社設立後最長2年間は消費税が免除になる仕組みがありました。

しかしながら、インボイス制度が開始されてからは、インボイス発行事業者になるには「課税事業者」になる必要があり、その場合には消費税の免税事業者期間を使えなくなってしまったのです。

「インボイス発行事業者にならない」という選択肢もありますが、そうすると、取引先があなたと取引しても仕入税額控除ができないため、あなたとの取引を止めてしまう可能性があります。このような事情から、消費税の免税事業者期間を捨てて、やむを得ずインボイス発行事業者になるという選択肢を取る方が多いでしょう。

以上のような理由から、会社設立をして節税するメリットが減ってしまっている点はしっかりと理解しておきましょう。

インボイス制度については、「インボイス制度の副業への影響は?取引先・勤務先・税額の3要素を解説」の記事もご確認ください。

4. サラリーマンが節税目的で会社設立するデメリット・注意点

ここからは、サラリーマンが会社を設立して節税する場合のデメリット・注意点について解説していきます。

4-1. 会社設立しても必ず節税できるとは限らない

サラリーマンが会社設立して節税できるケースもありますが、必ずしも「会社を設立すれば今より節税できる」という訳ではないので注意しましょう。

この記事を含めて、インターネットで情報を調べると「所得が〇円以上なら節税できる」のように書かれていますが、それはあくまで目安となります。法人化したことで計上できる経費がどのくらいあるのか、役員報酬をいくらに設定するのか、事業の内容や安定性などによって、節税メリットを感じられるラインは人それぞれとなります。

会社設立時には費用がかかりますし、維持するためにも廃業するためにもお金がかかります。

自分の場合は本当に節税につながるのか、事前に税理士にしっかりシミュレーションしてもらってから起業するか決めるのがおすすめです。

4-2. 本業の会社にバレる可能性が高い(副業禁止の場合は注意)

サラリーマンが節税のために会社設立をする場合に気を付けたいポイントとして、本業の会社(勤めている会社)に「副業していること」や「給与以外に大きな収入があること」、「役員になったこと」などが知られてしまうことがあります。

法律では、会社と雇用契約を締結している人が副業したり会社設立したりすることには何ら問題はありません。しかし、勤務先によっては副業を禁止しているところもあるので注意が必要です。

就業規則や契約の中で副業や兼業を禁止している企業の場合、会社設立することで懲戒処分されてしまうこともあるので注意しましょう。

特に注意したいケースが以下です。

・役員報酬を受け取っている(2カ所以上から給与を受け取っている場合、勤務先に通知されます)

・設立した会社の公式サイトなどに、代表者の本名や自宅を記載している

・勤務先の同僚に会社を設立したことを話してしまった

副業禁止されている会社に勤めている場合には、会社設立が知られてしまった場合のリスクをしっかり把握しておくことが大切です。

4-3. 会社を設立するには費用と手間がかかる

節税のためとはいっても、会社設立には費用と手間がかかります。サラリーマンをしながら副業で個人事業主になる場合には、開業届や青色申告承認申請書の提出ぐらいですが、会社設立は結構手続きが大変です。

会社を設立するためには、株式会社の場合で、実費だけでも約22〜24万円の費用がかかります。別途、資本金の準備が必要です。

辻・本郷会社設立センターにご依頼いただいた場合でも、株式会社143,000円、合同会社21,000円の設立費用が必要です。

また、会社設立に向けてすることもたくさんあり、定款を準備したり、さまざまな書類を用意したりと、かなり手間がかかります。本業をしながらの法人化はそれほど簡単ではないことを理解しておきましょう。

法人化の費用や設立代行については、「法人成りに必要な3つの費用|運営コストや合同会社との比較も解説」の記事も参考にしてください。

4-4. 確定申告や決算作業が煩雑で大変

会社設立した場合、個人での確定申告と比べて、法人税などの確定申告や決算作業は煩雑で大変となります。設立した会社の役員報酬を受け取る場合には、所得税の確定申告も必要となります。

法人決算は、個人が行う確定申告よりもより厳密に行わなければならないため、サラリーマンの仕事をこなしながら事務作業も行うのはかなり大変と言わざるを得ないでしょう。

税理士に依頼すれば代行してもらうことはできますが、税理士に報酬を支払う必要があります。

4-5. 赤字でも納税する必要がある

副業をしているサラリーマンの場合、赤字(所得がマイナス)の場合には当然ながら納税する必要はありません。また、不動産投資をしているサラリーマンの場合には、赤字(所得がマイナス)の場合は納税する必要はなく、他の所得と損益通算することが可能です。

しかしながら、サラリーマンが会社を設立して事業や資産を管理するようになった場合には、赤字でも納税する必要があるので注意しましょう。

具体的には、法人が支払う税金の中で「法人住民税」は、赤字であっても納税が免除されません。

さらに詳しくは、「税理士監修|法人が赤字の時に免除される・されない税金【節税にも】」の記事もぜひご覧ください。

4-6. 廃業時にもお金がかかる

赤字などが続いて株式会社や合同会社をやめる(解散する)ことになった場合も、お金がかかるので注意しましょう。

「解散登記」と「清算人の選任登記」という手続きが必要になり、そのために39,000円の登録免許税がかかります。

法人をやめたくなった時にもお金がかかるのは、大きな負担となります。頭の片隅に、辞める時にもお金がかかるということを覚えておくと良いでしょう。

5. サラリーマンが会社設立するか迷ったら税理士に相談がおすすめ

ここまで、サラリーマンが会社設立して節税できる具体的なケース、メリット、デメリットについて解説してきました。

副業をしているサラリーマンの場合、課税所得金額500万円から600万円の間が損益分岐点となり、法人として支払う税金の方が安くなるという話もしました。

しかしながら、実際には、会社を設立するには費用も手間もかかりますし、赤字になっても納税が必要です。副業の売上が下がってしまうと「法人化しなければ良かった…」となる可能性もあるため、ある程度、売上が安定してからが良いタイミングとなります。

また、会社設立した方が良いかを考える時には、「節税以外の側面」についても考える必要があります。

それほど節税にはならなくても、会社設立することで信用力が上がったり、資金を集めやすくなったり、大企業と取引しやすくなったりというメリットがあるからです。

会社設立するかどうかは、多角的な視点から慎重に判断すべきです。

そのためにも、事前に「会社設立のプロ」である税理士に相談して、「自分のケースでは会社設立がいいのか、このままの方が良いのか」を第三者の目で診断してもらうことをおすすめします。

業界屈指の顧問先支援の実績を持つ辻・本郷 税理士法人は、会社設立から所得税申告、顧問サービス、税務調査、さらには事業戦略の相談まで、ビジネスに関わるあらゆる悩みに寄り添ってサポートが可能です。

「サラリーマンの自分でも会社設立できるのか」「会社設立で節税メリットが出るタイミングはいつか?」

など、会社設立に関するどんなご質問にも、何度でも相談無料でお答えします。

以下フォームから、ぜひお気軽にご相談ください。

会社設立のお問い合わせフォーム

6. サラリーマンが会社設立するときの流れ

ここからは、「サラリーマンだけど、会社設立することで節税メリットがありそう」という方に向けて、会社設立はどのように進めるか、手順を簡単に紹介します。

なお、手順自体は、サラリーマンでも、サラリーマンでなくても同じです。

6-1. 節税シミュレーションを含めて会社設立すべきか判断を行う

会社設立する前に必ず、会社設立のメリットとデメリットを比較し、節税シミュレーションも行った上で総合的に判断しましょう。

今回は「節税」という観点からメリットとデメリット(注意点)を解説しましたが、節税以外の観点からのメリットやデメリットもしっかり確認しましょう。例えば、会社を設立することで資金調達の選択肢が増える、決算日を自由に設定できる、個人資産が差し押さえを受けないなどのメリットもあります。

さらに詳しく知りたい方は、「会社を設立した方がいいかわかる!メリット・デメリット総まとめ」の記事もぜひご覧ください。

なお、会社設立による節税シミュレーションは、個人と法人の税率の違いなど正しい知識を持っている方が行わなければ、正しい結果を導き出すことは困難です。適切な判断をしたい方は、ぜひ会社設立に強い税理士にご相談ください。

6-2. 設立する会社の基本事項を決める

節税効果やその他のメリットを受けるために会社設立を決めたら、どのような会社を設立するのか決めていきましょう。

- 株式会社にするか合同会社にするか(あるいはその他の法人形態か)

- 誰が新会社の発起人、代表取締役になるか

- 社名

- 事業の目的

- 本店所在地

- 資本金の額

- 決算月

サラリーマンが会社設立する場合には、身バレ対策のためにあえて配偶者名義で会社設立を行ったり、自身の役員報酬を受け取らないという選択肢を取ったりという工夫が必要な場合もあります。

どのような会社設立方法がベストか迷う場合には、辻・本郷 税理士法人の会社設立センターにご相談ください。

6-3. 定款(ていかん)を作成して認証を受ける

設立する会社の基本事項が決まったら、それらを定款(ていかん)にも記載して、作成した定款の認証を受けます。

定款とは、会社の基本的なルールを定めた書類で、株式会社などの会社設立時に必ず用意し、公証人役場で認証を受けなければなりません。※合同会社などの場合には定款認証は必要ありません。

紙の定款認証の場合は4万円の収入印紙代がかかりますが、PDFの電子定款を準備すれば印紙代は不要です。

6-4. 発起人の口座に資本金を振り込む(資本金払込)

次に、発起人個人の銀行口座に、あらかじめ決めた資本金を振り込みます。これは「資本金払込」という、会社設立に必要な工程となります。

「口座に資本金以上の残高がある」のではNGで、新たに「振り込み」や「入金」をするようにしてください。

資本金が振り込まれている通帳のコピーを取って払込証明書を作成し、登記するときの添付書類として提出します。

6-5. 必要書類を準備して法人登記申請する

ここまでの準備が終わったら、法人登記に必要な書類を準備して、法務局で法人登記申請を行います。

会社設立時に必要となる書類は、どの形態の会社を設立するかや内容によって異なります。詳しくは「【決定版】初心者でも作成できる!会社設立の必要書類【全29種類】」の記事で解説しているので、ぜひお読みください。

法人登記の際には登録免許税がかかります。金額はケースに寄りますが、株式会社なら少なくとも15万円、合同会社でも少なくとも6万円です。

登記申請から登記完了までは、おおむね1週間から2週間が目安です。

6-6. 法人の銀行口座を開設する

会社設立の登記が完了すると、会社の印鑑証明や登記簿を取得できるようになるため、それを持って法人の銀行口座を開設しましょう。

法人用の銀行口座を準備することで、個人の口座と分けて、法人でのお金の動きを管理できます。

法人口座の開設は任意(作らなくても良い)ですが、融資を受けるのに必要なケースもありますし、作っておくことをおすすめします。

6-7. 税務署関連の手続きをする

法務局への登記が完了したら、税務署関連の手続きも忘れずに行いましょう。具体的には、税務署・都道府県税事務所・市町村役場への税務関連の届け出が必要です。

正しく納税するために必要なので、必ず行ってください。

6-8. 社会保険などの手続きをする

会社を設立して、役員や従業員に一定以上の報酬・給与を支払う場合には、社会保険の加入が必要となります。

役員報酬を支払う場合には、健康保険・厚生年金保険の手続きが必要です。また、従業員も雇用する場合には、上記にプラスして、労災保険と雇用保険の手続きも必要となります。

その他、会社設立後にやるべき細かい手続きも全て見たい方は、「【全網羅】会社設立後にやるべき39個を創業支援のプロが徹底解説」の記事をぜひご覧ください。

まとめ

本記事では「サラリーマンが会社設立をして節税する方法」について解説してきました。最後に、要点を簡単にまとめておきます。

サラリーマンが会社設立で節税できるケースは限られている

節税できるケースは、

①副業や投資などで給与所得以外の所得がそれなりにある方(少なくとも年間所得500万以上)

②相続・贈与などの対策を考えている方

※給与所得しか無い方、あっても少額の方は、会社を設立しても節税はできない

サラリーマンが会社設立で節税できる4つのケース

- 副業していて事業所得がある場合

- 投資で不動産所得がある場合

- 資産運用による所得がある場合

- 相続税・贈与税対策をする場合

サラリーマンが会社設立で得られる節税メリット

最大税率が安い法人税を適用できる

- 利益を役員報酬として圧縮できる

- 給与所得控除を使える

- 経費として計上できる範囲が広くなる

- 相続税の節税に活用することもできる

※インボイス制度開始以降、消費税の免税事業者期間の恩恵は受けにくくなったので注意

サラリーマンが節税目的で会社設立するデメリット・注意点

- 会社設立しても必ず節税できるとは限らない

- 本業の会社にバレる可能性が高い(副業禁止の場合は注意)

- 会社を設立するには費用と手間がかかる

- 確定申告や決算作業が煩雑で大変

- 赤字でも納税する必要がある

- 廃業時にもお金がかかる

サラリーマンが節税で会社設立できるケースは、副業や投資など、給与以外に多くの所得がある場合です。所得が500万円を超えてきたら節税メリットが生まれ始めるので、税理士に相談してみましょう。

なお、節税につながるかはかなり「ケースバイケース」です。必ず設立前に節税のシミュレーションをすることをおすすめします。