DX投資促進税制の概要とポイント

- 税務・会計

- 法人

令和3(2021)年度税制改正により施行された、デジタルトランスフォーメーション(以下、DX)投資促進税制。

今回は本税制の概要・取り扱いについて、ポイントを整理します。

DX投資促進税制の概要

DX投資促進税制はウィズコロナ・ポストコロナを見据えて、企業の経営戦略・デジタル戦略の一体的な実施を後押しするため創設されました。

適用にあたっては、以下の条件を満たすことで各種税制の特典が活用できることとなります。

- 青色申告書を提出する法人であること

- 産業競争力強化法の認定事業適応事業者であること

- 情報技術適応計画(DX投資促進税制)が主務大臣に認定されていること

情報技術適応計画の認定にあたっては、一部門や拠点ごとなどの範囲ではなく、全社レベルでのDX化とされていますので、注意が必要です。

適用期限

令和7(2025)年3月31日まで ※令和5年度税制改正で2年延長されました

認定要件

| デジタル(D)要件 | & |

企業変革(X)要件 |

|---|---|---|

| ①データ連携 (他の法人等が有するデータまたは事業者がセンサー等を利用して新たに取得するデータと内部データとを合わせて連携すること) |

売上高が10%以上増加すること | |

| ②クラウド技術の活用 | 対象事業の海外売上高比率が一定割合以上となること | |

| ③情報処理推進機構が審査する「DX」認定の取得 (レガシー回避、サイバーセキュリティ等の確保、人材育成・確保関連事項の提示) |

全社の意思決定に基づくもの(取締役会等の決議文書添付) |

税制措置の内容

| 対象設備 | 税額控除 | or |

特別償却 |

|---|---|---|---|

| ソフトウェア 繰延資産※1 器具備品および機械装置※2 |

3% | 30% |

|

| グループ外の他法人ともデータ連携する場合、5% |

※2:ソフトウェア・繰延資産と連携して使用するものに限る。

| 投資額上限 | 300億円(300億円を上回る投資は300億円まで) |

|---|---|

| 投資額下限 | 国内の売上高0.1%以上 |

| 税額控除上限 | 「カーボンニュートラル投資促進税制」と合わせて当期法人税額の20%まで |

なお、令和5(2023)年4月1日前に認定の申請をした事業適応計画に従って同日以後に取得等をする資産については、本制度の対象外となります。

適用対象外となるケース

大企業の特定税額控除規定の不適用措置に該当する場合は適用対象外となります。

実務的な手続きについて

DX税制は、他税制と比較して実際の手続きに期間を要します。

税制の利用にも期間を要しますので、投資を行う場合は、早い段階で顧問税理士などへのご相談をおすすめします。

DX投資促進税制の利用スケジュール

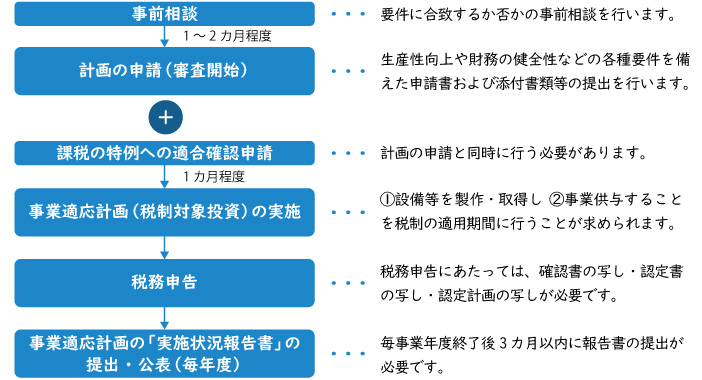

上記スケジュールのように事前相談を行うことで要件に合致するかを確認します。おおむね1~2カ月程度の期間が想定されています(個別事業者の進捗により異なるとされています)。

ここから計画の申請を出すことになりますが、DX税制の場合、計画認定と一体的に課税の特例への適合確認も行われます。

最終的に、他の投資税制と同様に取得・事業供与が税制適用の要件とされますが、余裕をもったDX投資を考えるのであれば、半年程度は期間を考慮するとよさそうです。

産業競争力強化法では他税制の活用も

今回取り上げたDX税制の創設により、冒頭に記述した産業競争力強化法が改正され、事業適応計画の認定を受ける手続きができました。

事業適応計画は事業環境の変化を踏まえたビジネスモデルの改革を行い、生産性向上・新需要の開拓を図ることが狙いとされています。

DX税制以外にも、前項のような手続き・スケジュールで「エネルギー利用環境負荷低減事業適応」としてカーボンニュートラル(CN)税制が設けられています。

ESGやSDGsなどの兼ね合いもあり、生産性向上投資・環境投資などをお考えの中堅~大企業にとって本制度の利用は、現在公募がされている事業再構築補助金などの併用も考えられ、早期に検討されることをおすすめします。

おわりに

辻・本郷 税理士法人では、グループ会社の辻・本郷 ITコンサルティングと協同して、お客様のDX推進を提案しております。

DXの整備・強化を検討されたい法人様は、ぜひお問い合わせください。

[最終更新:2023年4月27日]

<参考サイト>

【経済産業省】事業適応計画(産業競争力強化法)

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。