新制度導入でどう変わる?課税標準額に対する消費税の特例計算

- 税務・会計

- 法人

令和3年4月以降に総額表示が再度義務化され、令和5年10月以降はさらにインボイス制度が導入されます。

制度導入にあたり、課税標準額(税額を計算する際に基礎となる額)に対する消費税の特例計算(以下、積上計算方式)の適用関係を改めて確認しましょう。

総額表示制度とは

「総額表示」とは、消費者に商品の販売やサービスの提供を行う課税事業者が値札などに価格表示する際、消費税額を含めた価格を表示する「税込」の表示方法です。

消費者がいくらで商品を買えるのかを明確にするために、平成16年4月より総額表示が義務化されました。

ただ、総額表示への転換対応は事業者にとって非常に負担です。そのため、特例として平成25年10月1日から令和3年3月31日までの間、総額表示は任意での適用となっていました。

令和3年4月1日以降には、総額表示が義務化されました。

具体的な取り扱いとしては、表示価格が税込価格ならば「税込価格である」旨の表示は必要なくなりました。加えて、税込価格に合わせて「税抜価格」または「消費税額等」が表示されていてもよいとされています。

1円未満の端数が生じるときは、その端数を四捨五入、切捨てまたは切上げのいずれかの方法により処理しても差し支えありません。

総額表示の方法

| 表示方法 | 具体例 |

|---|---|

| 支払総額のみ表示する方法 | 11,000円 |

| 支払総額に税込表示する方法 | 11,000円(税込) |

| 支払総額と本体価格を表示する方法 | 11,000円(税抜価格10,000円) |

| 支払総額と消費税額を表示する方法 | 11,000円(うち消費税額等1,000円) |

| 支払総額、本体価格、消費税額の すべてを表示する方法 |

11,000円(税抜価格10,000円、 消費税額等1,000円) |

インボイス制度と導入後の積上計算方式

令和5年10月より導入されるインボイス制度の正式な名称は、「適格請求書等保存方式」です。

現在の消費税は2種類の税率があり、事業者は商品の仕入れや販売をする際に軽減税率の8%と10%が混在している状態になります。

仕入れをした場合、これまでは「いくらで購入したか」が明記された請求書等を保存していましたが、導入後は取引の内容や消費税率(税額)が記載された適格請求書を発行してもらい保存しておくことになります。

積上計算方式とは

旧規則第22条第1項の規定により認められていた「課税標準額に対する消費税(売上に係る消費税額)の計算方法の特例」です。

税抜価格表示を前提に、決済段階で上乗せされる消費税相当額の1円未満の端数処理に伴う事業者の負担等に配慮して、少額・大量の取引を行う小売業者等を念頭に設けられていた制度です。

例えば70円の製品の消費税は70円×5%(当時)=3.5円を3円で処理し、その結果を積上げて計算してもよいというものでした。

1円未満の端数処理の方法について、四捨五入、切捨てまたは切上げのいずれの方法を選択するかは事業者に委ねられていました。

じつは、この特例制度は平成16年4月の総額表示が義務付けられたことにより、平成16年3月に廃止になっています。

従来の外税方式で代金決済してきた百貨店やコンビニなどは、内税決済に移行するとなるとレジシステムの変更に時間を要するため、財務省は特例を廃止する一方、経過措置により一定期間だけ適用を認めることとしていました。

この経過措置はインボイス制度導入に伴い、令和5年9月30日をもって終了します。

売上税額計算はどう変わる?

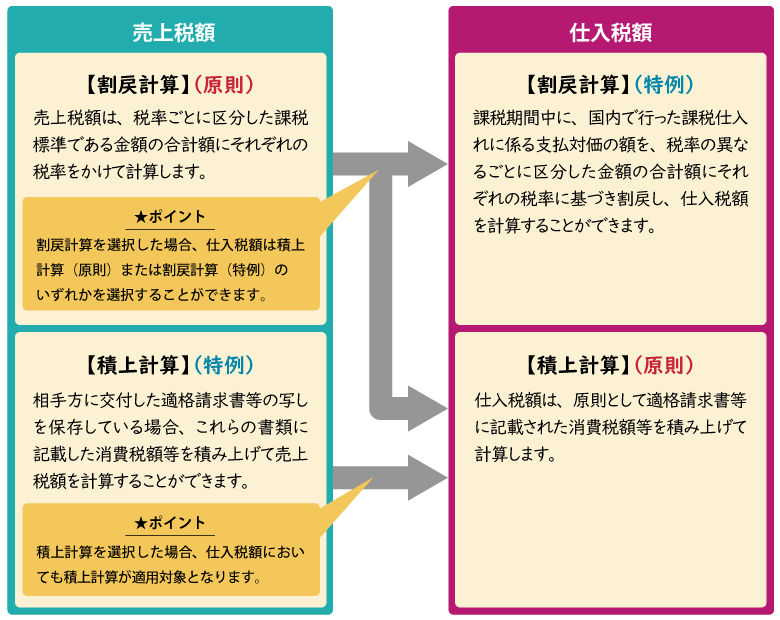

インボイス制度導入後の売上税額の計算は、割戻計算(1年間の売上総額から消費税を算出する方法で税額を決める)を原則とする一方で、インボイスに記載された税額を積み上げて計算する「適格請求書等積上方式」も認めています。

インボイスには、適用された税率・消費税額が正しく記載されているためです。

事実上、旧規則第22条第1項の経過措置は延長されるかたちです。

最後に

小売業や飲食店を営む事業者にとっては、積上計算方式は税額計算が有利になる制度です。インボイス制度導入後も積上計算方式は適用可能ですので、一安心です。

ただし、予定されているインボイス制度に対応したレジシステムの導入が必須となります。制度の適用について、あらかじめ確認しておきましょう。

【参考サイト】国税庁 適格請求書等保存方式の概要(インボイス制度の理解のために)![]()

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。