税金の申告を忘れたらどうなる?期限後申告の延滞税・無申告加算税の基本を解説

- 確定申告

- 個人

申告の期限を過ぎて申告納税をしていなかった場合、本来の納税額に加えて、「延滞税」と「無申告加算税」の2つのペナルティが課されます。

無申告に気づいたとき、まず気になるのは「どれくらいのペナルティがかかるのか」という点ではないでしょうか。実際の金額は税務署が計算しますが、おおよその金額を事前に把握することで、資金繰りや今後の対応方針が立てやすくなります。

本稿では、所得税を例に、期限後申告の場合の延滞税、無申告加算税の基本的な仕組みを整理しました。知らなかったでは済まされない税金の世界、ご一緒に確認しましょう。

期限後申告の「延滞税」「無申告加算税」の基本

延滞税・無申告加算税とは

期限後申告時に課税される税金は「延滞税」「無申告加算税」の2つがあります。これらは期限後申告の納付すべき本税の額を基に計算されます。

| ①延滞税 | 納税が遅れたことに対する「遅延利息」 → 納付までの日数に応じて税額が増え続ける |

|---|---|

| ②無申告加算税 | 期限内に申告をしなかったことに対する「罰金」 → 申告が1日でも遅れると課される。自主的に申告、税務調査で発覚などの状況で税率が変わる |

1. 延滞税の概要

(1)延滞税の計算方法

延滞税は、法定納期限の翌日から完納する日までの経過日数分が課されます。計算式は次の通りです。

延滞税 = 納すべき本税の額 × 延滞税の税率 × 日数 ÷ 365

※うるう年であっても「日数÷365」で計算します。

(2)延滞税の税率

延滞税は、2つの税率で計算します。

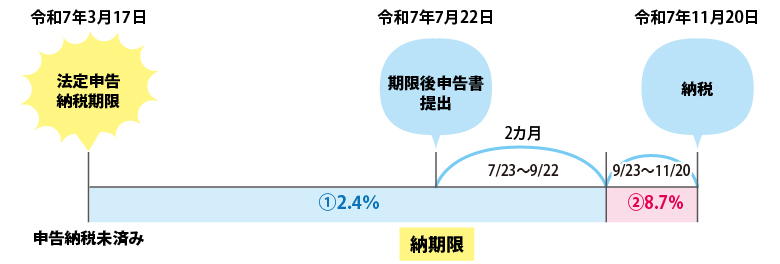

税率は毎年変動し、令和7年の延滞税の税率は①「2.4%」と②「8.7%」です。

①は法定納期限の翌日から「納期限」である期限後申告までの期間と、その翌日から2か月を経過する日までの期間、②は①の翌日以降の期間の税率です。

| 延滞期間 | いずれか低い割合 | 令和7年適用税率 (原則 > 特例) |

||

|---|---|---|---|---|

| 原則 | 特例 | |||

| ① | 法定納期限の翌日から、期限後申告(納期限)までの期間とその翌日から2か月を経過する日までの期間 | 年7.3% | 延滞税特例基準割合 1.4%※※ + 1% |

年2.4% |

| ② | ①の翌日以後の期間 | 年14.6% | 延滞税特例基準割合 1.4%※※ + 7.3% |

年8.7% |

※出典:国税庁「タックスアンサー No.9205 延滞税について」

※※ 延滞税特例基準割合とは、毎年財務大臣が告示する平均貸付割合に、年1%の割合を加算した割合を指す。令和4年以降1.4%で推移。令和7年の割合は財務省資料を参照

(3)「納期限」とは ~法定納期限とは違う!2つの税率の切替ポイント~

「納期限」は、申告等の状況に応じて次の通り規定されています。

「納期限」と法定納期限は混同しやすいので注意が必要です。(A)以外、納期限と法定納期限は一致しません。

- (A)期限内に申告した場合…法定納期限

- (B)期限後申告の場合…申告書を提出した日

- (C)修正申告の場合…申告書を提出した日

- (D)更正・決定の場合…更正通知書を発した日から1月後の日

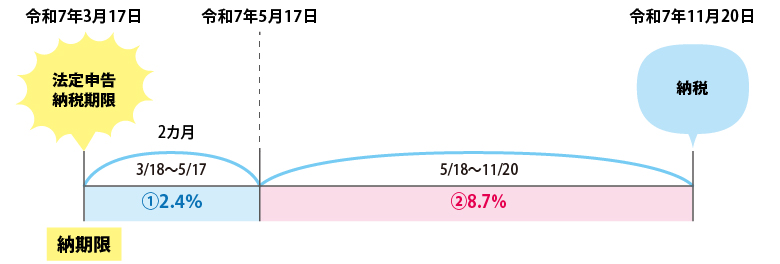

上記のうち(A)・(B)を令和7年を例に図示すると、次のようになります。

(A)期限内に申告の場合

法定申告期限内に申告を行ったが法定納期限(=納期限)までに納税できず11月20日に納税した場合

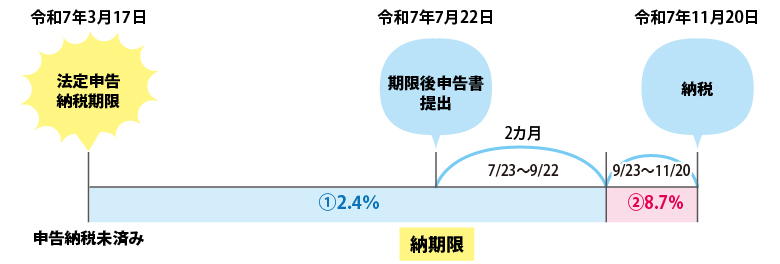

(B)期限後申告の場合

申告・納税を忘れてしまい期限後申告し(=納期限)、11月20日に納税した場合

納期限は、延滞税の算定において基準となる重要な期限です。

(A)と(B)を比較すると、法定申告期限内に申告書を提出した(A)のケースの方が、期限後に申告した(B)より、延滞税については高額になるという結果になります。

なお、(B)の期限後申告の場合には延滞税とは別に「無申告加算税」も課される点に注意が必要です。

2. 無申告加算税の概要

(1)無申告加算税の計算方法

無申告加算税の計算式は次の通りです。

無申告加算税 = 納付すべき本税の額 × 無申告加算税の税率

(2)無申告加算税の税率:税率を左右する「期限後申告のタイミング」

無申告加算税の税率は、期限後申告のタイミングや本税の額に応じて決まります。

申告自体を怠っているため過少申告加算税よりも重い税率となっています。

| 本税の額 | 50万円以下の部分 | 50万円超~300万円以下の部分 | 300万円超の部分※1 | |

|---|---|---|---|---|

| 申告のタイミングなど | ||||

| 原則 | 15% | 20% | 30% | |

| 税務調査による決定予知前まで(税務調査実施前など) | 税務調査の通知後に申告 | 10% | 15% | 25% |

| 税務調査の通知前に自主的に期限後申告 | 5% | |||

| 重加算税 | 申告内容に仮装・隠ぺいがあった場合、無申告加算税に代えて「重加算税」が課される | 40%※2 | ||

※出典:財務省「加算税制度の概要①(基本情報)」を一部抜粋・加工

※1 令和6年1月1日以後に法定申告期限が到来するものに適用する税率(令和5年税制改正)

※2 仮装隠ぺいに基づく部分の税率

(3)無申告加算税の加重・軽減措置

無申告加算税の税率は、(2)の税率に加重・軽減される場合があります。

主なものが下表にまとまっていますので、ご自身が該当しないかご確認ください。

| 無申告加算税の加重・軽減の制度 | 加重・減額 割合 |

|

|---|---|---|

| 加重 | 調書の提出義務を怠っている場合、提出された調書に無申告に係る財産の記載がない場合 ※財産債務調書について相続税を除く |

+5% |

| 軽減 | 提出された調書に無申告に係る財産の記載がある場合 | △5% |

下表の②は令和5年税制改正において繰返し行われる悪質な無申告行為を抑制するため新設されました。

従来からある制度①は、例えば、税務調査実施前に期限後申告を行えば税率の加重は不適用となります。

②では、調査の通知前に自主的に申告しない限り加重されることになります。なお①②の重複適用はありません。

| 加重 | ①過去5年以内の無申告加重 | 過去5年以内に無申告加算税または重加算税を課されたことがある場合 ※調査通知後でも決定予知前は加重されない |

+10% |

|---|---|---|---|

| ②3年連続の無申告加重 ※令和6年1月1日以後に法定申告期限が到来するも |

前年分および前々年分の国税について、無申告加算税または重加算税を課されたことがある場合、賦課決定をすべきと認める場合 ※調査通知前の自主的な期限後申告の場合は加重されない |

+10% |

※出典:財務省「加算税制度の概要②(加重・軽減措置)」より主なものを抜粋・加工

(4)無申告加算税が不適用(免除)となる場合

次のいずれかに該当する場合には、無申告加算税は課されません。加算税が適正な申告を怠ったことに対する制裁的な性質を持つためです。

| ①正当な理由がある場合 | 災害、交通・通信の途絶その他期限内に申告書を提出しなかったことについて真にやむを得ない事由があると認められたとき(国税庁事務運営指針の例示より) ※税法の不知や誤解、単なる計算ミス、多忙などは「正当な理由」に該当しない |

|---|---|

| ②法定申告期限内に申告する意思があったと認められる場合 | 期限後申告が法定申告期限から1か月以内に行われ、かつ次の条件を満たす場合

|

3.計算例

確定申告を失念したものの、税務調査の通知前に自主的に期限後申告を行った場合を例に、税額を計算してみましょう。

- 令和6年分の所得税・復興税の納付すべき本税の額:2,815,900円

- 令和6年の法定申告期限:3月17日(月)

納付すべき本税の額:2,815,900円 → 端数処理後:2,810,000円

延滞税

① 2か月を経過する日まで(3月18日~9月22日):

2,810,000 × 2.4% × 189日 ÷ 365 = 34,920円(1円未満切捨)

② 2カ月を経過する日の翌日以降(9月23日~11月20日):

2,810,000 × 8.7% × 59 ÷ 365 =39,517円(1円未満切捨)

①②合計:74,437円 → 端数処理後:74,400円(100円未満切捨)

無申告加算税

税務調査の連絡前に自主的に申告の場合:2,810,000 × 5% = 140,500円

なお、税務署から「税務調査を行う」と連絡が来たあと、調査開始前までに自主的に申告した場合は以下の税額となります。

① 500,000×10%=50,000円

②(2,810,000△500,000)×15%=346,500円

①② 合計:396,500円

知っておきたい!少額不徴収・端数処理のルール

延滞税・加算税が一定額未満の場合は徴収されません

延滞税・加算税が一定額未満の場合には、徴収されませんので覚えておくとよいでしょう。

- 延滞税:全額が1,000円未満

- 加算税:全額が5,000円未満

期限後申告を自主的に行った場合の無申告加算税の税率は5%です。そのため、本税が10万円未満であれば加算税は課されないことになります。

その他の端数計算のルール

端数計算についても覚えておくとよいでしょう。以下のルールがあります。

- 納付すべき本税の額の端数処理

- 本税額が10,000円未満:全額切捨

- 本税額のうち10,000円未満の端数:切捨

- 延滞税・加算税の端数処理

- 税額のうち100円未満の端数:切捨

4.おわりに

今回は期限後申告の場合に課される延滞税と無申告加算税の基本的な仕組みを整理しました。

加算税は自主的に申告することで税率が軽減されるため、早めの対応が最も重要です。

個別の状況によっては、加算税の税率が加重されたり、逆に軽減されたりすることもあります。また延滞税にも免除の規定があります。

判断が難しい場合は、お近くの税務署または専門家にご相談ください。

私たち辻・本郷 税理士法人でも、申告に関するご相談を承っておりますのでお問い合わせください。

参考サイト・参考文献

- 【国税庁】タックスアンサー No.2024「確定申告を忘れたとき」

- 【国税庁】延滞税の計算方法

- 【国税庁】申告所得税及び復興特別所得税の過少申告加算税及び無申告加算税の取扱いについて(事務運営指針)

- 【財務省】加算税制度の概要

- 黒坂昭一・佐藤謙一 編著 「令和6年版 図解 国税通則法」 一般財団法人 大蔵財務協会 2024年

- 辻・本郷 税理士法人 編著「税務・法務モバイルブック2025」 東峰書房 2025年

サービスに関するお問い合わせ

サービスに関するお問い合わせ、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。