相続税の節税になる?配偶者居住権の知っておくべきポイントを解説

- 相続・贈与

- 個人

民法(相続法)が約40年ぶりに改正され、相続に関するルールが大きく見直された結果、「配偶者居住権」という権利が新たに認められるようになりました。

「節税になるの?」といった疑問も耳にします。今回は、知っておくべきポイントについて解説します。

配偶者居住権とは?

配偶者居住権とは、一言でいえば、「夫(もしくは妻)が亡くなった後も、遺された配偶者が引き続き自宅に住み続けられる権利」です。一見、当然のように思われる権利かもしれません。

しかし、被相続人名義で自宅不動産を所有していた場合、今までは、配偶者自身が自宅不動産(土地と建物)を相続しない限り、住み続ける権利が当然に保障されているとは言えなかったのです。

現実的には、夫婦が同居しており相続財産に自宅不動産が含まれている場合には、特段の事情がない限り、配偶者が自宅不動産を相続することになります。

このように被相続人の遺産に自宅不動産が含まれている場合、法定相続分を考慮して相続の割合を決定すると、配偶者が自宅を相続した結果、取得できる金銭債権(お金や株式など)が相対的に少なくなってしまう懸念がありました。

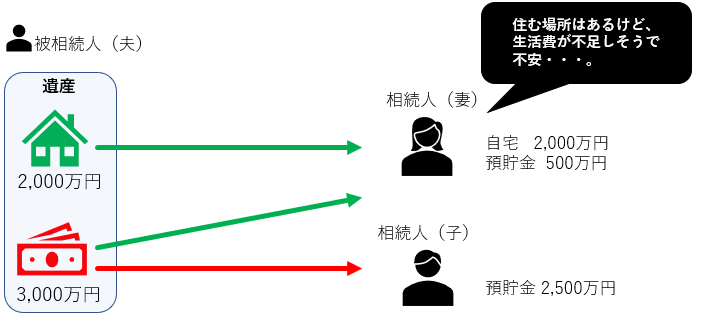

例えば、夫が亡くなったケースで、妻と子1人が相続人だった場合の具体例で考えてみましょう。

夫の遺産は、自宅不動産が2,000万円と預貯金3,000万円の計5,000万円とし、法定相続分(それぞれ2分の1ずつ)で相続するものと仮定します。

以下の図を見ると明らかなように、配偶者(妻)が自宅不動産を相続することで、住む場所は確保できるものの、生活資金が不足するといった事態が現実に発生していました。

配偶者居住権……「なし」

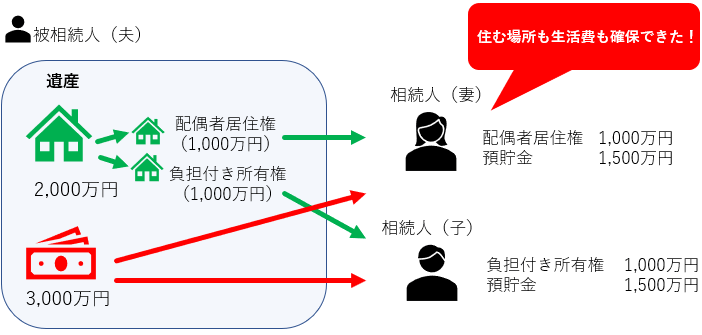

そこで、民法改正により、自宅不動産の権利を「所有権」と「利用権」に分けて、後者の「利用権」にあたる「配偶者居住権」を妻が取得することで、住む場所を確保しつつ、その他の財産(お金など)も相続できるようになりました。

配偶者居住権……「あり」

配偶者居住権はどのように設定するのか

配偶者居住権は、2020年4月1日以後に発生する相続と、2020年4月1日以後に作成する遺言書において設定ができます。

配偶者居住権を設定するには、原則、遺言書に配偶者居住権を設定する旨を記載するか、相続開始後に相続人全員の話し合い(遺産分割協議)で設定することになります。

「配偶者が自宅に住み続ける権利を遺す」という趣旨からすれば、生前に遺言書で設定しておくことが現実的な配慮となるでしょう。

近年、日本でも遺言書の作成件数が増加しており、遺言への関心も高まっている中で注目度の高い制度が創設されたとも言えます。

配偶者居住権の相続税評価の方法

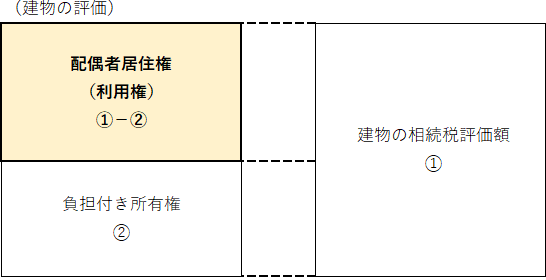

配偶者居住権の評価方法は、まずは、自宅不動産の相続税評価額(≒時価)を算定するところからスタートします。

次に、配偶者居住権以外の権利部分(所有権部分)の現在価値を算定した上で、それを差し引いて計算します。

配偶者居住権の計算イメージ

配偶者居住権(自宅建物の利用権) = 自宅建物の相続税評価額 - 所有権の現在価値

この図を見ても明らかなように、配偶者居住権を設定した自宅不動産は、配偶者が自宅に住み続ける権利部分(=配偶者居住権)と、所有権部分(自宅のオーナーとしての権利)に分かれます。

自宅の土地の評価についても、建物と同様の計算ロジックを利用します。

土地の利用権の計算イメージ

土地の敷地利用権(配偶者の利用権) = 土地の相続税評価額 - 土地所有権の現在価値

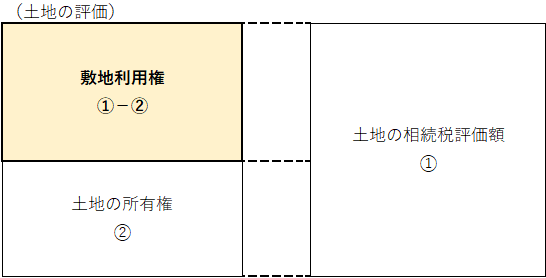

計算式の詳細は複雑になりますので省略しますが、配偶者居住権は「配偶者が自宅に住み続ける権利」ですので、年齢を重ねることで、その価値も減少する計算体系となっています。

つまり、若いうちに配偶者居住権を得た方が、配偶者居住権の価値は高くなり、時間の経過とともに少しずつ減少していくということです。

これは「平均余命」と呼ばれる平均寿命を元にしたデータに基づいて、配偶者居住権が計算されるためです。

仮に、自宅不動産の時価が将来的に変動しないとすれば、年齢を重ねるとともに、不動産に占める配偶者居住権の割合が減少してくることになります。

配偶者居住権は節税になる?

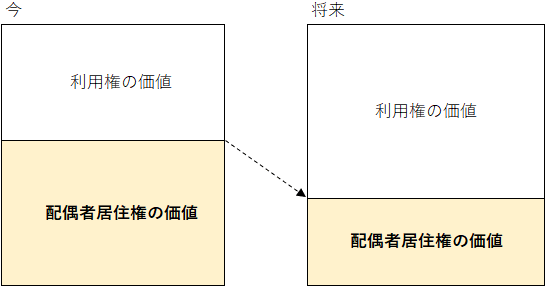

配偶者居住権を設定した場合、自宅の不動産を所有権部分と利用権部分(配偶者居住権)に分けることになりますが、一次相続発生時(上述の事例でいう夫が亡くなった時点)では、所有権と利用権の両方に相続税が課税されます。

ただし、次の相続、つまり、相続人である配偶者(妻)が亡くなった二次相続発生時には、配偶者居住権は消滅し、所有権者に権利が移転します。

この二次相続発生時には、配偶者居住権に対して相続税が課税されずに、所有権者に権利を無税で移転することができるのが大きな注目ポイントです(執筆時点の現行法を前提とします)。

この制度を利用することで、配偶者には自宅に住み続ける権利を残しつつ、相続税の節税につながる可能性があります。

制度をうまく利用するためにも、税理士等の専門家への事前相談をおすすめします。

なぜなら、配偶者居住権は二次相続発生時には相続税が課税されませんが、場合によってはそれ以上にデメリットが生じるケースもあるためです(例えば、税優遇措置である「小規模宅地の特例」を最大限に利用できない可能性があります)。

配偶者居住権の活用を検討すべき人とは?

以下のケースに当てはまる人は、配偶者居住権を設定した方が良い場合がありますので、専門の税理士に積極的に相談してみると良いでしょう。

・財産(遺産)のうち、自宅不動産の占める割合が多く、金融資産が少ない場合

・後妻である配偶者に対して、自宅に住む権利を遺したい場合

・配偶者居住権を利用することで相続税の節税になると想定される場合

・自宅不動産を確実に直系一族に相続させたい想いがある場合

配偶者居住権は、二次相続発生時に消滅し、その際に相続税が課税されないことから節税できる可能性があります。

しかしながら、配偶者居住権は、あくまで配偶者保護の観点から創設された制度であって、節税を前提として作られた制度ではない点に注意が必要です。

したがって、節税を前提として利用する場合には思わぬ失敗を招く恐れがあります。

配偶者居住権の詳細な理解には、専門的な知識が求められますので、設定を検討している方は、必ず専門の税理士に事前相談することをおすすめします。

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。