税務署から法定監査の連絡が来た!税務調査とどう違う?

- その他

- 法人

- 個人事業主

税務署が来る、と聞くと税金の調査か?と思いがちですが、そうではなく「法定監査」という場合があります。

「法定監査」は毎年1月末までに税務署に提出する「法定調書合計表」の給与の源泉徴収票などの提出書類の調査です。

年間の実施件数が少なく、経験のある税理士もあまり多くはありません。実施件数の少ないレアな調査「法定監査」に迫ります。

法定監査とは何か

法定監査はあくまでも国税が使う呼称であって、法律にはこのような名前はつけられていません。カテゴリー的には税務職員が行う調査の一つです。

具体的にいうと、法定調書の提出義務者に対して、誤りや漏れなく法定調書を提出しているのかを確認するのが法定監査と呼ばれるものです。

所得税法や相続税法などの各税法に規定された法定調書について、過去に提出した調書の誤りや不備等がないかどうかを確認するもので、税務職員等の質問検査権に基づいて行われます。

税務調査との違いは?

法定監査は税金の調査ではなく、提出書類の調査です。そのため調査の結果、提出調書の不足や金額の計算誤りがあったとしてもその事実に基づき、税金が増えることはありません。

税務署から更正処分を受けたり、加算税が課されることもありません。

指摘があった場合には、「正しい法定調書を提出してください」と言われて、そのとおりに書類を提出すれば終了です。あくまで、過去分のチェックを通じて今後のミスを減らしていくというスタンスで行われるものと思ってよいでしょう。

税務調査へ移行することはある?

結論から言うと、法定監査から通常の税務調査に移行することはありません。

ただ、報酬の支払いから源泉徴収していなかったことが判明すれば、適切に源泉徴収して納税するよう指導されたり、印紙を貼っていない契約書や領収書が見つかれば、印紙を貼るように指導される、ということはあります。

その場合には自主的に納付すれば、加算税などを課されることはありません。

また万が一、法定監査から通常の税金の税務調査に移行することがあったとしても、その際には移行時に(通常の税務調査の)事前通知が行われます。そのため事前通知されない限り、加算税が課されることはありません。

もし、事前通知をしないで税金の調査をしたものとして更正処分や加算税を課したら、手続き違反になってしまうからです。

このように法定監査は通常の税務調査とまったく別物であり、調査手続きなども相違しています。

法定監査での指摘事項とは?

法定監査で具体的に何を指摘されるのかというと、例えば、アルバイトに対する給与の源泉徴収票の作成が漏れていた、外部委託費で支払った報酬の支払調書を作成していなかった、みなし配当の支払調書の提出を失念していたなど、税務署へ提出する源泉徴収票、支払調書の書類を作成せず、提出していなかったことが指摘事項となります。

また、平成28年1月から法定調書の記載事項にマイナンバーが加わったので、監査時にチェックする記載事項の一つとして確認をしているようです。

「法定監査」が実施されるのはどんな時?

法定監査の対象となり得る要因として、個別には「例年よりも明らかに提出調書が少ない」、「同業他社の業態や規模を比べた場合に提出調書の量に差がある」などが考えられます。

また、業態によっては提出すべき調書が多く、提出漏れ等が起きがちなケースもあります。その業界全体の資料提出率を底上げするために業界の代表的な企業に法定監査を実施することもあります。

その他、新たに法定調書の種類が増えた、提出省略基準が見直されたなどの理由から、制度変更に伴う周知徹底を図るために実施することもあります。

国税庁の方針として、翌年度以降の税務調査において、ある業種を重点的に調査するために、取引先の業種の企業へ法定監査に入るというケースも考えられます。

法定調書とは何か

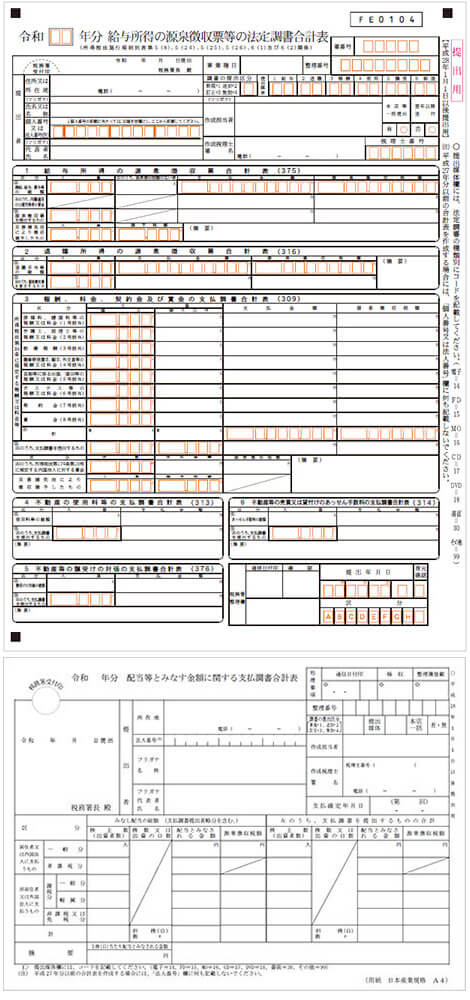

配当等とみなす金額に関する支払調書

では、法定監査で調査される法定調書とは何でしょうか。

法定調書とは、「所得税法」、「相続税法」、「租税特別措置法」および「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の規定により税務署への提出が義務づけられている資料をいいます。

一口に法定調書と言っても、その種類は現在60種類あります。

例えば、年末調整処理後に毎年1月末までに税務署に提出する「給与所得の源泉徴収票等の法定調書合計表」で給与の源泉徴収票や報酬の支払調書退職所得の源泉徴収票などを提出している企業は多いと思います。

それ以外にも、証券会社が提出する株取引などの取引報告書や、保険会社が提出する保険契約等についての支払調書や株式等の配当をした会社が提出する配当の支払調書などがあります。

一般的な企業の場合は「給与所得の源泉徴収票等の法定調書合計表」について実施される調査が「法定監査」である場合が多いですが、他に提出基準に該当するものがあるかどうか、その他の支払調書についても同時に監査されます。

知っておきたい注意点

~法定監査は税務調査のための情報収集でもある

税務調査では調査先の納税者の正しい申告と納税(税金)の調査が目的ですが、法定監査での目的は正しい法定資料の提出の確保、つまり資料収集です。

収集した資料は最終的に税務調査のために使われます。

税務調査のためには多くの「資料」を集めることが必須ですから、税務調査の命ともいえる資料の収集先を国税庁は大切に確保したいのです。

注意点として、自社の提出した資料は、取引先の調査のために使われると知っておいた方がよいでしょう。例えば、仕入先や売上先の企業や個人が正しく申告しているかどうかのチェックに使われる可能性があるということです。

資料収集への協力を頼まれる場合がある

毎回必ずあるとは言えませんが、法定監査実施時に、税務署の調査官から「法定ではない資料」についての資料収集を依頼される場合があります。

これは「一般収集」と呼ばれる任意の資料収集と同じで、法定の義務ではありません。

とはいえ、目の前に税務署の調査官がいれば断るのも困難です。

ただ、協力するとなれば人手や時間などの業務量がかかる話でもあります。

そのあたりについては「法定調書」と異なり、税務署も無理は言えない立場ですので、協力できる範囲とその理由を明確に伝えて、提出範囲や提出期限の日程などを調整可能であることを覚えておいてください。

おわりに

「法定監査」は年間の実施件数が少ないため情報も少なく、そもそも税務署が何のために来るのか?と不安になるかもしれません。

けれども法定調書は、毎年、年末調整の説明会で説明される給与の源泉徴収票が代表的なものであることから、企業にとっても身近なものです。そして、国税庁にとっては納税者の申告内容を確認するための貴重な資料です。

気負わずに、基本的な目的は「資料収集」だと心得て、法定調書を普段から正しく提出するとともに、税務署の資料収集に協力できるところは柔軟に対応していく心構えで迎えるとよいでしょう。

【資料】おもな法定調書

法定調書全60種類のなかから、おもな書類について国税庁のページへのリンクをまとめました。ぜひ参考になさってください。

所得税法に規定する法定調書

相続税法に規定する法定調書

租税特別措置法に規定する法定調書

国外送金等調書法に規定する法定調書

出典:【国税庁】タックスアンサー No.7401 法定調書の種類

<参考サイト>

【国税庁】タックスアンサー No.7401 法定調書の種類

【同上】タックスアンサー No.7400 法定調書の提出義務者

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。