本業とあわせて電気供給業を行う法人が確定申告で気をつけたい点

- 確定申告

- 税務・会計

- 法人

世界的に脱炭素を目指すなか、投資の一環として太陽光設備を購入して発電した電気を大手電力会社に買い取ってもらい収益を上げている法人様もいらっしゃるかと思います。

この場合、地方税で細かい注意点が出てきます。今回はその特殊な税務についてご案内いたします。

事業税での注意点

一般的な中小企業ですと、利益に対して所得割という事業税が課されます。

こちらに加えて、売電事業が主たる事業に比べて社会通念上独立した事業部門とは認められない程度の「軽微なもの」に該当しない場合、収入割が課税されることになります。

この場合、「軽微なもの」に該当するかはその実態に即して判断することになりますが、一般に、従たる事業の売上金額が、主たる事業の売上金額の1割程度以下であり、かつ、売上金額など事業の経営規模の比較において従たる事業と同種の事業を行う他の事業者と課税の公平性を欠くことにならないものとされています。

また、とくに従たる事業が収入金額によって課税されている事業である場合には、当該事業を取り巻く環境変化に十分留意しつつ、その実態に即して厳に慎重に判断すべきとされています(通(県)3章4の9の9![]() )。

)。

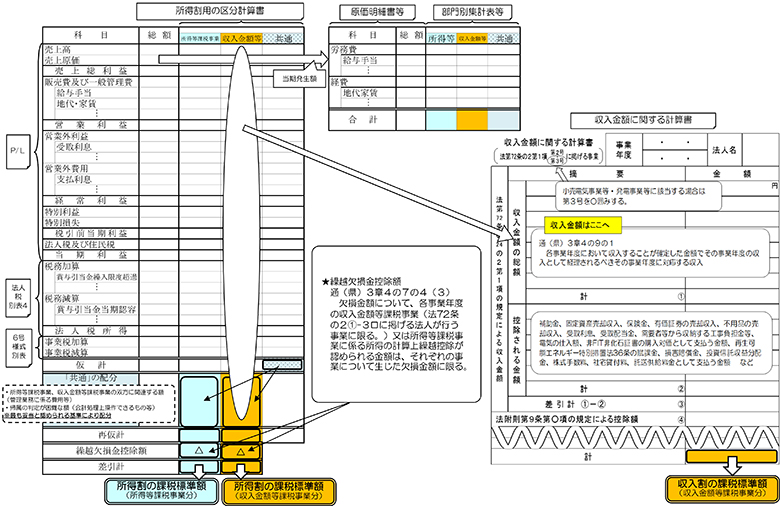

所得金額を所得割事業(本業)と収入割事業(売電事業)に区分して、本業に対しては所得割が課され、売電事業のうち売電収入に対して収入割が課されるイメージになります。

所得割と収入割を分ける計算の別表はなく、ご自身でExcel等により作成する必要がある点に留意が必要です。

所得割の課税標準額と収入割の課税標準額を分けることから、欠損金についても所得割と収入割で分けて管理する必要が出てきます。

また、収入割は売電収入額を課税標準として基本的に課税がされることから、利益がマイナスであったとしても収入割は課されることとなるので、思いのほか税金が出る場合があります。

そして赤字の会社は基本的に中間納付はありませんが、収入割は金額が少なくても中間払いはあるので、この点についても留意が必要です。

収入金額等課税事業(小売電気事業等・発電事業等)と

所得等課税事業(外形標準課税対象以外)をあわせて行う場合の区分計算

※東京都主税局 電気供給業のガイドブック![]() p.62より。

p.62より。

画像をクリックすると拡大します

償却資産税での注意点

太陽光設備の購入金額のうちほとんどは機械装置に該当し、太陽光設備がある自治体で償却資産税が課されます。

納税者において自治体へ1月31日までに申告する必要があり、課税標準の1.4%が償却資産税として課税されますので、申告・納付を忘れずに行いましょう。

分割基準・均等割での注意点

ほとんどの場合、本店があるところ以外の場所に太陽光設備があり、無人で運営されています。

この場合、事務所等に該当しないので、太陽光設備がある自治体に分割基準として住民税・事業税の申告は不要なうえ、寮等にも当てはまらないので均等割の申告も不要になります。

おわりに

電気供給業を行うと普段と異なる申告内容になりますので、申告手続きの際には事前に顧問税理士にお尋ねになるか、辻・本郷 税理士法人までお問い合わせください。

法人ソリューショングループ

<参考資料>

【東京都主税局】電気供給業のガイドブック

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。