会社員の不正還付 ~マルサが告発した架空の事業所得の損失計上指南者の事例

- 税務・会計

- 税務調査

- 法人

- 個人事業主

- 個人

「『会社員が受け取れる還付金がある』と聞いたけど、ホント?」

「『納めすぎた税金を取り戻そう』ってSNSで言ってるけど、わたしもできるの?」

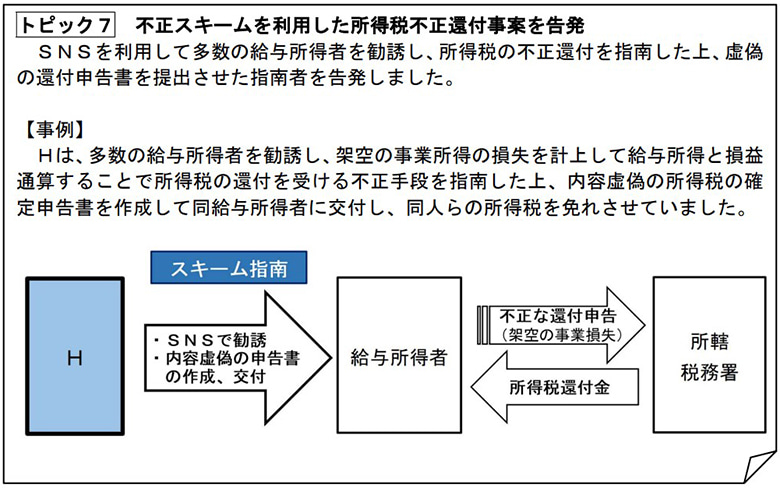

現代は、YouTubeやLINEなどSNSで多くの情報が飛び交っています。そんななかで、多くの給与所得者を勧誘して所得税の不正還付を指南した者が、「マルサ」こと国税庁の査察部の案件で告発されました。

指南を受けた給与所得者の方たちは、なぜ不正還付をしたのでしょうか。不正還付の判断基準とポイントについて解説します。

「税金が戻ってくる」という甘い罠

所得税の不正還付を指南した者は、「正社員の人が受け取れる還付金」をうたい文句に、LINEなどを利用して給与所得者を勧誘。事業で損失が出たように装って、所得から差し引く還付申告書を作成し、税務署へ提出させていました。

そのやり方が不正だったために捕まった、というこの事件。

国税庁は次のように発表しています。

出典:国税庁 令和5年6月「令和4年度査察の概要![]() 」

」

新聞等で報道されたニュースによれば、指南役は全国の会社員らに対し、マルチ商法で赤字が出たなどとする虚偽の確定申告書を税務署に提出させる手口を指導。

会社員らから提供を受けた源泉徴収票などの情報をもとにして虚偽の確定申告書を作成。会社員らはこの申告書を印刷し、税務署に提出していたようです。

所得税の還付申告は過去5年分さかのぼって申告することができ、1年分につき5万円の手数料を受け取っていたといいます。

その者に指南を受けた不正な確定申告による還付金は、計約4,300万円分にもなるとか。

この事件で告発されたのは指南していた人物ですが、指南を受けた会社員らも、1人あたりの還付額が多額ではないため告発は見送られたものの、国税当局から所得隠しを指摘されました。大半が重加算税を含む追徴課税を受け、修正申告と納税に応じたとされています。

重加算税というのは、本税の40%にも及ぶ罰金です。

「真実を反映しない申告書だ」と説明されてはいたけれど…

指南役からは、受講者に「真実を反映しない申告書である部分はございますので」などと説明があったといいますが、受講者はそれが不正な方法かもしれないと思っていても、犯罪だと知らなかったり、そもそも正しい知識を知らない方もいたことでしょう。

そのため、誤った情報を鵜呑みにして「税金が戻ってくるなら…」と甘い罠にかかってしまった方も多いかもしれません。

国税庁によると、令和2年と3年の2年間で所得税の不正還付による追徴は373件あり、追徴額は3億311万円に上ったとあります。

若者がSNSで指南役とつながり、安易に不正に手を染めるケースが目立ち、国税当局は税務調査を強化していると報道がありました。

どこが「不正」なの?

この事件で言えば「架空の事業所得の損失を計上」したこと=「虚偽」つまりウソ偽りを確定申告書に記載したこと、これが「不正」です。

「架空」とは、根拠のないこと。また、事実に基づかず、想像によってつくること。「真実を反映しない」というのが、根拠のないウソ偽り、事実ではないという意味なのです。

税金の計算は、事実に基づいて行うことになっています。

何であれ、収入や売上、経費などが「実際にはない」のに「ある」とウソを書いたら不正な申告になってしまうのです。

もう一つの「不正還付」の方法

~個人的な支払いを経費に計上する

「架空の事業所得の損失を計上」する方法は、以下2つのうちどちらかしかありません。

①売上(収入)を隠す

②経費を上乗せする

実際にあった収入を隠すよりも、架空の経費を計上するのが、よくとられる方法です。

「不正還付」は、「実際にはない経費」なのに「ある」とウソを書く方法だけではありません。告発された手口のように、してもいないマルチ商法で実際には支払っていない経費を計上する、これは絶対にしてはいけない犯罪行為です。

けれども実際に支払っていればいいか、というとそうではありません。

「実際にはない」ものではなく、実際にあるけれど、本来なら事業所得の経費にはならない「個人的な支払い」を経費として計上してしまう。

それも、事業ではないのに事業の経費だとウソを書いたという意味で「不正」と捉えられるからです。

本人にとって「お金が出ていった」ことに変わりはないけれど、個人と事業との区別は必須

架空の経費と言いますが、実際に支払っているものであれば、本人にとっては事業に関するものだろうが、個人的なものだろうが「お金が出ていった」ことに変わりないと考える人が多いです。

そこを突いて、不正還付を指南する者もいるかもしれません。実際に支払ったものでも、個人的な経費を事業の経費と書いたら、それも「不正」な犯罪行為になります。

国税庁は以下のように宣言し、不正還付の未然防止に努めています。

所得税の不正還付は、いわば国庫金の詐取ともいえる悪質性が高い行為であるため、特に厳格な審査や積極的な調査を実施しています。

詐欺罪等に該当すると判断した場合には、刑事上の責任追及の要否を検討した上で、告訴等を行うなど都道府県警察との連携強化にも取り組んでいます。

(国税庁「所得税不正還付申告の未然防止について![]() 」より)

」より)

不正還付と単なる計算誤りでは扱いが違いますので、注意する必要があるでしょう。

事業の経費と個人的な経費とは?重要な区分の判断基準

税金の計算をする上では、事業に関する支出か、個人的(プライベート)な支出か、の区分は非常に重要なものです。

なぜ、それが重要なのか?

もしその区分が違えば、「申告書にウソを書いた=不正をした」ことになってしまうからです。

事業に関するものか、個人的なものか?それを分ける基準とはどんなものでしょうか。

事業の経費と個人的な経費との区分の判断基準

事業に関するものか、個人的なものか、といっても、支出の中にはその両方に関わる費用もあります。そういうとき、どうすればいいのか?

国税庁ではそういった費用(例えば店舗併用住宅に係る租税公課、家賃、水道光熱費など)を「家事関連費」と呼び、

「この家事関連費のうち必要経費になるのは、取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合のその区分できる金額に限られます。」※

としています。

【事業上の経費に該当しない事例】

- 取引記録などに基づいていない

- 業務上、「直接」必要な支出ではない

- 明らかに金額を区分できない

ようは、取引記録がなかったり、間接的だったり、区分できないものは業務上の経費にできないのです。

※国税庁「タックスアンサー(よくある税の質問)No.2210 やさしい必要経費の知識」より

副業の赤字では還付申告はできない?

じつは経費の区分のほかに、もう一つ重要な区分があります。

それは、あなたが自身の事業による収入で生計を立てており、税務上の「事業所得」にあたるお仕事をしているけれども、アルバイトで給与収入もある方なのか、会社員が本業だけれども、空いた時間に副業をしている税務上の「雑所得」に該当する事業収入のある方なのか?という区分です。

この区分がなぜ重要かというと、「雑所得」は「給与所得」や他の所得との損益通算ができないからです。

つまり、雑所得でいくら損失が出ても、他の所得から引くことはできず、全体の所得が減らないので税金の還付が受けられないのです。

したがって、「雑所得」に区分される副業で赤字の方は、還付申告はできません。

事業所得か雑所得かの区分の判断基準

では、あなたの事業のお仕事が「事業所得」なのか「雑所得」に区分される事業所得なのか、どのように区分するのでしょうか?

国税庁が出しているおおむねの基準を確認しましょう。

記帳・帳簿書類の保存なし

「記帳・帳簿書類の保存なし」の場合は、おおむね業務に係る「雑所得」です。

そして、収入金額が300万円以下の場合は、業務に係る「雑所得」です。

記帳・帳簿書類の保存あり

「記帳・帳簿書類の保存あり」で次のような場合は、事業と認められるかどうかを個別に判断することとなります。

①その所得の収入金額が僅少と認められる場合

②その所得を得る活動に営利性が認められない場合

| 収入金額 | 記帳・帳簿書類の保存あり | 記帳・帳簿書類の保存なし |

|---|---|---|

| 300万円超 | おおむね事業所得(注) | おおむね業務に係る雑所得 |

| 300万円以下 | 業務に係る雑所得 ※資産の譲渡は譲渡所得・その他雑所得 |

(注)次のような場合には、事業と認められるかどうかを個別に判断することとなります。

①その所得の収入金額が僅少と認められる場合

②その所得を得る活動に営利性が認められない場合

※国税庁「令和4年分の確定申告においてご留意いただきたい事項![]() 」より

」より

おわりに

不正な還付申告をするつもりがなくとも、このような知識の不足から業務上の経費にできない支出まで事業用の経費にしたり、副業で雑所得に区分されるにもかかわらず、事業所得に区分したと、税務署に指摘されてしまう場合もあるかもしれません。

所得税法238条には「偽りその他不正の行為により所得税を免れ、又は所得税の還付を受けた者は、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する」という規定もあります。

SNSやネット上の情報は正しいものばかりとは限りませんので、すぐに飛びつかず、まずは真偽を確認するとよいでしょう。

とくに、確定申告書など税務にかかわる申告書の作成は、税理士法により資格を持った税理士にしかできないことになっています。

信頼できる税理士を選ぶことはとても大切だといえるでしょう。

辻・本郷 税理士法人では多くの法人・個人様からの信頼をいただき、税務・会計等のご支援に携わっております。

お困りの際には、ぜひお問い合わせください。

- 【国税庁】令和5年6月「令和4年度査察の概要トピック7

」

」 - 【時事ドットコム】「109人に脱税指南か ウェブ会社代表を告発-東京国税局」

- 【朝日新聞デジタル】「「納めすぎた税金を取り戻す」脱税指南の疑い コンサル代表を告発」

- 【読売新聞オンライン】「109人に所得税の不正還付指南、36歳会社代表を告発…「ライン」で若者勧誘」

- 【日本法令】ZJS 税理士情報サイト「税理士向けニュース「税の事件簿(3月1日~3月7日)」

- 【国税庁】「所得税不正還付申告の未然防止について 令和4年12月」

※以下、本事例に関する新聞等の報道

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。