インボイス制度開始後における売手負担の振込手数料について

- 税務・会計

- 法人

- 個人事業主

令和5年(2023年)10月のインボイス制度開始にあたっては、企業の税務担当者や税理士等の実務家の間で売手が負担する振込手数料に係るインボイスの処理が煩雑になり事務負担が増加してしまうのではないかと懸念がありました。

「令和5年度税制改正大綱」および財務省から令和5年1月に公表された「インボイス制度の負担軽減措置(案)のよくある質問とその回答」へ対策が示されましたので、ご紹介します。

売手負担の振込手数料についての懸念

商慣行として、取引先(買手)が代金支払いの際に振込手数料相当額を差し引いた金額を振り込むことがあります。この場合、売手側では

①振込手数料を支払った(支払手数料)または ②売上の値引きを行った(売上のマイナス)

として処理を行うことが一般的です。

インボイス制度開始前は、3万円未満の取引については請求書がなくても支払った消費税を計算上控除することができるとされていましたので、①に係る請求書の入手は必要ありませんでした。

また、②の場合も値引きに関する証憑の交付義務は設けられていませんでした。

一方、インボイス制度下においては、原則としてすべての取引についてインボイスが必要とされていました。このため、①・②いずれの場合についても下記の表に示すような対応が考えられ、事務負担の増加が懸念されていました。

筆者にご相談頂いたお客様のなかには「事務負担の増加との比較考量から、振込手数料に係る消費税の控除は諦める」とおっしゃる方もおり、現場の負担の大きさを実感していたところです。

| 会計処理 | 取引の整理 | インボイスについての対応 | |

|---|---|---|---|

| ① | 支払手数料 | 買手による振込手数料の立替 | 買手が振込手数料を立替えたと考え、売手は買手が金融機関から受領した振込に係るインボイスと立替金精算書の交付を受ける |

| ② | 売上のマイナス | 売手による売上の値引き | 売手が買手に対して値引きに関するインボイスを交付する |

出典:財務省「小規模事業者に対する納税額に係る負担軽減措置(案)」

追加された対策の内容は?

「令和5年度税制改正大綱」では、事務負担の増加への配慮から「税込1万円未満の値引きについてインボイスの交付義務を免除する」という対策が設けられました。

これにより、上記②の場合のインボイスの交付が不要となり、これまで通りの処理が可能となります。

一方、①の場合について「令和5年度税制改正大綱」では対策が示されていませんでしたが、大綱公表の翌月に公開された「インボイス制度の負担軽減措置(案)のよくある質問とその回答」で、「会計上は支払手数料として処理しても、消費税では売上の値引きとして取り扱うことができる」という柔軟な取扱いが示されました。①の場合についても、実質的にはインボイスが不要となり、これまで通りの処理が可能となったのです。

少額な返還インボイスの交付義務の見直し(案)

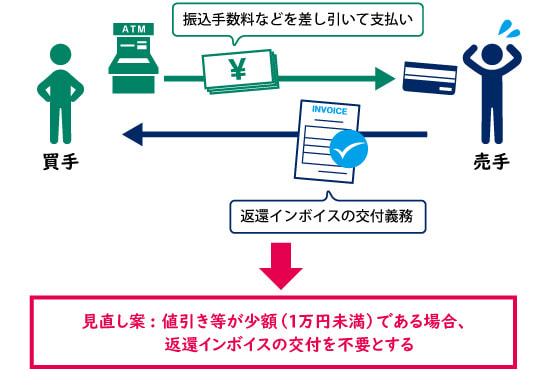

インボイス制度への移行に伴い、インボイスの交付義務とともに、値引き等を行った際にも売手と買手の税率と税額の一致を図るために、値引き等の金額や消費税額等を記載した返品伝票といった書類(返還インボイス)の交付義務が課されることとなる。

この点については、例えば決済の際に、買手側の都合で差し引かれた振込手数料相当額やその他の経費を、売手が「売上値引き」として処理する場合に新たな事務負担になる、との懸念の声が聞かれるところ。

※下請法においては取引発注前に当該手数料を下請事業者が負担する旨の書面での合意がある場合にのみ、親事業者が負担した実費の範囲内で当該手数料を差し引いて下請代金を支払うことが認められることに留意が必要。

【見直し案】上記を踏まえ、事業者の実務に配慮して事務負担を軽減する観点から、少額な値引き等(1万円未満)については、返還インボイスの交付を不要とする。

出典:財務省「小規模事業者に対する納税額に係る負担軽減措置(案)」

図は同資料をもとに辻󠄀・本郷 税理士法人が作成

おわりに

今回は売手負担の振込手数料に関する対策についてご紹介しました。

この他にも「小規模事業者に対する納税額に係る負担軽減措置(案)」では、主に小規模事業者を対象にいくつかの対策が示されています。インボイスの検討にあたっては、これらの対策も加味した上で自社にとって最適な処理を構築する必要があります。

私たち辻・本郷 税理士法人ではインボイス制度対応のご相談を承っておりますので、お困りの際は、気軽にお問い合わせください。

法人ソリューショングループ 赤尾 健

<参考サイト>

【自民党】令和5年度税制改正大綱 ![]()

【財務省】インボイス制度の負担軽減措置(案)のよくある質問とその回答 ![]()

【財務省】小規模事業者に対する納税額に係る負担軽減措置(案)

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。