消費税免税事業者が検討したい、インボイス制度の対応ポイント

- 税務・会計

- 法人

- 個人事業主

令和5(2023)年10月1日からインボイス制度(適格請求書等保存方式)がはじまります。

消費税課税事業者の方はもちろん、法人・個人を問わず納税義務が免除されている事業者の方(以下、免税事業者)にとっても、ご自身に関わりがあるのか判断しかねている方もいらっしゃるかと思います。

今回は免税事業者の方向けにインボイス制度の対応ポイントをまとめました。本稿がインボイス発行事業者の登録について検討するための一助になると幸いです。

インボイス制度(適格請求書等保存方式)の概要

インボイス制度はなぜできた?

現在の消費税は軽減税率8%と通常の税率10%の複数税率であるため、どの取引がどの税率で行われているか、判断に迷うことがしばしばあると思います。

そこで、消費税の仕入税額控除を売り手から買い手に正しく伝えるために、インボイス(適格請求書)を発行することになったのです。

このインボイスとは、発行事業者の登録番号や消費税額など一定の事項が記載された書類や電子データのことを指しています。

仕入税額控除とインボイス制度利用について

まずは、消費税の仕組みを簡単にご説明します。

売上時に取引先やお客様から預かった消費税は、事業者が国に納付する必要がありますが、預かった税額どおりに納付するのではありません。

納付する税額を求めるには、以下の計算を行います。

納付する税額 = 売上の消費税額 - 仕入や経費の消費税額

計算式上でマイナスする仕入や経費の消費税額のことを「仕入税額控除」といい、この仕入税額控除を行うにはインボイスの保存が必要になります。

インボイス制度を利用するためには、税務署に登録してインボイス発行事業者になる必要があります。

免税事業者のみならず、現在課税事業者の方についても、税務署に登録申請しないとインボイス制度が利用できません。

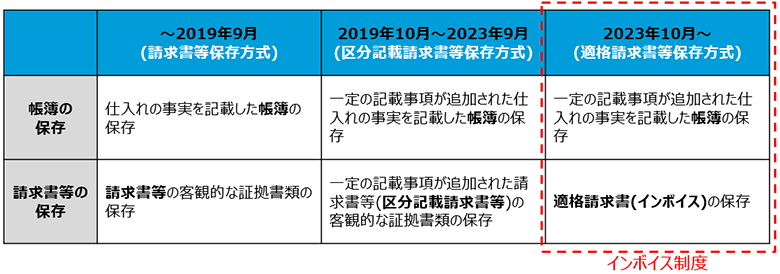

なお、現行の区分記載請求書等保存方式では、3万円未満の課税仕入れや請求書等の交付を受けなかった等のやむを得ない理由があるときは、一定の事項を記載した帳簿のみ保存をすることで仕入税額控除を認められていました。

しかし、インボイス制度導入以降は認められなくなります。

インボイス発行事業者として登録するには

登録申請のスケジュール

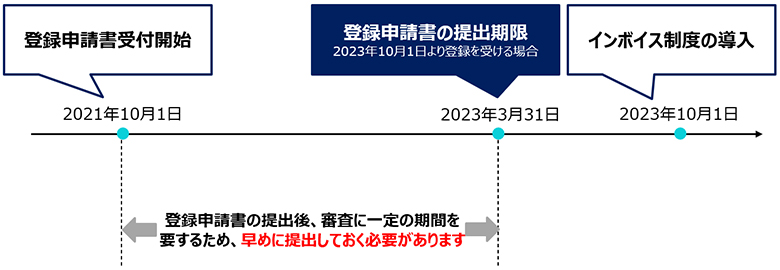

インボイス発行事業者の登録申請は、令和3(2021)年10月1日からすでに始まっています。制度を利用するためには、税務署に登録申請書を提出しなければなりません。その後審査を経て、消費税のインボイス発行事業者として登録番号が通知されます。

インボイス制度開始となる令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに登録申請書を提出する必要があります。

ただ、この記事を読んで「もう過ぎてる」「間に合わない」と絶望することはありません。救済措置があります。

申請書の提出が2023年4月以降になっても「困難な事情」の記載が求められなくなりました

従前、2023年4月以降に登録する場合には「困難な事情」を登録申請書に記載すれば10月1日に登録したとみなすとされていました。

令和5年度税制改正により登録申請手続きが柔軟化され、「困難な事情」の記載を求めることはせず、4月以降の登録申請が可能となりました。

免税事業者が適格請求書発行事業者になるには?

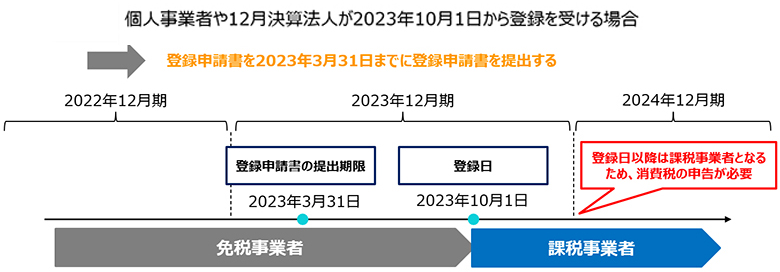

免税事業者が適格請求書発行事業者になるためには、基本的に消費税課税事業者になる必要があります。

原則として課税期間の初日の前日から起算して15日前※までに税務署へ「消費税課税事業者選択届出書」を提出しましょう。

消費税課税事業者となった後、税務署へ「適格請求書発行事業者の登録申請書」を提出します。

申請受理後の審査を経て、登録番号が記載された登録通知書が発行されたら適格請求書発行事業者として登録されたことになります。

なお、令和5年10月1日から令和11(2029)年9月30日までの6年間に属する課税期間中に登録を行った場合に限り「消費税課税事業者選択届出書」の提出が免除されています。

※令和5年度税制改正により1ヵ月前から15日前に緩和されました。

インボイス発行事業者にならないと、離れていく取引先が現れる?

免税事業者のままでは、先の「仕入税額控除とインボイス制度利用について」でご案内した仕入税額控除ができません。

そのため、御社との関係を考え直す取引先が現れるかもしれません。詳細は、過去の税務トピックス『登録申請受付開始!消費税のインボイス制度』でご説明しておりますので、あわせてご覧ください。

免税事業者への影響は?

ここまでの内容で、免税事業者の方は消費税課税事業者になり、インボイス発行事業者として登録をするかどうか検討する必要性を感じたかと思います。

このまま免税事業者を続けて、買い手である取引先が離れてしまえば、売上が減少してしまいます。

かといって、インボイスの登録をするということは消費税課税事業者になることを意味するので、いままで納税義務のなかった消費税を納めることになります。

また、適格請求書作成のためには、制度に適応した新たなシステムの導入が必要になります。これにともなう出費も勘案しなければなりません。

課税事業者になる?ならない? 迷っている方のための考え方

そこで、ご自身が課税事業者になるかどうかを以下の手順で検討されてはいかがでしょうか。

(1)あなたの事業には、本当にインボイスが必要か?

たとえば、現在免税事業者である美容室などは、売上先は個人の消費者です。個人消費者は消費税の仕入税額控除は関係ありませんから、あえてインボイスを登録する必要はないでしょう。

(2)インボイス制度には経過措置がある

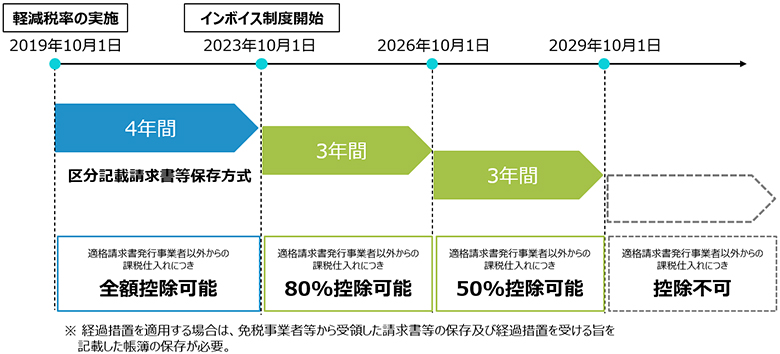

インボイス制度が実施される令和5年10月以降は、免税事業者や消費者などの適格請求書発行事業者以外から行った課税仕入れにかかる消費税額を控除できなくなります。

ただし、企業にとって制度の急激な変化への対応が困難であることを勘案し、一定期間は免税事業者等からの仕入れについても仕入税額控除ができる経過措置が設けられました。

令和5年10月1日から令和8(2026)年9月までの3年間は従来の80%まで、令和11(2029)年9月までは従来の50%までの消費税の仕入税額控除を認めてくれる制度になっています。

また、免税事業者が登録の必要性を見極めながらインボイス発行事業者になるための検討期間があります。

令和5年10月1日から令和11(2029)年9月30日の間は、課税期間の途中からインボイス発行事業者の登録が可能になっています。

(3)令和5年度税制改正大綱で加わった事務負担軽減策がある

免税事業者から課税事業者になるにあたって生じる事務負担軽減のため、令和5年度税制改正で新たな措置が加わりました。

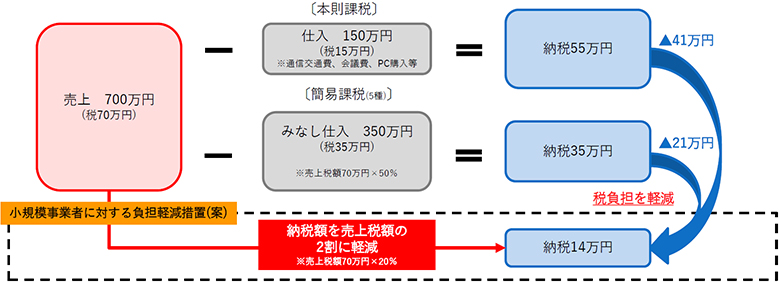

免税事業者が課税事業者になると、納税額が最大3年間軽減されます

免税事業者が課税事業者を選択した場合には、その負担軽減を図るため、納税額を売上税額の2割に軽減する激変緩和措置が3年間講じられます。

具体的には、以下2つのケースに該当した場合に適用対象になります。

- 免税事業者がインボイス発行事業者の登録を受け、登録日である令和5年10月1日から課税事業者となる場合

- 免税事業者が課税事業者選択届出書を提出したうえで、登録を受けてインボイス発行事業者となる場合

この措置の適用にあたっては、事前の届け出は必要としません。確定申告書にインボイス制度開始にともなって免税事業者から課税事業者になった旨を付記することで適用されます。

この激変緩和措置の適用時期は、インボイス制度が開始される令和5年10月1日から令和8年(2026年)9月30日の属する課税期間まで適用されます。

業種に関わらず、売上・収入を把握するだけで消費税の申請が可能になるため、簡易課税に比べても事務負担が大幅に軽減されることになります。

このほか、改正により以下の措置が加わりました。

- 令和5年10月1日から令和11(2029)年9月30日までの6年間に行なう国内での課税仕入れについて、以下の経過措置が設けられました。

- 基準期間の課税売上高が1億円以下または特定期間の課税売上高が5,000万円以下の小規模な事業者については、支払対価が1万円未満であれば、インボイスが不要で、一定の事由が記載された帳簿のみの保存が認められる

- 売上に関する対価の返金等について、対象となる税込価額が1万円未満である場合には適格返還請求書の交付義務を免除する

例えば、買い手側が振込手数料を差し引いて支払った場合の経費を、売り手側が売上値引きをして処理することがありますが、その際のインボイス発行の事務負担がなくなります。

詳しくは、税務トピックス『インボイス制度開始後における売手負担の振込手数料について』をご参照ください。

今後もインボイス制度については普及促進のため、柔軟な対応がされることが予想されます。インボイス制度が複雑であると尻込みせず、前向きに検討することが肝要です。

制度について今後の動向を見据えながら、取引先との関係性をふまえて、いままでの請求が妥当かどうか話し合いをするのに良い機会になるのではないでしょうか。

取引先からの無理な要請にはNO! 独禁法、下請法での禁止事項

この先、インボイス制度があるために、取引先から消費税課税事業者になるよう要請を受けることがあるかと思います。

要請を行う行為自体は問題にはなりません。しかし、課税事業者にならなければ取引価格を引き下げるとか、それにも応じなければ取引を打ち切るなど、一方的に通告することは独占禁止法または下請法上、問題となる行為です。

現在免税事業者の方は、このような法律があることにも留意し、取引先との新たな関係を築いて頂ければと思います。

おわりに

消費税のインボイス制度について簡単にご説明しました。消費税については制度が新しいこともあり、判断が難しいことも多々あります。

当法人ではセミナーを開催するなど、インボイス制度の正しいご理解と普及に努めています。お困りの際には、辻・本郷 税理士法人までお問い合わせください。

[最終更新:2023年4月6日]

<参考サイト>

【国税庁】インボイス制度の概要

(同上)特集インボイス制度

<関連ページ>

税務トピックス『登録申請受付開始!消費税のインボイス制度』

(同上)『インボイス制度開始後における売手負担の振込手数料について』

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。