【決算書の見方】貸借対照表(B/S)

- 税務・会計

- 法人

- 個人事業主

年に1回のイベントである会社の決算。

経営者、経理担当者の方はもちろん、その他にも投資家の方は上場企業の決算短信などで決算書を見る機会があると思います。

その決算書の中でも会社の財政状態や持久力を示す貸借対照表は、コロナ禍において重要度が高まる資料になると考えられます。

そこで今回は、貸借対照表の見方をお伝えします。

貸借対照表とは

貸借対照表は、英語でバランスシート(B/S)と呼ばれることもあります。

損益計算書(P/L)やキャッシュ・フロー計算書(C/F)と並ぶ財務諸表(一般には通称で決算書といわれる)のひとつです。

会社の財政状態を示す大切な会計書類となります。

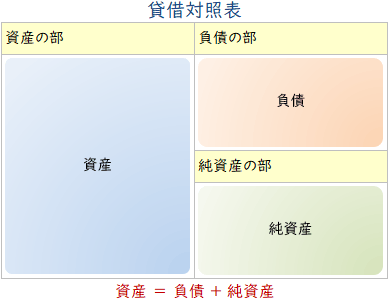

貸借対照表の構成

構成は、大きく3つ「資産の部」「負債の部」「純資産の部」の項目に分類されます。

資産の部

会社がどのような財産を所有しているのかを示します。

例えば、現金預金、売掛金、棚卸資産、建物や土地などの不動産、ゴルフ会員権などがあげられます。

会社にとってポジティブな要素が凝縮されている部門になります。

負債の部

会社がどのような債務を所有しているのかを示します。

例えば、買掛金、クレジットカードの未払金、金融機関からの借入金など、将来会社の手元資金から流失してしまう要素が記載されています。

会社にとってネガティブな要素が凝縮されている部門になります。

純資産の部

会社の規模や体力を示します。

例えば、株主から払い込まれた資本金、過去の利益が積み重なった繰越利益剰余金など、会社の今までの実績が表示される部門であり、他人に返済をする必要もない項目であることから、本当の会社の財産の価格を示している部門になります。

よくニュースなどで「企業の内部留保が多いから、お金を外に出して経済を回せ!」といわれていますが、この純資産の部分のことを指しているのです。

左側の資産の合計は、右側の負債と純資産を足した合計と同じ(資産 = 負債 + 純資産)になります。

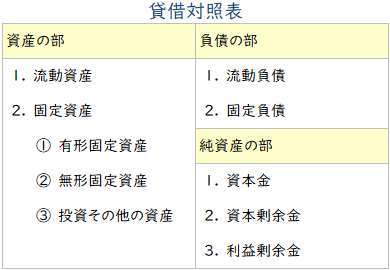

貸借対照表の詳細な項目

貸借対照表の項目は大きく分けて3つに分類されると説明しましたが、さらに細かく分けると次の表のようになります。

資産の部

1. 流動資産

現金や預金、掛け売をしている場合の売掛金、頻繁に売買を行う上場株式などが含まれます。基本的に1年以内に現金化される項目が区分されているとお考えください。

2. 固定資産

10万円以上で購入し、長期(1年以上)にわたり使用することが見込まれる資産で、3つに分類されます。

①有形固定資産

土地※1や建物の不動産、工場で使用している機械装置など形があるもので、1年を超えて会社が使用することが見込まれるものです。なお、有形固定資産は減価償却を通じて費用化されていきます。

②無形固定資産

ソフトウェア(売上の管理システムなど)や特許権、借地権※2、施設利用権など目には見えないもので、1年を超えて会社が利用することができるシステム、権利などです。無形固定資産も減価償却を通じて費用化されていくのが一般的です。その他にも減価償却の対象とならない権利があるのでご留意ください。

③投資その他の資産

長期保有目的(配当目的)の株式や物件の賃貸借取引を締結する際の敷金、保証金などです。すぐに現金回収されるものではありませんが、将来に現金化されると見込まれるものが含まれています。

※1 土地は減価償却の対象となりません。

※2 借地権は土地と同じく減価償却の対象となりません。

負債の部

1. 流動負債

1年以内に支払いが必要な債務が含まれます。代表的な例をあげるとクレジットカードの未払金、1年以内に返済を要する借入金、1年以内に納税する税金などが含まれています。

2. 固定負債

基本的に1年を超える期間、支払義務が生じない項目が分類されています。こちらも例をあげると、1年を超える期間返済を要しない借入金、物件の賃貸借取引を締結した際に借主から預かった保証金・敷金などが含まれています。

純資産の部

1. 資本金

株主から出資を受けた金額になります。

2. 資本剰余金

株主から出資を受けた金額のうち、資本金としなかった部分が分類されます(会社法では株主から出資を受けた金額のうち、最大2分の1に相当する金額を資本金とせず、資本剰余金とすることができると定められています)。

3. 利益剰余金

過去から会社が積み立ててきた利益を示す部分になります。

簡単に各項目を説明させていただきましたが、よくよく貸借対照表を見てみるといろいろな情報が明確に記載されている、ということがおわかりになられるかと思います。

代表的な財務指標について

流動比率

算式:流動資産 / 流動負債 × 100%

流動比率は会社の短期的な支払能力を示します。

こちらの率が200%以上であれば優良水準とされています。この率が低いと突発的な支払いに対応ができない、自転車操業になっている、などが考えられます。

固定比率

算式:固定資産 / 自己資本(純資産の部合計)× 100%

固定比率は設備投資がどれほどの割合で自分のお金(自己資本)からなされているかを表します。

設備投資をする際は自分のお金(自己資本)からではなく、金融機関から借金(他人資本)をして投資をすることも多いと思います。

お金を借りて投資をすると、その分設備に係る売上による資金回収をするには時間がかかりますから、借入金の返済面などで会社にリスクが生じやすくなります。

よって、固定比率が100%を下回れば自分のお金から設備投資をしていることになるので、安定した範囲内で投資が行われていると考えられます。

自己資本比率

算式:自己資本(純資産の部合計)/ 総資本(資産の部合計)× 100%

会社の安全性を示す代表的な指標のひとつです。

業種によって異なりますが、自己資本比率が40%以上あると比較的健全な財務体質とされます。

負債が増えると自己資本比率が下がりますし、純資産が増えると自己資本比率が高くなります(自己資本比率がマイナスの場合は債務超過ということになります)。

自己資本比率は会社の安全性を示すのに大変重要な指標となるので、貸借対照表を確認するときは、意識して確認してみてください。

負債比率

算式:他人資本(負債の部合計)/ 自己資本(純資産の部合計)× 100%

会社の安全性を示す指標のひとつです。

返済義務のある他人資本が、返済義務のない自己資本でカバーされているかどうかを示します。

この指標が低いほど借金の少ない会社となるので、倒産リスクも低くなります。

一般的にこの率が100%を下回ると安全性が高いとされますが、コロナ禍により融資を受けている企業が増えているため、負債比率は多くの企業が悪化していると考えられます。

逆に悪化していなければ、コロナの影響が少なく済んだ企業だということが分かります。

まとめ

今回は決算書の一部分である貸借対照表について、ご説明をさせていただきました。

会計は小学校、中学校で習うことがない科目ですが、人生を賢く生きるためには必須の知識になると私は考えています(家計簿も会計と考え方は一緒です)。

この記事をきっかけに、少しでも会計・税務にご興味を持っていただけると幸いです。

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。