移転価格調査のプロセスと注意点

- 税務・会計

- 国際税務

- 法人

昨今の税務当局における移転価格に対応する人材配置の強化によって、移転価格の調査は、大企業だけではなく、中堅規模の企業へと広がりを見せています。

このような状況下において、いつ移転価格調査があっても対応できるように移転価格のプロセスと注意点について確認をしておきましょう。

移転価格調査の種類は2パターン

移転価格調査には、大きく以下の二種類があります。この章では、それぞれの場合の調査内容と傾向を確認しましょう。

- 一般の法人税調査のなかで、移転価格の問題も調査される場合

- 移転価格問題を主体に調査される場合

一般の法人税調査のなかで、移転価格の問題も調査される場合

こちらの調査パターンでは、貸付金の金利やグループ内役務提供の対価といった比較的単純な内容の場合が多くあります。

その反面、短期間での対応が必要となり、説明によっては寄付金に切り替えた処理も行われます。

これは主として税務署による移転価格調査や、国税局による通常調査のなかで移転価格上の問題点が発見された場合などが該当します。

移転価格問題を主体に調査される場合

こちらは国税局の調査部所管法人による調査で、取引規模が大きい場合がほとんどです。

移転価格調査は7年間遡ることが可能で、調査期間が1年を超える場合もあるなど、一般の法人税調査と異なる面があります。

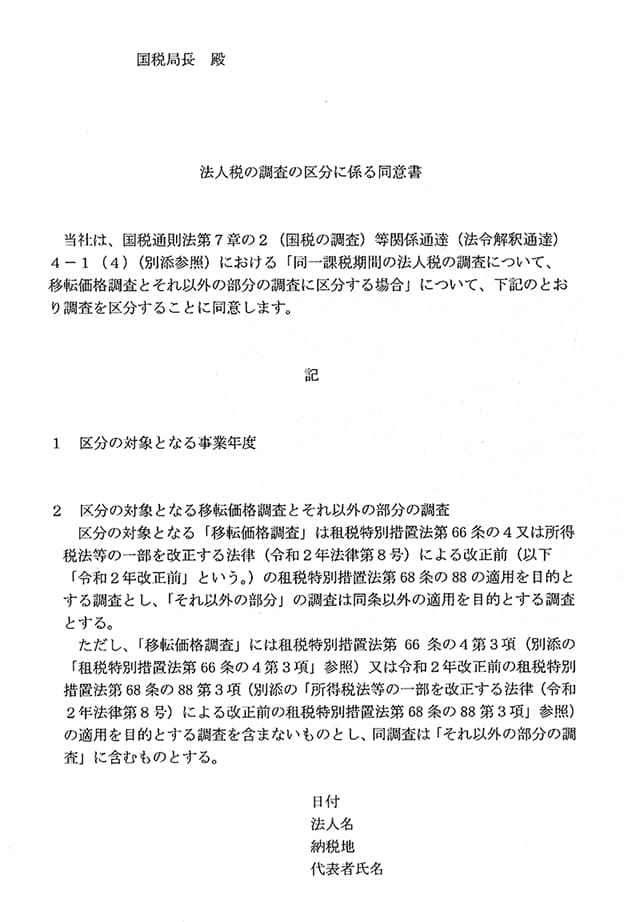

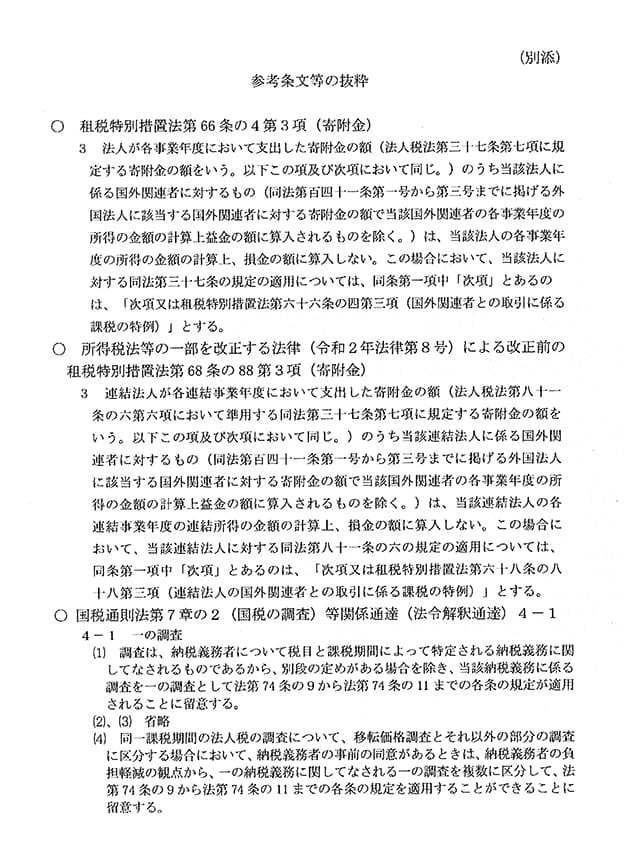

そのため、しばしば調査予告の段階で当局から「移転価格と一般法人税調査の区分の同意」が求められます(国税通則法第7章の2(国税の調査)関係通達4-1(4)、当記事【参考資料】参照)。

区分の対象となる「移転価格調査」

区分の対象となる「移転価格調査」は当記事【参考資料】にもあるように、租税特別措置法第66条の4または租税特別措置法第68条の88(令和2年改正前。以下同様)の適用を目的とした調査であり、事前の同意があれば、納税者の負担軽減の観点から上記の移転価格調査を一般の法人税調査と区分することができます。

なお、区分の対象には租税特別措置法第66条の4第3項または租税特別措置法第68条の88第3項(国外関連者に対する寄付金)の適用を目的とする調査を含まないものとしており、一般の法人税調査においてその調査が行われます。

事前のローカルファイルの準備が重要

移転価格調査では、最初の段階でローカルファイルの記載内容※1について関連資料の提出が求められます。こうしたことから、調査対応の局面でも事前にローカルファイルを準備しておくことが有効です。

事前に移転価格分析を行っていなかった場合には、法律上定められた資料等の提示・提出期間(同時文書化義務がある場合は45日、それ以外は60日以内の調査官が指定する日)を踏まえ、外国子会社と連絡を取りつつ、提出する資料の内容についての迅速な検討が求められます。

なお、上記の提示期限が守られない場合には、推定課税が適用されることになります※2。

※1 措法施行規則22条の10

※2 措置法66条の4 第12、14、17および18項

税務当局との折衝が必要

会社が採用した①独立企業間価格の算定手法や②比較対象企業の選定について、会社と税務当局の意見が交換されます。

多くの事案では、利益率の高い海外の比較対象企業を選定しがちな会社サイドと、利益率の低い比較対象企業を選定しがちな当局との間で対立が生じます。

これらの意見の相違について、お互いの主張を関連資料や親会社および外国子会社の状況を丁寧に説明しながら詰めていくことになります。

機能とリスクについて説明できるように準備を

日本の税務当局による多くの調査では、外国子会社の利益率が高いという指摘を受けますが、会社側としては、外国子会社の機能および引受リスクが重要なものであると説明することになります。

したがって、移転価格税制における機能とリスクの考え方をよく理解し、子会社の実態を踏まえれば高い利益率に問題がないことを、各種資料にもとづいて説明できることが重要です。

一例としては、外国子会社が持つ無形資産(商標権、製造特許、独自の販売手法など)が収益の源泉となっているといった主張が考えられます。

調査で説明を求められた際に「子会社を支援する必要があるから」は避けたい

なお、「子会社を支援する必要がある」等の説明は、移転価格の観点ではないことに加えて寄付金課税につながりかねないため、注意が必要です。

税務当局からの「中間意見書」とリスクを最小化する方策

通常、企業に最終的な修正申告を推奨したり、更正処分に至る前に、税務当局から「中間意見書」が出されます。

この意見書を踏まえ、さらなる検討を行うことになります。また、課税が行われない場合にも税務当局から説明が行われます。

税務当局の納得を得ることが難しく、課税が避けられない場合には、課税金額を最小化する方策や、課税後にとるべき手続の検討なども、調査の過程で同時に行う必要があります。

修正申告に応じたら相互協議や争訟手続は認められない

なお、修正申告に応じた場合には、原則としてその後の相互協議や国内の争訟手続が認められなくなりますので、留意が必要です。

【参考資料】法人税の調査の区分に係る同意書

おわりに

辻・本郷 税理士法人では移転価格コンサルティングを提供しています。

ご契約中の顧問税理士の方では対応しきれない案件のセカンドオピニオン先として、私どもへご相談いただくことが最近増えています。ぜひお問い合わせください。

法人ソリューショングループ 移転価格チーム 宮本 恵一

- 辻・本郷 税理士法人編著『はじめの一歩 移転価格税制 30問30答』東峰書房

- 辻・本郷 税理士法人編著『移転価格税制 20問20答【実践編】』東峰書房

- 【国税庁】『国税通則法第7章の2(国税の調査)等関係通達の制定について(法令解釈通達)』

サービスに関するお問い合わせ

サービスに関するお問い合わせ、初回無料相談のご予約、税務業務のご依頼などをお受けしております。

※内容によってはお返事にお時間をいただく場合がございます。あらかじめご了承ください。

お電話でのお問い合わせ

受付時間:9:00~17:30(土日祝・年末年始除く)

原則折り返し対応となります。

自動音声ガイダンスにしたがって、

お問い合わせ内容に沿った番号を選択してください。